监管行动的消息对市场的影响具有合理性,但是很难说一条新闻何时得到了「有效」定价。

撰文:Lindsay X. Lin,区块链投资基金 Dragonfly Capital 合伙人兼法务负责人,之前为 Interstellar & Stellar 发展基金会法律顾问

编译:Perry Wang

2018 年 1 月 4 日,美国得克萨斯州证券委员会发出禁止令,要求中止 BitConnect 的贷款和质押项目,终止其即将进行的首次代币发行(ICO),停止 BitConnect 代币(「BCC」),监管当局声称 BitConnect 的产品是未经许可、未经注册的证券产品 。

当我读到有关这一新闻的推文时,我打开了 CoinMarketCap。 我以为 BCC 在市场中应该会遭遇暴跌狂潮,毕竟这意味着 BitConnect 被定性为庞氏骗局而臭名昭著。尽管从理论上讲,得克萨斯州证券委员会的权力仅限于该州境内,但这一举动显然将为其他监管机构的审查和强制执行打开闸门。

尽管该消息已经过去了几个小时,但 BCC 价格仅下跌了不到 4%。

BCC 价格当时连续三天保持相对稳定,之后开始缓慢下滑。1 月 9 日,北卡罗莱纳州证券委员会也下达禁止令。当天午夜,BCC 相比 1 月 3 日的价格已下跌了 20%,且逐步下降的趋势仍在继续。最终在 1 月 16 日,其价格暴跌了 80% 以上,从 200 美元狂跌至 30 美元。BitConnect 随之宣布,鉴于这些禁止令,它将关闭业务。

如果有一种简便的方法可以在得克萨斯州颁布禁止令后立即做空 BCC,耳听八方的交易者本来可以取得不菲的收获。在一个月的时间内,BCC 从约 450 美元跌至 7 美元。

交易者可以从这一掌故学到什么吗?当时加密市场还过于简单,衍生品仍然不成熟,便有了 BitConnect 这一匪夷所思的事件。如今交易者通常掌握了更多相关知识与信息,衍生品交易所提供的产品范围要广泛了很多。依据证券监管机构执法的新闻进行操作,是否依然可以获得正向价值的交易良机?

尽管 BitConnect 是根据州证券监管机构的命令终止了运营,但美国证券交易委员会(SEC)无疑是美国最活跃、影响最广泛的证券监管机构,并对涉足美国市场的加密项目具备重大影响。本文分析了根据 SEC 强制执行信息进行加密资产做空是否有利可图。

答案:也许有时能赚到钱。¹

基本面

先看一下,如果 SEC 起诉一项目进行未经注册、未经豁免的证券发行,该项目底层资产为什么会遭遇价格下跌?

首先,诉讼是一个成本昂贵且耗费大量时间的过程。多数项目面对足够快地交付代码、产品或合作伙伴关系等任务已经不堪重负,而诉讼所涉及的证据开示、书面诘问证人、协商、出庭和其他一切事务对于公司来说是一个时间黑洞。 此外证券诉讼的初始阶段可能要花费数十万至数百万美元,导致项目项目的资金库中几乎没有用于实际开发的资金。

其次,SEC 诉讼导致相关项目的名誉受损,通常会岌岌可危。潜在的商业合作伙伴 、投资人和员工都不愿与一家被指控非常经营、可能马上要关门大吉的企业合作。社区成员可能觉得不想承受监管风险,转而投向其它社区。

第三,由于多数加密货币交易所都不是证券经纪交易商,因此交易所很可能会让相关代币下架,以最大程度地降低交易证券的风险。这将损害该代币的流动性,人们更难以获取和使用该代币。

第四,SEC 可能会要求项目将其代币的销售注册为证券发行。如果这样做,则只能允许在证券交易所和替代交易系统 (ATS) 上进行代币交易,并且必须遵守证券交易限制。如果相关代币是支付代币或用于去中心化活动,则注册所带来的摩擦将几乎完全扼杀其效用。

简而言之,当 SEC 起诉一个项目的消息一旦传出,其代币的价值就会下跌。

同样可以说,如果一个项目与 SEC 达成了有利的和解,结果就会大不一样了:如果和解需要罚款,但又允许代币像今天一样正常交易,则可能会造成暂时的品牌损害,但至少该项目可以继续发展。甚至可以说,该项目可以以更大的监管确定性推动其发展。

分析

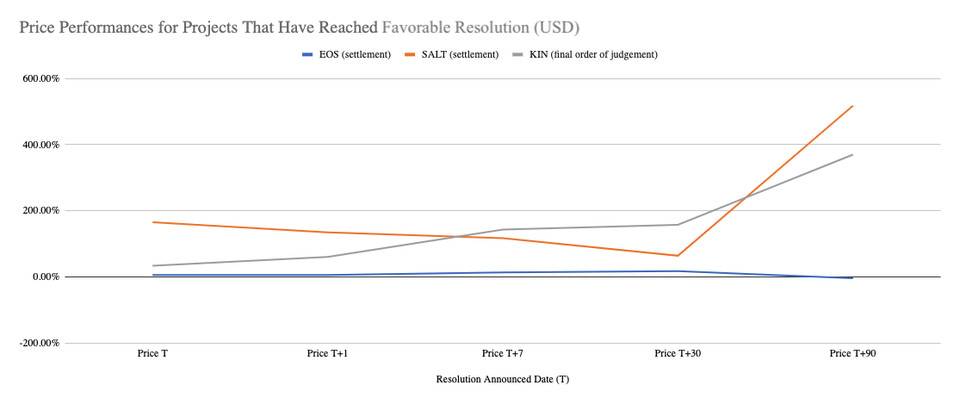

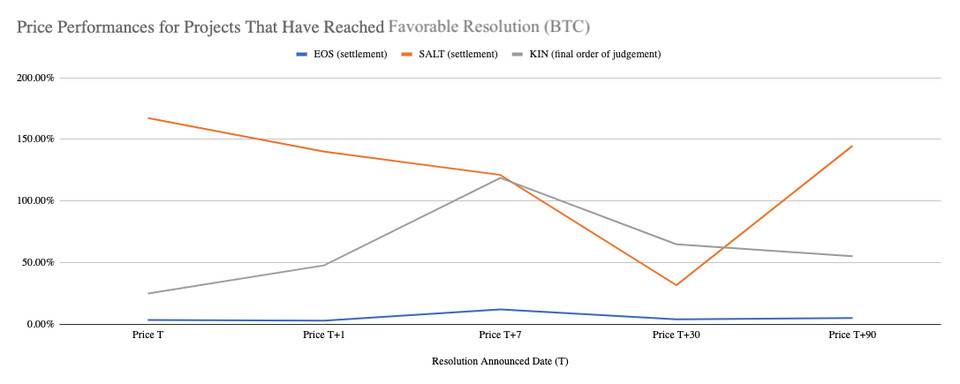

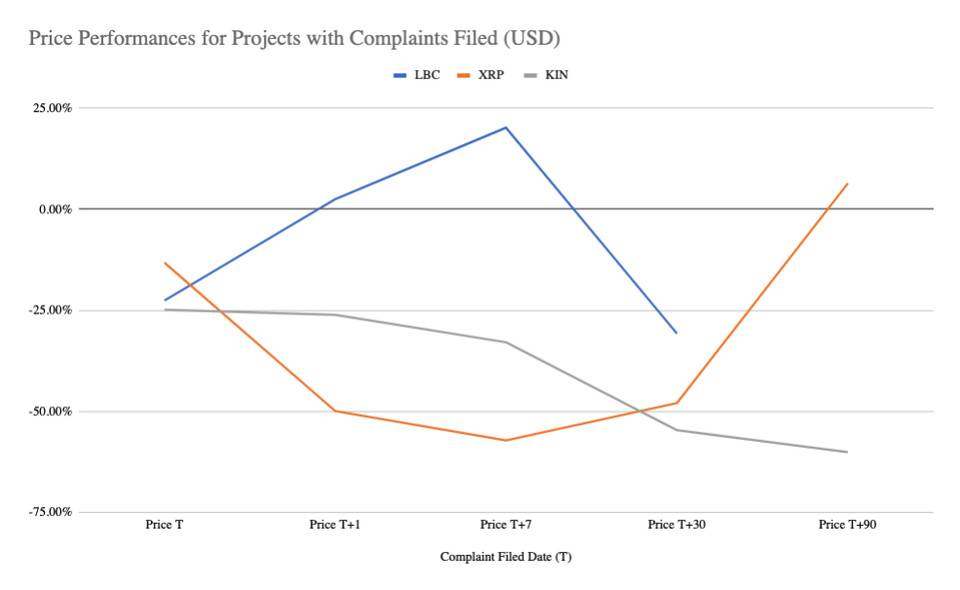

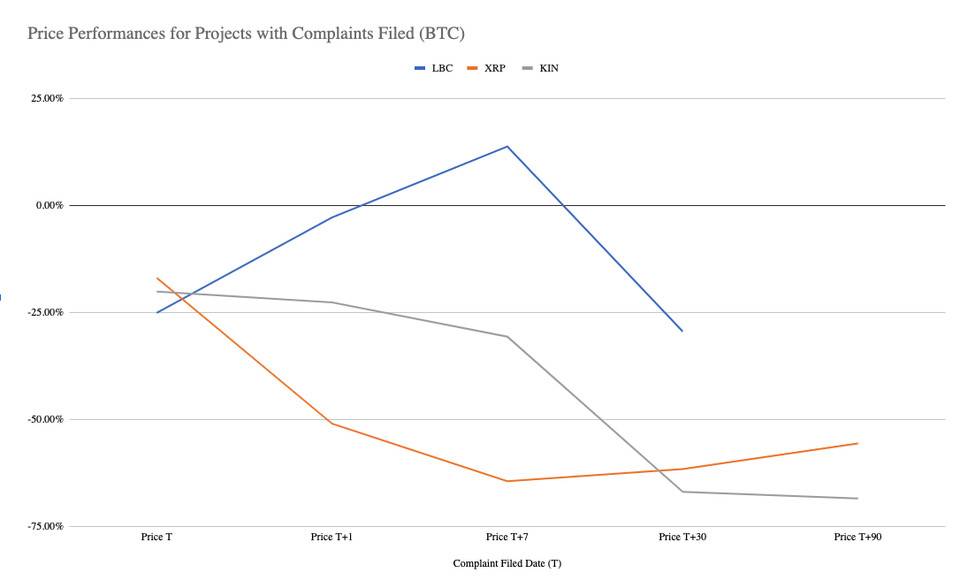

我个人跟踪了针对某些项目的 SEC 公告,以及这些项目的代币在 1 天、7 天、30 天和 90 天的时间范围内的后续价格走势。由于市场的上涨带动了所有代币(反之亦然),我同时研究了代币以美元和 BTC 计价的价格。

鉴于这一分析着重于纵向市场价格影响,因此我排除了被要求偿还投资者出资、向代币购买者提供退款和 / 或向 SEC 注册为证券的代币,例如 Bitclave CAT、Dropoil DROP、Gladius GLA、Paragon 的 PRG 和 Airfox 的 AIR。这些代币目前尚未公开交易,因此没有市场价格。

我将其余的代币分为两类:得到「利好」解决方案的消息(例如,不需要向购买者提供退款,或需要将代币注册为证券的和解或最终判决),以及遭到 SEC 提起诉讼的消息。我将 Kik 的 KIN 包含进这两个类别,因为 Kik 在做出最终判决之前已在诉讼中取得了进展。

利好解决方案:

- EOS (「SEC 与 Block.one 达成和解」)

- SALT (「Salt Blockchain Inc. f/k/a Salt Lending Holdings, Inc.」在某种程度上幸免于 SEC 审查)

- KIN (SEC 针对未注册发行的 Kik Interactive 做出最终判决」)

SEC 提起诉讼:

- LBC (「SEC 起诉 LBRY, Inc. 一案」)

- XRP (「SEC 起诉 Ripple Labs et al 一案)

- KIN (SEC 起诉 Kik Interactive Inc 一案)

币价走势

我跟踪了相关每个代币的 T-1、T、T + 1、T + 7、T + 30 和 T + 90 当日结束时的价格,其中 T 为公告日期。之后,我计算了 T-1 当日结束时的价格与其它每个日期价格的变化百分比,以追踪随时间变化的走势。例如,在 T + 7 发生 0.00% 的变化,意味着代币价格与 T-1 相比发生变化。

利好解决方案

SEC 提起诉讼²

发现

得到利好解决方案的项目,其代币在 T + 90 以 BTC 计价的价格最终会维持或超过之前价格。它们甚至可能在利好解决方案宣布之日看到价格上涨,因为利好解决方案可能被视为「胜利」,并消除了围绕代币的监管不确定性。³

另一方面,正遭遇 SEC 诉讼的项目往往会在公告之日遭遇币价大跌,其代币在 T + 90 以 BTC 计价的价格会下跌,尽管由于整体市场力量,其以美元计的价格还可能会上涨。对 BTC 相对价格的下滑走势表明这些项目可能正在失去市场份额,其生态系统实力同样受损。

需要注意的是,迄今尚没有足够的案例来形成严格的结论。分析还没有隔离可能发生的其他冲击,例如新版本发布或关键主管离职。而在市场行情的不同阶段,SEC 对于达成利好项目的解决方案的渴望程度也各不相同。 也就是说似乎还没有切实出现了固定的特征。

本文的目的是提供一个现象层面的分析。对于那些想要执行更严格分析的人士,我建议分析一篮子 10 或 20 个顶级代币的 BTC 计价价格在 SEC 监管阶段的走势,并通过检验显著性差异来考虑每个代币的平均波动性 。⁴

结论

或许由于近两年来全球加密衍生品交易所的日益普,以及机构交易者和专业做市商在加密领域的兴起,市场在整合监管新闻方面比 BitConnect 时代的效率大大提升。⁵在 2019 年及之后,似乎监管行动的消息被曝出后,大型项目的币价朝着合理的方向发展。 但是请注意,很难量化任何此类公告的实际价格影响,因此很难说一条新闻何时得到了「有效」定价。

市场构成也很重要。多数加密货币在全球进行交易,不同的监管机构对构成证券的定义也有所不同。⁶如果全球交易者居住在证券法对加密货币比较宽松的国家和地区,则他们可能对 SEC 的裁定并不怎么在乎。因此如果某一代币的主要交易人群是非美国用户,与主要由美国用户交易的代币相比,其价格对 SEC 消息的反应不是那么明显。

随着机构持有者、专业做市商、专业交易员和更为保守的投资者(例如养老基金和捐赠基金)进入加密行业,且相对于散户而言,抢占了更大的市场主导地位,SEC 的诉讼可能会变得更有影响力。很少有需要遵守报告和 / 或许可要求的当事方愿意承担可能非法从事未经许可、未经注册证券活动的风险。

总而言之,SEC 的公告似乎确实对市场具有重要意义,而且方向性更趋于理性。随着 SEC 进入新的执法阶段,Gary Gensler 成为 SEC 新任掌门人,观察这些趋势是否会持续是很有趣的事情。

特别感谢 Celia Wan 和 Haseeb Qureshi 对本文的反馈。

1 本文中的任何内容都不应或不应被解释为法律、投资或财务建议。Dragonfly Capital 对于所讨论的任何加密货币中均未持有任何仓位。

2 由于 SEC 是最近才针对 LBC 采取行动,尚未过去 90 天,因此没有 T + 90 的数据点。

3 肯定有很多人对 Block.one 表示祝贺,因为有消息称其 40 亿美元的 ICO ,与 SEC 达成 2400 万美元罚款的和解。

4 如果您有兴趣撰写分析这些影响的学术文章,请与我联系,我会为您提供帮助。

5 公平地说,州证券监管机构可以说不具备 SEC 的直接管辖范围。

6 例如,英国金融行为监管局(FCA)对构成证券的定义要比 SEC 更为狭窄,而 SEC 认为是证券发行的交易,在 FCA 的管辖范围内可能不会构成证券发行。 另一个例子是,日本金融服务局(Japan Financial Services Agency)宣布,XRP 不符合日本法律下对证券的定义,这与 SEC 根据美国法律所宣示的立场相反。

来源链接: medium.com