原文链接: Messari

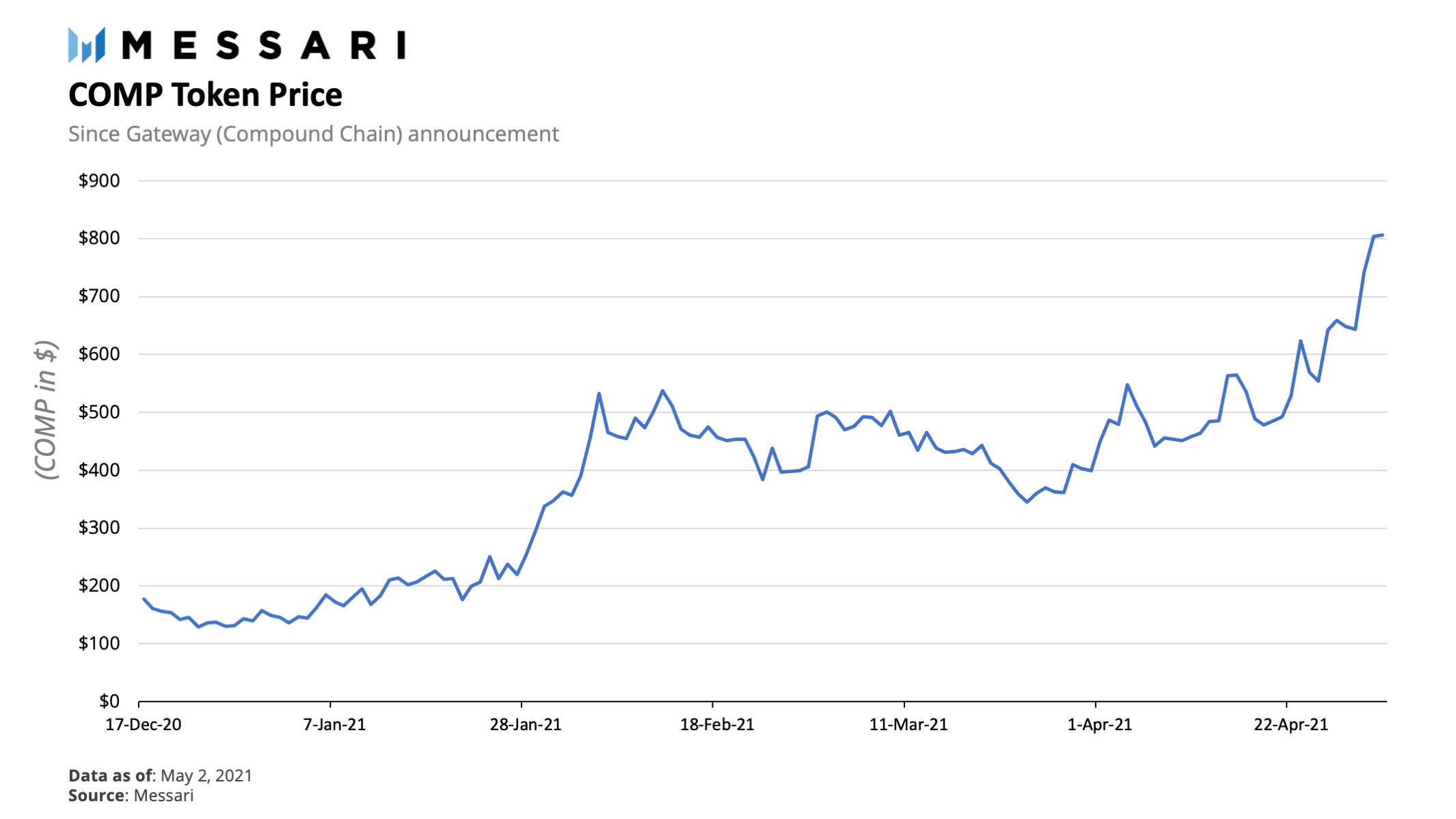

2020年12月17日,Compound Labs发布了Compound Chain(现称为Gateway)白皮书。 Gateway是一条基于Substrate的区块链,自今年3月1日,Gateway已经在测试网上运行。从功能上讲,Gateway类似于当前运行在以太坊上的Compound协议,但以下情况除外:

- Gateway提供从任何区块链借贷任何资产的能力

- 赚取的利息以美元(稳定币)进行支付,使用Gateway的本地单位CASH;

- Gate的风险引擎更加强大。 风险等级是基于您用作抵押的资产的波动性以及您借入的资产,波动性较小的资产具有更高的资本效率。

背景

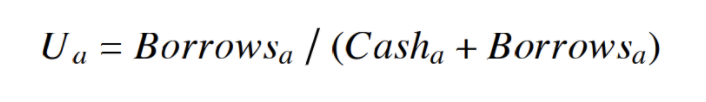

Compound是一种领先的货币市场协议,也是流动性挖矿的先驱之一,流动性挖矿作为一种流动性引导机制,点燃了过去1年的DeFi热潮。 Compound允许用户从抵押品池中借入和借出资产,并使用基于供需的利率模型通过算法设置利率。 每个市场(a)的利用率(U)将供需统一为一个变量:

然后使用市场利用率计算借入利率。 一个给定货币市场的一般示例如下所示:

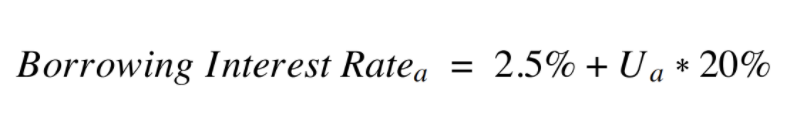

尽管许多流行的DeFi资源倾向于将诸如Compound,Aave和MakerDAO之类的协议归类为“借贷”协议,但将它们称为“利率”协议更为准确。 与传统意义上的借贷相反,Compound要求贷款进行超额抵押,以确保如果借款人未能偿还其贷款,则该协议具有偿付能力。 结果,没有承销,没有信用创造,也没有真正的法律义务。 尽管这些协议不反映传统的借贷,但已证明它们很受欢迎,并且在去中心化金融生态系统中满足了毫无疑问的需求。

跨链借贷

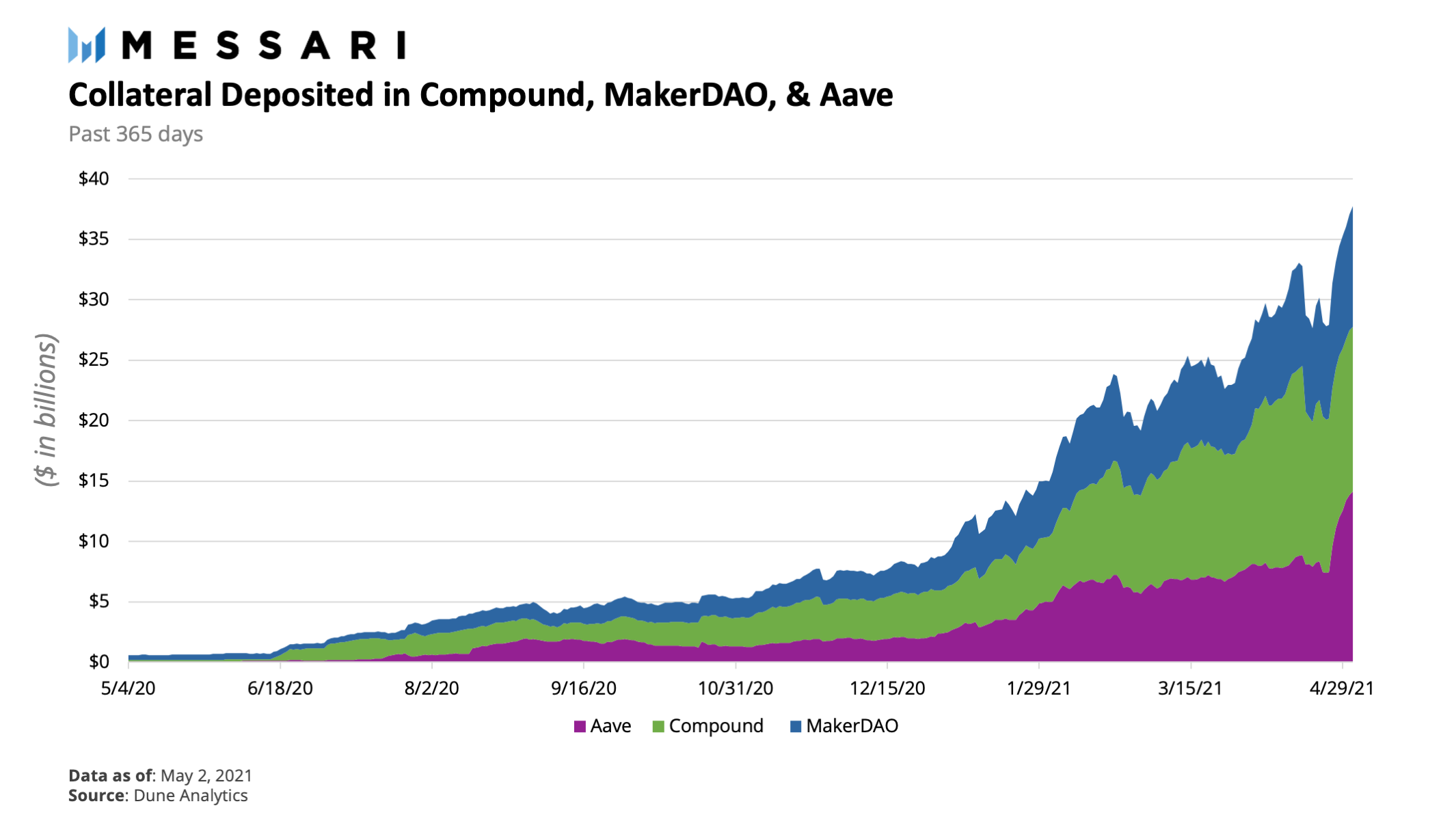

Gateway是一条独立的区块链,其整个架构都围绕跨链的互操作性构建,并在许多方面提供与THORChain类似的功能。 Gateway用户可以通过其连接的“peer”链系统从各种独立的区块链上上传受支持的资产。 每个peer链都有一种称为“ starport”的合约,可以在Gateway上锁定和解锁资产。

资料来源:Compound

一旦上传到Gateway,用户就可以在不同的区块链之间借贷资产。 例如,他们可以使用Solana上的资产借入以太坊资产到他们的以太坊钱包,或使用波卡资产将Celo资产借入其Celo钱包等。

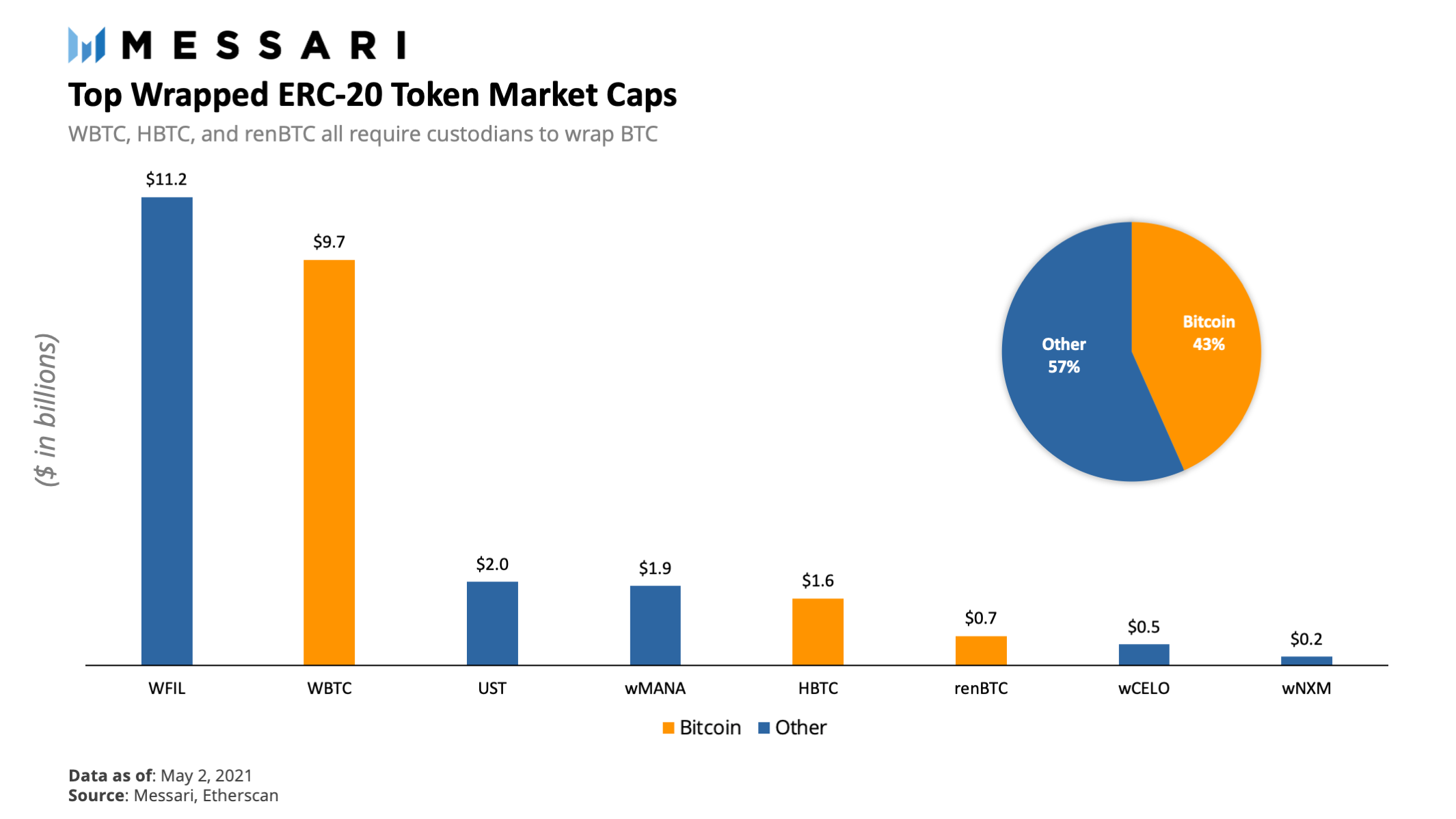

取代封装模式

Gateway区块链的主要目标是使区块链直接相互交互而无需代币封装。 尽管封装比特币同样可以实现各链资产交互,但是由于不信任地将比特币桥接到以太坊区块链的问题,目前只有不到1%的比特币被移植到以太坊。 考虑到比特币的市值超过1万亿美元,任何增加比特币访问DeFi的方法都是很重要的。

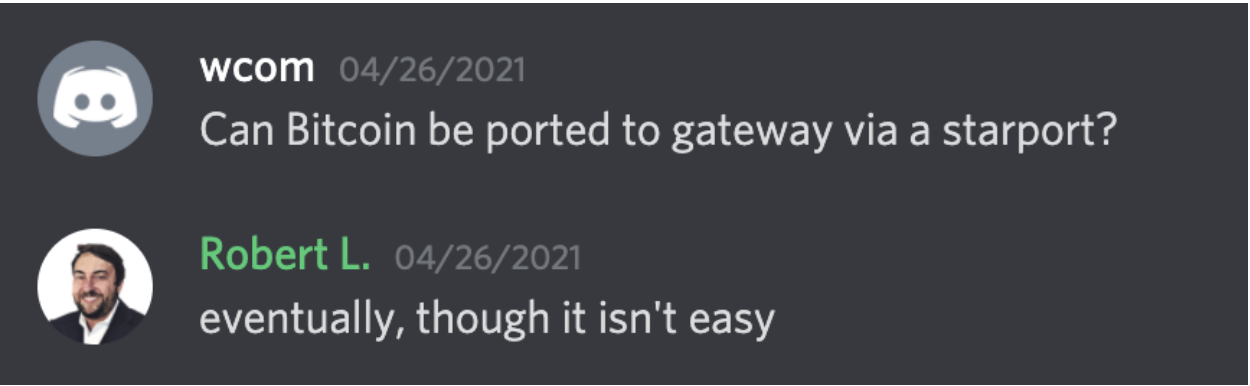

要封装代币,DeFi用户需要使用BitGo或Ren等第三方中介,但这样做会失去对私钥的控制。 Gateway为此提供了独特的解决方案,使比特币用户无需依赖第三方即可与其他链进行交互。 WBTC的增长已经证明,以太坊上已经存在对比特币的需求,但有关比特币可以以一种跨链,非托管的方式进行桥接的观点很可能会吸引比特币的最高主义者。

尽管距离比特币在Gateway上可用还需要一段时间:

一种跨链解决方案,而不是扩展解决方案

Compound可能会过渡到Gateway,从而有助于减轻以太坊的高gas费,但是Gateway是跨链工具,而不是扩展工具。 这与大多数其他重要的DeFi项目背道而驰,这些项目都采用L2扩展解决方案,而不是跨链互操作性解决方案。

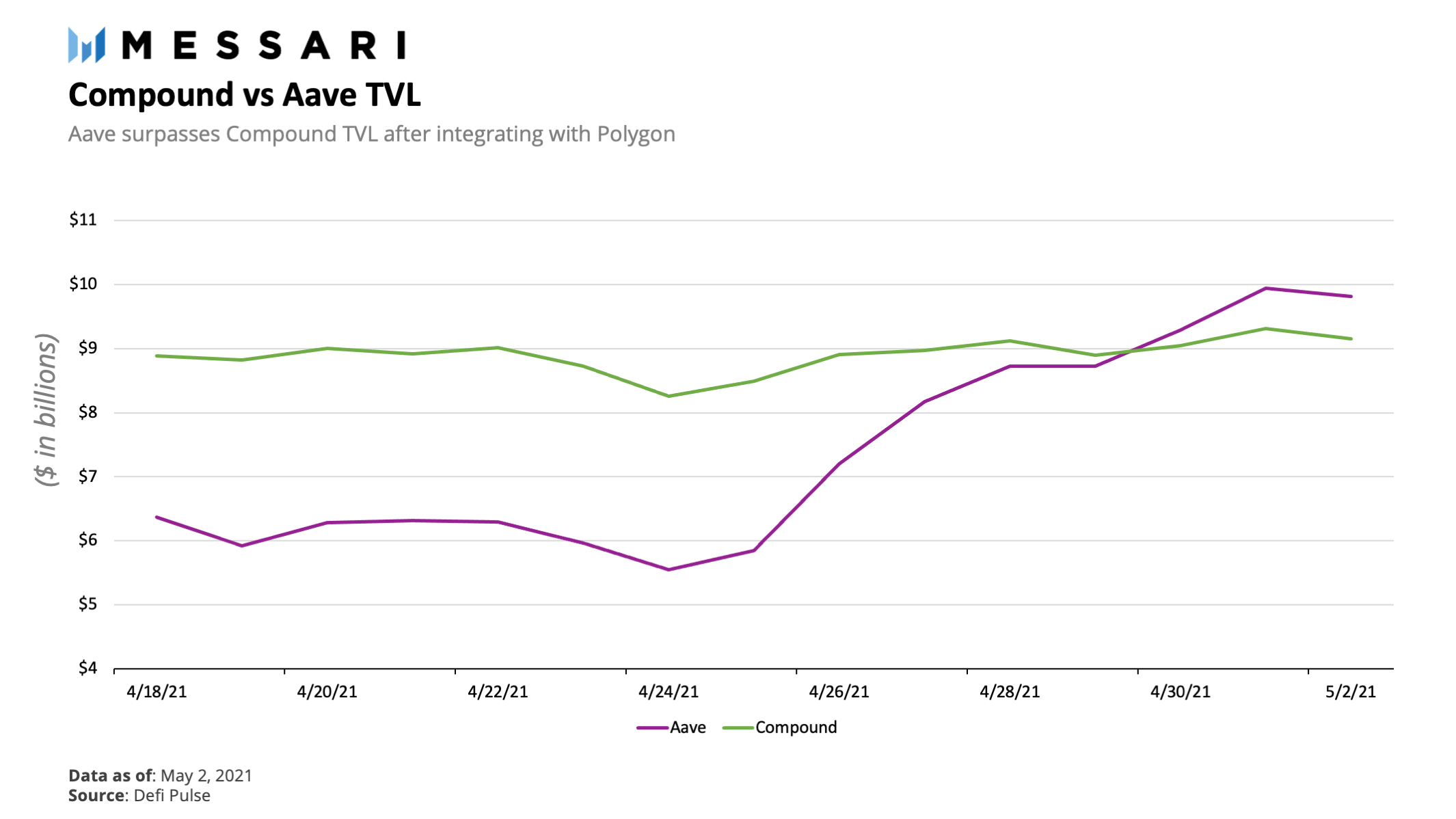

3月31日,Aave宣布将与以太坊的侧链Polygon一起扩展。 自从Polygon在4月18日这一周在Aave推出以来,Aave的TVL蓬勃发展,现已超过Compound。

尽管Compound对跨链的未来抱有远大的抱负,但只有Gateway启动后,才可以清楚地知道,与像其他主要协议一样采用L2解决方案相比,构建全新的区块链是否值得。 促使Compound选择在以太坊上的L2扩展上专注于跨链桥接的一件事是,目前在单个L2扩展解决方案上缺乏共识。 尽管Aave可能正在使用Polygon,但在以太坊上最大的DEX Uniswap已选择在其最新的V3升级中采用Optimism扩展。 如果两个DApp选择了两个不同的L2缩放解决方案,则它们可能无法相互组合。

跨链获取稳定币

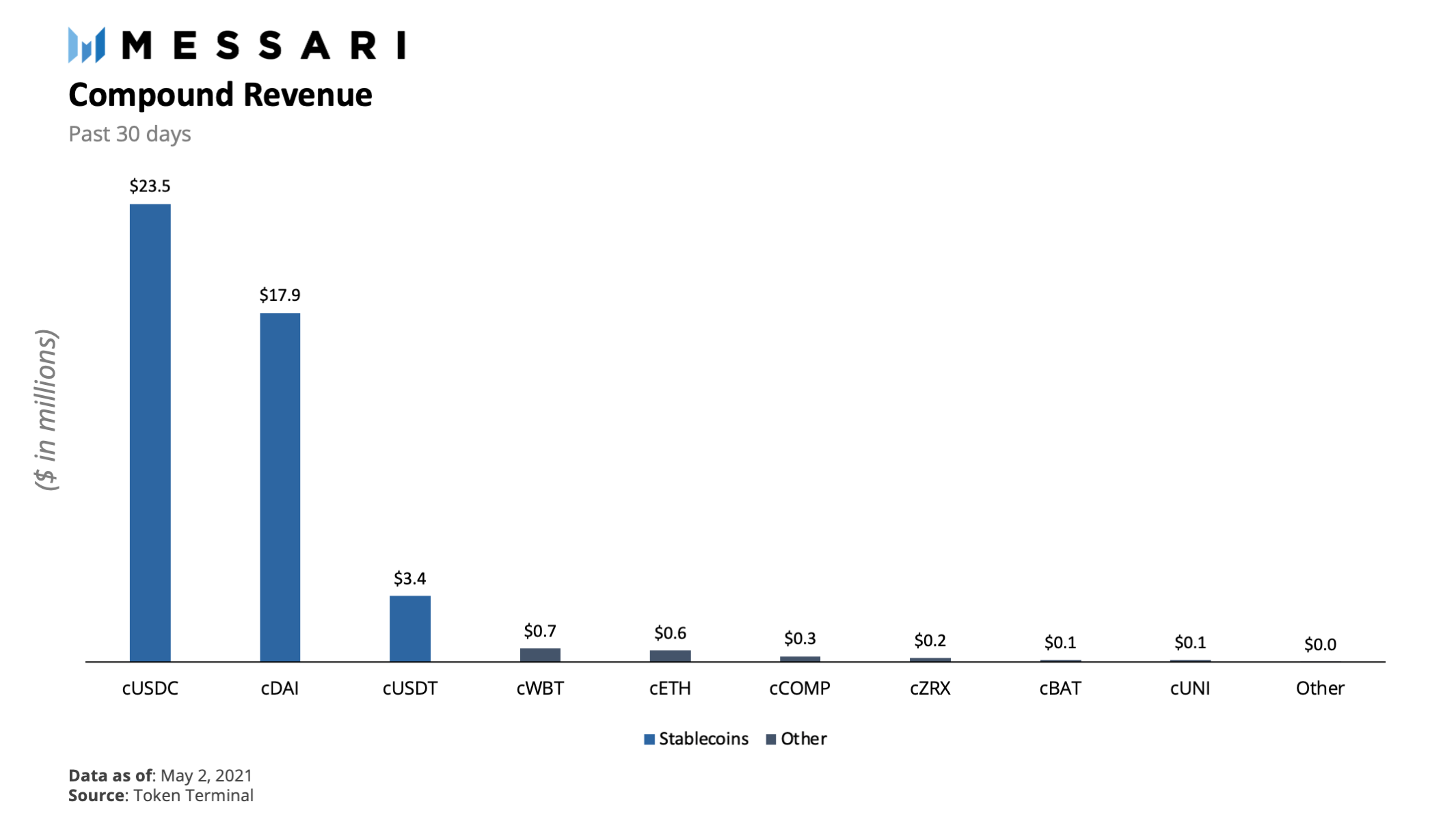

Compound的成功很大程度上源于稳定币的需求。 在4月份,Compound市场近90%的收入来自稳定币需求,而其收入的一小部分来自该协议中可用的其他基于以太坊的资产。 这主要是因为稳定币是最流行的借贷资产。

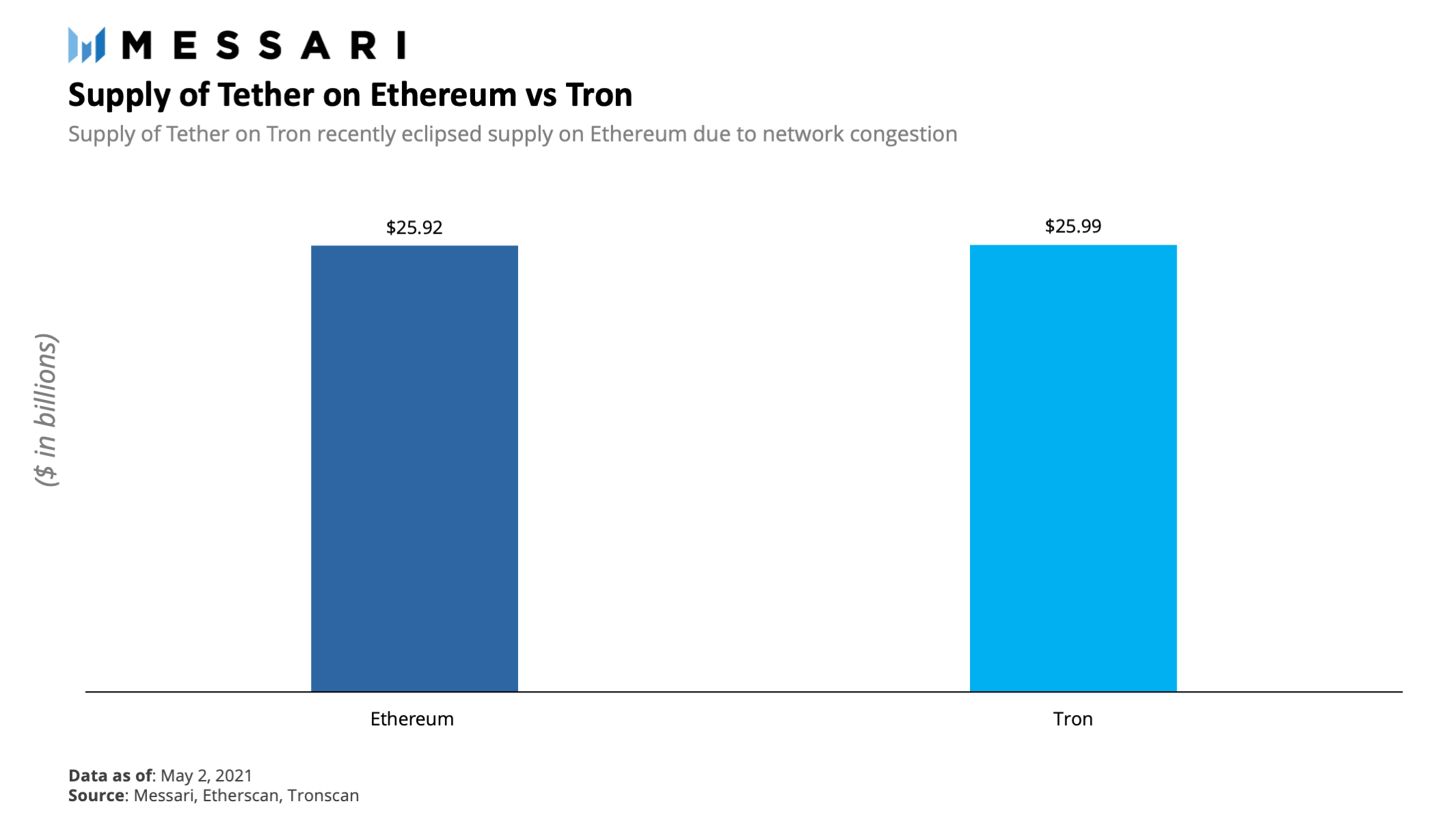

尽管大多数稳定币此前都流通在以太坊网络上(截至1月底,将近70%),但由于以太坊的高昂的gas费,现在大部分Tether都流通在Tron上。 诸如Polkadot和Solana之类的区块链将很快在Gateway上提供,但像Tron这样的链最终也将随之而来。 截至4月30日,稳定币的总供应量目前为800亿美元,并且还在增长。 鉴于Tron的网络几乎占据了以太坊之后整个剩余的稳定币市场,因此一个Tron的starport可以使Compound较Aave等竞争对手拥有更大的优势。

CASH

CASH是Gateway的本地帐户单位,用于支付交易费用。 它是通过借用创建的,就像MakerDAO的Dai一样。 流通中的现金总额将始终等于现金债务额。 最初的CASH设置为1美元,但可以通过管理决策来跟踪其他指数。 尽管CASH主要起到保护Gateway功能的作用,但它也有可能成为DAI和USDC的重要竞争对手。

用户和验证者持有的所有CASH都将获得不断增加的利率(Yield),该利率通过利率指数递增。 每次利率变化时都会计算该利率,这在用户/验证人铸造,赎回,借入,还款或清算现金时发生。 借入CASH的成本必须始终大于或等于利率,以确保CASH不会被非生产性地借入和持有。 CASH债务以借款指数(Cost)递增,如下所示:

共识与治理

与以太坊不同,Gateway是一个权威证明(PoA)网络,由Compound治理批准的验证者运行。 PoA网络中的验证者是根据信誉和信任来选择的。 区块共识要想正常运行,则最多有1/3个故障节点,并且当至少有1/3个节点同意一个区块是链的一部分时,才发生区块确定。 验证者会从他们所编写的每个区块中获得CASH借款人(Spread)支付的部分利息,以及资产转移的交易费。 验证者费用可能会与COMP代币持有者分享收入分成。

PoA区块链对于Gateway可能非常有益,因为它可以使银行和中心化交易所等机构成为验证者。考虑到Gateway的主要重点之一是为采用中央银行数字货币(以及扩展由投资银行创建的稳定币)做准备,这些机构可能会被激励成为验证者。

PoA网络仍然出现的一个重要问题是,它增加了中心化程度。如果COMP社区最终由于中心化程度的提高而最终决定PoA共识机制不是最适合区块链的,他们可以投票决定通过治理决策将其更改为PoS等其他机制。但是在可预见的将来,Gateway将被中心化。

COMP代币持有者将通过以太坊上的Compound治理系统来治理Gateway。该系统会将治理操作中继到以太坊Starport,Gateway验证者在此处接收指令。这能够生成创世条件并更新初始验证者集,支持的资产,供应上限,抵押因子和CASH利率。

尽管Gateway最初将是专门用于创建跨链利息市场的区块链,但一旦投入使用,COMP社区可能会选择在区块链上集成其他DApp,例如DEX。 总体而言,新的管理Gateway的权利将大大提高COMP代币持有者的权利。

结论

Compound是最重要的利率协议之一,并且已被证明可以一次又一次地进行大动作。 着眼于跨链互操作性,Gateway具有彻底改变跨链借贷的潜力。 通过增加starports,CASH和将由COMP代币持有者管理的新的PoA区块链,Gateway还将在“贷款”之外将Compound引入全新的市场,例如跨链桥接和稳定币发行。 一旦进入主网,Gateway的愿景能够实现就由时间来证明了。

本文链接:

https://www.8btc.com/article/6635519

转载请注明文章出处