为DeFi树标杆!MakerDAO基金会放弃5亿美元走向去中心化治理

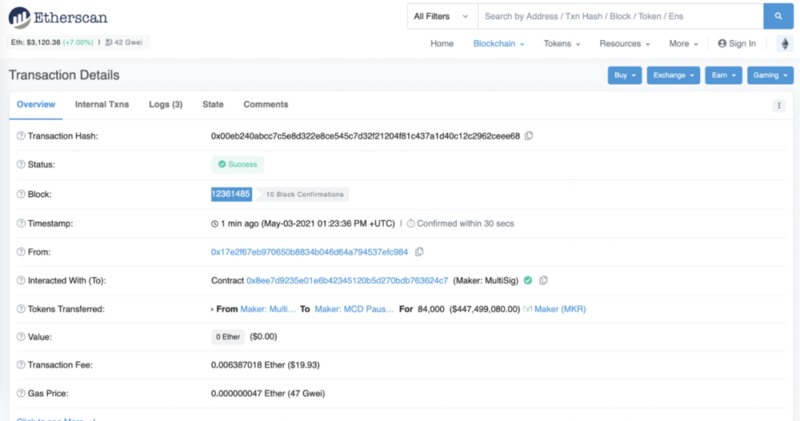

Maker 基金会的这一决策赢得了不错的市场反响,尽管今日随着市场整体的下行出现了一定的回调,但在控制权转移的数小时后(5 月 4 日凌晨),MKR 曾一度拉升至 6347 美元的历史高点,如果以该价格计算,本次转移的 84000 枚 MKR 价值将高达 5.3 亿美元。

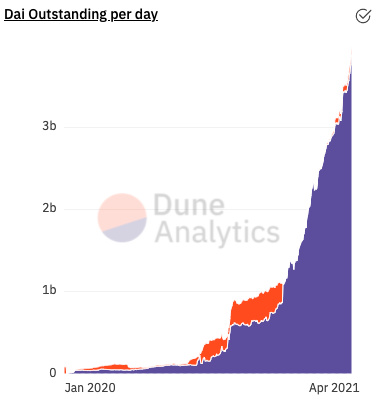

自 2017 年 MakerDAO 正式上线以来,Maker 基金会一直在该项目的发展中扮演着关键角色,在该基金会的支持下,DAI 供应量从零增长至逾 40 亿枚,并逐步成长为整个 DeFi 世界的坚固基石。不过,经历了本次开发基金控制权完成转移,或许是时候和 Maker 基金会提前说声“再见”了。

早在去年 4 月,Maker 基金会就曾表态计划在未来两年内开始向社区移交治理权力。 在 2020 年初的一次治理会议上,Maker 基金会曾概述了一个可自我维持的去中心化自治组织(DAO)的设想框架。Maker 基金会首席执行官 Rune Christensen 也曾明确表态:“ Maker 生态目前对 Maker 基金会的依赖从长远来看是不可持续的。Maker 基金会需要加速解散,并开始将其风险管理能力转移给社区。 ”

在本次里程碑级进展达成之际,Maker 社区之内再次就

基金会解散以及随之而来的“编制”转变一事展开了讨论。

在接受海外加密

货币

媒体 The Defiant 的采访时,负责 Maker 拉美地区业务增长工作的 Nadia Alvarez 表示:“对于整个 Maker 社区来说,这(开发基金控制权转移)显然是一件大事,所有的工作都是为了完成一个终极目标——实现真正的去中心化。Maker 基金会正在走向解散,各个团队将以“核心小组”(Core Unit)为单位,在

Maker 治理的支持下重新启动

其工作,我们会看到这将对整个

Maker

社区产生积极影响,使它变得更加强大。”

从事 Maker 现实世界 金融 拓展相关工作的 Sébastien Deriaux 进一步表示,在 DAO 的管理机制下, “核心小组”的运行需要严格 遵循“核心小组框架”( Core Unit Framework )。 目前,已有至少 10 个团队提交了在 DAO 的支持和监督下继续运行的提案,包括 Alvarez 所在的的增长核心小组(Growth Core Unit)。“核心小组框架”是 Maker 社区针对基金会解散后核心小组的成立及运行所制定具体规范。框架要求,核心小组的成立需要提案申请,且必须通过 Maker 社区的治理批准。

Deriaux 进一步表示, 前两个核心小组将几乎全部由前 Maker 基金会的员工组成,但治理(Governance)、风险管理(Risk)和现实世界金融工作(Real-World Finance)等三个核心小组的团队成员将只为 DAO 工作过。

对于 Maker 本身来说,站在当前的时间节点,虽然我们很难判断 核心小组模式 相较于基金会模式在具体的运行效果上孰优孰略,但有一点基本是可以确定的—— Maker 基金会的解散 将显著降低该项目的监管风险,因为 DAO 并非什么法人实体。在全新的组织模式下,Maker 最终也将走向由社区控制的完全去中心化。

从 行业角度来看,Maker 的去中心化努力无疑会对整个 DeFi 世界产生深远的示范效应。 如果未来 Maker 基金会最终真的完成了解散工作,其将成为加密世界首个为了实现 DAO 而放弃其资产控制权及生态内超然地位的法律实体,这将为所有以“去中心化”为远期目标的 DeFi 项目树立一个标杆,就示范效果来看或许正如 Coinbase 的成功上市对于其他有意冲击传统资本市场的 CEX 的影响。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...