欧易OKEx观察:两大原因助力DeFi总锁仓量突破1000亿美元

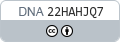

据DeBank数据显示,DeFi总锁仓量于4月28日突破1000亿美元,创历史新高,当前总锁仓量为1048.9亿美元,净锁仓量为746.9亿美元。

如果将DeFi总锁仓量放到传统金融,处于什么体量呢?根据Wikipedia的数据,这相当于美国第40大银行——其介于硅谷银行(Silicon Valley Bank)的970亿美元资产和BBVA USA的1030亿美元之间。

也就是说,相对于传统金融,DeFi已在短短时间内爆发出巨大潜力。仅从年初至今,DeFi总锁仓量增幅便接近500%。这对于行业而言意味着什么?数据增长背后的原因究竟有哪些?欧易OKEx研究院首席研究院William在接受媒体采访时表达了如下观点:

DeFi之所以爆发出如此巨大的增长潜力,主要原因有两点:DeFI总锁仓量突破1000亿美元,确实是一个划时代的标志性事件,这意味着“分布式金融应用”的资产总量已经相当于一家中等银行的资产业务体量;当然,我们更应该关注的是DeFI TVL的增长速度---在去年6月DeFi的TVL才刚刚突破10亿美元,而仅仅过了不到1年的时间,其体量增长了99倍,这是非常不可思议的,也体现出DeFi的巨大潜力。

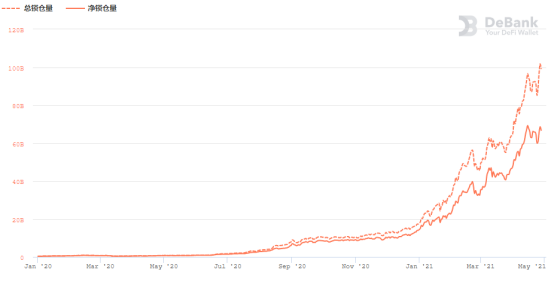

首先,相较于传统金融,DeFi更具优势。这种优势不仅仅反映在其公开透明,低成本、低违约、高效率、智能化、自动化的特点上,更有彻底改变当前金融规则的潜力,其中以DeFI借贷协议和自动做市商机制(AMM)最为突出。

以DeFi借贷为例,在传统金融行业中,往往需要中介平台(银行,P2P平台接入借贷双方,实现资金的配置);然而对于分布式借贷协议而言,这样的中介平台是不存在的,借贷双方的资金匹配问题完全由代码开源的智能合约控制完成。可以说,DeFi借贷协议完全可以在没有信任或信用体系的情况下进行。特别是以AAVE为代表的闪电贷技术(Flash Loan),不需要质押品也可以发放贷款,并且期间不会发生任何违约风险,这在传统金融市场上几乎不可能发生!即便这几年已经臭名昭著的P2P借贷,也无法实现上述功能。

DeFi协议间相互促进,协同发展的正反馈效应。另一个是DeFi的可组合性,比如DeFi中的借贷协议项目可以和自动做市商(AMM)项目组合,衍生出聚合器协议等新功能项目。在DeFi领域,资产可以几乎不受阻碍的从一个协议流向另一个协议,从一类资产流向另一类资产,由此构建了一个可组合的、相互紧密联系的DeFi生态,这既提高了用户的资金利用效率,又增强了DeFi领域的系统多样性,实现了各

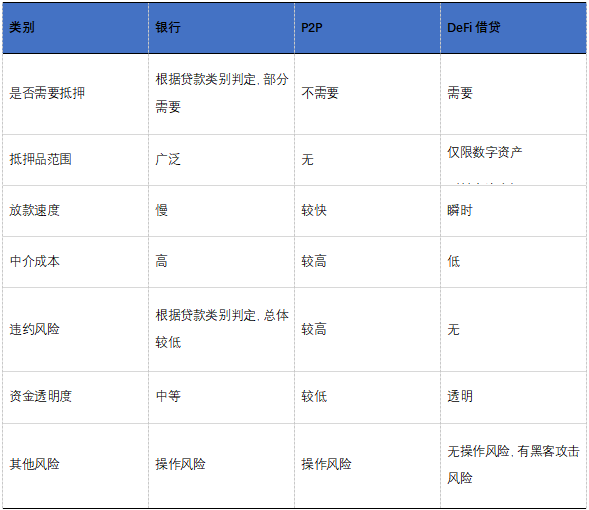

当然,尽管目前DeFi领域的发展十分迅速,TVL已经超过了1000亿美元,但也应当清晰地认识到这一指标的不足之处。TVL采用的计价单位是美元价值,而DeFi锁仓的资产,主要是该协议智能合约中的ETH及各类ERC-20代币,在最近几个月中,ETH的市场价格不断上涨,这也使得TVL水涨船高,如果排除ETH价格上涨的因素,以ETH数量衡量锁仓价值,那么我们会发现,最近几个月DeFi总锁仓量的增长并不极端。