理解自动做市商 价格冲击是交易成本的首要部分

每天都会有成千上万人第一次体验去中心化交易所。然而, 公链的一些特性 往往会让新手无所适从,这里面甚至包括很多熟悉传统交易平台的老手。结果,在套利者和抢跑者的攻击下,交易者的表现不尽如人意。

总的来说,我们可以将每笔交易的成本分成以下几个部分:

-

价格冲击

-

经纪商或交易费

-

滑点

-

底层区块链的交易费

本文是自动做市商入门系列的第一篇,将讨论交易成本中的首要部分:价格冲击。你将了解到以下内容:

-

Uniswap v2、Sushiswap 和 Balancer 1 等自动做市商是如何决定报价的;

-

如何使用一些简单的策略来尽可能减轻你的交易所带来的价格冲击。

什么是流动性池?

大多数去中心化交易所会运行多个不同交易对的 流动性池 ,如 ETH/WBTC。这些流动性池起到了 自动做市商 的作用,而非在订单簿模式下撮合买卖双方。

流动性池是一个储备了两种或多种代币的智能合约。只要符合特定规则,任何人都可以向流动性池注入资金,或从中取走资金。

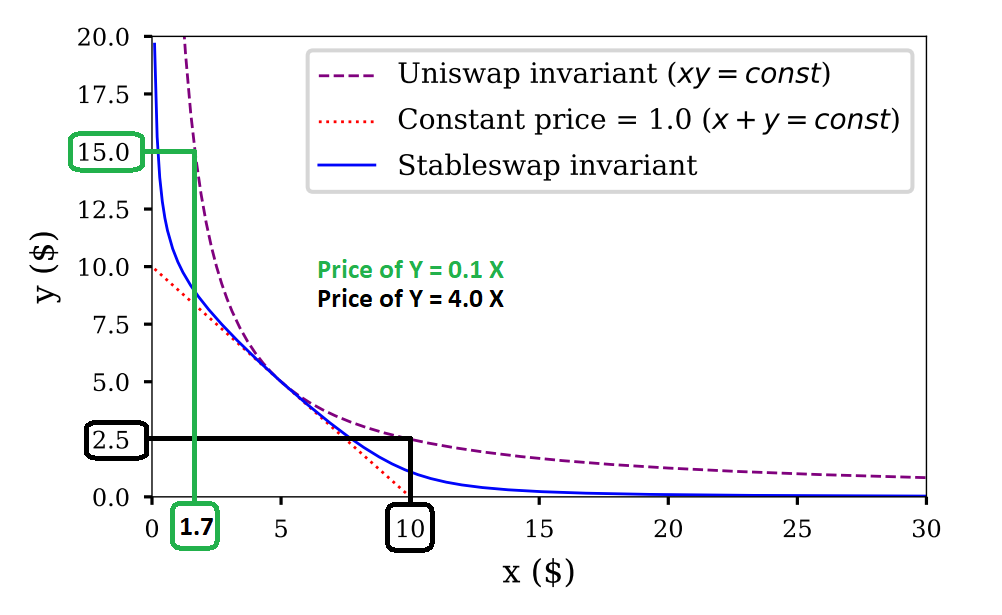

例如, 恒定乘积函数 x*y = k 就是规则之一,x 和 y 分别代表代币 A 和 B 的存量。若想从流动性池中取出一些代币 A,交易者必须按一定的比例向流动性池中注入代币 B,以确保 x 和 y 的乘积等于常量 k(交易费另算) 2 。

自动做市商是如何决定报价的?

根据恒定乘积做市商公式,代币 A 的价格为 price_token_A = reserve_token_B / reserve token_A。

举一个真实的例子,在撰写本文时,Uniswap 的 ETH/WBTC 流动性池内有 2700 个 WBTC 和 86000 万个 ETH。根据二者的存量之比,ETH 当时的 市场价格 是 2700/86000 = 0.0314 WBTC。

关键在于, Uniswap 不会根据其它市场上的价格变化更新价格 。Uniswap 的市场价格只会随流动性池中代币存量之比变化而变化。在用户交易过程中,交易池中的代币存量会不断发生变化。

举个例子,当币安上 ETH 的价格跌至 0.0310 WBTC 时会发生什么情况?这时,Uniswap 流动性池中的 ETH 存在溢价,从而产生 套利机会 。套利者就会到币安上买入 “便宜的” ETH,然后立即在 Uniswap 上卖出赚取差价,直到 Uniswap 上 ETH 的价格同样降至 0.0310 WBTC,无法继续低买高卖为止。在上述例子中,套利者共计使用 550 个 ETH 买入了 17.2 个 WBTC(为简单起见,此处忽略交易费和 gas 费)。

因此,即使自动做市商不会根据现实世界的信息更新价格,交易者还是可以相信自动做市商提供的报价是密切追踪全球市场价格的,因为这里面存在持续不断的套利行为。

什么是价格冲击?

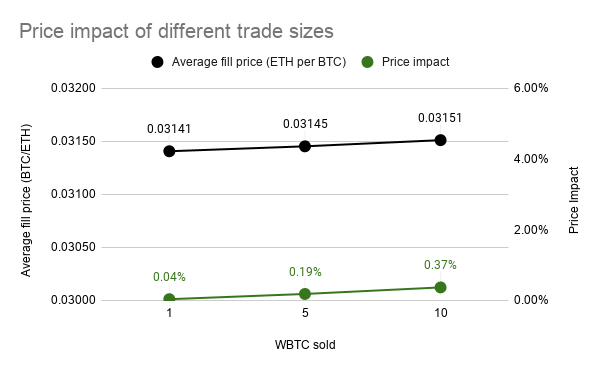

虽然我们学习了如何根据代币存量之比计算当前市场价格,但是该市场价格只反映了边际代币的价格。然而,交易者通常会一次买入或卖出大量代币,导致代币价格递增。

当前市场价格和预期执行价格之间的差异被称为 价格冲击。

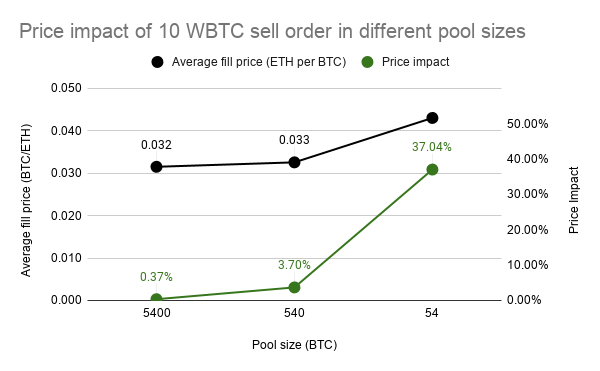

价格冲击取决于以下两个因素:

-

你的交易量在流动性池规模中的占比;

-

流动性池采用的交易规则(例如,恒定乘积公式)。

如何最小化价格冲击?

正如我们之前提到的,价格冲击在交易总执行成本中占据很大一部分。以下是一些实现价格冲击最小化的简单策略:

-

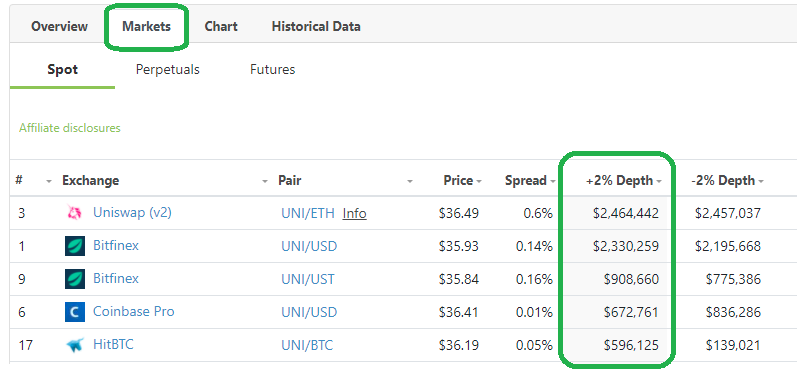

找到最深的市场 :到目前为止,我们已经确定价格冲击取决于交易规模在流动性池规模中的占比。因此,我们想要找到在我们所关注的价格范围内最大的流动性池,这样就可以让代币的执行价格尽可能接近市场价格。Coingecko 上的市场深度表提供了很好的参考。

-

关注 DeFi 以外的市场 :虽然这是一篇关于自动做市商的文章,但是我们不会假设你总能以最佳价格达成链上交易。实际上,由于我们所讨论的自动做市商的流动性分散在一个价格段内,通常很少会有流动性集中在当前市场价格附近。这是许多去中心化交易所都试图解决的问题。例如,Uniswap v3 可以让做市商将其流动性集中在当前市场价格附近,从而提供比中心化交易所更有竞争力的价格。如果有一笔交易改变了去中心化交易所上某个代币的价格,且该代币还在其它市场上交易,就会产生套利机会。正如上文所述,套利者将执行与该交易相反的操作(即,在这笔交易后面立即插入自己的交易),让去中心化交易所上的价格回到全球市场价格。显然,套利行为的存在本身就是一种交易不当证明,因为交易者等于是在向套利者 “捐钱”。这就引出了一个问题:当其它市场存在的情况下,你是否应该承担 2 至 3% 的价格冲击来执行链上交易?

-

注意交易费 :自动做市商收取 0.3% 的交易费,这就意味着最佳买单和最佳卖单之间的价差是 0.6%。在这一范围内,自动做市商不会与其他交易所的价格对齐。换言之,即使是流动性最高的自动做市商交易也存在 0.3% 的价格冲击。尽可能降低交易费带来的影响是至关重要的,对于那些在中心化交易所上价格冲击很小的交易来说尤其如此。因此,相比之下,中心化交易所可能是更好的交易执行平台。(同一笔交易的交易费在币安上可能是 0.1%,在 FTX 交易所上可能是 0.07%。)尽管如此,还有其它很多原因导致去中心化交易所的交易费较高,如全托管,或免去引导、KYC 或存款流程。但是,即使在这些情况下,交易者也应该意识到较高的交易价格背后意味着 去中心化或即时流动性溢价 。

-

分散交易 :首先,我们可以延长交易时间线,将一笔交易拆分成几笔较小的交易陆续完成。这点对于更偏爱去中心化交易所的交易者来说尤其重要,尽管 DeFi 领域之外还存在其它流动性市场。举个例子,你可以将一笔交易分割成 5 笔,每次买入 20%,然后等待套利者将价格恢复。这 5 笔交易的价格冲击加起来低于一笔交易,但是需要消耗更多 gas 成本,执行时间也会更长。交易的规模越大,这个策略的优势越明显,因为相对减少的价格冲击来说,固定的 gas 成本就划得来了。

-

直线交易并不一定是成本最低的 :并非每个交易都恰好能找到对应的交易对流动性池,即使能找到,也不一定比使用 中间货币 更便宜。例如,尽管代币 A 和 B 可以直接在流动性池中达成交易,但是在代币对 A-ETH 和 ETH-B 的流动性更充足的情况下,A → ETH → B 的交易路线通常更便宜。从这一方面来说,聚合器非常有用,即使你只是参考它们提供的信息来选择交易路线。

-

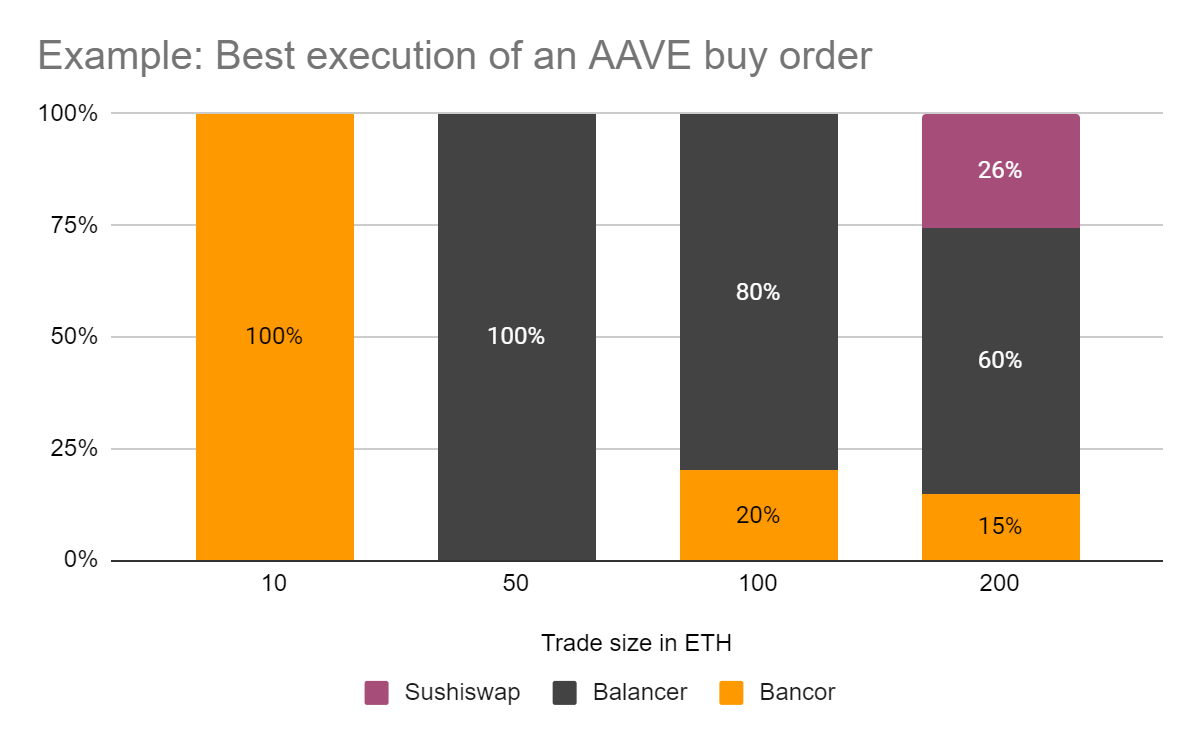

使用去中心化交易所聚合器 :最后,你可以使用1inch、Matcha 或 Paraswap 等去中心化交易所聚合器。这些聚合器相当于 DeFi 领域的智能订单路由。它的作用原理是,自动做市商卖出第一个代币的价格会比第 10 个代币低。每当某代币在多个流动性池中交易时,聚合器会从所有流动性池买入该代币,尽可能降低交易对每个流动性池的价格冲击。不同于在一个市场上放长交易时间线,聚合器会将交易分散在尽可能多的市场上立即执行。和手动分割交易一样,聚合器同样需要消耗比单笔交易更高的 gas 成本。

预告

在本系列的第二篇文章中,我们将详细介绍滑点。几乎所有自动做市商交易都会被抢跑,最终以交易者愿意接受的最大滑点执行。这是公链交易的 “特征”,是如今的去中心化交易所无法避免的。这一成本只能转换,从而导致 “三难困境”。

致谢:感谢 EvanSS、Georgios Konstantopoulos、Dave White、Dan Robinson、Arjun Balaji 和 raul 的讨论和审阅。

免责声明:本文仅供参考,不构成任何投资建议,不应用来评估任何投资决策的优劣,或作为会计、法律、税务或投资建议的依据。本文反映了作者当前的观点,不代表 Paradigm、其附属公司以及相关人员的观点。本文所提出的观点如有改变,恕不更新。

注

注 1:基于中心化限价订单簿模式(如 Serum)或批量拍卖模式(如 Gnosis)的去中心化交易所不在本文的讨论范围内。

注 2:每笔交易的交易费会导致乘积略高于常量 k。

原文链接: https://research.paradigm.xyz/amm-price-impact

作者: Hasu

翻译&校对: 闵敏 & 阿剑