来源: 查理读远

Hi 铁子们,晚上好。

最近大饼从最高64.8K开始暴跌,到最低插针到47.5K,已经持续了10来天的时间了。合约市场4月18日爆仓100多亿美金,没企稳两天,4月23日又爆仓了40亿+美金,这些数字几乎为历史最高,血流成河,实在惨烈。大家普遍情绪非常悲观和恐惧,包括一些微博大V,从技术面(K线)看到42K甚至以下,甚至有很多韭菜都在喊熊来了。熊真的来了吗?接下来行情会怎么走,我们有我们的看法。

事实上,从4月中旬的这次暴跌开始,我们每天都在群里跟进最新的链上数据,并以此来判断行情走势。本篇实际上是最近链上数据分析的总结,我们会谨慎表达我们的观点,并以相关数据作为支撑。

直接先来结论:

1,目前是底部区间。我个人已经补过好几轮仓了。相比于行情过热的时候去追高,这个时候买现货,买不了吃亏,买不了上当。如果你是合约trader,目前是非常好的建立长线多头头寸的机会。

2,真正的底部可能已经过了。如果没有过的话,可能最低插针到46.5K。

3,宏观来看,目前处于上下半场的停歇期。等这一轮调整结束后,我们将正式进入更加狂暴的下半场, we will see that.

下面是根据不同的链上模型,我们观察到的一些数据,这些数据都或多或少得能够支撑我们的结论。

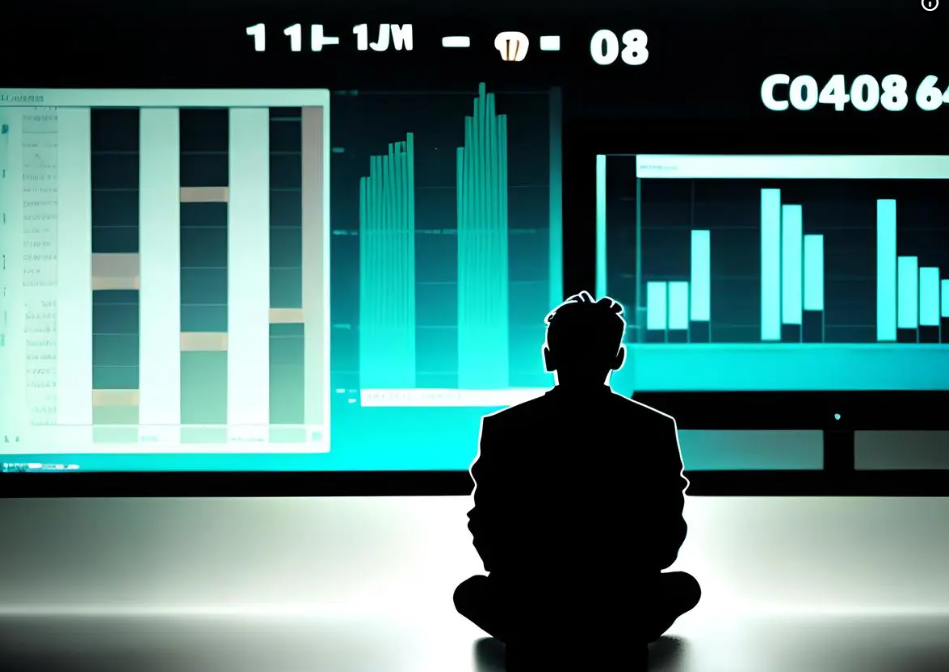

一、SOPR已经充分重置

在处于回调的行情中,SOPR是我们常用的,用来判断行情是否已经回调到位的一个常用的模型。如果你不知道SOPR是指什么,官方的解释为“The Spent Output Profit Ratio (SOPR) is computed by dividing the realized value (in USD) divided by the value at creation (USD) of a spent output. Or simply: price sold / price paid.”

用白话解释为,某一个地址,用其转出时候的价值除以转入时候的价值,就得到了SOPR的比值。如果该值大于1,则说明该地址卖出后处于盈利状态,如果小于1,则亏损。这个模型的重要假设是,没有人愿意亏钱转出手里的币(币价下跌后)。如果市场平均SOPR小于1,则说明市场平均参与者处于亏钱状态,当大家都亏钱不愿意出售的时候,币价就会向上走。

如下图所以,目前adjust SOPR已经在昨天被砸到1以下,今天该值出现了反弹。

我们会看今年早些时候的几次回调行情,0121,价格最低29K,SOPR接近1,之后迎来反弹。之后是0227,价格45K左右,SOPR短暂低于1,价格之后反弹。以及本次,希望接下来价格会开始往上走。

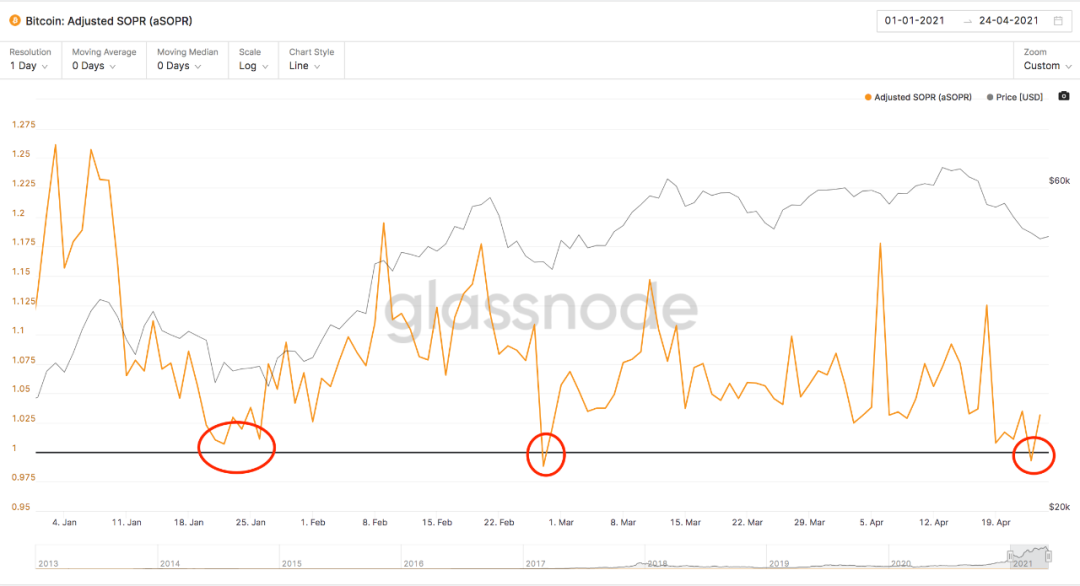

SOPR其实往细了看,可以更加细分,比如long term SOPR(长线holder SOPR)和short term holder SOPR(短线trader SOPR,地址小于155天),以及adjusted SOPR(转出与转入间隔小于1小时的),Entity-Adjusted SOPR(可能某个实体/个人持有多个地址的,把这些地址之间的转账过滤过的数据)等。比如我们看这个数据:Short Term Holder SOPR (STH-SOPR)

如上图所示,我们看到STH-SOPR近期处于小于1的状态,即他们最近几天的转账并不产生利益,而是亏损。即新进来的散户目前在恐慌割肉中,这达到了把币从weak hands手中转移至 strong hands手中的目的。而同样我们回测之前的数据,也能发现一个规律,即当 散户开始割肉的时候,基本上行情已经到了底部区间。

二、目前仅83%的地址处于盈利状态

盈利地址数所占百分比可以用来帮助我们判断目前行情是否过热。如下图顶部的红色区域,即当盈利地址数大于95%的时候,则说明我们行情已经过热了,可能会导致回调行情。

而目前该值为多少呢?仅为83%。这是我们今年的过往三次回调行情中,最低的一次。即便是1月底我们最低回调到了30K,该比值还有87%呢。

可见这次去杠杆有多彻底。

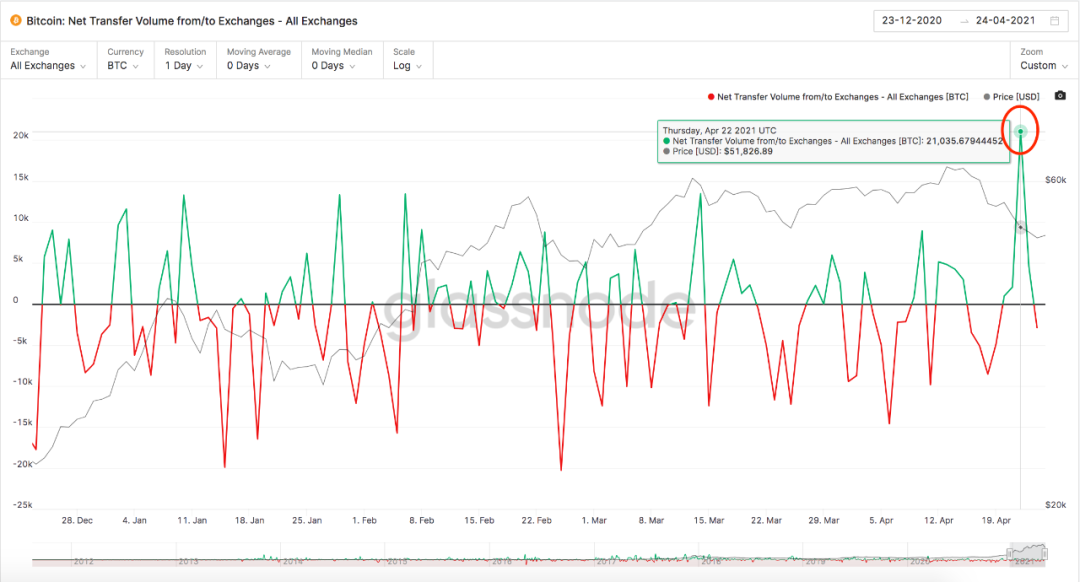

三、目前交易所BTC处于净流出状态

Net Transfer Volume from/to Exchanges,我们的假设是,当BTC被转入交易所,处于净流入状态时,则短期有回调风险(假设BTC转入交易所是去套现的)。反之,当BTC不断流出交易所,则是利好接下来的行情。

如上图。我们可以看到4月22日有一笔2.1W的BTC流入到交易所(这是今年单日流入交易所最大的一次),其中绝大部分是流入到币安了,于是我们看到4月23日又暴跌了一次。

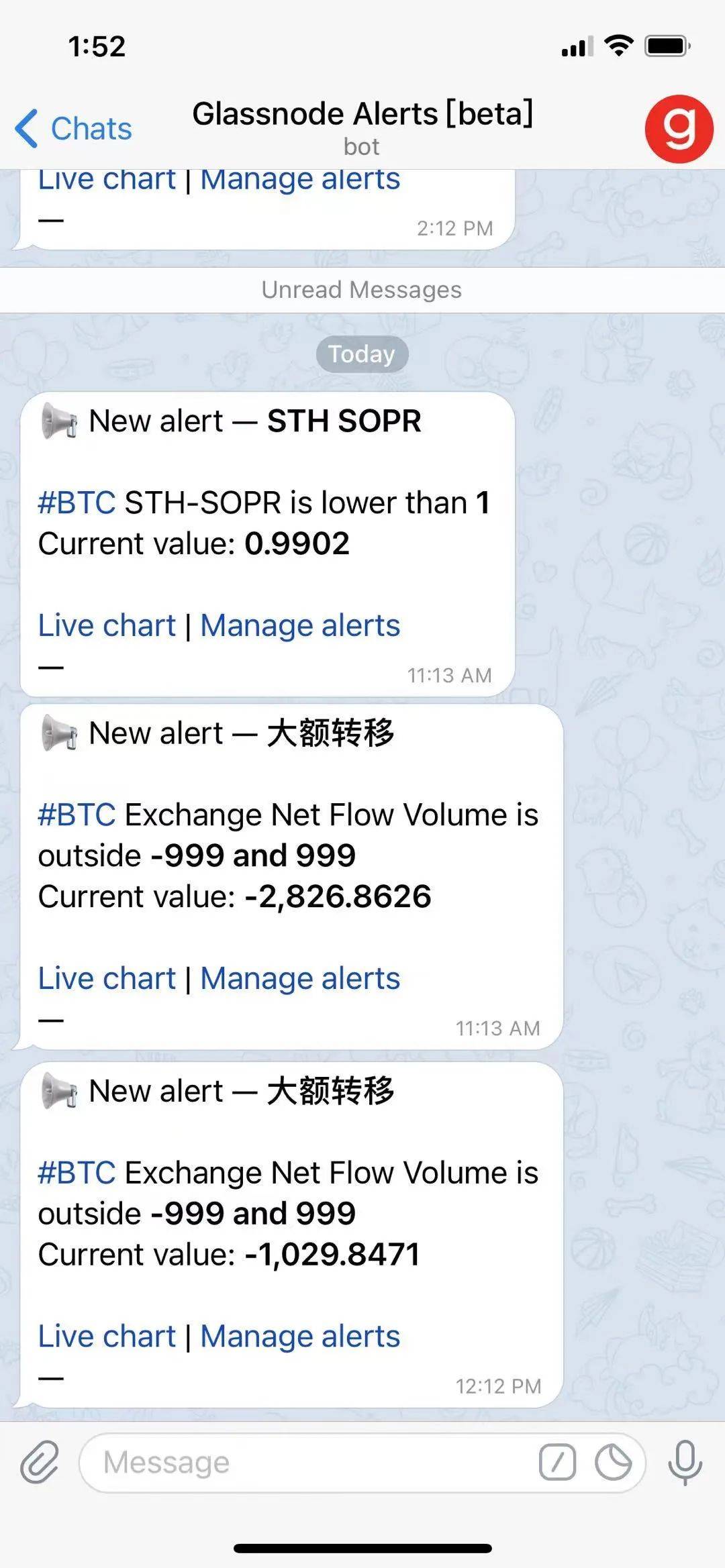

可惜的是,当我们发现这个异常数据时,行情已经在开始回调,所以没有及时的做仓位调整。不过没关系,我们做了警报的功能,接下来每个小时中,大于1000个BTC的流动我们都能检测到。

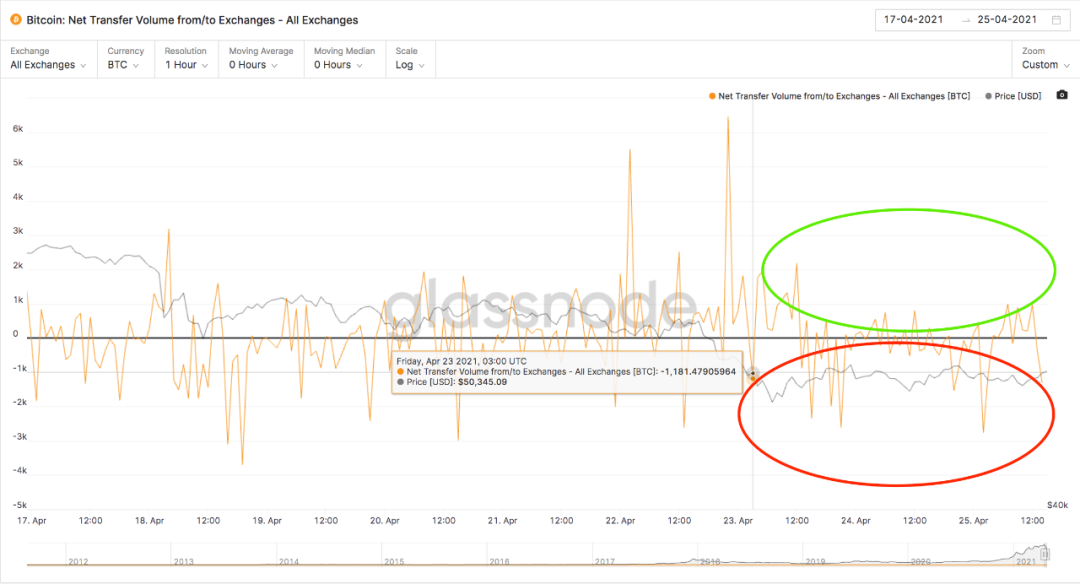

所以,当我们把这个数据拉长到小时线的时候,我们可以看到,最近几天,基本上都是净流出大于净流入状态。

如上图,我们可以看到,从23号之后,截止到北京时间25号23点,一共有约1.8W枚BTC净流出了交易所,这个数字是远大于流入交易所的大饼数量。

没有了抛压,又有持续不断的币被提走,我们大概率是到了底部区间。

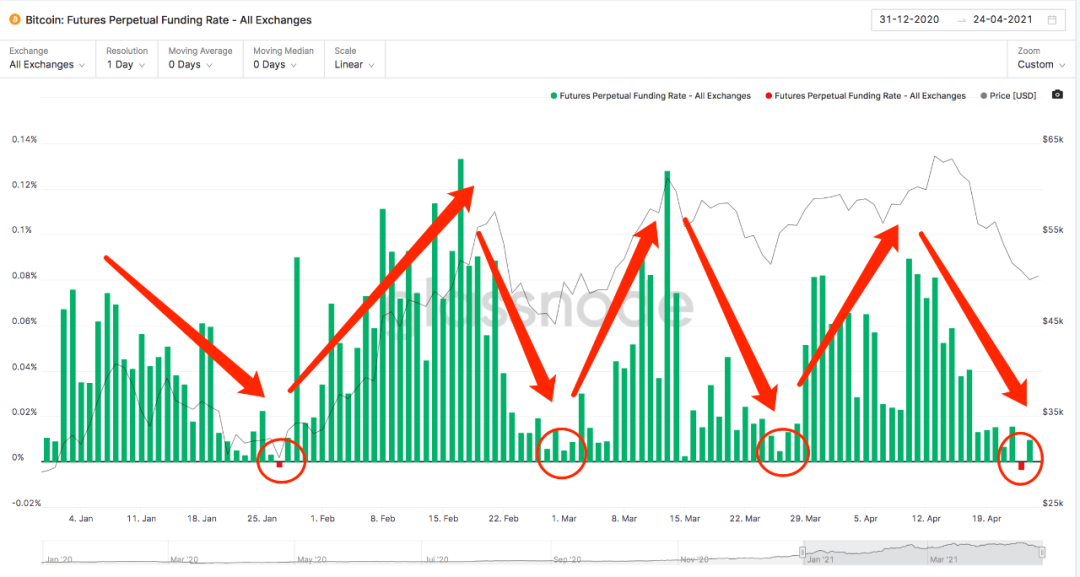

四、资金费率短暂进入负数,拉升没有阻碍

资金费率是永续合约中为了平衡多空关系的,当资金费率暴涨的时候,意味着行情过热,更多的人去做空,多军支付空军过多资金费用,行情不可持续,迎来暴跌。反之,当资金费率为负数的时候,则说明做多没有压力,可以收到资金费用。上升没有阻碍,更容易发生反弹行情。

从如上图可以看到,目前资金费率出现了短暂的负数。上一次出现负数的时候,是1月底的30K左右,之后行情迎来剧烈反弹。

五、MVRV充分回调

Market Value to Realized Value (MVRV)是用来衡量BTC目前市值是超过或者低估其公允价值的指标。当进入如下图红色区域时,则说明我们进入了顶部区域,当进入绿色区域时,则说明BTC被低估,是买入好时机。

目前我们看到该值已经回调到3.7左右,和1月底的水平持平,这个数字远未进入红色区域。而当我们回测17年的表现的时候,10月左右该数字已经飙至天际。

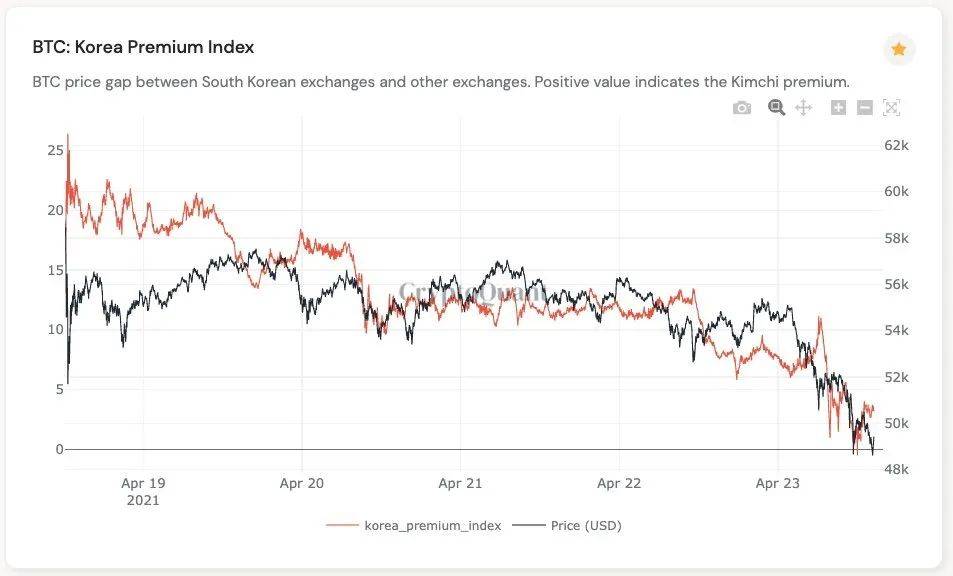

六、韩国“泡菜溢价”已经降至0

另外一个指标是韩国的“泡菜溢价”,当韩国交易所的溢价水平大幅上升的时候,则行情开始变热,需要注意回调风险。如下图可以看到,该溢价已经从60K左右的26%跌至0了。疯狂不再,一切从头开始。

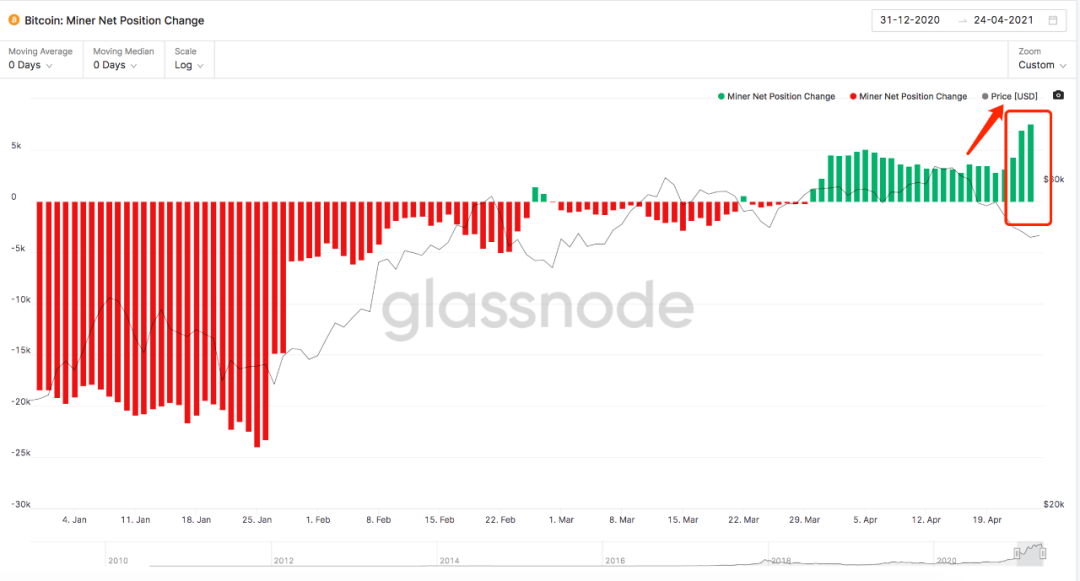

七、矿工持续积累筹码

无论牛市熊市,矿工是一个持续的抛售方,因为他们需要变现一部分筹码来支付运营成本。从今年的数据来看,早些时候随着币价的上涨,矿工持续出售BTC。但是从进入4月开始,矿工也开始积累筹码了(可能是看好接下来的行情)。尤其是这两天的暴跌,其积累速度加快,这两天都有超过7000枚BTC被买入。

虽然我们不能直接得出结论说矿工在买币,行情就得拉盘。但是矿工都没有抛售而且在买币了,这是一个基本面的利好。

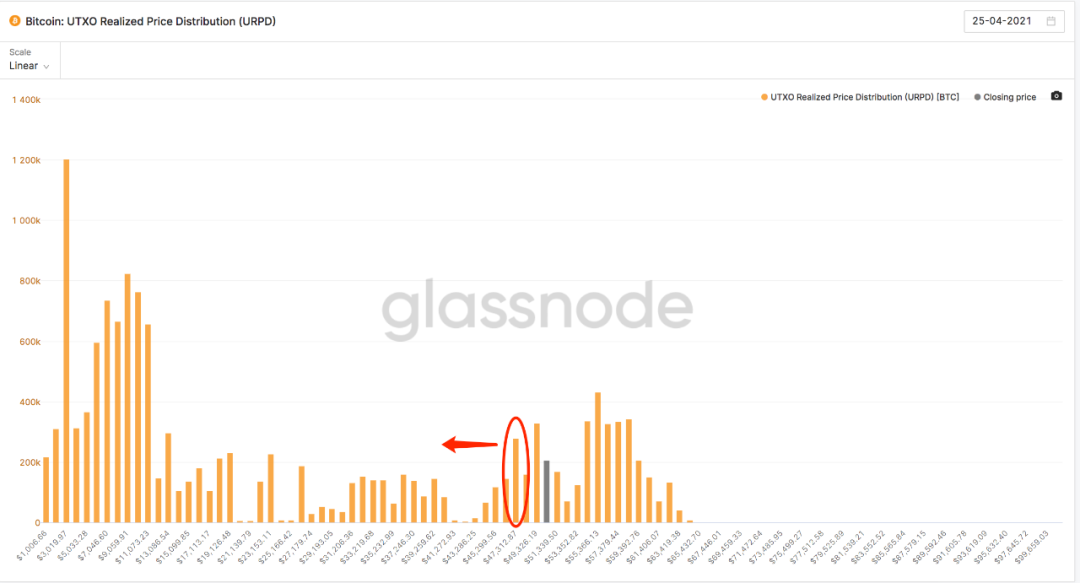

八、URPD显示47K的重要支撑

URPD,官方解释为“UTXO Realized Price Distribution (URPD) shows at which prices the current set of Bitcoin UTXOs were created, i.e. each bar shows the amount of existing bitcoins that last moved within that specified price bucket. ”

说白话一点,不同的币在不同价格的换手率。换手率越高的区间,则其支撑(阻力)越强。

从如上图可以看到,我们目前处于50.3K的价格柱上,附近最高的换手位为47.3K。我们也能看到本轮回调行情在最低插针到47.5K后就迅速反弹。

如果47.5K撑不住,那么我们将很容易会滑到40K左右。因为从图上我们可以看到,40K-47K犹如一片荒原,一片平坦,没有阻碍。

但是,如果价格真能回调到40K,那么意味着我们将进入熊市,这与目前宏观环境相冲突。(机构在加快进入,首支ETH ETF通过,美国BTC ETF在路上,未来通胀预期等)

所以我们的谨慎判断是,最低可能会插针到 46.5K,如果我们还没有达到最低的底部的话。

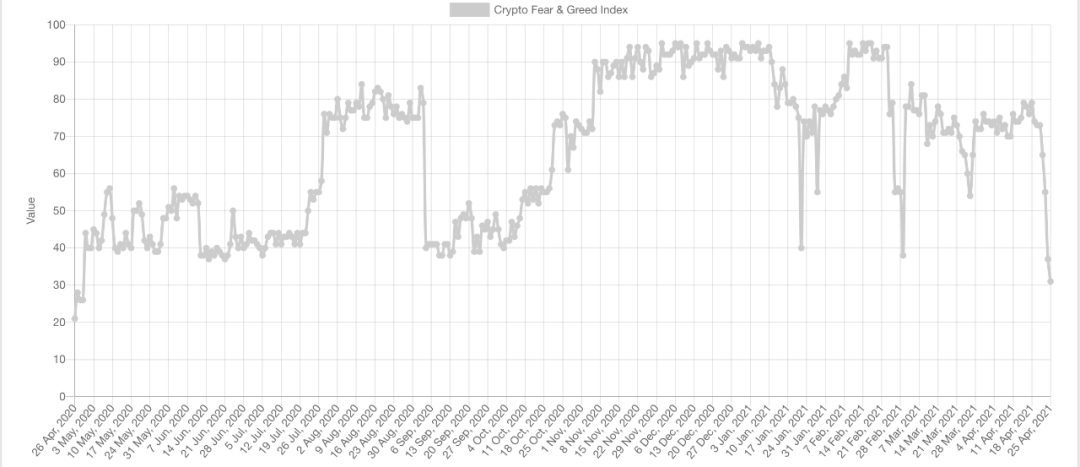

九、恐惧指数、RSI强弱指标

从恐惧贪婪指标来看,目前值为31,处于恐惧状态。如下图大家看到31是个什么样的水平。当大多数人都恐惧的时候,正是我们需要贪婪的时机。

另外一个技术指标是随机强弱 RSI,目前显示已经充分重置。

十、RHOLD ratio,我们还远未进入牛市顶部

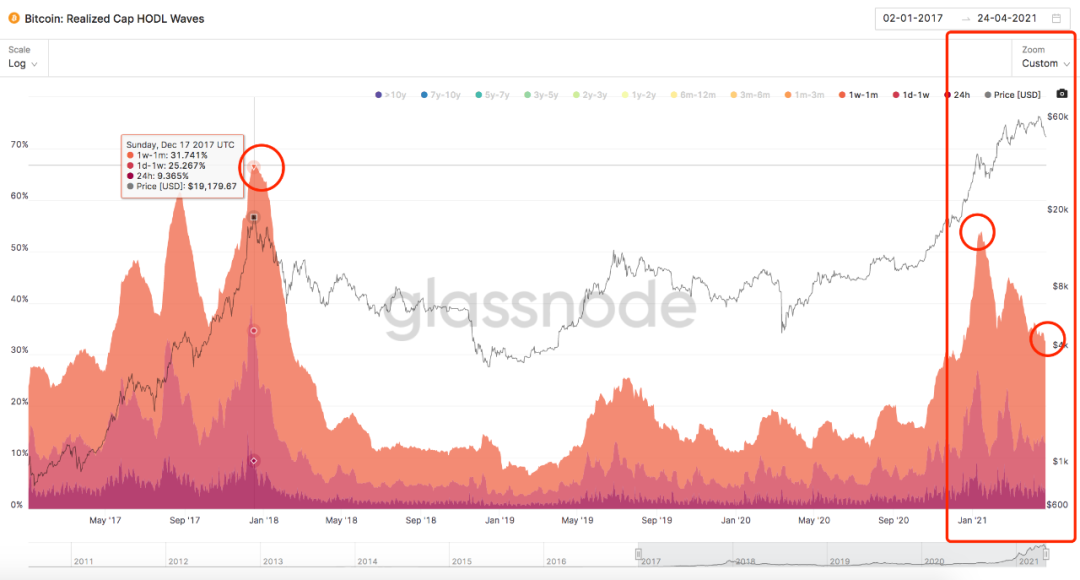

什么时候预示着我们进入了牛市顶部,我们常用的一个指标是Realized HODL Ratio。就是看 散户的持币情况。

当散户的持有地址(小于等于1个月)所占的币占60%以上的实现价值时,就基本上是大周期的顶部了。

如上图,17年12月的时候,这个求和是 65%。今年最高值是1月14日 的57%。而今天的数值仅为31%。

十一、综上,底部区间,而非熊市到来

从floor price 模型来看,现在基本上在地板价上。

从Overheat-o-meter模型来看,55322*0.915=50619,现在也在附近,基本上重置了。

加上我们上面列举的诸多链上指标,目前是非常好的机会,而非风险。

其实整个二级市场是非常复杂,多面,多变的。

不管是K线技术分析,还是链上数据,都属于盲人摸象。有效市场假说,我们可能都是错的。但是相比而言,我们觉得链上数据可能比过往数据画的K线能够看得全面一点点。

所以,如果你觉得本篇文章对你有帮助,欢迎分享给你的朋友。

本文链接:

https://www.8btc.com/article/6627517

转载请注明文章出处