为DeFi的大规模应用铺路——风险分级协议

"风险分级将扩大DeFi的总可寻址市场,为用户提供更高的收益率和更低的风险选择"——Saffron Finance创始人PsyKeeper。

阻碍DeFi大规模采用的诸多痛点中,其中一个是风险管理基础设施不完善。缺失了这样的基础设施,用户在使用DeFi协议时会面临管理风险敞口的挑战,甚至无法使用DeFi。如果一个项目解决了这个问题,该项目乃至整个DeFi领域都会受益匪浅。

一些新的DeFi协议抓住了这个机会,并通过证券化和风险分级来实现。在传统金融领域,大家对于证券化和风险分级已经很熟悉了,这也是一个非常大的市场。概括地讲,证券化是将金融资产合并或合并为计息证券。分级是将这些证券按其风险、期限等特性分类进行出售。

对于没有风险分级的DeFi,你要么承担借贷或者提供流动性的全部风险,要么就不参与不承担。然而随着越来越多的用户进入DeFi,他们就不满足于这种非此即彼的选择了。

"随着越来越多的用户进入DeFi,他们需求的多元复杂程度会更高。如今,大多数DeFi用户都掌握着深厚的技术知识,对前沿技术也很认可,他们愿意承担这些风险。未来,大型机构和其他类型的投资者将希望获得DeFi提供的高收益率,但鉴于他们缺乏对技术复杂性的认识和不愿意承担智能合约风险,他们将寻求将这些风险传递给愿意承担的买家。" ( BlockCanela )

金融衍生品使投资者更好地校准其风险状况,从而实现更有效的资本配置。虽然目前风险分级还只是DeFi的利基市场,但随着行业从 "早期采用者阶段 "过渡到 "采用阶段",成熟的金融机构采用DeFi产品,风险分级很可能成为未来几年最重要的垂直市场之一。

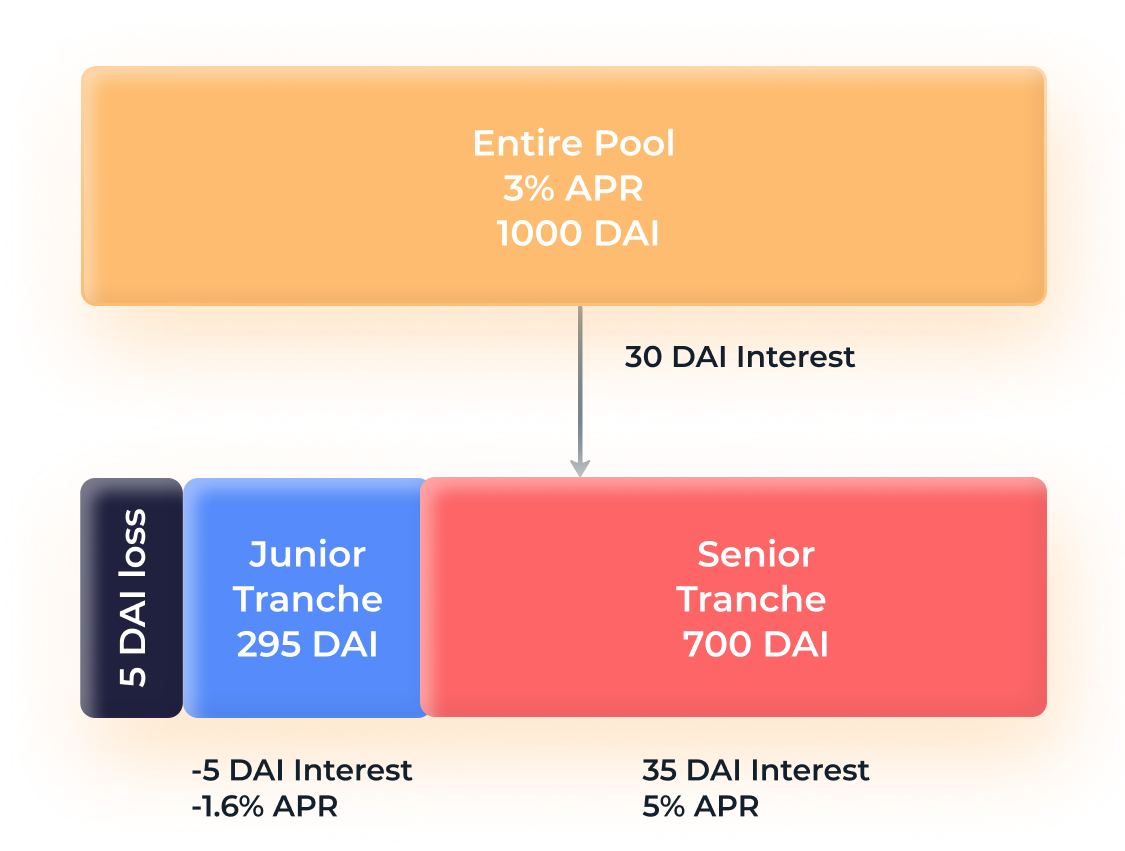

分级说明

目前风险分级的选手:Saffron Finance和BarnBridge。

Saffron Finance是一个点对点风险交易协议,该协议允许其用户(即流动性提供者)通过使用SFI池分级来定制他们的风险和收益情况。

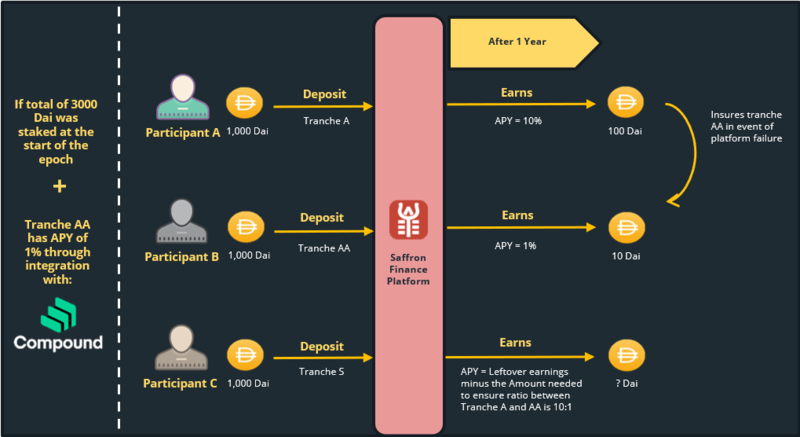

Saffron Finance由化名为"Psykeeper "的创始人在2020年10月推出,让用户(即流动性提供者)在他们选择与之互动的池子上获得可定制的动态风险或回报敞口。Saffron主要用例是充当流动性提供者和借贷协议之间的中介,流动性提供者可以通过各种SFI tranches向借贷协议提供流动性。该协议的原生代币SFI用于通过staking和管理协议获得协议上指定的分级。在即将发布的V2版本中,SFI的持有者未来还将享有获得协议费用的权利。

Saffron Finance目前为流动性提供者提供了3档选择(S档、收益增强A档、风险缓解AA档)。虽然A档的回报率可以高于AA档,但为了换取更高的回报率,A档的参与者必须质押SFI,以减轻底层借贷平台(即Compound或Aave)发生故障。一旦底层借贷平台发生故障,风险分级较高的流动性提供者将首当其冲面临损失,而分级更高的流动性提供者则将得到有效的保险。因为得到了 "保险 ",分级更高的流动性提供者获的收益率更低。

"重要的是——不要单纯认为风险分级是保守型投资者防范风险的一种方式。分级实现了风险的双面市场——如果你愿意承担某一风险,你就可以利用你的风险敞口,获得更高的收益。"( BlockCanela )

Saffron得到了众多优秀的DeFi投资者以及Coinbase的支持。

BarnBridge是一个风险代币化的协议,它可以通过接入其他DeFi协议上的debt pools,和将单个池转化为风险/收益特征不同的多个资产,从而对冲收益敏感性和价格波动性。

BarnBridge的想法和白皮书最初是在2019年第二季度构思的,但在一年后的2020年5月才开始构建,并在2020年9月正式推出。BarnBridge旨在转化为DeFi系统,解决机构的一些关键问题,如风险管理和获取固定收益工具。

团队致力于通过他们的波动衍生协议,使DeFi系统更加高效、风险灵活,并对参与者更具吸引力。BOND是BarnBridge的原生代币,是一个ERC-20代币,一旦治理模块上线,BOND就可以质押在系统上和参与治理。BarnBridge的市值约为2.3亿美元,受到Stani Kulechov(AAVE创始人)和Kain Warwick(Synthetix创始人)等DeFi先驱者和ParaFi Capital这样的DeFi领先机构的支持。

深度挖掘活跃的风险分级产品

BarnBridge SMART Yield Bonds

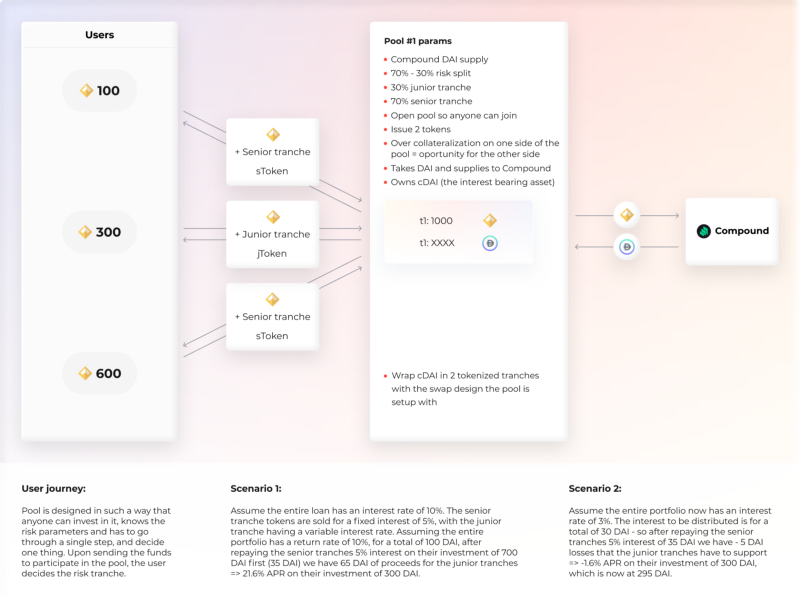

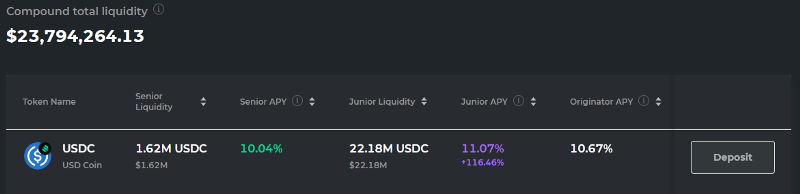

SMART Yield允许用户将Aave、Compound、Cream或Yearn Finance等其他项目debt pool中的收益转出,通过创建衍生品来降低风险,实现风险曲线的标准化。

用户可以购买代表junior或senior反击的代币。junior代币持有者提供流动性和从senior债券投资者那里购买风险。这里的风险指可变利率年金低于预期水平。购买senior债券的投资者将在债券存续期内获得有保证的收益率/利率。

同时,如果基础借贷协议的浮动APY(包括治理层代币奖励)高于当前senior的加权平均保证收益率的情况下,junior将受益于senior锁定代币产生的额外奖励。预计在一个资金池中,senior仓位的资金会比junior仓位的资金多,所以收益率可能会被他们相应地瓜分。

SMART的意思是: 结构化市场调整风险分级

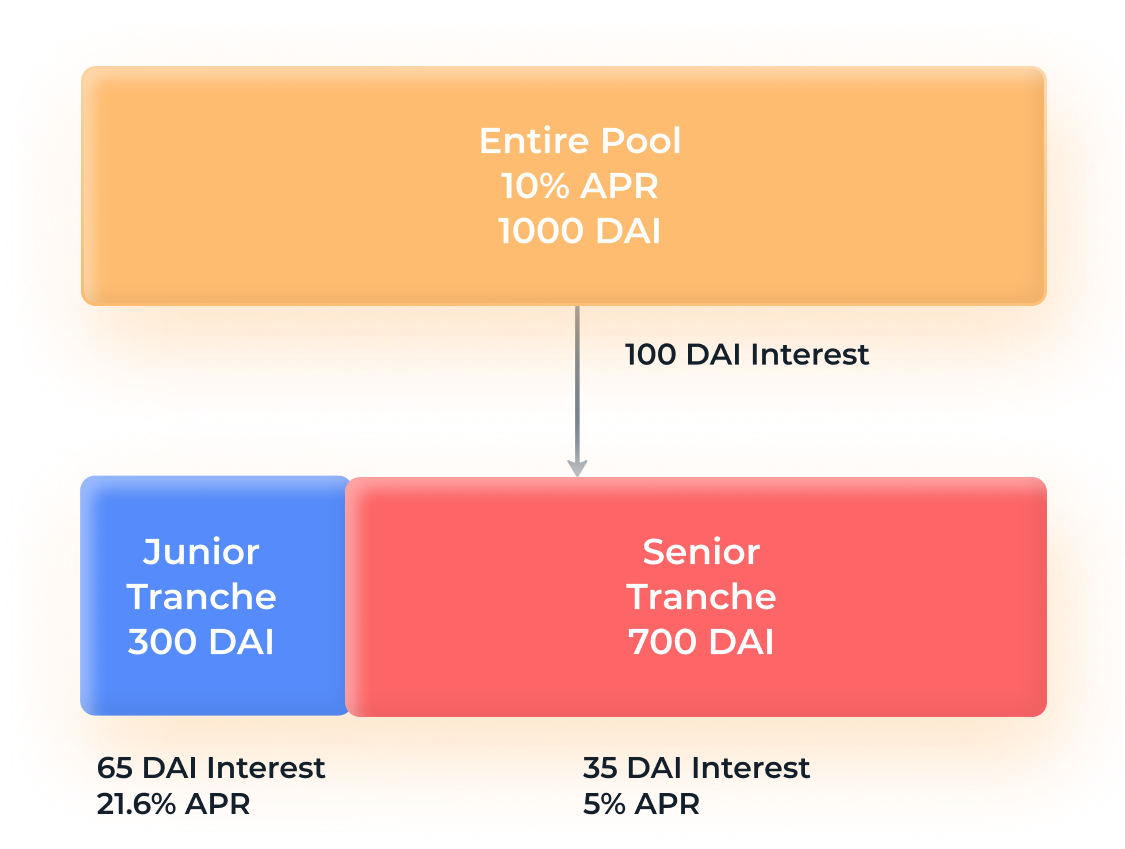

合并的抵押品将被存入借贷协议或产生收益的合约中,收益将被打包成不同的部分并进行标记化。因此,你可以买入最高级别的敞口,获得较低的收益率,但风险要低得多。SMART债券是一种在收益率上买入和卖出风险的方式,所有的定价纯粹由市场驱动。正如BarnBridge团队所说明的,可以想象以下两种情况:

这就是风险分级的力量,在看涨的情况下,愿意承担额外风险的junior分级持有人将获得高额回报,但在不太乐观的情况下,这些持有人将保护发给senior分级持有人的收益水平。目前,Compound USDC池有超过2400万美元的流动资金,这表明人们对第一轮融资的兴趣度很高。

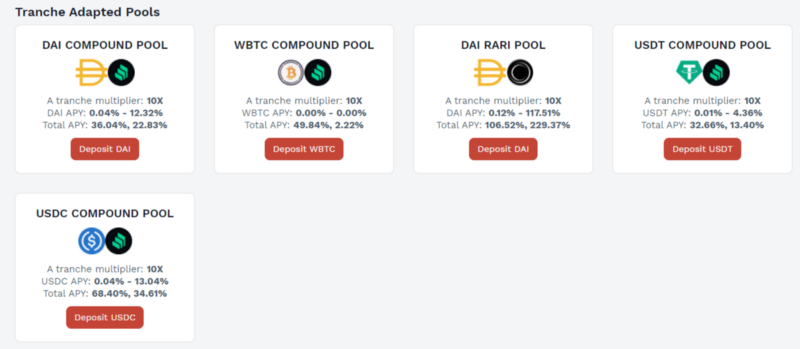

Saffron Tranched-Pools:

虽然它们在总体设计上非常相似,但Saffron团队的方法略有不同。在SFI的案例中,A档的收益是AA档收益的10倍。S档提供浮动利率,因为它平衡了A档和AA档,使它们始终处于平衡状态,以维持A档和AA档之间10:1的固定利息收益率。这个数字是 "任意的",未来应随着资金池参数的变化而调整。Saffron目前支持5个不同的资金池,未来几个月还会增加更多的资金池。

未来有什么值得期待?

分级的可能性是无限的,我们可以期待未来发布更多有趣的产品,未来几个月值得关注的创新产品:

1. 固定利率池 :senior tranche可以赚取稳定的年化收益率,而Junior Tranche有的回报率可变。Saffron宣布其V2时,FIRPs吸引了很多人的关注。随着这一概念在用户中的普及,Tranche-Based FIRPs将不得不与Bond-Based FIRPs(88mph,Notional,Yield)竞争。

来源: CoinGecko

2. 减少无常损失的资金池 :senior tranche购买保护以防止无常损失,junior tranche从交易费或流动性挖矿奖励中赚取更高的APY。让每个人都成为LP而不用担心价格走势,这是一个有趣的概念。无常损失是DeFi中最受关注的问题之一,能解决这一问题的产品将会非常受欢迎。

3. SMART Alpha Bonds :利用分级波动率衍生品降低市场价敞口风险。BarnBridge团队目前正在研发这个产品。

SMART Alpha债券将不会以传统的收益分级构建,而是使用不同水平的市场价格敞口,我们称之为风险梯度。我们的想法是,在整个风险曲线上,每一档的价格风险敞口不需要持平,这意味着前100美元的价格风险敞口不需要不需要承受相同的上下波动。这类似于拥有部分所有权,但各部分的风险/回报不同。

SMART Alpha产品将为建立单资产和多资产池提供途径,在这些资产池中,当基础资产上涨时,较低的风险坡度将获得较低的回报,而当资产下跌时,其损失则较低。

4. 多协议池 :其中将存在 "元池(Meta-Pools)"。一个是一篮子被认为是低风险的协议,一个被认为是高风险的协议。这个想法是由@DeFiGod1提出的, Benjamin Simon 在Twitter详细描述了这个想法:

"举个例子,每个元池向3个协议发送资产:低风险元池: Compound, Aave, 和一个安全的Yearn金库;高风险元池:Alpha Leveraged farming,CREAM Iron Bank和Harvest。此外,每个元池都有senior和junior。元池的资产可以在协议中平均分配,也可以由$SFI治理层调整参数。假设治理层决定将高风险元池平均分配给三个协议:Alpha Leveraged farming,CREAM Iron Bank和Harvest各占33%。现在,我们可以让junior参与者持有相当于senior流动资金1/3的抵押品。所以,如果Iron Bank储户被坑了,只要Harvest/Alpha不受影响,senior tranche风险承担者就会全部破产(即66%的本金+jun.抵押品)"

5. 保险产品 :这些产品可以作为智能合约的 "内置 "保险,类似于Nexus等保险协议,并可能揭示智能合约失败的真实风险溢价。未来这些协议将直接相互竞争,因为它们将与其他DeFi协议横向整合以扩大产品范围。

一个需要密切关注的新垂直领域

虽然与DeFi蓝筹相比,风险分级协议仍处于成长和实验阶段,但它们可能很快就会成为DeFi经济的重要组成部分。风险分级目前仍是DeFi中的小众应用,但DeFi主要参与者对此的兴趣以及对金融衍生品的需求的日益增长,将可能巩固Saffron.Finance和BarnBridge作为一个新的有前途的垂直领域的地位。

原文:https://messari.io/article/paving-the-way-for-defi-mass-adoption-risk-tranching-protocols?referrer=grid-view