币圈金多多 美元的内卷如何影响币圈? 不仅是影响炒币的汇率成本

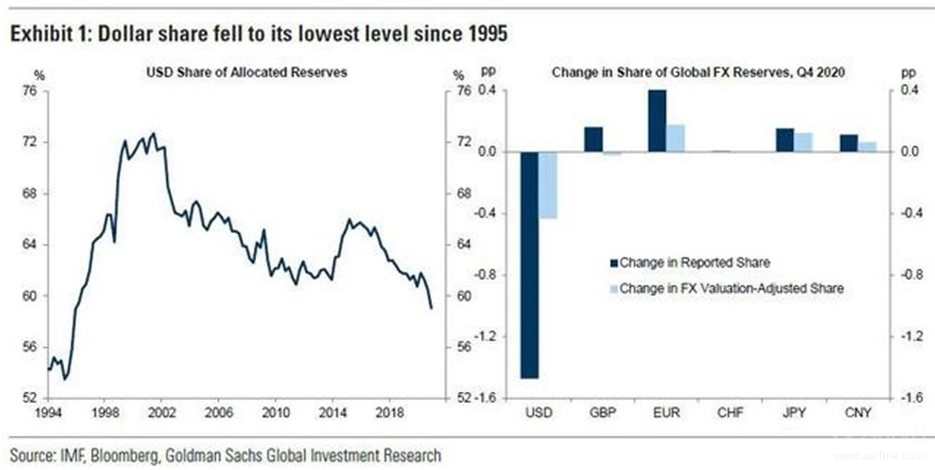

按照IMF的最新数据,全球外汇储备创出新高,达到了12.7万亿美元,而其中币种为 美元的外汇储备则比例是从1995年以来24年的新低,大约是59.02%,24年来第一次跌破了60% 。其实全球美元外汇储备相对2020年的60.46%水平也就下跌了不到1.5%,在美元流动性泛滥的背景下似乎也算不了多大的事情。而且美国以往也不是没有过美元外汇储备占比跌落60%的情况,例如1995年占比仅为58%,还低于当下水平超过1个百分点,所以 未来美元外汇储备占比回升也很有可能,去美元化不是那么容易的 。但结合长期趋势和当下美国内外的情势,至少在最近这一两年, 一个大趋势是很明显的,那就是美元的内卷化 。而这个大趋势,势必会对币圈牛熊行情的发展产生深远影响。

从长期趋势看,从1995年到2001年,是信息革命之下美国国运上升、经济强盛的一个阶段,冷战结果前苏联解体,海湾战争威震世界,信息化和互联网革命如火如荼,而竞争对手欧元尚未成气候。在这些背景加持下,在全球外汇储备中,美元的占比不断上升, 从最低的1995年的58%,逐渐上升到2001年达到顶峰的73%,当时美元一家就占了全球外储的几乎3/4 ,全球储备货币地位非常坚实。然而从2001年开始,美元占比就开始跌多涨少,逐渐削减到了新冠疫情下美元流动性泛滥导致的最近新低59%。而且在美国经济复苏和经济复兴还缺乏明显趋势的基础下,这个美元占比还非常可能继续下降,毕竟全球央行现在都对美元有点忧心忡忡。也许未来会复兴,但至少现在看不到明显的征兆。

说完长期趋势,再看一下当下的美元内外环境——内卷化非常明显:

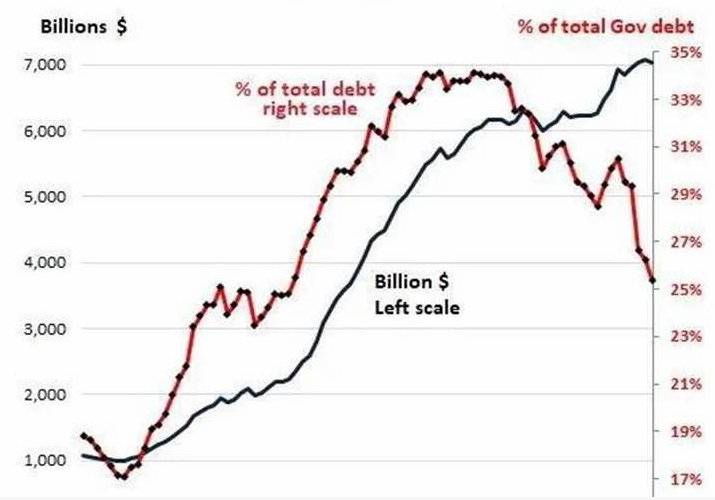

1、从新冠疫情以来美元增发了数万亿美元,但其中相当部分仍停留在美国财政部和大金融机构的账上,虽然钱多了,但被新冠疫情压制消费和投资,很多计划的钱暂时用不出去。近期美元指数坚挺,美元汇率回升,和这种真正释放的美元有限关联较大。但“用不出去”本身就是一种内卷。例如 美债发售,越来越大的比例是美联储和美国机构自己吃进 ,外国政府的兴趣越来越低,收益率一路走高。

2、美国“经济复苏”目前叫得天响,而发展中国家受到新冠疫情和国际经济动荡的双重影响, 原来在这些国家的美元还在明显地倒卷回美国 ,这会让美元更多地聚集在美国国内。美国号称注射疫苗已经达到1.5亿剂,按此速度,再有2~3个月疫苗基本普及,下半年肯定大幅开放推动消费投资,而美元聚集国内的特点将 导致美国国内很多的资产进一步上涨,经济复苏势必伴随通膨 。同时为经济复苏,进口势必增加,而中国等国社会必需品伴随大宗物资涨价而涨价,更加推动美国国内资产的上涨和物价上涨。

3、经济脱钩和美元动荡导致多个国家加速贸易的去美元化。中俄是明显和美国对上了,欧盟和其它不少国家也为美元所困扰。

所以无论从长期趋势,还是当下美元所面临的内外环境来看,美元的内卷化是明显的大趋势。在这种趋势下, 随着“经济复苏”而释放和增发的美元大量地集中于美国本土市场,将推动美国资产上涨和下半年美元下跌 。这样会对币圈有什么影响呢?

1、有较大概率会

推动下半年币圈的“疯癫”式上涨行情

。近期比特币一度重返6万美元,当时很多人认为新一波波段上涨行情开启,但最近几天又走出了明显的调整行情,从技术图形看,

较大概率开启了一波周线级别的调整走势,构筑一个牛市的空中加油平台

。既然是周线级别的调整,时间就会比较长,看看周线图上,过去一年形成的连续上涨周线,就会知道如果是周线调整,那么这个震荡区间可能持续2~3个月,蓝调以为

较大概率会延续整个上半年

。在这个调整之后,下半年伴随美国资产的上涨和经济通膨,美国资金可能外溢币圈,推动币圈主流币种上涨。

2、目前有点“青黄不接”的币圈资本面,会在下半年得到明显改观。目前集中于美联储、美财政部、美大金融机构的美元资本,会在下半年因推动经济复苏而大幅释放,其中部分必然流向各大中小金融机构和上市公司,这些机构中必然会有部分风险投资流向币圈这个已经在美国极为“时髦”的投资风向。所以比特币可能在下半年的涨幅出人意料,而以太坊等主流币种也户因此受益。

总体来看, 币圈受美元资本的影响越来越大 ,虽然币圈是全球化的,但国际金融仍然是美元为主体,而美国政策上对加密币的开放态度,以及美国大企业纷纷参与加密圈的事实动向,导致 美元资本支配币圈行情和走向的态势更为明显 。美元的内卷化因此对币圈牛市的发展具有几乎是决定性的作用,因为它决定了币圈的资金面。

文章具有主观性,请读者理性阅读