DYDX是以太坊上的以衍生品交易业务为重心的去中心化交易所。DYDX于2019年5月上线,在2020年,现货、保证金和永续合约的累计总交易量从6300万美元增长40倍,达到25亿美元,2021年1月又突破了35亿美元,是目前DEX衍生品赛道的独角兽。根据coingecko数据,在整个DEX中,目前排名前30,日均交易量1500万美金左右,也是其中唯一一个订单簿模式的交易所。

今年1月底,DYDX拿到了1000万美元的B轮融资,与StarkWare合作的layer2永续合约产品目前也正在内测中,将解决交易拥堵和高Gas费问题,同时带来更多的产品和更好的交易体验。

下面,我们就来对DYDX的产品以及升级到layer2之后,可能的发展空间,做个解读。

产品(layer2之前)

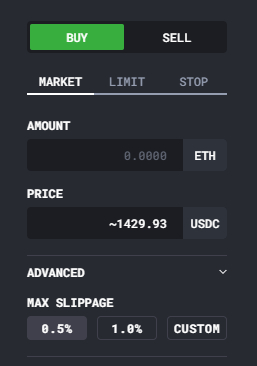

DYDX目前有四个产品:现货交易、保证金交易、永续合约交易和借贷。

现货

DYDX的现货交易,现在只有三个交易对,ETH-DAI、ETH-USDC、DAI-USDC。USDC是一种算法稳定币,与USDT1:1锚定。

现货方面,具备一般中心化交易所的基础功能,有市价、限价、跟踪等几种委托模式。还可以使用高级功能自定义设置最大滑点。

保证金交易

保证金交易,就是中心化交易所的杠杆交易。 目前也是ETH-DAI、ETH-USDC、DAI-USDC三个交易对。可以执行最高5倍做多和4倍做空。保证金的账户模式方面,有独立保证金(可以理解为逐仓)和交叉保证金(全仓)。同时也提供市价、限价等多种委托模式。

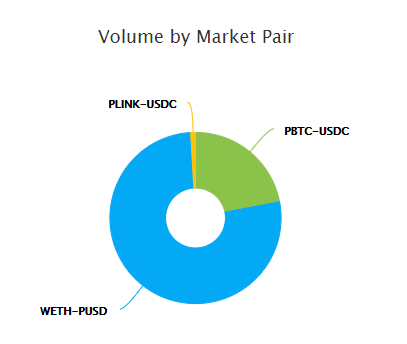

永续合约

DYDX上的合约交易,目前只有永续合约,最高10倍做多和做空。只有三个交易对,分别是:BTC-USDC、ETH-USDC、LINK-USDC。其中,ETH-USDC的交易量最大,占比77.2%。

借贷

借贷方面,目前支持ETH、USDC、DAI的存取。采用超额抵押模式,抵押率125%,清算线115%。清算时,还会额外扣除5%的清算费。

怎么理解这里的抵押率和清算率?

举个例子,根据当前市价,1ETH=1600DAI。

假设我现在,想买点BTC,我只有ETH,手上没有多余的闲钱,但也不想卖掉ETH去换BTC,那么这时,我就考虑到DYDX上借贷。质押率125%意味着,我要借16000DAI的话,需要抵押12.5个ETH,本来根据市场价,只需要10个ETH就够了,这就是超额抵押,现在DEFI的借贷基本都是这个模式,为了平衡风险。

如果我后面把16000DAI以及手续费、利息全部还了,就可以拿回我的12.5个ETH。

如果在我还款之前,ETH相对于我借钱时的价格跌了,比如1ETH=1470DAI了,那么这时质押率就变为115%左右,那么系统就会强制清算我的12.5个ETH,也就是强制还款了。实际上,在这个过程中,因为手续费、利息的原因,我可能在1470这个价格之前就被清算了。

如果在这个过程中,ETH涨了的话,当然更好,质押率变高,风险会变小。

由此,我们可以看到,这个借贷被触发强制清算的风险还是挺大的,这是因为现在加密货币波动太大,另一个原因,这些产品也在很早期,暂时还没有更好的可以平衡系统风险和需求的设计,都还在探索中,也不是DYDX一家的问题。

目前三个币种中,USDC、DAI的存款利率年化比较高,都超过10%,ETH最低,3%以下。

Layer2之后的主要更新

根据官网信息,DYDX目前专注于衍生品交易,现阶段只是将永续合约迁移到layer2,现货和保证金交易等的更新,以后才会公布。

从用户的角度,主要有以下重要更新:

1、合约最高支持25倍杠杆,计划在2021年期间推出30-50个新的永续合约。

2、上市DeFi代币,以及交易量最大的加密货币对。

3、交易时不用支付gas费,只有手续费。手续费如下图:

4、降低了交易门槛,即最低交易量,如下图:

5、降低了价格更新延迟,从以太坊layer1链上的几分钟降低到layer2上的几分之一秒。

6、链上只公布余额变化。交易策略以及交易活动不会被复制和监控,隐私性大大增强。

发展空间分析

数据方面

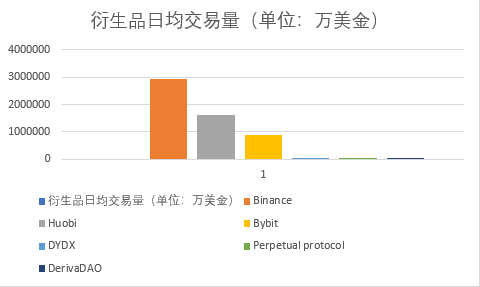

目前DEX衍生品还在很早期,市场上还没有专门的数据整合。因此,我在这里选了目前已拿到百万美金以上融资,已上线运行一段时间,且市场热度较高的几个项目:DYDX、DerivaDAO (DDX)、Perpetual protocol。将它们的日均交易量与CEX相应的衍生品日均交易量进行对比,对比如下图:

从图表可以看出,衍生品交易量方面,CEX目前还是具有压倒性的优势,另一方面,也说明DEX衍生品巨大的上升空间。而这也将是2021年DEFI领域的热门发展方向之一。DYDX作为其中的独角兽,又已经先行一步升级了layer2,交易量将进一步得到突破。

产品方面

我们先简单对比一下CEX与DEX衍生品在主要产品方面的差距,如下图:

目前CEX衍生品的一个优势是交易品种比较丰富,而DEX衍生品受底层公链制约,资产种类很少。但是,另一方面,根据一些统计数据,衍生品市场成交量最大的还是几个主流币种,如BTC、ETH等。所以,实际上真正制约DEX衍生品发展的主要原因可能还是链本身的问题,这导致它们在一些功能和玩法的拓展上进展缓慢。

不过随着layer2技术的发展,在不影响安全性的前提下,或者说根据具体业务,去做一些平衡,很多中间的流程可以放到二层,那么,DEX的潜力将进一步释放。而衍生品是属于牛熊市都有需求的业务,它的本质是存在巨大的套利空间,所以只要有波动,就有交易,而现货一般来说在熊市交易量会锐减。另一方面,CEX的各种不透明机制早已让人怨声载道,DEX的公开透明是一个绝对优势,如果解决了性能问题,这对CEX将会是降维打击。DYDX作为这个赛道目前的头部,令人期待。

来源:https://www.tuoluocaijing.cn/defi/detail-10044544.html

本站作为开放的资讯分享平台以供学习研究,所有观点仅代表原作者个人观点,绝不代表本站赞同其观点或证实其描述。

本站提醒:投资有风险,入市须谨慎,本内容不作为投资理财建议。

文章链接:https://www.readblocks.com/archives/100554