2021 年 3 月 19 日,真本聪、xDeFi、Winkrypto 联合举办了 AMA 活动,本次 AMA 邀请了 xDeFi 联合创始人 Turbulence Wang,他向大家介绍了 xDeFi 的工作原理、开发进展、xDex 流动性挖矿的特点等,以下是本次 AMA 的文字整理,Enjoy It!

xDeFi 联合创始人 Turbulence Wang 首先整体介绍了 xDeFi 的功能特点等内容。 我们建立了一系列协议,这些协议全部围绕 xDex 建立,xDex 是我们的支持挖矿的多资产 AMM DEX 。

AMM DEX 这个话题老生常谈了,今天就多谈一些 xDeFi 设计上不太一样的东西。我们是否还需要一个 DEX 了?毕竟 DEX 太多了。然而还是需要的, 主要是需要多元池 。假设你想将 UNI 换成 SUSHI,UNI 只会为用户提供多跳交易,此交易中的 Gas 消耗增加一倍。在多元资产 AMM DEX 中,多资产池仍然是可提供流动性的投资组合。

在传统的股票市场中,ETF 基金通常由相同行业或相同风格的股票组成,例如蓝筹股、成长股、小市值等等。

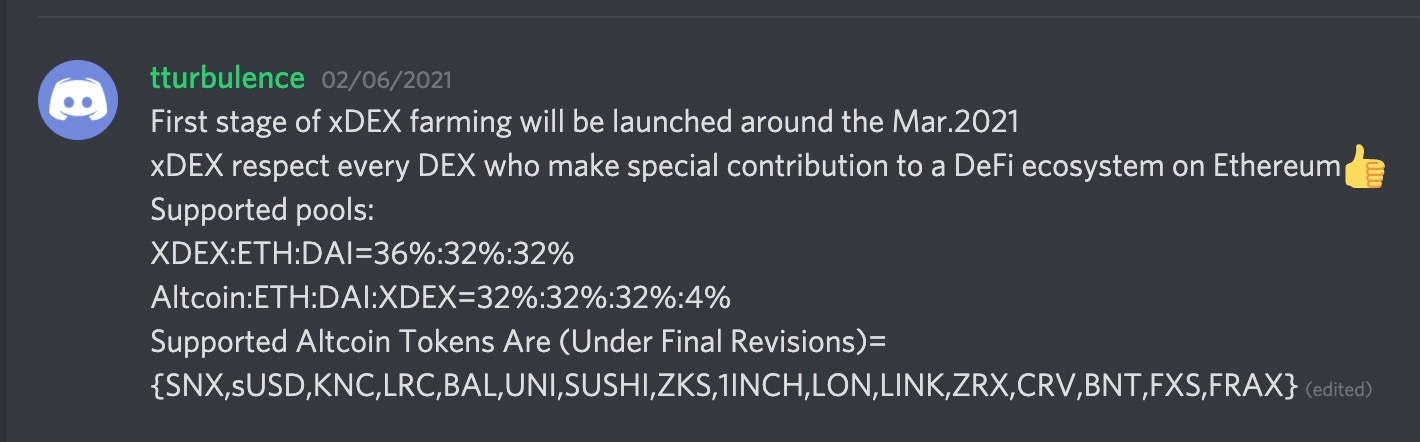

xDex 挖矿池支持使用 2 个模板的池:

模板 A ,Altcoin-ETH-DAI-xDex = 32%:32%:32:4%

模板 B ,沿圆周和轴线看到 DEX / NFT / 机枪池概念 / 稳定币 / 借贷概念的项目。 沿着圆周,我们拥有不同市值的 ETF 基金;沿着轴线,我们拥有不同行业的 ETF 基金。

所以不管是比较大的多元池项目和比较新兴的类似 PieDAO 这样的概念都是如此利用多元池的性质的。当然 xDeFi 也一样。

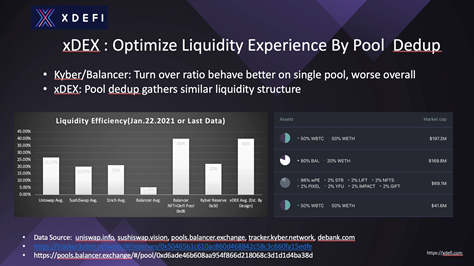

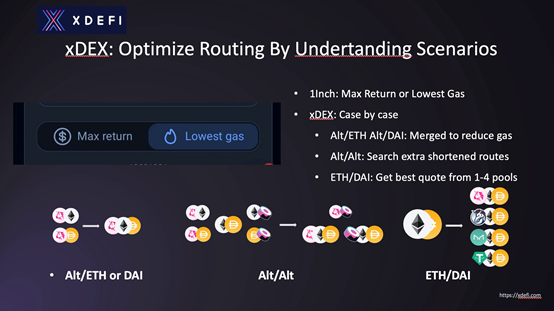

因此,具有蛛网拓扑模型的多资产 DEX 模型和 Uniswap 的星形拓扑结相比,缩短了交易路线。 我们和现存的多元池龙头 Kyber 和 Balancer 比较不一样是,针对多资产池的池去重(Pool Deduplication) 。Kyber/Balancer 池,许多不同的池具有相似的 Token,因此流动性被分散到不同的池中。 如果我们不进行池去重,则由于滑点较高而导致用户体验下降。 池去重(Pool Deduplication)的意思是:不同池的相似投资组合、权重将合并在一起。 用户无法再使用相似的投资组合来创建新的池,因为已经存在一个池。我们发现 ETH/DAI 的 51:49 和 50:50 池之间几乎没有区别。我们会通过一些约束来合并这些池,并在链上记录每个投资组合。

默认情况下,Uniswap 是有池去重工作的,因为毕竟还是二元池龙头,大部分项目都不会再修改 Uniswap 而是直接搞运营了。

合并流动性而不是分散流动性之后,我们在 2 次测试网中看到了换手率(每日交易量 / 锁定的总价值)更高 。 对于 Kyber/Balancer 中的某些特定资产池,这个指标也还不错。但在大多数池中,该指数远低于 Uniswap。所以我们觉得这是第一个重要的比较务实的点: 在不去刺激主动交易的情况下,光凭一次性的交易或者套利,整个体系就有不错的换手率表现 。

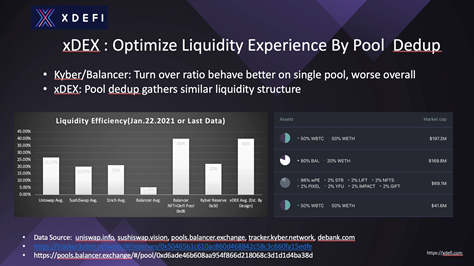

优化滑点的另一种方法是限制资产权重 。

我们观察到,Balancer 中的许多池为 98%:2%,几乎没有流动性。 第一手保持权重的平衡可以提高周转率,而如果权重比为整数,则更进一步,我们将数学库代码进行了一些调整,以便以较低的 Gas 执行代码。

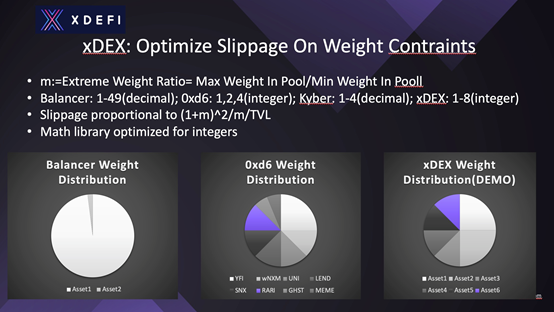

最后,我们认为 1inch.exchange 能很好地理解交易者,他们为不同的交易场景进行优化,以节省用户的 GAS,或为用户提供在最低滑点下进行交易的机会。 xDex 逐个处理了加密交易的 3 个场景,并为山寨币交易者优化了某些方案 ,山寨对主流或者山寨对山寨进行了优化。比如现在单笔 Uniswap 交易成本是 50 刀,Balancer 成本是 70-200 刀,Kyber 成本是 150 刀,那么 默认优化路径后 xDex 交易成本应该是 65 刀左右 。

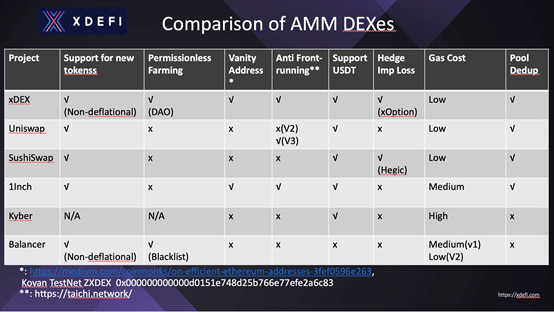

下图为目前市场 DEX 技术实现区别。

总而言之看到有两个最重要的方面需要优化: Gas 消耗 和 池去重带来的滑点体验 。我们不做什么呢?我们不会基于损害 LP 讨好交易者,也不会基于损害交易者讨好 LP。这 2 种 DeFi 创新在我们眼里不是创新,以后也不会考虑。

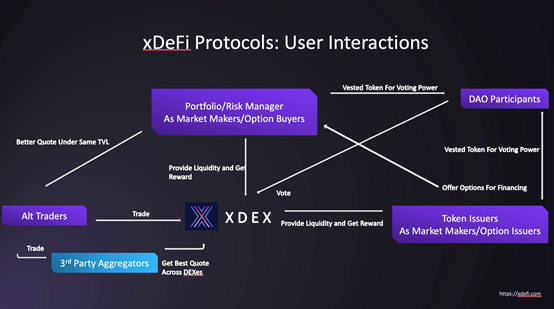

其他 EVM 链上的 DeFi 如果不优化这些,迟早也会有相同的问题,所以我们先做了尝试。下图为不同用户组之间的交互。

我们对 Kovan Testnet 统计数据感到基本满意,我们的活动吸引了各种用户行为。

大约 6000 多个旧地址(在参加 DeFi 活动时非常活跃:挖矿,投票等)。许多测试网用户催我们在 EVM 链(如 BSC)上部署我们的项目,以扩大范围,增强能力和用户体验等。

不过我们已经有了一个计划,请继续关注 xDeFi 官方公告。

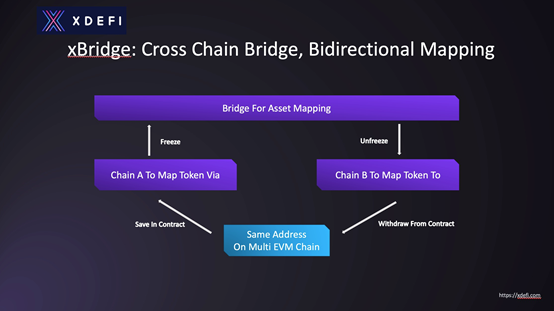

通过跨链,不会出现 Token:必须冻结一个链上的 Token,才能解冻 / 映射另一个 EVM 链上的 Token。

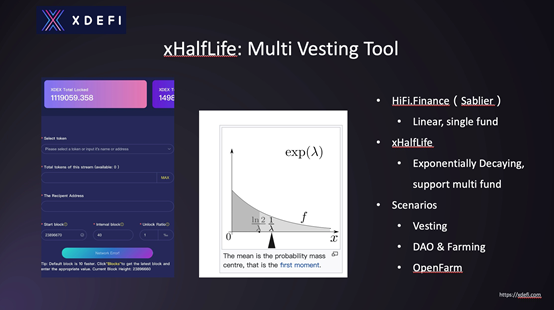

还有个比较有意思的工具,算是我们的 sideproject,我们拿他用于连续融资,xHalfLife 是用于创建指数衰减流支付工具。 如果某些项目的创建者想激励他的同事,或者一个团队与某些具有一定归属条款的投资者签订了投资合同,则可以选择此工具。(不知道有没有让你们回想起最近的 Alameda/Reef 事件,它本质上是一个持续融资需求,市价打折+智能合约锁配流支付)

xHalfLife 已用于我们的种子轮投资解锁、团队解锁、挖矿解锁,持续融资以及我们的无许可挖矿产品:OpenFarm。可以在 testnet 上测试 halflife.kovan.xdefi.com,或直接在 mainnet 上使用 xhalflife.xdefi.com。

xHalfLife 与其他流式传输协议(如 Sablier 协议)之间最重要的区别是,xHalfLife 可重复向流里面补充资金而不会打扰流正常的流速,这意味着类似的激励性 vesting 可以重复使用相同的流。

有关更多详细信息,请查看我们的 Medium 文章 ,其中详细描述了设计。

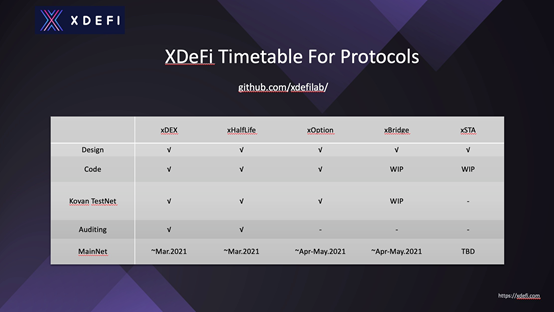

那为什么一定要是前快后慢,指数衰减呢。这个问题我觉得很多人都有自己的答案,不过我们发现为了节省 gas,为了不去回头去找复杂的历史状态,就必须这么做。你要问我为啥 Filecoin 就能线性解锁,因为他们在主网实现的更容易,而我们要使用 solidity 这种开发工具,就只能尊重这个工具,找一些 gas 低的方式去使用。解决的问题就是我刚才说的持续融资。最后大家可以看看我们的日程表,有些模块没写在上面,欢迎开脑洞提需求。

以下为真本聪与 Turbulence Wang 的问答内容:

Q1:能否先给我们社区小伙伴简单讲一下 xDeFi ?为了解决什么问题?而它的愿景和使命是什么?

xDex 首先是为了解决流动性割裂问题。其他 protocols 在我们上线的前 135 天基本是围绕 xDex+ 流动性冷启动服务。 愿景是以正确的方式推广多元资产池,优化体验 ,中期目标还是不错的日活才能让我们自己满意,因为我本来就是多元池用户,我感受到痛点了,就想要去解决 。

Q2:可以介绍一下你们团队背景和故事吗?你们是在什么机缘下聚在一起目的?

我一直是 ETH 矿工,也长期因为 POW 币而跟踪半导体项目,这也是我 2019 年做星球那个名字的原因,我之前是个小矿工。2017 年我和现在的合伙人在一个 Hackathon 上认识的,我的合伙人 Eric Zhang 长期深耕 EOS/ETH/Substrate 开发。

我大概 2019 年 11 月第一次看到 Uniswap 的介绍,就感觉它模型的扩展性可以往多元扩展。我们 2019 年底在炒币群讨论 DeFi,然后各自处理好自己之前的业务之后,在 2020 年 6 月份开始筹备,2020 年 9 月份 GitHub 上第一次出现代码,11 月份第一次跟外界广泛沟通我们的想法,也参加了 Dorahacks Hackathon 结识了更多的朋友。

Q3:什么是多元池?为什么多元池是蓝海赛道?

多元池和 Uniswap 这种确定了比例 50%:50% 是不一样的,里面有更多类资产,以及更灵活的比例调整。 我们感觉多元池作为蓝海赛道,是基于对市场二元池份额而言的 ,UNI+SUSHI+1inch+LON+CAKE+MDX 应该有 200 亿美金了吧,多元池还没跑出来,TVL 是零头。

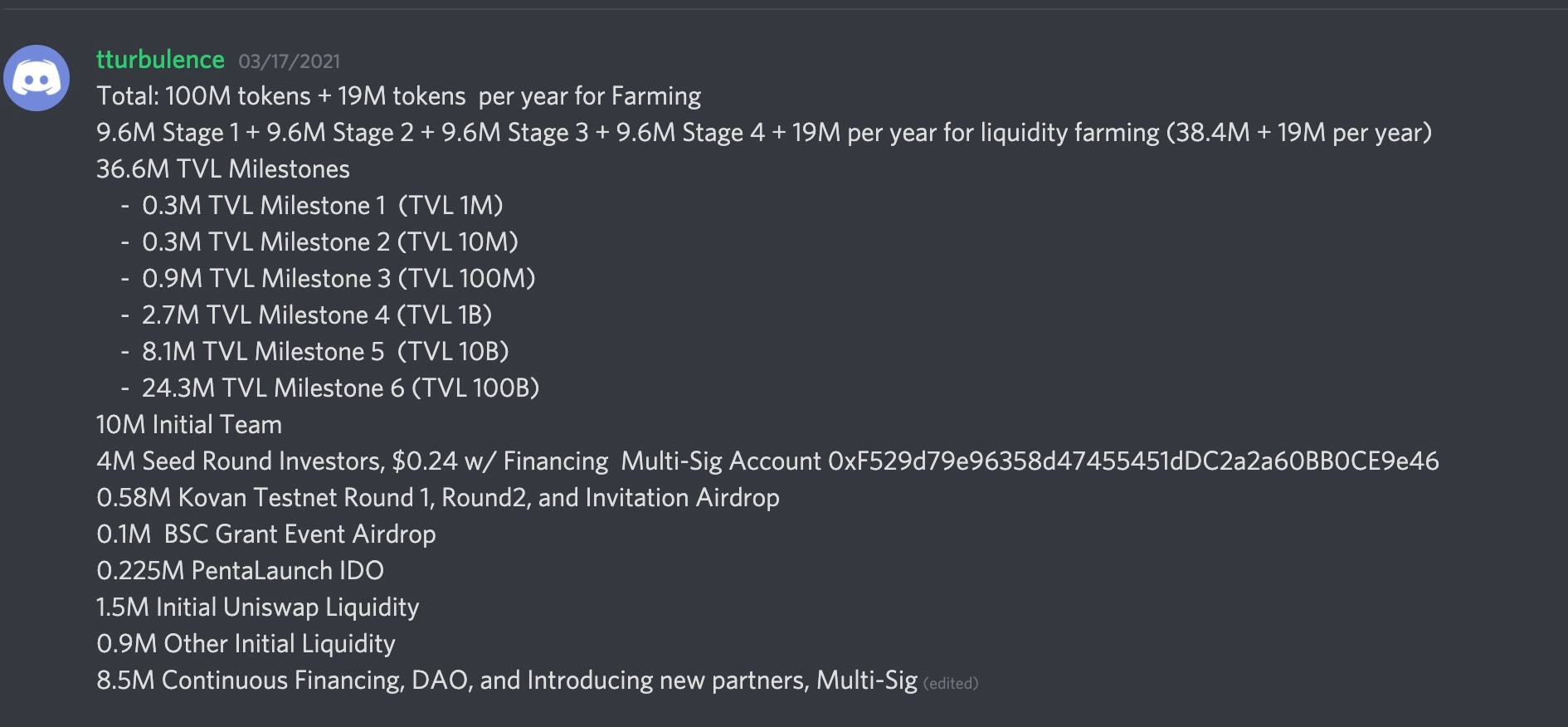

Q4:你们的代币经济是如何设计的?代币的主要用途是什么?怎么可以说服投资者长期持有代币?

7500 万+每个月额外 158 都给 LP,不过为了防止有些 farmer 来得早,挖卖给后来的,让后来的有点心理上担心,使用了 vesting。

- 用途 1:挖矿。我们 LP 的奖励是通过 LP 奖励转化各种代币-回购传导回 LP 的。

- 用途 2:DAO。Vesting 解锁的部分随便卖,没解锁的部分有投票权,这样我们快速能够发现有哪些用户有意愿用低成本维持长期投票权。

- 用途 3:连续融资。我们有一个 “燃烧 token 以特定折扣获得国库 Token” 的融资方案,来解决类似 Alameda、Reef 纠纷的那个痛点。

长期持有代币的逻辑就是我们把 token 奖励给提供服务的人,然后经济学为单价负责,找手段削弱集中抛压,维持信心。大家有兴趣可以体验测试网的 xHalfLife protocols。

这个图表是头矿在有条件下的释放,会比较平稳。这是一个模拟,实际情况比这还要再少一点,就是看 DAO 的意愿吧。

Q5:你们的流动性挖矿有什么特色?另外你们如何选择挖矿的参与币种?

应该大家之前都没见过,就是 32:32:32:4 配比。从降低 gas、降低滑点、保持均衡和总体价值的风险控制来看,我们有数据研究支持这个比例。

选择币种,跟大家说说。

目标就是精准触达 DEX 爱好者,然后邀请体验产品,这是第一批铲子,9 天时间。9 天之后,逐批开放优质 NFT、DeFi 龙头、各种赛道独角兽,以及美元稳定币作为铲子的挖矿。

币种选择逻辑就是早期尽调,中期尽调+DAO,后期 DAO 上一部分,permissionless 的部分交给 OpenFarm。

Q6:以太坊的目前的性能瓶颈对你们会有限制吗?这个性能限制问题你们是怎么看的?

两难。只能说解决目前我们力所能及的,Layer2 优先选合作方,然后跨链桥和转波卡我们自己来。有篇 文章 大家有时间可以看看。我们现在是有 XDAI,BSC,HECO 这些方案。

还是那句话:在区块链行业呆了这么久的老司机,他们到底认不认为 XDAI 是安全的区块链?在什么意义上是安全的?我们搬到 BSC 上是认为中心化交易所一样需要 AMM,这个事情我们去年 6-8 月就自己开发了挂单模拟 AMM 的中心化交易所项目,不过后面既然有 BSC 就搁置了。短期来看我们还是得积极拥抱变化,大家都知道变化很快。

就我个人理解,限制是一定的。我个人是 anti EIP-1559 的,不过我支持粗暴的提高 block gas limit,从 12500000 到 45000000,这个治标不治本。那 ETH 全节点数据结构,黄皮书 Appendix G 改革,ETH 基金会是不是用积极的态度在做了?还是随便做一个?这个我个人是有点意见的,但我不太认为我能改变这个情况,我们也有自己的 xDex 要处理,ETH 的情况我只能观察。

Q7:DeFi 产品的竞争,除了产品力,运营也是不可忽视,在用户增长的运营方面,你们会怎么引导用户的使用以及增长?

第一,根据不同地理位置,选择不同渠道,尽可能铺开。早期国内社区,我们找较大的合作伙伴和质量很高的社区,同时海外各个语言我们也都会照顾,比如日韩区、东南亚区、英语区、俄语区、西欧。我们 CTO 从 Kovan 开始,就有一套后台统计工具。

第二,每个阶段有重点,比如 AMA 安排了集中十几场,对外像其他社区投放我们支持什么铲子(比较友好的去推),中期推荐上币,连续融资等方案。

Q8:DeFi 产品的资金安全也是大家很重视的问题,在资金安全方面,你们怎么保障客户的资金安全?

1. 持续跟踪的审计 。重视安全的可以关注 CertiK、Slowmist 官网,关注每个协议的安全性。

2. 可组合性 ,这个没有标准答案。SUSHI 回购上链,BAL 的非标准 ERC20 被黑,Furucombo 都曾经出过问题,我们在 Farm 和 xHalfLife 2 个模块上的可组合性上观察到了一些问题,但是已经修复了。自己团队除了 2 次公开测试,还在多次测试。

Q9:可以分享一下最近测试网络的一些数据吗?产品主网什么时候会正式上线?

坦率说羊毛党还是偏多,还是需要触及到具体用户。现在除了美国 IP 表现低于预期以外其他的都还算正常。不过算是在用户教育阶段,包括加池、提取收益进入流再获得票权+收益这些操作,我们刻意在宣传上说的是对老的 ETH 地址友好,全新地址建议直接来挖矿。

Address Rewarded 那里就是我们洗掉了羊毛党的,其实严格一点可以做只给治理地址激励,不过那样的话,会玩的还是会玩,不会玩的还是不会玩。能感觉到 1 月新冲进来很多玩家,是没玩过去年 6-8 月 DeFi 产品的,还需要再教学一轮。

主网会在未来 1-2 周上线 。

Q10:你们今晚现在正在 PentaLaunch 进行代币拍卖,谈谈你对这次拍卖的预期,拍卖结束后的下一步计划是什么?

我们分析结果出来了,前端有点 Bug。算一次热度演练吧。拍卖-TGE (IUO) – 投资人分发代币 – 时间锁 – 开矿,铲子不少。

Farming 有顾虑和建议及时提出,谢谢大家。

以下是真本聪社区成员对嘉宾的自由提问:

Q11:流动性什么时候添加? 一周以内

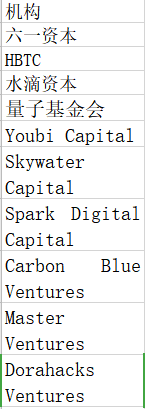

Q12:投资人有披露么?

都是不同圈子的,融了大概 90 万美金。还有 Incuba Alpha Labs,也是我们很厉害的投资人

Q13:现在我们怎么参与?

- 头矿,为期 9 天;

- 持续融资工具出来之后可以市价折扣。

Q14:为啥 gas 这么贵 ?

我认为因为 Vitalik 把 gas limit 设置的有点低。

Q15:头矿啥时开始有说么 ?

拍卖-TGE (IUO) – 投资人分发代币 – 时间锁 – 开矿,铲子不少。

Q16:初始流动筹码有多少 ?

这是官方 discord 的内容。初始流动性我们按 400 万个算。4M 投资人力解锁 0.8M,Uni 大概 1.5M,5 轮活动大概 0.8M,xDex 内部流动性 0.9M。

Q17:V1 池子有么 ?

特别关心无常损失的我们低频清算的,xOption 欧式期权用的是同样的池代码,有对冲建议。

Q18:单币添加无常是怎么算?

你自己选担心哪个无常,配主流的封顶期权,效率高一些。也没有期货那种连续清算,压力不算太大,行权前价外流动性补贴我们有单独设计,所以还是平衡了期权买卖双方的利益。

来源链接: realsatoshi.net