Andre Cronje 是 DeFi 生态最具影响力的开发者,去年凭借 Yearn Finance 项目一战成名,此后通过推出 Keep3r 等多个新项目以及与 Sushiswap 等项目的整合进一步巩固其行业地位,将 DeFi 的可组合性理念发挥到极致,乃至于被誉为「乐高大师」。

不过今年以来,Andre Cronje 出现在媒体报道中的频率已经大为放缓,这可能是由于他很少再推出新项目以及 YFI 系币种价格表现一般有关,但实际上 Andre Cronje 在 DeFi 领域的活跃度丝毫未减,只是如今更聚焦于对既有 DeFi 体系的修补与优化,例如推出 Curve swaps、Multichain、Yearn.fi 等产品,提升区块链项目间的互操作性、可组合性与体验友好性。

作者 | 谷昱

3 月 20 日,Andre Cronje (下称 AC)将其推特置顶推文更换为旗下五个产品的网址与介绍,分别是 yearn.fi、multichain.xyz、chainlist.org、keep3r.network、feeds.sushiquote.finance,除了 yearn 与 keep3r 较为知名,其余几个产品过去都很少出现在媒体报道中,这意味着 AC 又开始做新项目了吗?

在过去半年多时间,AC 曾以主要开发者或顾问的形式推出许多新项目,例如 Cover、Eminence、Liquidity Income、StableCredit、Deriswap 等,此后又将 Sushiswap、Cream 等项目纳入麾下,但其中问题也频频暴露,Liquidity Income、Cream、Cover 等多个项目受到黑客攻击造成巨大损失,也因此被神鱼评价为「糙快猛」的开发方式。

或许是意识到其中弊端, AC 今年以来几乎没有再推出过纯粹意义上的新项目,而前文提到 multichain、chainlist、Curve swaps 实际上都是基于既有项目的辅助型产品,目前也不涉及到新币。 AC 还曾在去年下半年公布 StableCredit 与 Deriswap 两个新项目,但至今还没有正式发布,而且极少在推特中提及该项目,这也反映出他在推出新项目方面越来越谨慎。

如果对 AC 这几个的动作进行进一步梳理, 可以发现 AC 大部分时间都在集中精力建设 Yearn 生态以及建立跨链生态。 当然,AC 还是会时不时在推特转推一些新项目的消息,例如财富效应显著的 Alchemix、Insentive 等,但并没有参与开发。

接下来,链捕手将以 AC 的 Yearn 生态与跨链生态为主线,来详细分析分析 YC 和他的团队最近究竟在做些什么。

01

重新聚焦 Yearn 生态

Yearn Finance 上线于 2020 年初,并在 7 月发行代币 YFI 后迅速成为 DeFi 生态最受瞩目的项目之一,该项目主要通过聚合主流 DeFi 协议为用户提供自动执行、低风险、高收益的简化收益策略,例如其自动机器人可以通过 Curve 协议赚取交易收益费,还可以将资产借给 Compound 赚取利息。

经过 2020 年 11-12 月的一系列项目整合,Yearn 生态已经不仅仅是 Yearn Finance 这一个产品,而是囊括了多个知名 DeFi 项目的庞大生态。尽管 Yearn Finance 曾陆续宣布与数十个项目展开合作,包括 Badger、Curve 等,但在该项目官方定期发布的 Yearn 生态进展周报中,只包含 Sushiswap、Cream Finance、Pickle Finance 、Akropolis、Keep3r 这 5 个项目。

这些项目主要会通过共享开发资源、互相集成的方式展开深度合作,提升开发效率。Cover 协议也曾是其中一员,但自 3 月初 Yearn Finance 宣布停止双方合作后被剔除其中。

在最近几个月,AC 没有再宣布新的项目整合计划,也没有正式推出真正意义上的新项目,而是 把一半以上的精力重新聚焦到 Yearn 生态内部建设 。

这可能与 YFI 代币在年初的增发有关。今年 1 月 AC 曾撰文抱怨自己作为开发者没有得到相应的回报,此后 YFI 社区提案增发 6666 枚 YFI 代币以激励协议开发者并得到通过,这可能使得 AC 等开发者有更强的动力聚焦于 Yearn 项目的生态建设。

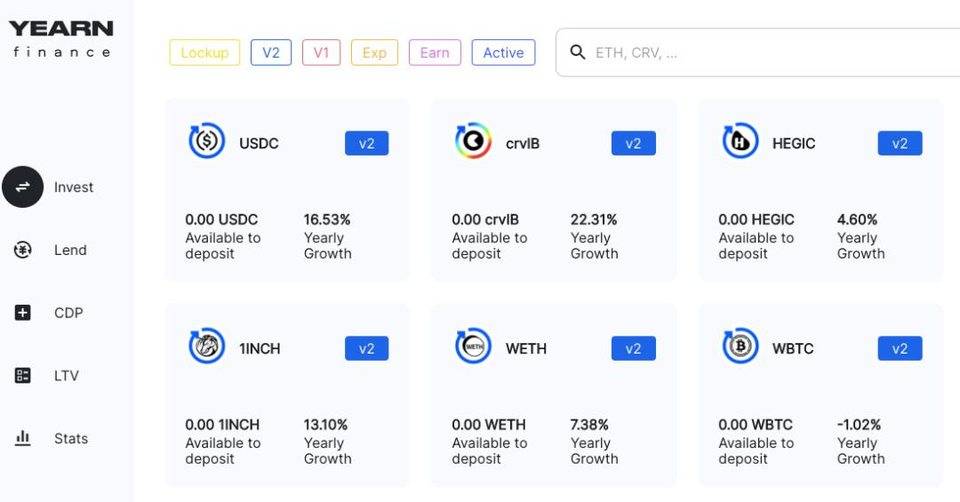

据链捕手观察,Yearn Finance 过去几个月的主要动作集中在发布 V2 版 Vault、实验借贷功能以及数据可视化等用户体验的优化。

今年 1 月,Yearn Finance 正式推出 V2 Vault,其相比 V1 版的主要区别在于,每个 Vault 最多可以同时执行 20 种收益策略,可以为用户带来更高的收益率,而 V1 版 Vault 只能同时执行 1 种策略。

随着 Yearn Finance 此后陆续发布 V2 版 DAI、YFI 等 10 余个 Vault,大量资金开始涌入,至今总资管规模达到 4.58 亿美元。根据 AC 发布的 Yearn 生态数据可视化网站 yearn.vision,加上 V1、Earn 等产品的资管规模,当前 Yearn Finance 总资管规模达到 13.9 亿美元,这个数据可以在 DeFi Pluse 排行榜中排名第 11 位,相比去年年底大幅提升,但可能由于统计口径更新问题,DeFi Pluse 显示该项目 AUM 仅为 2.6 亿美元。

新功能的探索主要集中于文章开头提的 yearn.fi,它并非 Yearn Finance 的另一个域名,而是一个基于 Yearn Finance 的实验性网站。 根据项目开发者在推特的解释,yearn.fi 由 AC 直接管理,可以更多地视为一些新功能的试验场,而 yearn.finance 由一个更大的团队管理,将整合 yearn.fi 其中一些新功能,但不一定是全部。

根据链捕手在 yearn.fi 网站的观察,该网站主要优化了 Yearn Finance 的 UI 界面以及集成了 Cream Finance 以及 Unit Finance 两个项目,其抵押借贷功能得到大幅加强,并且是 yearn.finance 所不具备的。

在 Invest 页面,用户可以直接筛选 Vault 类型并点击参与,在具体的存款页面,用户还可以看到该 Vault 的具体收益策略,以及收益率 K 线图;在「Lend」页面,该网站集成了 Cream 的跨协议无抵押借贷产品 Iron Bank,用户可以在该页面存入抵押品并借出资产;在 CDP (债务抵押头寸)页面,该网站集成了 Unit Finance 的 CDP 功能,用户可以在该页面使用抵押品借出 USDP。

可以看出, AC 不仅仅希望将 yearn 打造为收益聚合器,还试图集成完整的借贷功能,满足具有更多细分需求的 DeFi 用户。

同时,AC 也在推动 yearn 被更多外部项目集成,成为 DeFi 生态的重要基础设施,例如 AC 力挺的 DeFi 借贷协议 Alchemix 超过 7000 万美元的资产都储存在 Yearn Vault,稳定币收益协议 Inverse Finance 也在将用户存入的 DAI 部分存入 Yearn Vault。

在降低用户进入门槛方面,近期 Yearn Finance 宣布与 Zapper 达成合作并集成其交易功能,使得用户可以使用 1800 多种代币中的任意代币参与 Yearn vault 并获取收益,无需再兑换特定的代币再参与。Yearn 官方将其称为「一键式耕作」并评价为其历史上最重要的可用性升级。

除了 Yearn 项目本身,其生态项目 keep3r 也是 AC 的重点开发项目,AC 也长期是该项目的唯一开发者,他近期还发文称 keep3r 在 defi 生态系统中发挥了核心作用,并意识到该项目在市场营销方面存在不足,因此邀请用户提供建议与帮助。

具体到 keep3r 的进展,AC 开发了专门展示链上数据喂价的网站 sushiquote.finance,目前已经在向 Uniswap、Sushiswap 与 Fantom 的部分交易对喂价。

最近几个月,keep3r 还已经被 Lido、Unit Protocol、Rari Capital、Alpha Homora、Bzx 等生态外产品采用,涉及清算、喂价、期权执行、波动率指数等诸多场景,例如为 Unit Protocol 大部分抵押资产喂价,帮助 Lido 在获得 32 个 ETH 时自动质押 ETH2.0,帮助 Baz 自动清算一些无利可图的债务头寸。

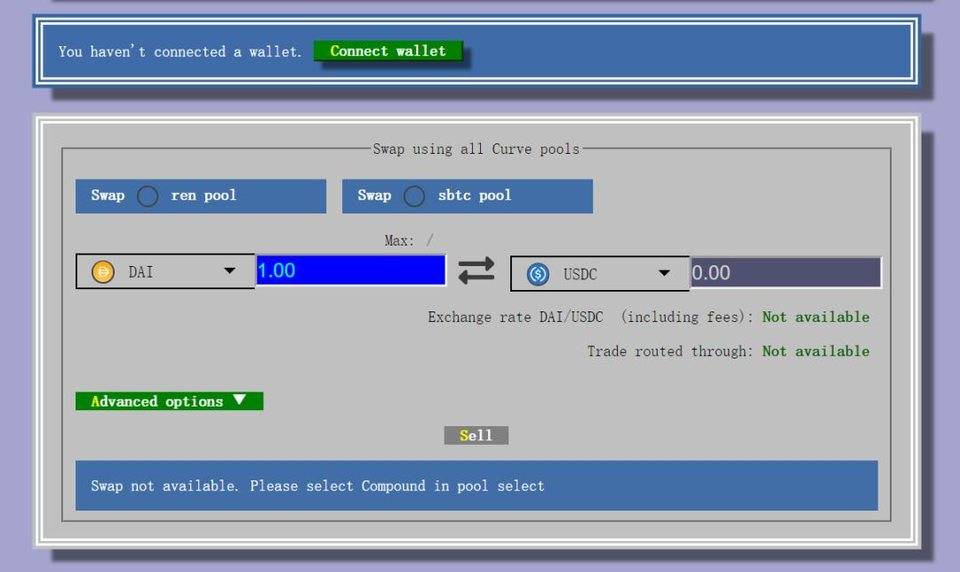

近几日,AC 还在推特发布了有一个新网址 crv.to,指向一个名为 Curve Swaps 的项目,显示由 Yearn Finance 开发。据链捕手观察该项目其实建立在稳定币交易协议 Curve Finance 技术架构之上,共享流动性与底层智能合约, 但采用了全新的 UI 界面,更加简洁与扁平化。

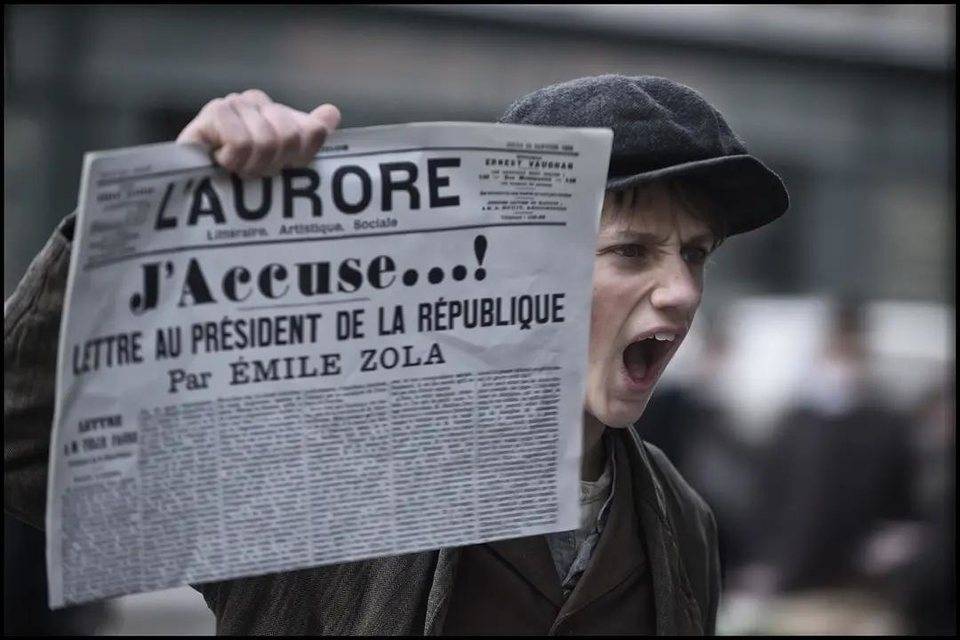

AC 团队推出的 Curve Swaps 界面

_

_

Curve 主站界面

此前,Curve 主站的 UI 界面遭到用户的大面积抱怨,类似于上世纪 90 年代的网站,较为复杂与复古。而在 AC 发布 Curve Swaps 的推特下方,Curve 官方推特也前来互动并表示「非常酷的界面!」

02

跨链生态

跨链生态也是 AC 近期花了许多精力的方向,Multichain 则是他的主要成果。根据公开资料,该项目是由 Anyswap 团队和 AC 基于 Anyswap SMPC Network 共同开发的多链跨链平台,主要服务于用户的跨链转移代币需求。

随着越来越多公链生态的发展,代币跨链转移成为 DeFi 用户的重要刚需之一,目前大部分用户只能通过交易所作为枢纽跨链转移代币,流程相对繁琐, AC 希望将 Multichain 用户跨链转移代币的通用平台,只要项目方基于其通用代币框架集成了 Multichain,用户即可以快捷地将代币转移到任意支持的公链。

目前,Multichain 已经支持以太坊、Fantom、BSC、Fusion、Polygon、xDai 等至少 10 个区块链网络,以及 190 余种代币。

同时,Multichain 为项目创建跨链代币提供了四种跨链方式,一是浮动结算机制,即在一条链锁定代币,由节点通知另一条链生成代币;二是销毁 / 铸造机制,只有在一条链销毁代币后,另一条链才能铸造代币;

三是流动性互换机制,这需要一种中间转代币并具有较好流动性,例如在 Fantom 上的 USDC-anyUSDC 的资金池可以使用户经过 USDC (以太坊)> anyUSDC> USDC (Fantom)的路径实现跨链转移 USDC,且无需桥接节点托管代币;四是包装+铸造 / 销毁机制,这是第二种与第三种办法的综合。

如今很多跨链平台都在使用第一种方式,但 AC 认为这种机制存在中心化的问题,容易被攻击导致用户资金被盗或者造成无限增发,而前面的第三与第四种方式可以避免这种问题,因为无需第三方托管代币。

不过尽管 Multichain 提供的功能较为丰富,但基本都是建立在 anyswap 既有技术框架的基础上,该项目本身也提供这些功能,同时双方显示的节点数量、锁仓金额以及转账记录都完全一致,即 Multichain 更类似于 anyswap 的另一个 UI 界面。Anyswap 的 Github 代码库则显示,AC 是其中「chaindata」等文件的贡献者。

同时,数据显示双方截止 3 月 25 日 19 点 45 分的 7 小时内,总计发生 47 笔跨链转账交易,且大部分都是以太坊与 BSC 之间发生的转移。

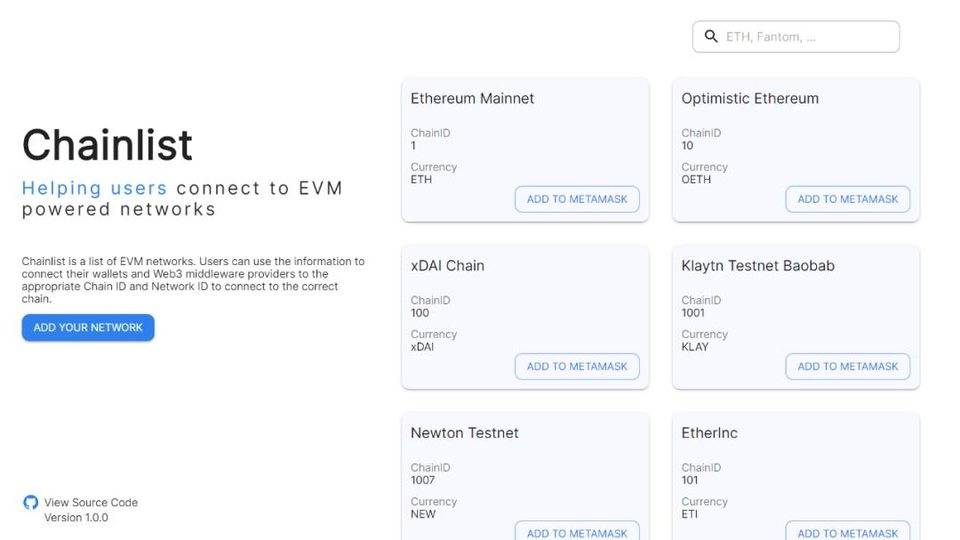

除了 Multichain 之外,AC 团队还开发了 Chainlist 网站,主要帮助用户添加与管理 EVM 网络。目前用户在 Matamask 钱包添加 BSC、Xdai 等网络时,需要手动填写链 ID、URL 等信息,而该网站收录了超过 100 个支持 EVM 的区块链网络,用户在该网站只要选择该网络并点击添加,即可自动在 Matamask 钱包增加该网络,无需手动写。

由于 AC 一直在 Fantom 担任顾问,近几个月也一直在推动旗下项目跨链集成该公链。根据 Fantom 官网披露的资料,Keep3rV1、Cream、Sushiswap、Yearn 等 AC 旗下项目都在计划集成 Fantom,使得该公链的 DeFi 生态短时间取得较大进展,不仅吸引到 Alameda Research 等公司的投资,其代币 FTM 也由此上涨数十倍。

总体而言, AC 如今更聚焦于对既有 DeFi 体系的修补与优化,提升区块链项目间的互操作性、可组合性与体验友好性,这背后或许也与 AC 过去大半年享受大量赞誉与批评后对行业产生新的认知有关,而这势必也使得 AC 作为 DeFi 传奇性开发者的地位进一步巩固 。

值得看看:

深扒杠杆代币的「收割术」

花火崩盘记:资金盘何以成为信仰

起底 SBF 的「朋友圈」

起底巨鲸 DCG:控制灰度、Genesis 等幕后的神秘机构

三大所美国市场遇挫幕后:合规、创新与营收的冲突

这是「链捕手」的第 366 期文章,

欢迎转发朋友圈,转载请务必联系后台,感谢阅读。