现有锚定币短板明显 DeCus打造新一代锚定币

近两年来,大家可以发现以太坊网络上出现的BTC越来越多,并不是BTC直接跑过去,而是采取了一种跨链的手段——以BTC锚定币的形式出现在以太坊网络上。

比特币是有史以来最健全的货币形式。它既是最健全的抵押方式,也是最好的交换方式,但它受到的限制比较大,比特币本身只能吸引大家来持有比特币投资比特币,却无法进一步构造比特币生态,无法对用户产生额外的吸引力。

DeFi市场进步神速

什么叫额外的吸引力?比如以太坊公链上的DeFi,大家可以在DeFi上看到去中心化交易、去中心化借贷等新兴概念项目,可以借贷挖矿,可以交易以太坊公链上项目的代币,这就是“额外的吸引力”,除了买卖代币本身的额外收益。

近两年DeFi发展极快,截至3月18日,DeFi的总市值已经达到了907亿美元,锁定资产也达到了450美元,按照这样的速度,年内达到1000亿美元也不是没有可能。

论增长速度来说,比特币依然是最快的,市值也在一年内增长了近十倍,但问题在于,虽然比特币的整体市值很大,但当前的流通量非常有限,可能也就几十万枚的流通量,平均每天的流通市值也就在40亿美金左右,作为对比,目前DeFi中去中心化交易所的日均交易量已经能达到20亿美金左右,因此DeFi对比特币持有者们的吸引力也是巨大的。

像我们开头说的,比特币无法直接跑到以太坊网络上,只能采取跨链方式参与以太坊上的DeFi市场,在这样的需求下,锚定币也开始自成一个市场,在DeFi火爆的这段时间,锚定币短短一年的时间,从3000枚左右的供应量成长到现在的超过18万枚。

现有锚定币市场短板明显

锚定币市场可以看做是一个小型的加密货币市场,也是分为多个币种以及背后具有不同的背景,而且锚定币整体也像加密货币一样,不断进步,不断创新。

最初的锚定币诞生于2017年,那是最流行的是侧链网络代币,其中以SBTC和LBTC为主,这二者与比特币区块链都是双向锚定,在当时能满足交易所和场外交易者的快速、大额和匿名转账需求,但侧链网络的主要问题是很容易形成自己的生态,而且当初这二者的重心主要是交易所和场外交易,而非DeFi生态。

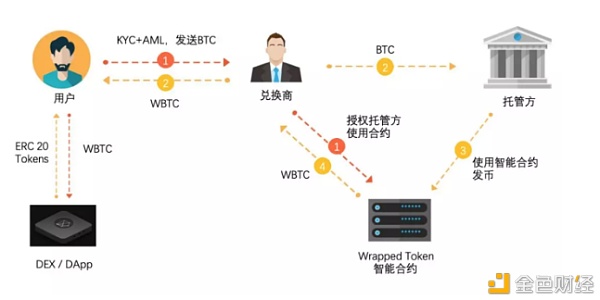

到了2019年,跨链形式的锚定币开始诞生,当中最为出名的是WBTC,WBTC采用的是托管筑造的方式,承兑商

1)通过 KYC/AML 审核用户

2)向 WBTC 智能合约发出 Mint 铸币请求

3)向托管机构发送用户的 BTC

⬇

托管商收到 BTC 后,向智能合约发出铸币请求

⬇

合约通过请求,向承兑商发送 WBTC

⬇

承兑商向用户发送 WBTC

受益于其创新性,一经推出市场便广受欢迎,即使到目前为止也是锚定币市场的中流砥柱,当前在锚定币市场份额超过70%,在40多个去中心化应用中流通使用,但该种锚定币有一个隐患一直存在,即其实中心化的锚定币,其背后的背书是Bitgo,若是Bitgo的市值随着WBTC成长还好说,一旦WBTC市值远大于Bitgo后,就会被投资者怀疑其背景是否能承担相应的风险,毕竟中心化交易所的一旦出事,后续影响都不会小。

这一点从imBTC身上便得到了验证,imBTC是去中心化交易所 Tokenlon在以太坊上发行的 BTC 锚定币,虽然发币组织是去中心化的,但其储藏方式相当来说比较中心化, 由去中心化交易所 Tokenlon 发行+托管+承兑,也即是说,imBTC 的背书全靠 Tokenlon。用户的原生 BTC 将存放在 Tokenlon 的冷钱包中来存贮,去年imBTC被黑客抓住了合约漏洞攻击了DeFi借贷协议Lendf.Me,损失超过2500万美元。

中心化锚定币还有一个成员是HBTC,是 火币全球站 开发出来的,中心化交易所开发出来的锚定币大概率还是锚定币,有点是有固定的原生用户,但确定也明显,即对外扩展难度比较大。

中心化锚定币隐患明显而且不易改变,市场便将目光放在了去中心化市场上,近两年的去中心化锚定币也开始逐渐成长起来。

去中心化锚定币市场目前主要包括renBTC、tBTC以及pBTC。

renBTC是由老牌项目REN所创造,以前做安驰买卖,之后开始做跨链项目,正式做renBTC也差不多只有一年时间,RenBTC 的协议通过被称之为 Darknodes 的去中心化网络运行,还是用了诸如 Shamir 的秘密共享和 MPC 等技术。相较于WBTC,renBTC的优点在于任何人都可以进行铸币,而不是只有商户,因此更加去中心化。

tBTC还没出来就大受欢迎,种子轮参投组织为a16z、Polychain、DraperAssociates等著名组织。中后期根据Keep(tBTC系统软件代币)代币开展的股权融资,又遭受了Paradigm、分布式系统资产、CollaborativeFund等组织的热捧。但在发布的第二天就收到重大系统漏洞而公布终止在线充值,后面也发布了一系列活动来提升投资者信心。

至于pBTC发展就比较一般,目前系统漏洞明显,锻造量偏少,在市场上并无太大影响力。

而去中心化锚定币的缺点也很明显。

renBTC方面,REN管理体系内,连接点锁住的REN代币的总体使用价值要高过锁住BTC使用价值的三倍,针对锻造renBTC而言,这有显著的吊顶天花板,renBTC的高值是REN总市值的三分之一。

tBTC对系统铸币信用额度开展了限定,临时一次只有锻造1枚tBTC,好几个BTC须开展数次铸币,扩大了系统软件磨擦。

从BTC持有者跨链的需求度上看最关注两个问题,一方面是安全性,中心化锚定币存在的单点故障以及背书不确定暂时无法得到有效的解决,去中心化锚定币可能出现的协议漏洞也是问题。另一方面主要在于现有去中心化锚定币的效率问题不尽人意。

DeCus跨链协议推出eBTC

这两个问题解决后,方能令比特币持有者毫无顾忌的跨链到以太坊网络上。而近期的去中心化跨链协议DeCus似乎能完美的解决这两个问题。

DeCus跨链协议带来的第一个项目是锚定币eBTC,:想要创建eBTC的用户应首先向以太坊网络上的智能合约提交请求,然后获取指定的Keeper group的BTC多签地址。在向该多重签名地址存入一定数量的BTC并提交存款证明后,相应数量的eBTC将被发送到用户的ETH地址。用户可以随时将其eBTC转换回BTC。赎回过程与铸造相似。一旦收到原始BTC,相应的eBTC将被烧毁。

完全由去中心化方式发行,这一点解决了wBTC和hBTC们存在的现有问题。而eBTC利用基于 DeCus 系统的去中心化和可自我调节的托管网络,让抵押率降低到50%以下,同时保证跨链资产的安全性。这一点又解决了去中心化锚定币现有的抵押率过高问题,在安全性和抵押率上得到双重保障,是现有BTC持币者们的最优选择。

据了解,ebtc系统中的托管人和其他锚定币的托管人有较大差别,通过“重复分租”的方式调整到托管人若是想攻击eBTC所受到的损失要大于其所得,因此这也令用户的BTC安全性能得到保障,而其托管人本身就是一种“可成为的角色”,即普通人若想成为托管人也可达成。

托管人能实现多重收益,即系统收入、抵押权益以及挖矿权益,这是目前其他锚定币所缺少的角色,后期DeCus还会发行发币,是值得重点关注的项目。

目前BTC网络和ETH是处处于“郎有情妾有意”的状态,BTC持有者们希望用自己手中的BTC到以太坊网络上获取收益,而ETH网络也希望越来越多的 BTC 流进ETH网络上,扩大DeFi的市值,增强流动性,吸引越来越多的项目参与,由此催生的锚定币市场也会越来越大,从即将落地的DeCus进场锚定币市场,正是完美的时机。