算法稳定币OlympusDAO能解决死亡螺旋问题么?

Olympus(奥林巴斯)是希腊神话中宙斯及其兄弟姐妹居住的的连通神界与人界的神圣山脉。而在加密货币领域,一个名叫 OlympusDAO 项目却想打通传统货币和加密货币的山脉,他认为完美的货币应该拥有与以前相同的购买力, 比特币 或以太坊等加密获得的价格并不稳定,不是货币而应被认为是一种资产。因此,创建了一种至少包含 1 美元支撑的算法稳定币。

与 Fei、Float 一样,OlympusDAO 中的资产也由协议控制,用户不能直接通过协议铸造 OHM,也不能销毁 OHM 而赎回对应的资产。

Olympus 使用 DAI 作为储备,在 OHM 价格高于 1 DAI 时,协议铸造并出售新的 OHM;在 OHM 价格低于 1 DAI 时,从市场中购买 OHM 并销毁。这就使协议有了收入来源:

所有出售的 OHM 均高于 1 DAI,每有 1 OHM 流通,都至少包含 1 DAI 的储备。

OHM 价格低于 1 DAI 时,可以无限期地购买 OHM 并销毁,直至没有人再愿意以低于 1 DAI 的价格出售。

从收益聚合器中获得收益。即使 OHM 价格暴跌,协议也只需要保留少量用于从二级市场回购 OHM 的资金,其余部分可以放入 YFI 等聚合器中产生收益。

基于以上思路,长期来看,OHM 不会低于其内在价值,也有能够支撑其长期运行的完善逻辑。在 Olympus 最终进入稳定状态,即 OHM 的时间加权平均价与内在价值相等时,协议依然可以从这些渠道获得收益。

最具 FOMO 的通胀方式

真正让 Olympus 饱受争议的是其通胀/通缩与收益分配方式。当 OHM 的时间加权平均价(TWAP)大于其内在价值(IV)时,国库将发行新的 OHM 为销售合约提供资金,一开始 IV 为 1 DAI。为了降低协议的销售压力,OlympusDAO 引入通货膨胀控制变量(ICV),ICV 越高,每次变动的比例越高。如果 TWAP 小于 IV,则根据通过紧缩控制变量(DCV)决定用于购买 OHM 的 DAI 的比例。

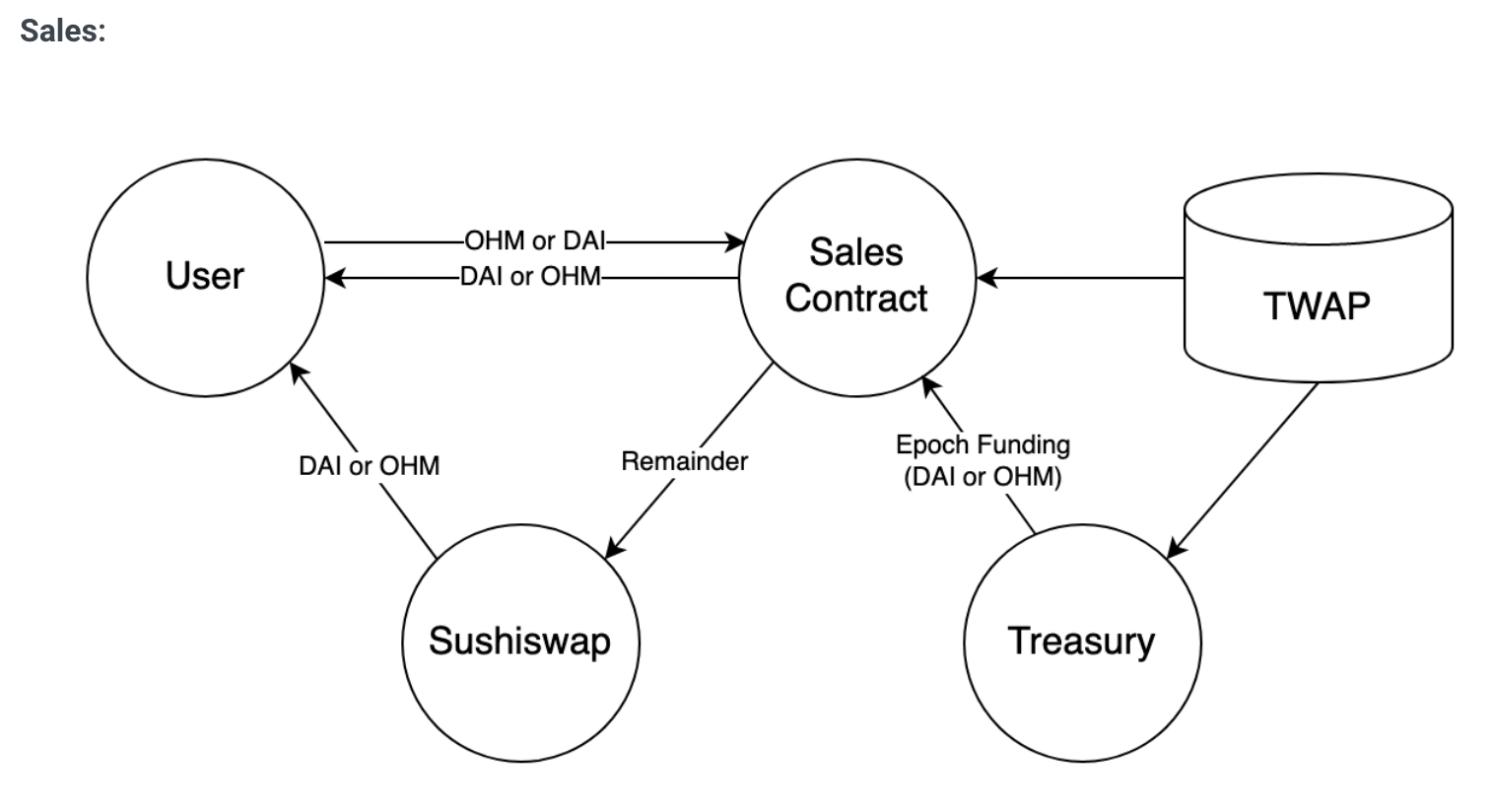

协议的销售或购买首先会通过销售合约进行,用户可以向销售合同中注入 DAI 以折扣价购买通胀产生的 OHM,或在通缩时通过销售合同将 OHM 卖给协议。协议可能无法满足所有销售合同中的订单,此时将直接在 SushiSwap 上进行交易。

通过销售合约产生的利润将被重新 1:1 铸造为 OHM,90% 分给质押者,10% 进入 DAO。

质押 OHM 的收益很大程度上取决于后续有多少用户愿意以高价购买 OHM,这会让人认为越早买入,能够获得的收益越高,从而产生严重的 FOMO 情绪。

OlympusDAO 的发起

OlympusDAO 最开始是通过 Initial Discord Offering 公平发放的,在 3 月 3 日前加入官方 discord 的用户将进入白名单,可以在 3 月 12 日-14 日以 4 美元的价格购买 OHM,每人 600 美元额度。

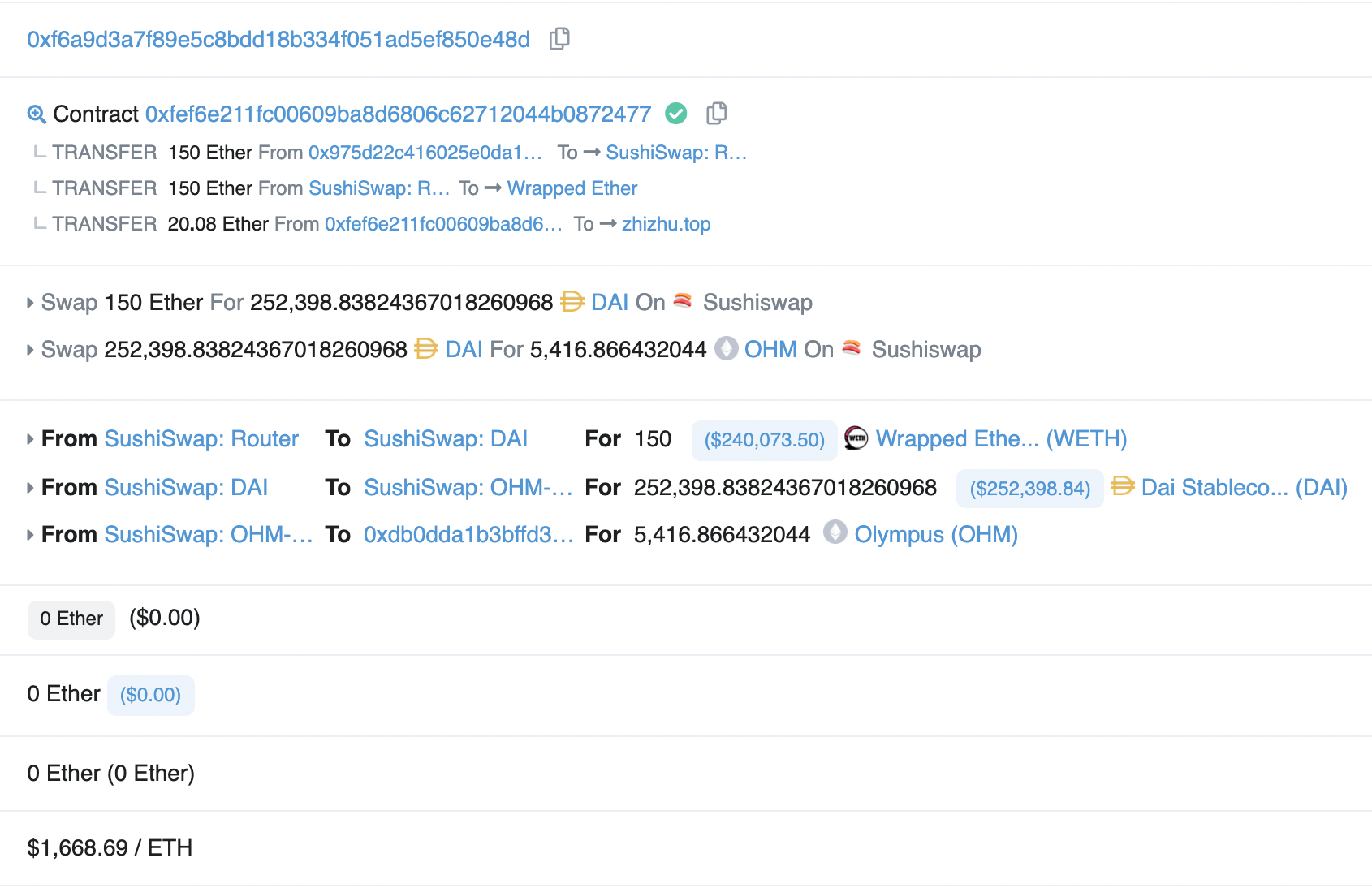

在经过多次延期之后,3 月 23 日,OlympusDAO 在 Sushiswap 的流动池注入 DAI 与 OHM 的流动性。而某矿场的机器人以 150 ETH 的价格换走了流动池中大部分的 OHM,该交易的 Gas 费为 0。此后,机器人将 OHM 以高价卖给后续参与的用户,截至 3 月 26 日下午,已全部出售。

矿工可提取价值(MEV)已经成为加密经济学的一个基本概念。区块的打包者有权确认哪些交易将被打包,通常情况下,用户通过竞价获得交易被打包的资格,付出的 Gas Price 越高,则交易越早被打包。但随着越来越多的矿工甚至矿场参与到交易中,他们可以进行无风险套利,在用户买入之前抢先买入,等用户买入后再卖出,这三笔交易发生在一个区块中,如果不能同时发生则会被整体取消。作为裁判的矿场加入了比赛,损害着用户的权益。而本次事件的影响则更为恶劣,矿场直接买走了整个流动池一大半的代币,让很多用户无法再参与其中。

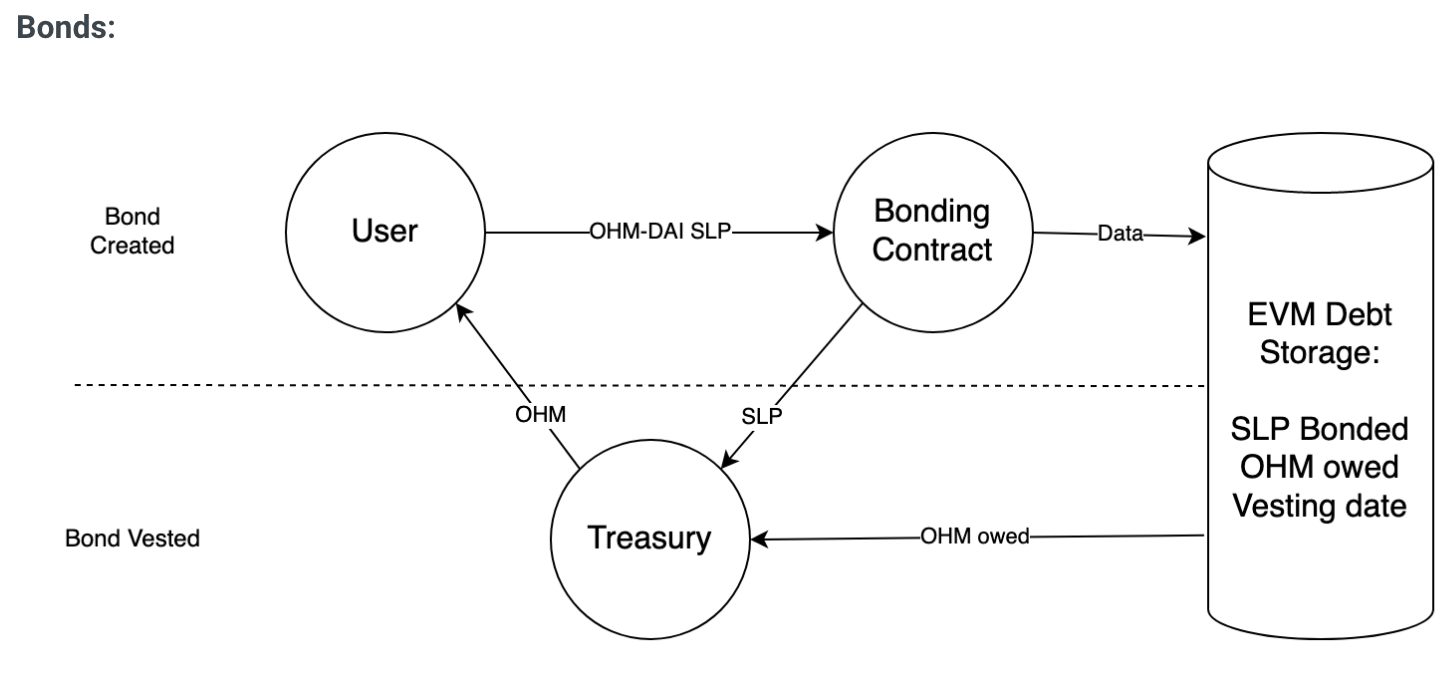

债券

为了激励 OHM 的流动性提供者,OlympusDAO 引入了债券,向流动性提供者提供了在将来以折扣价购买 OHM 的选择权。协议会引用一定数量的 OHM 及归属期,到期之后,如果用户接受报价,可以选择以折扣价将其 OHM/ETH 的 LP Token 交换成 OHM。虽然此时协议铸造了额外的 OHM,但也从 LP Token 中获得了更多的 DAI 作为储备。

债券是 OlympusDAO 的重要组成部分,较高的 OHM 价格会激励用户购买债券,虽然协议会以内在价值来衡量 LP Token 中的 OHM,导致 LP 以低于市场价格将 LP Token 出售给协议,但是同样也是以低于市场价的价格向协议索取 OHM。

OlympusDAO 的风险与机会

虽然一开始 Initial Discord Offering 的价格为 4 美元,但是无论 Initial Discord Offering 的价格定为多少都没有风险,此时 OHM 的流通市值与协议中的储备金相等。经过质押通胀后,OHM 的数量增长足够覆盖价格的下跌。

当 OHM 跌至 1 美元时,从长期来看,买入基本没有风险,因为 OHM 背后都有 DAI 为储备金。而后续还有套利以及用储备金进行挖矿的收益。

OHM 的市值可能与储备金脱锚,尤其是前期,若在过高的价格买入,则面临亏损的风险。

OlympusDAO 与其它项目的对比

OlympusDAO 的各种机制很像多种稳定币的结合。

奖励机制与 ESD 类似。两种算法稳定币都只有一种代币,质押者获得通胀回报。

回购机制与 Fei Protocol 类似。OlympusDAO 中,若 OHM 的 TWAP 小于 IV,由储备金进行回购。Fei Protocol 中,若 FEI 低于挂钩价格,Fei Protocol 将撤回流动性,用 ETH 购入 FEI,并将多余的 FEI 销毁。

在最终 TWAP=IV 后,协议通过聚合挖矿等途径获得收益,sOHM 的权益和 yDAI 接近,但不可转让,数量将和 AAVE 中的 aToken 一样增长。

总结

OlympusDAO 的设计相当巧妙,虽然 OHM 有不少于 1 DAI 作为支撑,但前期储备金与 OHM 市值之比不足 10%,储备金可以忽略不计,有利于 OHM 规模的迅速扩张。最终,OHM 的价格稳定在内在价值附近,若内在价值保持 1 DAI,则可能成为一种实用的稳定币。