帮助传统金融中的巨量资金进入 DeFi,风险分级产品可能成为 DeFi 创新的主方向。

原文标题:《BarnBridge—「无风险」产品会诞生下一个新蓝筹么》

撰文:Kriss

DeFi 的叙事和发展方向

当我们去思考 DeFi 产品的价值时,我们会将所有复杂的产品都简化到借贷和交易两大类上,从最朴实的几个指标去体验产品本身,如利率、收益率、深度等,当回归到业务最本质形态上时,我们才能首要去考虑为什么资金会涌入某些有潜力的 DeFi 产品,为什么我们每天都在跟踪的 TVL (即沉淀资金)是如此重要的指标,当然好的产品也不可缺少团队的创新力、好的代币模型(Farm 分发创新)和令人信服的叙事能力等。

当历史归于细节时,我们会惊叹 DeFi 能在宏观叙事的推动下,跌跌撞撞却指数级成长为如今的巨人,是如何被一连串的创新所堆叠并引发的,如果没有 Chrome 浏览器的 Metamask 插件呢?如果没有 Sythetic 最早提出代币挖矿、接着代币经济又优美地支撑着产品价值、直到 YFI 引起 Fairlaunch 狂潮呢?如果没有 AMM 和闪电贷这些令人惊叹的创新呢?

我们在寻找 DeFi 在产品力上的创新时,也在思考叙事和内在的价值是如何推动行业回归到一些必然的路径上的,从而指导我们的投资主线,当以太坊从「想象的世界计算机」革命回归到「业务驱动的 DeFi」估值重构上时,我们不得不思考区块链上的金融进化这条主线是如何发生的,并将如何继续发展。

想象力和叙事能力是人类文明之所以能发展进步的源驱动力。这种想象在经济领域是「信用的创造」,金融在本质上是对创造的信用进行风险定价。信用可以是:

- 对某一货币购买力的想象,可以来源于主权国家信用,也可以来源于共识机制;

- 对资产价值的想象,可以来源于未来现金流折现,也可是叙事价值,有预期差;

- 对某债务可以被归还的想象,可以来源于未来现金流或者抵押品等,有利差;

而我们现在可能正在经历的第三次 Crypto 领域的底层逻辑转变,当 BTC 带来了数字资产的内生价值,当以太坊带来了可以承载业务和价值的基础设施后,原本被中心化交易所承载的预期差交易业务和传统金融的利差借贷业务被 DeFi 冲击。

而 DeFi 的成熟使之有可能到接近一个打破次元壁的零界点,大量传统资金在围观 DeFi 发展的过程中逐渐建立了信任,但资金还没有一个「无风险」的成熟入口。而固定收益、风险交换一方面是等同于借贷、交易、资产的源需求,在传统金融中也是个无比巨大的市场,另一方面如风险分级产品等也是 DeFi 产品创新可能的主方向。

而这,就是 BarnBridge 的愿景:

- 帮助传统金融投资者更轻松、安全得获取 DeFi 产品和服务;

- 结构化风险,给能承担高风险的人提供高收益,给广大的投资者提供稳定收益;

- 解决 DeFi 领域利率不稳定的「协议同质化风险」痛点;

什么是 BarnBridge

BarnBridge 是分级衍生品协议,使用固定收益率和波动率对产品风险进行标记,产品有:

- 由 DeFi 收益担保的定息和浮息产品 Smart Yield Bond「智能收益债券」;

- 可对冲任何 ERC20 代币市场价格波动的衍生工具 Smart Alpha Bond「智能 Alpha 债券」

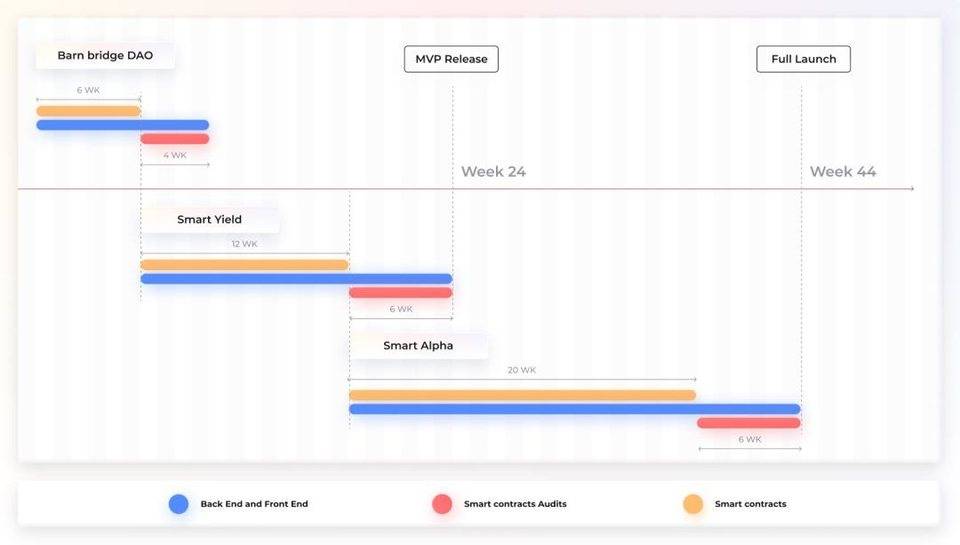

其发展历程是:

- 2020 年,9 月 11 日,完成种子轮 100 万美元融资;

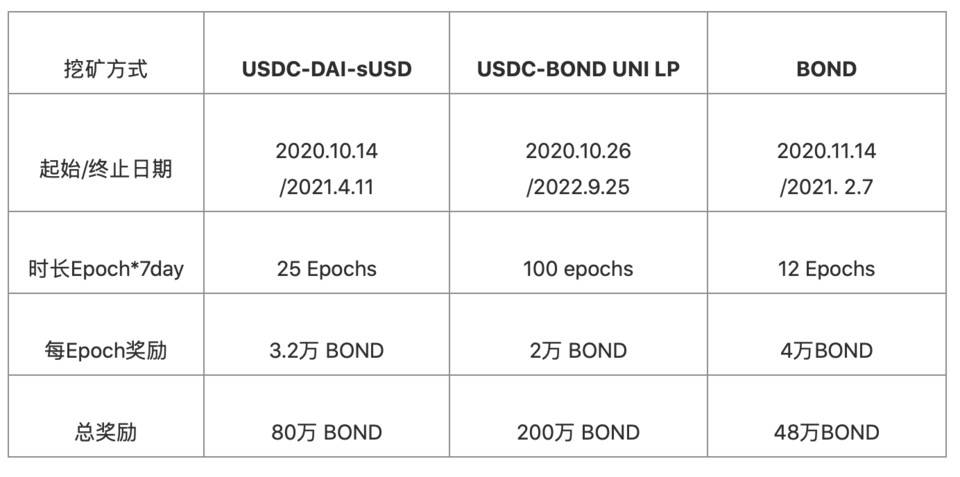

- 2020 年,10 月 14 日,启动流动性挖矿,12 小时 TVL 1.2 亿美金 ; 两周接近 5 亿美金;

- 2021 年,11 月 16 日,启动 Bond 质押挖矿;

- 2021 年,2 月 5 日,启动 BarnBridge DAO;

- BarnBridge 已经于 3 月 15 日上线 Smart Yield 产品

BarnBridge 的产品

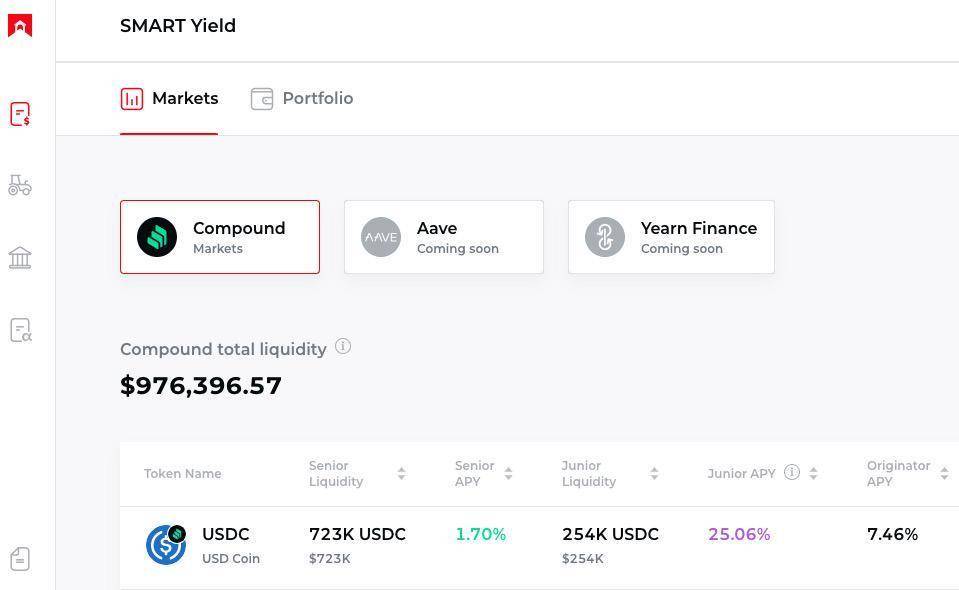

Smart Yield Bond

可以简单理解为 Pool 中的币从各种协议中获取收益,再分级成两种收益衍生品

- Senior Tranche (sBONDs)优先类代币:收益固定

- Junior Tranche (jTokens)劣后类代币:利率波动更高

例:

有 1000DAI 的 Pool 中,其中 Senior 700DAI、Junior 300DAI

1) Senior 收益:

锁定 5% 固定利率

2) Junior 收益:

如果 Pool 收益 10%,Junior 收益(1000 10%-700 5%)=65DAI,65/300 收益率 21.6%

如果 Pool 收益 3%,Junior 收益(1000 3%-700 5%)=-5DAI,-5/300 收益率-1.6%

BarnBridge 于 3 月 15 日刚上线 SMART Yield , 首先推出 compond 池:

Smart Alpha Bond

各种 ERC20 代币可以放在 Pool 中重新分级风险敞口:

例如 ETH Pool 中

1) jETH (A junior tranche of ETH price exposure) 承担大风险敞口 70%:

如果 eth 涨 10%,则 jETH 享受 17% 的高涨幅

2) sETH (A senior tranche of ETH price exposure)承担小风险敞口 30%

如果 ETH 跌 10%,则 sETH 只需承担 3% 的较少跌幅

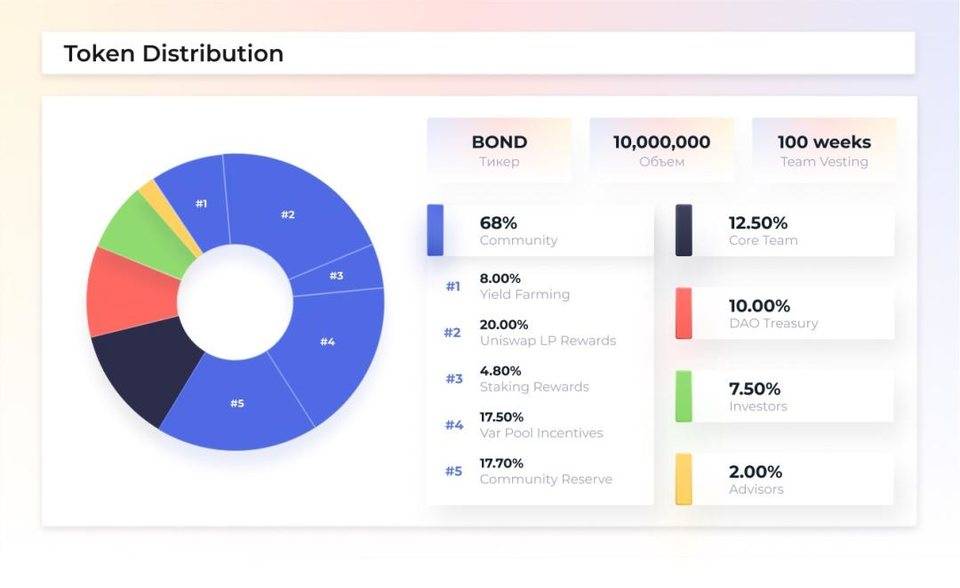

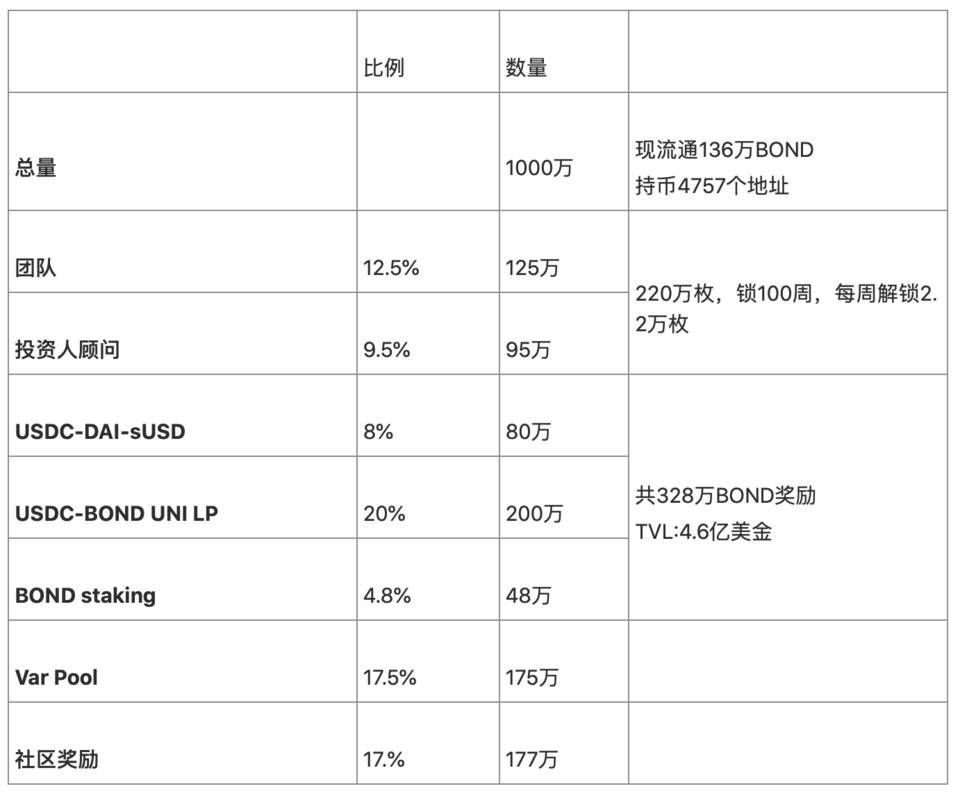

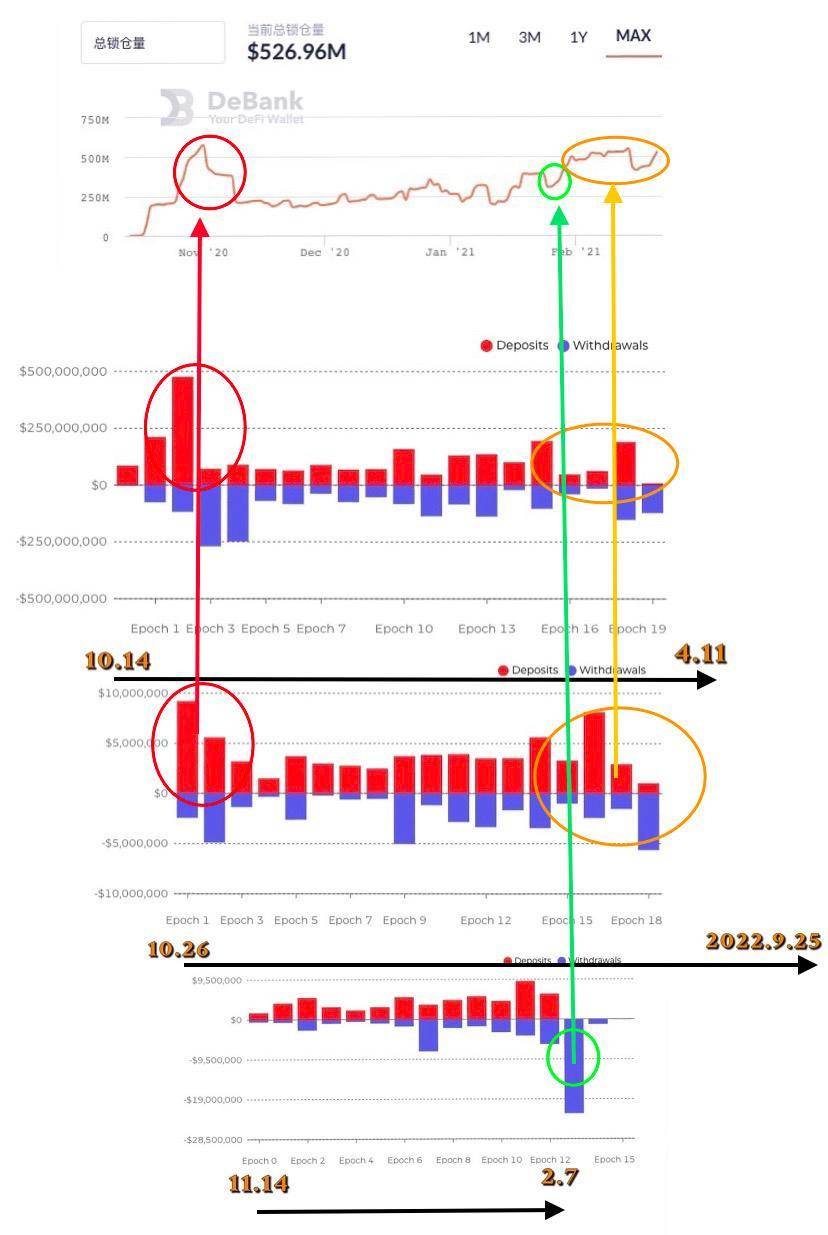

BarnBridge 的代币结构

BarnBridge 将 1/3 代币用作挖矿,1/3 代币用作未来社区:

BarnBridge 的挖矿将持续 100 周:

在早期筹码分配阶段就拥有 5 亿多的锁仓量,说明市场对 BarnBridge 的期待之高:

BarnBridge 的团队背景

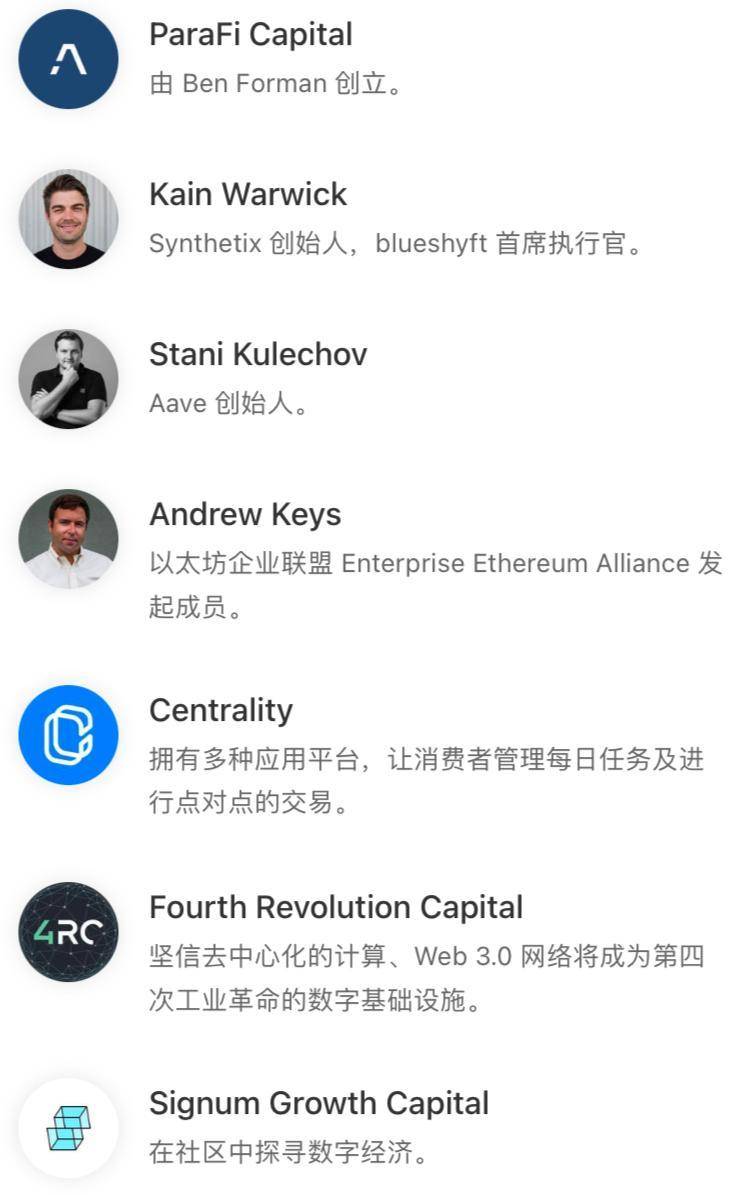

有主流的投资机构支持:

团队都在行业深耕多年:

技术团队是来自于有 ConcenSys 背景的区块链技术公司 Digital M.O.B ;

运营团队有给 ConcenSys 提供营销服务的 Proof Systems;

其中来自 Proof Systems 团队 base 在美国北卡、弗罗里达、和乌克兰,有 Co-founder Tyler (主要)和 COO Mark

来自区块链技术公司 Digital M.O.B 和 ConcenSys 的团队 Base 在罗马尼亚,有 Co-founder Bogdan,和 Tech Lead Stefan

来自 Rude Labs 的团队 base 在美国亚利桑那,有 Co-founder Troy

「无风险」产品对比

类型对比

- 零息债券:Yield、Notional

- 利率市场:Horizon、Swivel

- 风险分级:Barnbridge、Saffron

我们在早期阶段遵循产品的易用性优先原则,如零息债券类产品和利率市场门槛较高,规则比较复杂,而风险分级产品只需根据风险承受能力选择不同的收益的产品即可。

数据分析

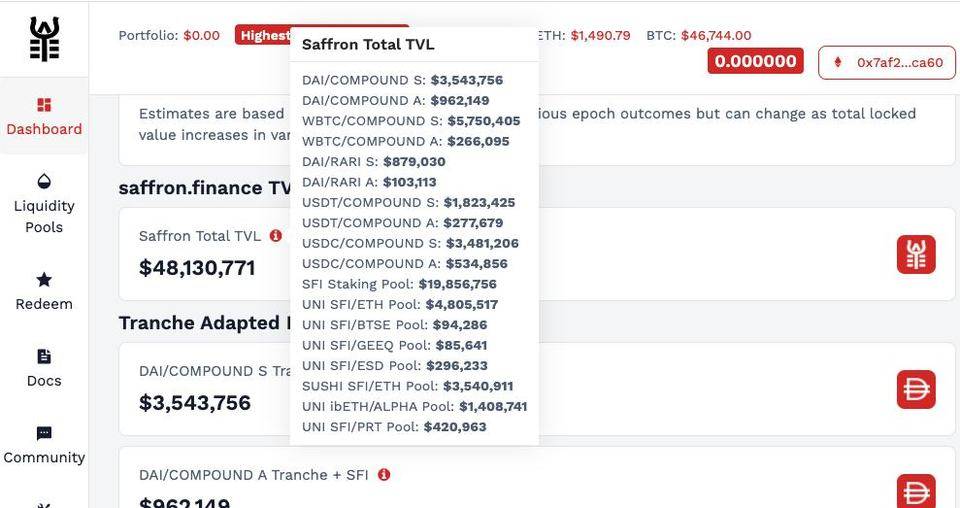

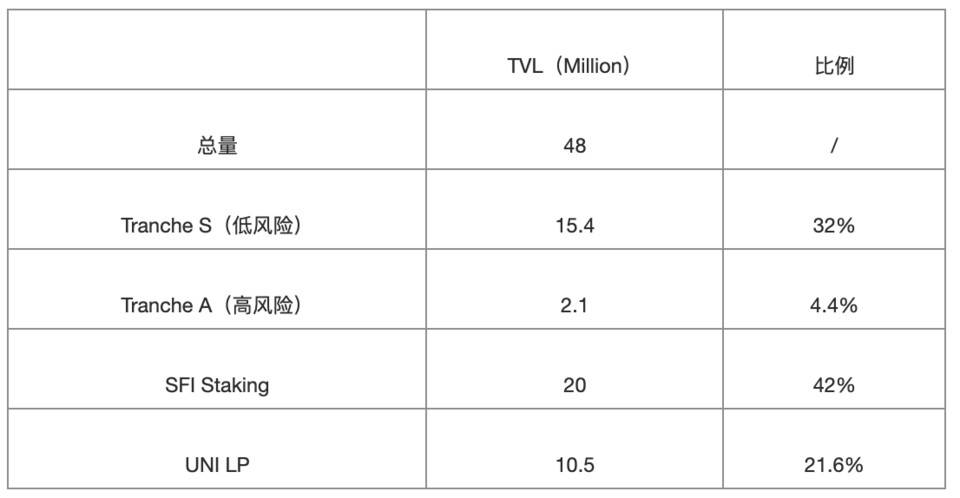

BarnBridge 于 3 月 15 日刚上线,只有 compond 池,数据还不足够分析,我们借用同类产品 Saffron 的一些数据来进行分析。

Saffron 锁仓量中 :

1) Tranche 占比 36.4% ,说明核心产品有自发的需求

2) Tranche 中 S:A=7,大部分还是低风险需求,说明「无风险」需求有极大的潜力

BarnBridge 有成为新蓝筹的潜力

- 在分级衍生品方向有先发优势,形成网络效应;团队创新力和执行力非常好;

- 团队和诸多 DeFi 头部项目保持了良好关系和人脉,受过 AAVE 创始人 Stani 和 Synthetix 创始人 Kain 的资助,得到两人在 Twitter 上的持续推荐。

- 有可能出圈和做大资金池(开挖两周 TVL5 亿美金);充分发挥 DeFi 的可组合行,有望成为并列 AAVE、Uniswap 等蓝筹的「对冲蓝筹」