Simetri 精选报告:期权对冲协议 Whiteheart 的潜力与用例解析

加密资产研究机构 Crypto Briefing 推出的付费会员服务「Simetri」发布报告称,链上对冲协议 Whiteheart 作为加密资产和股票链上对冲自动化合约,有潜力成为 DeFi 领域的基础模块。

Whiteheart 是一个链上对冲协议,旨在帮助 DeFi 用户保护 ETH 与 WBTC 持仓价值。

Whiteheart 去年十一月由 Hegic 的开发者发起,计划于今年三月主网上线。此项目有潜力成为 DeFi 领域的基础模块,我们相信其会迅猛爆发。

简介

加密货币衍生品市场仅仅刚开始。这有可能是 NFT 之外另一个高速发展的领域。

在传统金融领域,衍生品市场规模是现货市场的数倍之多。但是在加密资产领域,衍生品市场远未成型。

同时,比特币和以太坊开仓合约量增长惊人。自从去年七月,这个市场已经增长超过十倍。如同其他市场一样,随着机构资金进入加密货币市场,我们预计衍生品市场规模会急剧增长。

这就是我们一直要关注 Hegic 的原因。尽管 Hegic 是我们的投资组合中表现平平,但我们一直对其有信心,因为用户和交易量一直在不断增长。

据此,Whiteheart 列为这个月我们的特别精选项目。

Whiteheart 是 Hegic 生态中的项目之一,由匿名开发者 Molly Wintermute 开发。Wintermute 的能力得到加密社区广泛认可。Hegic 一经推出,她本人便很快入选 Cointelegraph 的「加密世界百大人物」。

Wintermute 推出的 Whiteheart 是 DeFi 领域的全新金融基础模块(也称为「乐高积木」),也就是加密资产和股票链上对冲自动化合约。要是成功,自动化对冲会节省大量事件和金钱,大幅简化风险管理。

项目于去年十二月通过初始联合曲线发行 (IBCO) 筹资 1.3 万 ETH,原计划于今年二月底上线。但由于平台安全审计需要,上线时间推迟至今年三月。

上线推迟声明后,部分投资者出售 Whiteheart 原生代币 WHITE。以我们的意见,过早卖出操之过急,对我们来说是很好的买入点。短时延期并未改变项目基本面。

鉴于 WHITE 价格已从最高价回落,我们认为对于潜在投资者,目前很适合参与到项目。除了基本面稳固外,非常好的价格机会是 Whiteheart 进入三月精选的原因之一。

Whiteheart 有哪些亮点

如上所述,Whiteheart 有望成为 DeFi 的全新金融基础模块。凭籍 Whiteheart,持有 WBTC 和 ETH 的用户便无需担心价格回落。

如何才能通过看跌期权对冲仓位?

Whiteheart 利用 DeFi 提供传统看跌期权。例如使用去中心化协议支持的软件,看跌期权买方在特定期限内有以约定价格购买某个资产的权利,但没有义务一定行权。

加密资产领域需要这一功能。目前,对冲 ETH 或 WBTC 仓位,用户需要具备深度金融知识,还得忍受设计难用的软件。

Whiteheart 是简单的替代方案,对专业要求低。下面来展示测试版应用。

在 Whiteheart 兑币

如要买入看跌期权,首先得持有或买入 ETH 或 WBTC。Whiteheart 整合 Uniswap 等去中心化交易所。以下就展示通过 Whiteheart 使用 Uniswap 购买 ETH。

来源:whiteheart.finance

在 Whiteheart 对冲合约交易

要购买看跌期权,就得先购买资产的对冲合约。以下图为例,要是未来十四天 ETH 价格低于 522.66 美元,持有者便可行使对冲合约,获得行权价与市场价之间的价差。

来源:whiteheart.finance

购买对冲合约后,有两种情况。资产价格上升,对冲合约就过期无效。要是价格下跌,你就可以执行合约,收回部分投资收益。

Whiteheart 主动对冲

来源:whiteheart.finance

增长路线图和催化剂

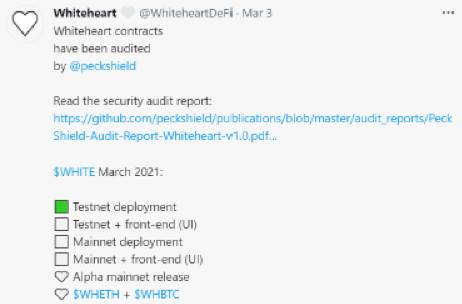

目前平台还处于测试期。项目代码经过派盾审计。根据审计,项目代码严谨,安全审计公司识别的问题也得到立即确认并加以解决。

我们预计项目发布不会晚于本月。发布后,与 DeFi 整合会是增长主要因素。

如果 Uniswap 或 Sushiswap 这样的去中心化交易所整合 Whiteheart,那会吸引大量用户。团队已经着手与这些顶级去中心化交易所建立关系。

我们预计中长期,Hegic 和 Whiteheart 会增添支持交易资产,这也是另一个增长催化剂。

Whiteheart 路线图来源:twitter.com

WHITE 代币持有者直接受益

WHITE 的代币经济简单直接。总共有 8888 个 WHITE 代币,目前全流通。

这就是明显的优势。目前不会有像多数早期项目那样,百倍获利减仓离场的市场抛压。

实际上 Whiteheart 的 IBCO 投资者还没有获得多大利润。要是有人抛售早已售完。

WHITE 的另一强大基本面就是代币持有者会获享协议手续费分红。

根据白皮书:按质押 WHITE 比例分享手续费,30% 手续费用以 WHITE 代币质押分红。 30% 手续费分给 Whiteheart 流动性提供者分配。20% 手续费分给 HEGIC 质押(WBTC 池质押和 ETH 池质押分获 10%)。20% 手续费分给 Hegic 流动性提供者(WBTC 池流动性提供者和 ETH 流动性提供者分获 10%)。

平台手续费收益尚且无法预测。若项目管理方吸引大量交易,这一持续分红会相当可观。

实际上,项目上线后,即便交易量再小,我预计也会有长期持有者开始质押代币,获享手续费分红,使得代币脱离流通。这就会降低代币流通量,对 WHITE 价格有正面作用。

风险

这一项目会有多个风险。首先是安全风险。尽管平台经过审计,无人可以保证没有漏洞。另外,如果 Hegic 有安全风险,Whiteheart 会受到直接影响,因为 Hegic 流动性资金池提供看跌期权。

即便与 Uniswap 等去中心化交易所整合,预期也不会很快就有大交易量。

从概念验证到系统整合的转化阶段,投资者有可能失去耐性,这就对比价造成不利影响。

以太坊可扩展性与高 gas 费问题也有可能减慢增长。目前交易成本高,造成散户会因为高费用避而远之。

好消息是,Optimistic Rollups 有可能会在以太坊部署。要是部署成功,可能会部分解决这个问题。

结论

Whiteheart 的用例和市场定位简单明了,有潜力成为 Web3 DeFi 生态的金融基础模块。

项目瞄准指数级增量市场,为现有对冲仓位问题提供简洁的解决方案。就易用性和实用性,任何替代产品都无法企及。

要是 Whiteheart 能按网站宣传那样,整合去中心化交易所,便会快速获得用户,在这一利基市场获得难以撼动的领先位置。

目前市值 3100 万美元,以其对 DeFi 和加密资产领域的贡献,我们认为价值完全低估。未来主网上线,质押启动可能会刺激短期上涨。

这就是我们的本月精选项目 WHITE。

撰文:Crypto Briefing,加密资产研究机构

翻译:Leo Young