相对成熟的衍生品DEX协议

随着 DeFi (去中心化金融)于2020年年中的爆发和2020年10月开启的数字资产牛市,各类 DEX(去中心化交易所)的成交量出现了“井喷式”的增长。

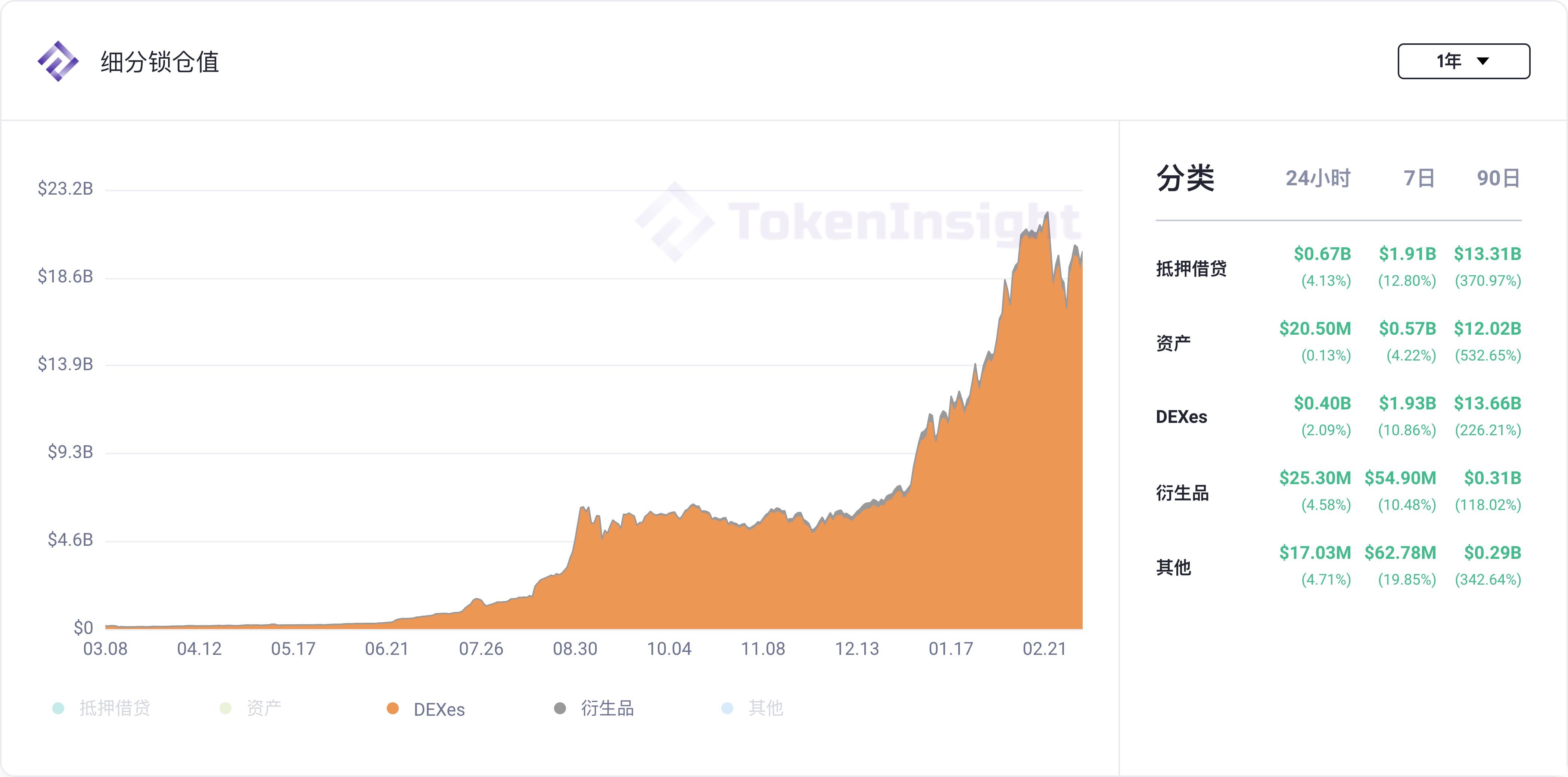

截至2021年3月7日,市面已有去中心化交易所总锁仓量已达194.8亿美元,其中超70%的锁仓量集中于近3个月内,展现出 DEX 市场良好的发展潜力。随着现货 DEX 的不断成熟,衍生品交易也随之兴起——一如传统市场的发展轨迹。目前,衍生品近三个月以来的总锁仓量已经达到3.1亿美元,开始走出原生发展阶段。

近1年衍生品与DEX市场锁仓量,来源:tokeninsight.com

然而,目前的 DeFi 衍生品市场依旧鱼龙混杂。一方面,大量的项目远未达到成熟标准,界面不是过于简陋,就是过于复杂,用户体验不佳;另一方面,诸多衍生品交易协议之间内核重复,相互复用,导致有价值的项目数量较少。此外,衍生品 DEX 协议开发难度较大,大量项目半途而废,或仅是刚刚开始,仍处于开发阶段;同时,很多项目由于盲目扩张,导致缺乏流动性而停滞不前。

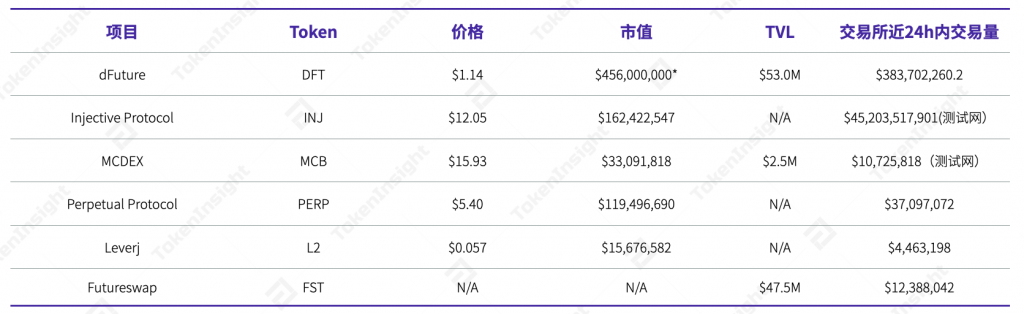

数字资产市场中历史较长、较为成熟的衍生品,非期货合约莫属。目前,DeFi 市场中活跃的期货合约交易多以永续合约为主,较成熟的 DeFi 期货合约交易所包括 Futureswap、MCDEX、Injective Protocol、Perpetual Protocol、Leverj、dFuture 共六家,其市值及整体锁仓量如下表所示。

目前较成熟 DeFi 期货合约交易所基本情况,截至2021年3月8日12:00, 来源:defiIpulse,dFuture,tokeninsight.com

*注1:交易所近24h交易量为当日在该交易所发生的合约成交额,而非通证成交额;部分交易所主网尚未上线,测试网数据仅供参考;部分交易所 TVL 数据暂未披露。

*注2:部分交易所项目通证由于尚未进入流通,其通证仅用于流动性挖矿,故其定价采用流动性挖矿定价,市值采用完全稀释估值(FDV),而非流通中市值。

从已上线主网的项目看,dFuture 表现远好于其他期货合约 DEX。以交易量横截面数据为评价标准,截至2021年3月8日,dFuture 在 BSC 与 Heco 主网的日交易量总和达到3.84亿美元,远高于其他已上线项目日交易量总和;而根据链闻披露,3月6日 dFuture 的日成交量突破6亿美元,锁仓量则突破6000万美元,在 DeFi 衍生品赛道中与链上期权交易协议 Hegic 总锁仓量相当,并列三甲。

交易机制:基于外部报价与恒定和公式的自动做市商(QCAMM)

目前,在期货 DEX 市场中存在着三类交易机制。一种采用订单簿模式,使用清算引擎进行交易清算,以 Leverj 与 Derivadex 为代表。与之相对的另一种则是基于 AMM(Auto market maker,自动做市商)和清算者( Keeper/ Liquidator,由用户充当,用户可以获得部分清算收益)的交易模式,以 Futureswap、dFutures、MCDEX 与 Perpetual Protocol 为代表。第三种则是介于两者之间,拥有前两者的一部分特点,以 Injective Protocol 为代表。

与传统做市商模式相比,AMM 模式尽管一定程度上解决了中心化带来的不透明问题和订单簿带来的流动性不足风险,但也带来了无常损失等问题,同时滑点仍然难以避免,交易者与流动性提供者的利益可能会遭到损失。如果交易挖矿与流动性挖矿的收益无法弥补资产价格变动导致的无常损失,用户为流动性池注入流动性的积极性便会受损,此时 DEX 的竞争力很可能逊于大型中心化交易所,直接影响到 DEX 的经营与存续。

针对 AMM 的缺陷,目前市面上的改进方案有两种:

一种是 Perpetual Protocol 采用的 vAMM(Virtual AMM,虚拟自动做市商)模式,在使用 AMM 常数乘积公式的同时,将用于交易永续合约的资产存储在“保险柜”中,池中不存储实际资产,vAMM仅用于价格发现。在这种情形下,Perpetual Protocol 可以保护流动性提供者免受无常损失的影响,但算法滑点问题仍然没有得到解决。

而另一种则是dFuture 的 QCAMM(Quoted Price and Constant Sum Based Automated Market Maker)。QCAMM 不采用算法决定交易价格,而是综合外部预言机与去中心化交易所的报价,向交易系统中输入价格。此时,交易系统内部资产价格与外部市场资产价格联通,理论上不存在偏离与套利空间。同时,由于 QCAMM 依旧保留了 AMM 模式中由系统自动报价的规则,用户只能选择吃单,从而消除了算法滑点与交易深度不足滑点的可能性,以及避免了狭义上因外部价格波动、资金池失衡而产生的无常损失,唯一存在的滑点风险是网络延迟与市场波动造成的成交价大于点差的不可控滑点风险。目前尽管可以通过优化外部报价体系、引入动态点差平仓机制(该机制引入时间变量,开关仓时间越短,点差越高)等多种方案,一定程度上降低该风险,但目前尚未出现可完全消除不可控滑点风险的方案。

此外,在 QCAMM 中,流动性提供者可选择仅存入 USDT 稳定币提供流动性,而无需按照市价同时提供交易对两侧的币种, 流动性份额根据存入的每个流动性提供者贡献的流动性占总流动性池的比例确定。由于正向/反向合约仅以单币种计价,故单币池只需要承担单币的风险敞口,考虑到USDT 稳定币的低波动性,无常损失可以忽略不计。

然而,QCAMM 的模式依然存在风险:由于流动性提供者只存入单一币种,流动性份额按照单一币种份额计算,一旦交易对另一侧的供给不足,同时由于外部喂价,此时流动性池便会出现“断流”问题。

针对该问题,dFuture 设计了“基于恒定和公式的动态手续费/动态持仓费”机制,也就是多空双方的手续费/持仓费为恒定值

手续费较高的方向为裸头寸方向。在裸头寸不影响流动性时,多空双方均有手续费(低于中心化交易所);

而在裸头寸影响流动性时,裸头寸方向开单需要缴纳更高的手续费(高于中心化交易所),而裸头寸反方向开单则可以获得手续费返还。

由于交易价格由外部市场决定,此时套利者可采用锁仓策略来获得无风险套利:在中心化交易所与裸头寸方向同向持仓,而同时在 dFuture 反向持仓,形成锁仓。在锁仓时,持仓盈利为0,但由于 dFuture 返还交易手续费,此时套利者可以获得的无风险利润即为 dFuture 与中心化交易所的手续费之差。

由于无风险利润的存在,激励裸头寸反向持仓增加,从而维持了流动性池两侧的平衡,显著降低了“断流”风险。

AMM、vAMM、QCAMM三种机制优劣对比,来源:tokeninsight.com

交易体验

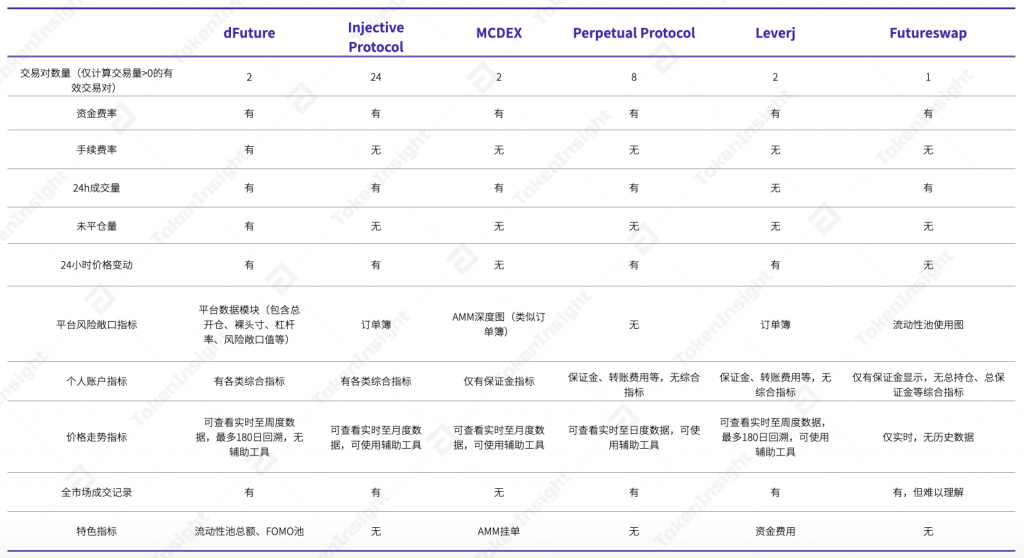

除机制成熟度之外,用户体验也是评价 DEX 交易所水平的重要一环。Tokeninsight 以信息获取的全面性、及时性作为评价标准,通过11个指标,对目前市面中较为成熟的期货合约 DEX 交易体验进行综合评估,如下表所示。

目前较成熟期货合约 DEX 用户体验指标总结,来源:tokeninsight.com

综合来看, dFuture 的交易界面相对简单、直观,在交易界面可以获取到的信息在六家交易所中数量为最多,但其短板在于价格走势相关指标过于简单,在六家交易所中,除较早期的 Futureswap外,仅有dFuture 无任何辅助分析工具,对于习惯使用技术分析的用户而言,无法使用相关辅助工具进行判断,可能会影响到用户体验。

通证、交易与流动性挖矿

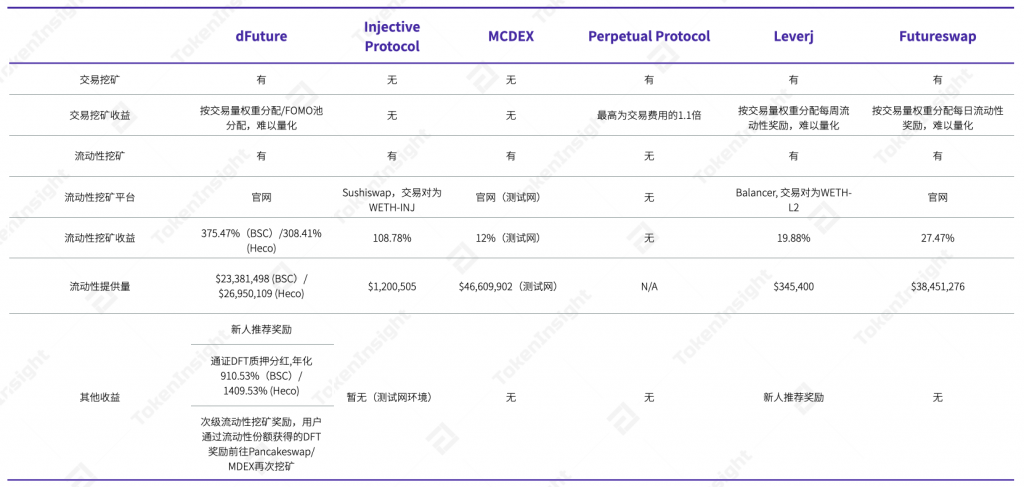

对于 DEX 而言,流动性挖矿与交易挖矿是吸引用户和流动性提供者的主要手段,也是其通证生态构建的核心,原因在于挖矿产生的收益是通证价值的主要来源之一。目前较成熟期货合约 DEX 项目的挖矿情况与收益如下表所示:

目前较成熟期货合约 DEX 挖矿收益与流动性对比,来源:tokeninsight.com

将该表信息与24小时交易量相结合,可以发现,目前的高流动性挖矿收益显著刺激了 dFutures 用户的交易积极性和流动性提供积极性。同时,由于只需 USDT 单币种即可参与挖矿,同时挖出的 DFT 可以用于去其他平台进行次级挖矿,获得超额收益,从而进一步保障了交易所所需的流动性,可以承载更高的交易量与用户规模,使交易生态整体处于良性运转模式下,进一步稳定和提升了 DEX 通证的价值。

注:dFuture 次级流动性挖矿方案 (来源:dFuture 团队)

基础思路:

· DFT总量四亿,Heco 和 BSC 上各发行 2 亿 DFT;

· Heco 和 BSC 的每个区块挖矿奖励为 7.6DFT,3秒一个区块,每天28800个区块;

· 其中,dFuture 平台一级流动性挖矿获得 3 个 DFT,dFuture 合约交易挖矿获得 3 个 DFT,第三方平台次级流动性挖矿获得 1.5 个 DFT,FOMO 池获得 0.1 个 DFT。

解决方案:

· 一级流动性挖矿在 dFuture 官网的流动性池中进行。用户通过存入 USDT,获取 DFT 作为挖矿奖励 ,一级流动性挖矿可获得的DFT总量占 DFT 总通证发行量30%;

· 将获得的 DFT 在 Pancakeswap,为 DFT/BNB 交易对注入流动性(BSC) / 在 MDEX 为 DFT/USDT注入流动性(Heco),进行次级流动性挖矿。次级流动性挖矿的收益可以通过官网LP Token抵押界面,通过抵押的方式获得DFT和手续费的分红;

· 或者:从 dFuture 官网的流动性池获取 DFT 奖励后,直接质押DFT,获取40%的交易手续费分红(占总分红比40%)。

良性交易生态为 DEX 通证赋予了多重用途与价值。以往的期货合约 DEX 由于用户规模与流动性有限,其通证除用于治理和流动性挖矿外,难以被用于其他场合。但 dFuture 的通证还可被用于交易奖励、质押、次级流动性挖矿、锁仓加速等多个场合,在总量4亿的 dFuture 通证 DFT中,其20%的通证由私募投资方与团队持有,通证的主体部分(80%)则被完全投入于流动性挖矿与交易挖矿奖励、次级流动性挖矿奖励和社区奖励,而用户也可通过质押 DFT 获得交易手续费分红(USDT),以及更多的 DFT 收益。通证用途的多样化,有利于打造完善的通证生态,亦可对交易生态起到正向反馈,良好的通证与交易生态,将共同推动 DEX 的发展与成熟。

小结

由于衍生品的专业性和对流动性的高要求,搭建衍生品交易所的难度一直相较于现货市场为高,同时期货交易 DEX 还要面临来自中心化交易所的强力竞争,综合导致衍生品交易在 DeFi 市场中发展相对较慢,规模较小,因而打算在 DeFi 市场中搭建期货 DEX 的团队在技术和社区运营两方面面临着更高的挑战与要求。随着数种 AMM 改良方案的问世,技术问题得到了一定程度上的改善。但想要实现成规模的期货 DEX 用户社群,仍需要项目有保证充足流动性的解决方案(如提高挖矿收益等)和完整的通证生态。

本报告基于本公司认为可靠的已公开信息撰写,但本公司不对该等信息的准确性及完整性作出保证。在任何情形下,本报告所载的观点、结论和建议仅供参考,并不构成投资建议,并非可作为买卖、认购通证或其它金融工具的邀请或保证。