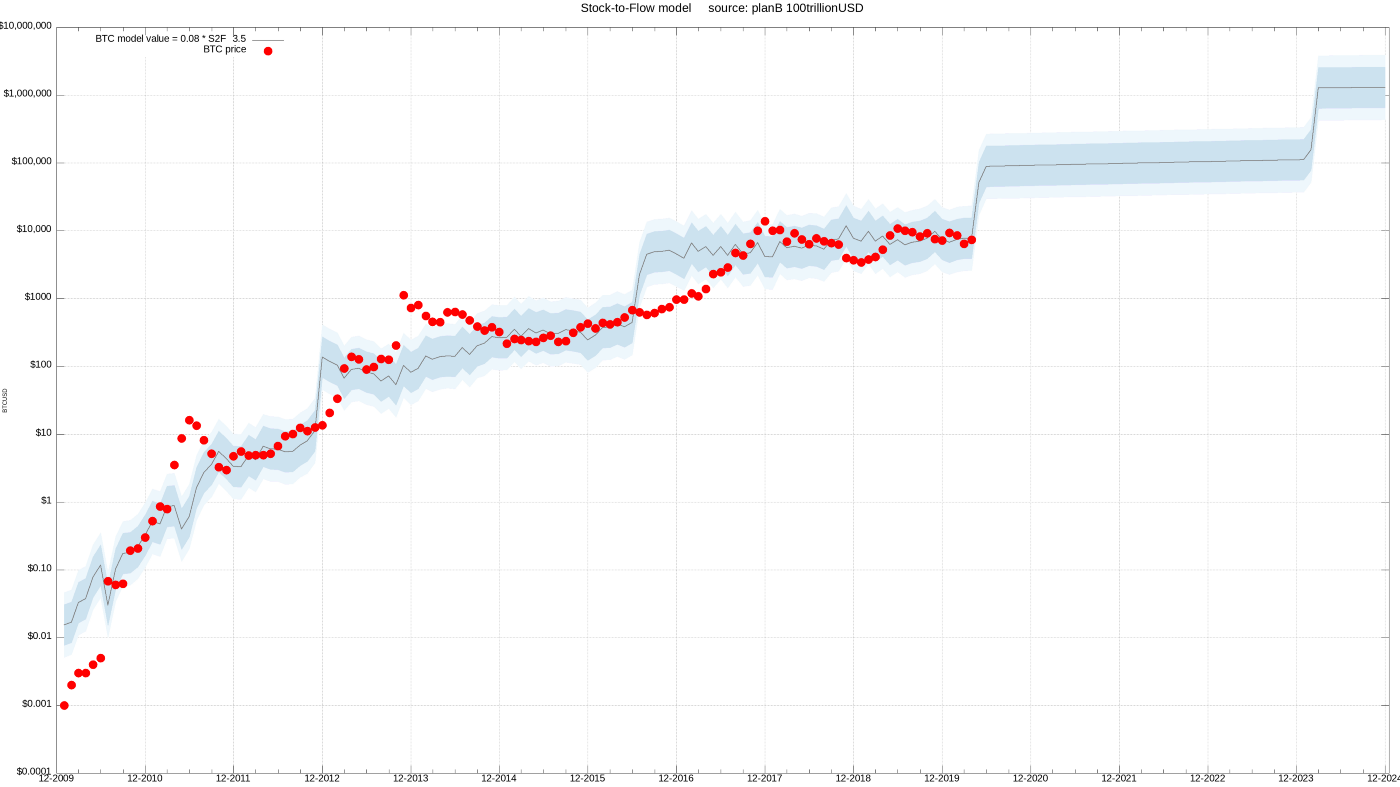

向20万美元进军,比特币价格已超过S2F模型估值价格

随着进入三月,比特币当下的价格已经超过了S2F模型价格。根据S2F模型预测,目前的比特币的价格应在36851美元左右徘徊,而根据比推数据,当下比特币的价格为48249美元,远高于S2F模型的预测价格。根据S2F模型,比特币的价格最终有望达到20万美元。

S2F(Stock-to-Flow)模型是在币圈被广泛认可的比特币估值模型之一。众所周知,比特币是世界上第一个稀缺的数字对象,它像银和金一样稀缺。因此,该模型的创建者PlanB用S2F量化了比特币的稀缺性,从而判断比特币的价值。据悉,这位化名为PlanB的创建者,是一名荷兰基金经理和量化分析师。

币圈的“加密货币之父”Nick Szabo曾对“稀缺性”给出过明确的定义,在2005年,他在个人博客中写道,稀缺性是“不可伪造的昂贵性”。PlanB认可了比特币“不可伪造的昂贵性”,因为比特币的产生需要大量的电力,而且比特币不容被伪造。同时他认为法币,以及一些没有供应上限,没有工作量证明(PoW),哈希率较低,或者很容易被一小部分人影响供应的山寨币,并不具备稀缺性。

《比特币标准》一书的作者Saifdean Ammous曾在书中用库存/流量(Stock/Flow, SF)的比率阐述了稀缺性。他将库存Stock 定义为现有库存或储备的大小。而流量Flow则是指年产量。他提到,人们有时会将供应增长率(流量/库存)与SF搞混。但实际上,SF比率是供应增长率的倒数,SF = 1 /供应增长率。

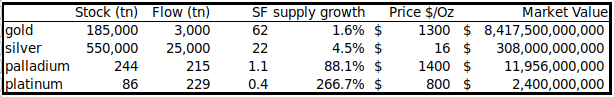

Ammous认为黄金具有特殊价值,而铜,锌,镍等易消耗金属没有特殊价值的原因就是黄金具有较高的SF比率。

根据计算,黄金的SF为62,这意味着,依据当前的年产量,获得当前的黄金库存需要62年的生产时间。白银的SF为22,排名第二。而铂的SF仅为0.4。高SF使黄金和白银一度成为货币商品,因为较高的SF比率意味着较低的供给价格弹性(Price Elasticity of Supply),Ammous认为黄金的高SF比率,使其成为了具有最低供给价格弹性的商品。

PlanB认为,普通商品几乎不可能获得更高的SF,因为一旦有人囤积了商品(库存上升),价格就会上升,但由于没有稀缺性,其产量也会上升,价格会再次下跌。从而形成循环,达到市场平衡点,依然是较低的SF。

PlanB在2019年3月推出S2F模型时,比特币拥有1750万枚硬币,在当时,年供应量为70万枚/年,PlanB从而计算出比特币的 SF比率为25。也就是说比特币具有的稀缺性,使其属于货币商品,如同金银一样。

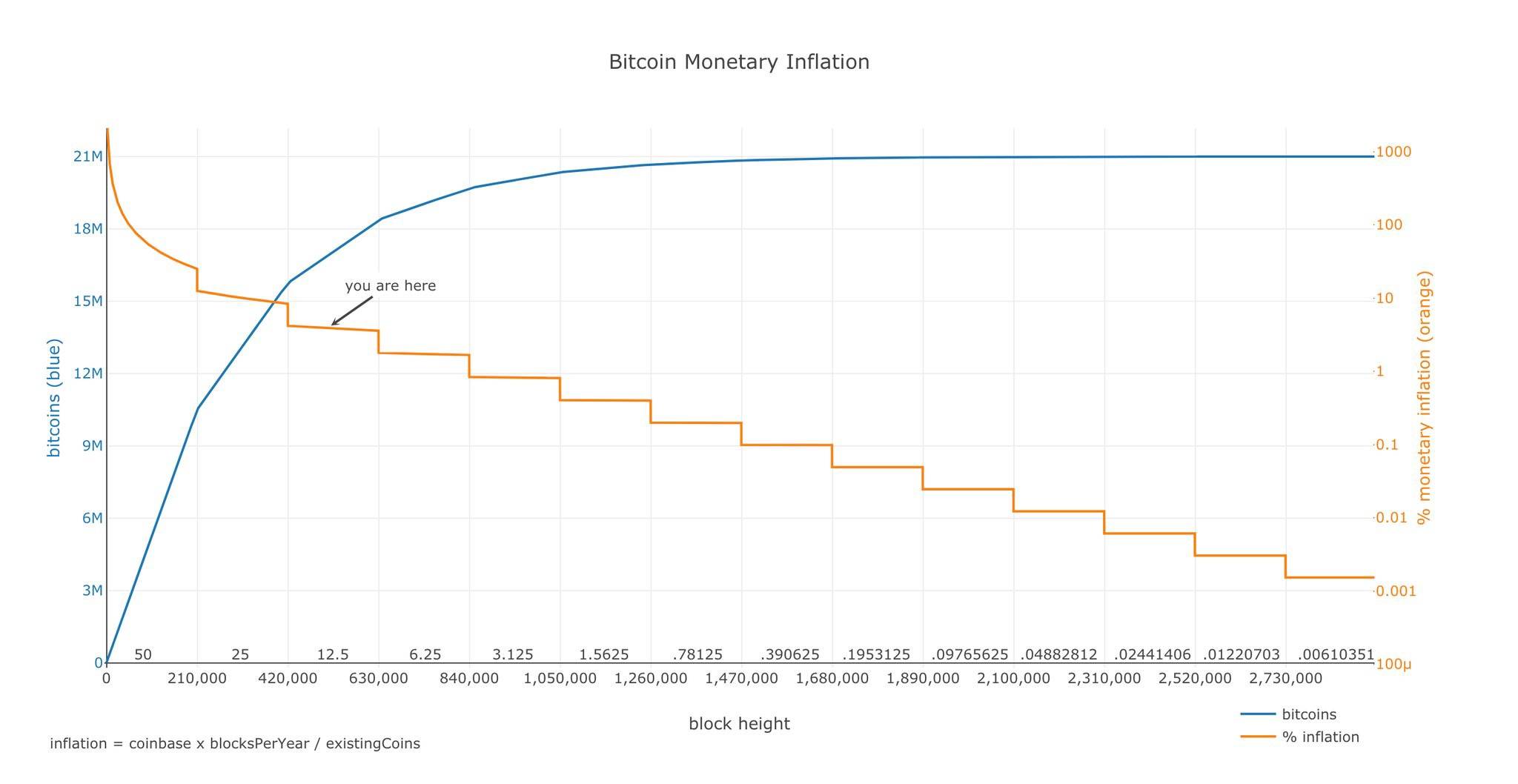

比特币的供应是固定的。在每个新区块中都会创建新的比特币。当矿工发现满足有效区块所需的工作量证明(PoW)的哈希值时,就意味着找到了新区块,平均来讲,每10分钟就会创建一个新的区块。每个区块中的第一笔交易,称为币库(Coinbase),其包含对找到该区块的矿工的区块奖励。区块奖励包括人们在该区块交易中支付的费用以及新创建的币(称为补贴subsidy)。补贴最开始为50个比特币,之后每210,000个区块(约4年)进行减半。 “减半”维持了比特币供应,从而对高SF非常重要。

减半会导致供应增长率(在比特币环境下,通常被称为“货币通胀”)图像呈阶梯状而非平滑曲线。

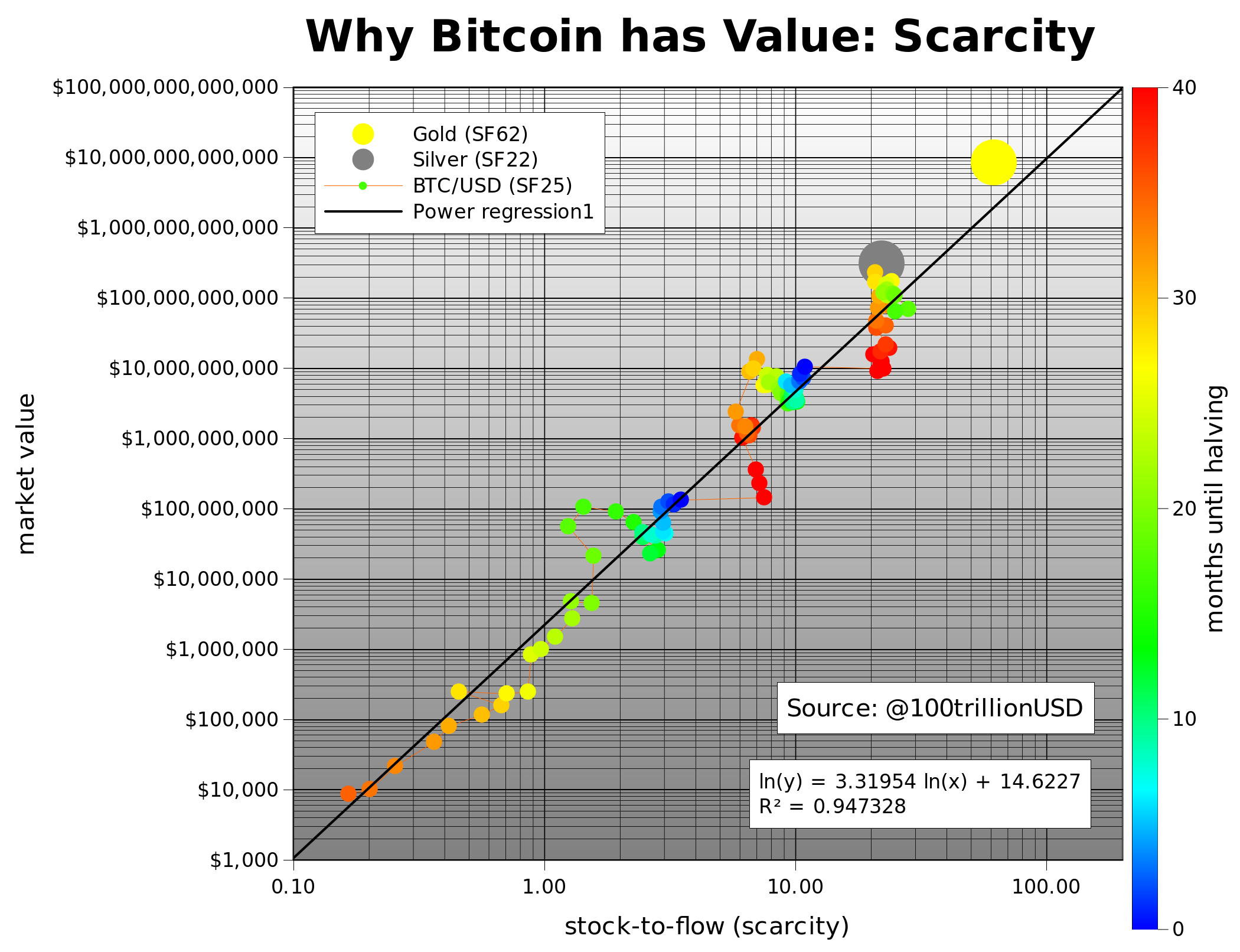

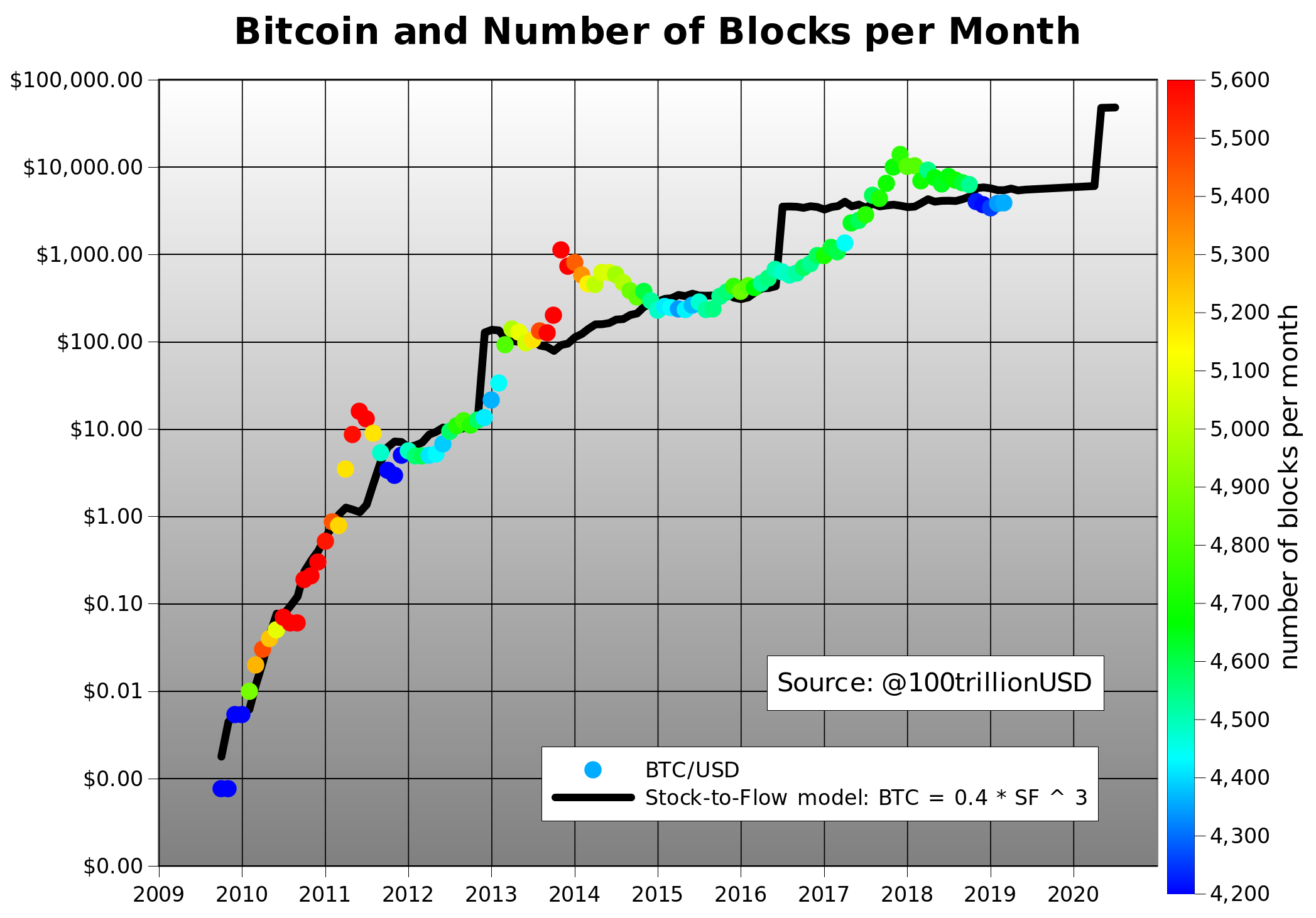

从上图中,PlanB发现,当SF较高时,市场价值往往会较高。因此他认为用SF比率量化的稀缺性,可以进一步用来判断价值。

他收集了2009年12月至2019年2月,共计111个数据点的比特币月度SF比率和价值,并以黄金和白银的数据点为基准进行了数据分析。

通过将数据绘制在散点图中,PlanB发现,SF的自然对数值与市场价值的自然对数值之间似乎存在线性关系。对数据进行进一步线性回归拟合,PlanB确定SF和市场价值之间存在统计显著性(R方=95%,f检验 = 2.3E-17, P值 = 2.3E-17)。

PlanB 由此作出判断,SF和市场价值之间相关的偶然性趋近于零。一些其他因素也会影响市场价格,比如法规,黑客行为和其他新闻,也因此R方并不等于100%。但SF依旧是最主要的因素。

他将比特币与黄金和白银的SF比率和市场价值做了对比分析,在2017年12月牛市高峰时,比特币的SF为22,市值为2300亿美元,非常接近白银。而由于“减半”,在2020年5月之后,比特币的SF比率将翻倍至50,进一步接近黄金(SF 62),市值将达到1兆美元,价格将达到55000美元。他当时便预测,在2020年或2021年,人们将亲眼验证答案。

他还提及,一兆美元的市值所需的资金将来自:黄金与白银的投资转移,负利率国家(欧洲,日本,美国),政府力强势的国家(委内瑞拉,中国,伊朗,土耳其等),亿万富翁和千万富翁对抗量化宽松(QE)的对冲手段,以及发现比特币是过去十年中表现最好的资产的机构投资者。

他用SF模型模拟比特币的价格,使用不同的参数,也得到了同样的结果,在2020年5月之后,比特币的SF达到50时,价格将为55000美元。他还绘制了基于SF比率的比特币模型价格,和比特币的实际价格的图表,并用块数作为颜色叠加。

他指出,这两条线的拟合度很高,尤其是2012年11月“减半”后,价格的调整几乎是立竿见影的。而对于2016年6月的“减半”,比特币的价格调整放缓很多,他认为,那可能是因为以太坊的竞争以及Dao黑客行为导致的。其中两处明显的块数增多(红色),2010-2011年是因为引入了GPU矿工,而2013年是因为引入了ASIC矿工。

对此, Ammous也十分同意,他说自创建以来,比特币就很少与S2F模型背道而驰。

此外他通过将公式转写,还发现了存在幂律分布关系的迹象。即,线性回归函数:ln(市场价值)= 3.3 * ln(SF)+14.6,可以写为幂律分布函数:市场价值= exp(14.6)* SF ^ 3.3。这种幂律分布捕获了比特币复杂的网络效应动态系统的基本规律,从而进一步增强了他对SF模型的信心。

他在2020年1月的博文《有效市场假说和比特币S2F模型》中,将S2F模型进一步量化为幂律分布函数,根据其统计的2009年10月至 2019年2月的数据,他明确,根据月度数据,比特币价格= 0.4 * S2F ^ 3(其中S2F = 1 /通胀率)。而根据2009-2019的年度数据,该模型具有更高的拟合度:比特币价格= 0.18 * S2F ^ 3.3。

在这篇博文中,PlanB指出一些人认为S2F站不住脚因为有效市场假说(EMH),根据EMH,他们认为由于比特币的市场效率薄弱(Weak EMH),即,目前的价格已充分反映了过去价格所提供的各项信息。所以,投资人无法再运用各种方法对过去的价格进行分析,再利用分析结果来预测未来的价格,基于随机游走假说,未来的消息是随即而来的。这意味着,投资者无法再利用过去的资讯和数据获利,在这种情况下技术分析(TA)和时间序列分析(TSA)将不起作用,而S2F正是基于公开的历史价格数据所开发的模型。

PlanB认为这种怀疑站不住脚,比特币的市场效率并不薄弱,因为在比特币市场中基本没有套利机会。在当时市值超过1500亿美元,日间交易额超过100亿美元的比特币,其市场一定是相当有效的。

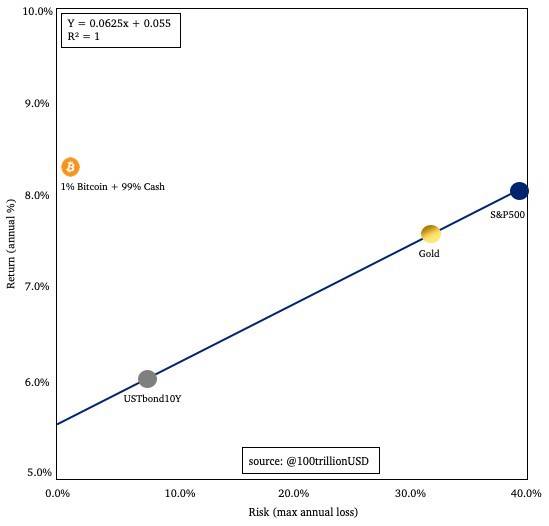

他同时还使用了风险与收益模型,分析了三种经典资产:债券,黄金和股票,与比特币。根据风险与收益模型,所有回报都可以用风险来解释。

由上图可见,债券的最低风险为8%,最低收益为6%。黄金具有较高的风险33%和较高的回报率7.5%。股票的最高风险为40%,最高回报为8%。而比特币实际上是“图表外”,其具有200%的回报,80%的风险。但由于无法在图表上进行绘制,因此PlanB将其调整为1%的比特币加99%的现金投资。但即使是这样,也令比特币的投资远远超出了限度:回报率为8%,风险仅为1%(请注意,即使比特币下跌了99%,您也不会损失超过1%,因为您只投资了1%)。

风险和回报的不一致性令他立刻就反应出,市场中还有数据里没有涵盖的风险,比如比特币“死亡”的风险,政府将比特币定为非法的风险,软件错误的风险,黑客入侵的风险,51%的矿工集中攻击的风险,减半后矿工数大幅减少的风险,以及硬分叉的风险等。

他从EMH和风险与回报的角度来看,认为所有这些风险都应包含在价格数据中。但是显然,这些风险并未包含在数据中。根据EMH和图表中的风险与收益公式,1%的风险应给出5.5%+ 6.2%* 1%= 5.6%的收益。但实际数据显示,过去11年,1%的比特币+ 99%的现金回报率为8%。

风险已经被市场高估了,并且与S2F模型一致,PlanB在那时表示,比特币确实是一个巨大的投资机会。因为如果投资者计算出实际风险应低于市场价格,并且确切地知道资产为何超出该上限,那么他应该立即进行投资。

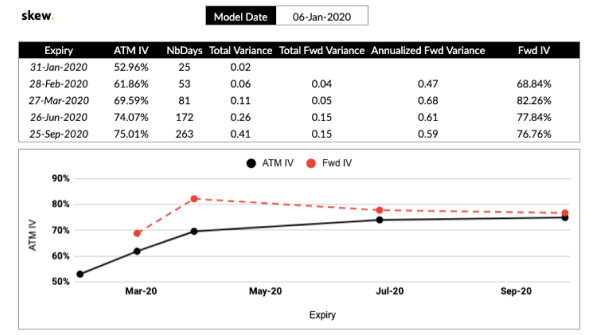

他用衍生品市场再次证明了比特币的风险被高估了。比特币的期权市场在“减半”或之后并没有出现飙升。

期货市场的情况也一样,未来的价格走高,但“减半”或之后并未出现峰值。而S2F模型却预测在“减半”后价格会更高。产生这样的分歧,PlanB认为最直接的解释就是,当前的市场高估了未来的风险,就像过去11年中高估了风险一样。高效的比特币市场不仅降低了稀缺性的基本价值(S2F模型),而且还降低了所有这些风险。

他曾在推特上发起过一个投票,让网友们选出他们认为比特币价格会下降的原因。其中,42%的投资者将比特币期货视为最大的风险(鲸鱼和政府通过“纸质比特币”,欺骗和清洗交易以操纵比特币的价格)。16%的人担心矿工在“减半”后大举离职。15%的人担心骗局会带来销售压力。

而通过与机构投资者的讨论,PlanB了解到他们最大的担忧是政府将比特币定为非法。机构投资者经常提到的另一个风险是“下一个比特币”,即,他们担心一种新的(由政府/中央银行支持的)代币将被推出以代替比特币。

PlanB表示,如果没有所有这些风险,比特币的价值将更高。在S2F模型中,比特币市场确实有效且价格合理,因此,相对于经典的风险与收益模型,他更喜欢使用S2F模型来预测未来的比特币价格。

在2020年4月27的博文中,PlanB再次更新了S2F模型,他向模型中添加了其他资产(金和银)以巩固当前的S2F模型,他将加入新资产后的新模型称为比特币S2F交叉资产模型(S2FX)。通过S2FX模型的公式,PlanB实现了对白银,黄金和比特币等不同的资产进行估值。

在S2FX的新模型中,PlanB在考虑比特币连续时间序列的数据之外,还引入了阶段转变,即不同时期不同资产属性的因素。他用水举例,水分为四种不同的形态(阶段):冰,水,水蒸气,和离子化的水。他们都是水,但是在不同的阶段,拥有完全不同的性质。

而阶段转变也出现在金融中,对于美元而言,其已经从金币,过渡到可兑换黄金的纸,再过渡到与黄金无关的纯纸币。尽管在这三个阶段中,美元都是美元,但是他们拥有完全不同的属性。

同样,阶段转变也存在于比特币中。比特币从一开始发布“白皮书”之后的“概念证明”属性,到与美元平价后(1BTC = $ 1)具有的“付款”属性,到第一半“减半”后,几乎与黄金平价(1BTC = 1盎司黄金)的“ 数字黄金”属性,再到更多次“减半”后,日间交易额达到10亿美元里程碑,具有更清晰的法规,更多的金融产品(芝商所和Bakkt的期货市场)的“金融资产”属性。

因此在开发S2FX模型时,PlanB将每个阶段的比特币都视为具有完全不同属性的新资产,并进行更进一步的分析和量化。

通过数据绘制,PlanB确定四个不同属性的比特币集群中的每个集群都有各自非常不同的S2F市场价值组合, 比特币“概念证明”(S2F 1.3和市场价值100万美元);比特币“付款”(S2F 3.3,市场价值5800万美元);比特币“数字黄金”(S2F 10.2,市场价值$ 5.6B);比特币 “金融资产”(S2F 25.1,市场价值$ 114B)。

PlanB认为,这四个比特币集群代表四个不同的资产,每个都有不同的叙述和特征。具有S2F 1.3和仅100万美元市值的 比特币“概念证明”与具有S2F 25和1140亿美元市值的比特币“金融资产”完全是不同的资产。

在这四种的基础上,PlanB将其他资产(银和金)也添加到了模型中,使其成为一个真正的跨资产模型。

将金银的数据加入后,新图表显示了四个比特币集群,以及白银和黄金。这六个不同资产类别的数据,在图表上组成了一条完美的直线。

PlanB在使用白银和黄金S2F和市场价值数据,对此进行回归分析后制作了S2FX模型。S2FX模型显示了S2F与这六种资产的市场价值之间的显着关系(P值和 F 检验都很低,P 值系数也很低),具有很好的拟合度(R方= 99.7%)。

对于比特币的第五个阶段——比特币 S2F在2020-2024年将为56。PlanB使用S2FX模型公式,估计比特币在第五个阶段/集群的市场价值为 exp(12.7598)* 56 ^ 4.1167 = 5.5兆美元。如果2020-2024年有1900万比特币,那么这意味着比特币的价格将为28.8万美元。新模型S2FX的价格估值显著高于使用旧模型S2F中得到的数据5.5万美元。

对此PlanB表示:“人们问我是否仍然相信我的模型。需要明确的是:毫无疑问比特币的S2FX模型是正确的,并且比特币将在2021年12月之前达到10万美元到28.8万美元之间。”

当下,比特币被认为是价值存储和对冲通货膨胀的一种方式。而当其可以作为主流支付手段和结算方式时,可以预见将迎来第二次主流采用的浪潮。届时,比特币的价值可能会进一步加速升值,甚至与S2FX模型同步移动,大约三年内将实现下一个区块奖励减半,这也可能使比特币的价格进一步攀升至S2F曲线。

因此,在当前的牛市周期中,比特币可能仍会看到价格的重大调整。但是,只要比特币保持在其短期偏差范围内,使用S2F估值就仍将有效。

图片来源:Medium – PlanB

作者 Sara Zhang

本文来自比推Bitpush.News,转载需注明出处。