DeFi无缝集成全球最性感资产:BTC 特斯拉和茅台

概览

1)去中心化金融(DeFi)的下一个阶段是传统和新兴资产类别的无缝集成。比如同时配置BTC、特斯拉、茅台、美团等不同资本市场的核心资产。在传统金融中,有几种工具可以跟踪直接投资的回报——股票、指数、房地产——例如ETF、共同基金、指数基金等。

2)目前 DeFi 所面临的最大挑战之一就是如何以一种去信任的方式将现实世界的资产上链,合成资产提供了一种简单路径。合成资产不需要质押/托管基础资产,根据预言机报价在链上生成。现金交割而不是现货交割,故而不涉及“券”的托管和清算,也没有实体抵押品拍卖的流动性问题。

3)“资产配置”驱动了大部分投资组合收益,而不是“证券选择”。数据表明,80%的投资组合回报取决于“资产配置”。

4) 交易员可以买卖反映标的资产价格变动的“软锚定”资产,一个资产的看多和看空者的零和博弈构成“博傻”市场,满足“对冲”需求。

5) 将与数字资产牛熊周期负相关或不相关的资产类别进入DeFi非常重要,不管是MakerDAO纳入实体资产的尝试,还是Mirror抵押UST铸造的合成资产,可以降低DeFi整体的杠杆率和分散单一市场系统风险。

6) DAO社区治理和投票机制仍待改进。由于增加新资产会稀释现有流动性提供者的收益,包括参与治理的激励不足,导致系统投票率偏低。

传统投资者的新“玩具”

2月25日纽约尾盘,美国10年期基准国债收益率上涨14.43个基点,10年期和30年期美债收益率创下2016年11月以来最大月度涨幅。 全球主要核心资产的定价都依赖于10年期美国国债收益率 ,摩根士丹利测算,长期美债利率每上升1个百分点,股市市盈率将下降约20%,所谓的“投机双雄“美股特斯拉和BTC的确出现了较大跌幅。

但是,这些短期波动影响不了股票市场和区块链市场互相交融的新趋势。 很多美股、港股上市公司在尝试和区块链概念、业务结合,以提振股价,这种“双资本驱动”的模式在BTC牛市期间不失为一个好策略。比如Microstrategy发售债券购入9亿美金BTC,Tesla购入15亿美金BTC并接受BTC支付,港股上市公司太阳国际(8029)拟通过发行新股收购1000台数字货币矿机,第九城市(Nasdaq:NCTY)与Filecoin矿机签署了1000万美金的协议购买服务器集群和技术服务,且在2月22日宣布以换股形式收购算力SaaS公司算力互联,在此之前,九城就频繁以增发新股的形式增购包括比特大陆,阿瓦隆,神马矿机。

目前区块链行业的基金有两种道路, 一种是面向机构投资者的灰度模式 ,灰度信托的BTC ETF指数产品有利于机构投资者购买数字资产,比如香港上市公司狮子集团拟对标灰度开展合规的数字货币信托基金产品,也是很有前景的业务,特别是可以覆盖亚太市场。 另一种就是设立一二级联动的投资基金(Crypto Fund) ,不仅可以投一级市场的早期股权/币权,也投资二级市场的主流币(BTC,ETH),将有利于上市公司享受数字资产升值的红利。 而未来,结合了“合成资产”的模式,真实股票资产可以对接Defi世界的服务和收益 。 传统的股票质押融资公司,可以在收到质押人股票后卖成现金再配套部分资金去购买合成股票并存入AMM LP,从而获得对应流动性挖矿奖励。

“软锚定”的平行世界

从比特币到VIX(VIX指数又称“恐慌指数”,是芝加哥期权交易所市场波动率指数的交易代码),从特斯拉到黄金,只用一个数字钱包即可轻松配置全球任何资产的想法即将实现,而这一工具就是基于Terra和以太坊的Mirror协议(目前在币安链上有主打跨链概念的Linear Finance,波卡平行链上有Shadows Network),不仅如此,该类型的协议还可以创造出几乎没有摩擦成本的金融衍生品,通过用户套利行为锚定真实世界的“指数”,实现传统金融工具无法达成的目标。

理解合成股票前先来看看经典的MakerDAO:

如果你理解Maker DAO和DAI的工作原理,那么便不难理解Mirror,因为两者的工作原理几乎是一样的。Maker的系统工作原理如下:

假设你有一些数字资产,比如以太坊(ETH)。你不希望卖掉 以太坊 ,但是需要一笔流动性现金,用来消费或者投资更多的数字资产。

-

你将 1500 美元的ETH锁入智能合约 (Collateralized Debt Position, CDP, 抵押债仓) 之中,作为担保物。

-

根据该担保物的风险参数 (2/3 的融资率),可生成 1000 个 Dai,即 1000 美元。

-

卖出 Dai 换成美元法币或直接投资任何以DAI作为交易对的资产。

-

当需要取回担保物 (ETH) 时,偿还 1000 个 Dai 和利息 (以 MKR 支付 , 目前ETH作为抵押物的话年化5~7%),拿回当初锁定的以太坊。

可以看出来,DAI就是一张存款凭证,并不是天生等于1美元,不过背后的抵押物价值永远大于1美元。为了让DAI锚定住1美元,系统有四个重要的机制:

1.抵押物价值下跌时自动清算机制。 MakerDAO上的每笔债务都是超额抵押,至少150%,当抵押品价值到达清算线时,系统会将该CDP以市价3%的折扣进行拍卖清算。

2.稳定费率机制。 当DAI市场价高于1时,社区会投票降低稳定费,激励大家多铸造DAI,增加DAI的抛盘,降低市场价格。当DAI市场价低于1时,社区会投票提高稳定费,激励大家在市场上回购并归还DAI,起到拉升价格的作用。

3.穿仓补偿机制。 当前知名的DeFi,无论是MakerDAO,还是Compound,都是超额抵押,限价平仓模式,但数字货币市场往往出现大幅波动导致无法顺利平仓,造成抵押物价值<贷款价值时,目前但主流设计是启动项目治理代币当拍卖,用以回购DAI,填补差额。然而,若亏损过大,判断不足以用增发的方式弥补,或者系统/程式有潜在严重漏洞时,MakerDAO 会启动紧急关闭机制,禁止任何新的借还款操作,并将oracle 冻结在当下的报价。启动紧急关闭机制后,系统盈余将用于偿还债务,其余的资产持有人则将根据冻结时的报价按比例取得抵押品。假设冻结当下的报价为1ETH = $150,市面上流通的DAI 能赎回1/150 个ETH,抵押仓位则是赎回资产减去负债的余额。此时1 DAI 将不再是1 美元,而是0.0066 ETH,随ETH价格浮动。

4.市场套利行为。 如果说上三个机制在宏观上使得DAI价格向1收敛,那么仍旧需要微观操作保证DAI紧密围绕在1 USD附近窄幅波动以提高其作为计价单位的可靠性。在相信DAI的价格最终会回归1的前提下,人类交易员或自动程序,在DAI价格低于1的时候买入,大于1的时候卖出,可以帮助 Dai 维持锚定,参与者即可以是铸造人,也可以是独立于系统之外的swing trader。

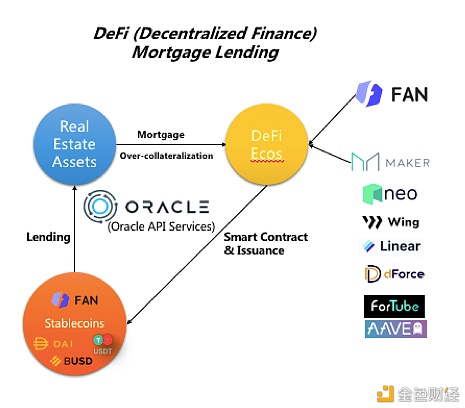

在MakerDAO模式下,也有很多纳入实体资产(RWA,Real World Assets)的尝试,但是超额抵押实物资产,纳入DeFi的抵押池,再生成稳定资产DAI 存在一些清算、拍卖以及法律架构上的问题,因为实体资产和原生资产特性上的不同。

目前比较主流的有两种模式,一种是Centrifuge的NFT模式和UPRETS OST的Digital Security模式,这都是尝试把实体资产如贷款,基金份额在技术上变成Token,再纳入CDP;另一种是链下信托模式,比如6S capital的商业贷款提案和SolarX太阳能农场可循环贷款(https://forum.makerdao.com/t/mip6-uprets-solarx-reits-mortgage-loan/6718),但这里需要DAO社区建立自己的法人主体。

合成股票的生成机制

Mirror的合成股票与稳定币DAI的生成机制一样,只是资产类型相反——MakerDAO是抵押不稳定币(以太等)铸造稳定币,Mirror则是抵押稳定币(UST)铸造“不稳定币”。

Mirror的合成股票同样也是一个存款凭证,这个凭证背后的CDP价值永远大于凭证本身的二级市场价格(150%超额抵押率),这是保证合成股票价值的基础。

与Maker的系统设计相比,Mirror有区别的点是:

1.Mirror的主程序运行在Terra链上,速度快,手续费低。 Terra是2019年问世的DPoS机制公链,使用Tendermint的共识算法,TPS最快可以达到10000,相比之下以太坊的TPS极限是14。Terra链可以使用其治理币Luna或其铸造的稳定币支付gas fee,而以太坊转账账户里必须有ETH。费用上Terra一笔转账gasfee 在0.0001~0.0002美元之间,而以太坊目前在15美元左右。

2.当真实股票价格上涨时需要补充抵押物或归还股票。 Maker是在抵押物价格下跌时需要补充抵押物或归还DAI。

3.CDP清算风险极低。 当股票价格上升太多达到清算线时,因为Mirror 的抵押债仓CDP都是UST稳定币,系统设计的折扣率也高达10%,即作为清算人接盘该笔抵押物可以稳赚10%,这与3%的折扣在ETH大跌的时候接盘ETH相比有着高的多的吸引力。

4.没有稳定费率。 与Maker不同,Mirror并不设置铸造利息,也就没有通过“贷款利息”激励用户在合成股票(m资产)与真实价格之间调整供给。根据目前的运行状况,m资产长期有正溢价,较真实股票市场甚至高达20%,这是合成资产供不应求的表现,有人批判这一点会影响Mirror生态的发展,但其实不然,笔者可以列举两个原因:

1)买价贵卖价亦贵,股票重要的不是价格严格的锚定,只要溢价稳定,那么并不严重影响用户的盈亏,多数用户是在来回博弈价差,这与DAI作为计价单位的需求是不同的,后者需要严格锚定1美元购买力,否则会引起计价混乱。

2)由于m资产可以存入AMM交易池里获得年化收益率100~300%不等的流动性(LP)激励回报,而传统的股票不生息,m资产作为生息资产自然有溢价,没有溢价才不正常,理论上这个溢价应该高到无限抵消LP回报-无常损失(IL)。下图是部分合成股票交易对深度及LP回报年化:

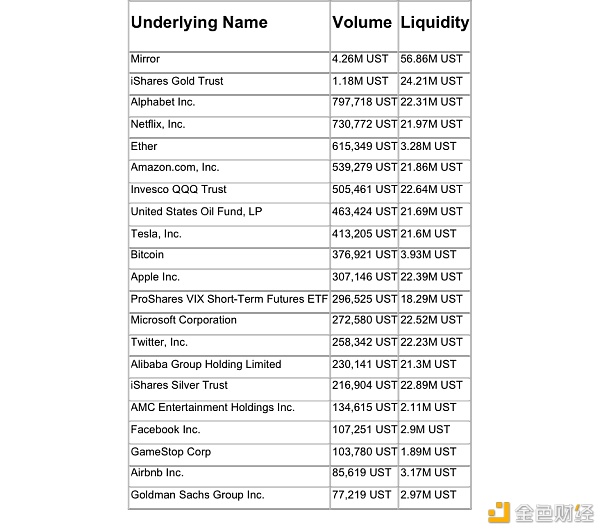

5.生成新m资产需要社区投票。 MakerDAO系统是纳入更多抵押物需要投票。目前Mirror上一共有20种合成资产,包括知名企业股票、期货based ETF、实物based ETF、加密数字货币,深度最好的资产达到2400万美元,深度较差的资产也有200万美元左右,相比同赛道热门的竞争对手UMA总资产铸造量才2100万美元。

2月28日Mirror系统资产深度和24小时交易量列表:

m资产价格如何锚定

目前美股合成资产代币可在以太坊的Uniswap 和Terra公链的Terraswap以及币安智能链BSC的Pancakeswap上进行交易,理论上这些合成的mtoken完全可以被纳入中心化交易所交易——就像它的兄弟DAI或者sUSD一样,不过可能因为合规及诞生时间较短的原因,目前尚未见到这样的操作。

不管在哪里交易,m资产的报价需要尽量钉住真实股票市场的报价。

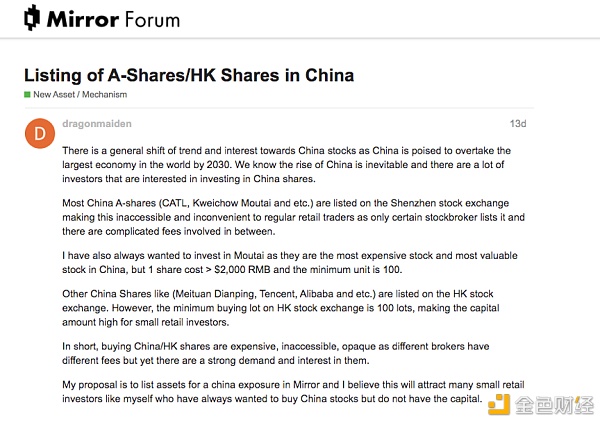

Mirror使用预言机(Band Protocol)每 30 秒钟追踪更新一次价格,用于确定铸造价格和数量 ,在非美股交易时间,预言机将无法生成原生资产价格,所以目前用户只能在美股交易时间内铸造美股资产,但可以铸造诸如mBTC或mETH这类有报价但资产,目前社区里已经有提议要求纳入亚洲和欧洲股市资产,这样可以大大增加m资产铸造的窗口期,提升系统利用率。

下图是在「mirror社区纳入A股和港股的投票提案」。想象一下你有一天可以在Mirror投资大A股核心资产茅台,以及港股美团、快手,是不是很性感?

而一旦被铸造出来的m资产系统并未自带纠偏的激励机制,不过这并不妨碍套利行为的存在,只不过套利周期可能会更长,以Tesla股票为例,假设其现货价格1000美元:

1、mAsset > real Asset

当mTSLA报价1200 UST,高于TSLA时:在现货市场买入1股TSLA,在Mirror里存入2000 UST,铸造1股TSLA以1200 UST卖出,这样我们构筑了一个Delta中性的头寸,即TSLA的涨跌并不会直接造成我净资产价值变化。接下来只要等到两者价差回归时,将mTSLA赎回 2000UST,现货市场抛出1股TSLA。假设耗时1个月,那么本次套利行为的年化收益率为(1200-1000)/(1000+2000)*12=80%。

2、mAsset < real Asset

当mTSLA报价800 UST,低于TSLA时:在Mirror里买入1股mTSLA,在现货市场以2000 USD为保证金融券做空1股TSLA,完成Delta中性头寸构建。接下来只要等到两者价差回归时,卖出手中的1股mTSLA,现货市场买入1股mTSLA还给券商,完成套利。假设耗时1个月,融券利率为8%,本次套利的年化收益率为(1000-800-1000*8%/12)/(800+2000)*12=82%。当然,如果再配套800 UST做市资金将mTSLA冲入LP池做市,则年化收益率可能升至200%以上。

因为,只要套利者形成价格回归共识,就可以形成市场自动纠偏的机制 ,Maker的稳定费也只是为了加速这种纠偏的进程,但正如CEX里那些永续合约的资金费率机制一样,这一机制并不能保证内合约价格与现货价格的快速收敛,真正的收敛大部分依赖一种无形的共识。

不用担心“无形共识”会失效,即便没有套利机制,这种共识也会存在,最典型的例子是“天气期货”——投资人无法在其价格和气温变化之间套利,但合约报价往往会回归短期气温。另外,如我们上面讨论过的,股票不是用于价格尺度的稳定币,并不需要时刻紧密的跟随真实资产,只要价差稳定即可,而且现在m资产并未上线任何主流中心化交易所,对于套利者的操作门槛偏高,未来随着m资产链外流动性的增强,价差回归势必将加速。

类Mirror合成资产的优劣

优

-

目前 DeFi 所面临的最大挑战之一就是如何以一种去信任的方式将现实世界的资产上链,合成资产提供了一种简单路径。 我们无需通过种种STO的合规程序去将传统资产上链注册,而可以通过超额抵押合成迅速将其带到链上,并且杜绝了链外清算和人为信用风险。通过前述的套利路径,当合成资产交易量足够大时,甚至可以影响真实市场的股票价格,就像之前散户抱团炒作GAMESTOP期权但通过做市商但对冲操作一样可以影响现货股票的价格,形成定价权的转移。

-

合成资产的波动率普遍低于数字货币 ,在AMM挖矿时经历的无常损失可能更低,从而获取更稳健、可预测的收益。

-

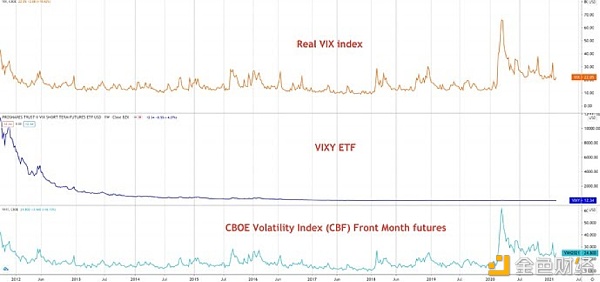

通过超额抵押可以合成没有摩擦成本的期货、期权、杠杆based衍生品。 例如VIXY这一Sp500波动率期货ETF,该基金必须购买较昂贵的较长期限的VIX期货合约,同时出售较便宜的短期合约以滚动其头寸,从而形成不断对高买低卖。随着时间的流逝,这将对ETF的价格造成下行压力,导致它与真实VIX指数的相关性很差,长期持有者总是亏损。然而合成资产可以追踪VIX期货连续合约指数,而不需要承担传统工具需要的持仓、转仓、管理成本,只要在价格偏离时有对应合约给套利者操作即可,传统市场中投资人是无法直接追踪VIX指数的,因为该指数指的是最近的VIX期货合约,如果有人想跟上该指数,总会要在CBOE期货市场付出滚仓费和持仓费。包括杠杆ETF和反向资产追踪等也是同理,都可以通过无摩擦的方式合成。

-

可扩展性大大增强,本质是让闲置的股票资产流动起来再次创造价值 ,例如:

a. 真实股票资产可以对接Defi世界的服务和收益。 传统的股票质押融资公司,可以在收到质押人股票后卖成现金再配套部分资金去Mirror里购买合成股票并存入AMM LP,从而获得对应流动性挖矿奖励。

b. m资产对接更多DeFi乐高如抵押借贷 、复投器之类。

-

不适合合成链外交易投资不活跃的资产。 从这点上来说原本在现实世界中流动性不足的资产如私募股权、不动产、应收账款等并不适合被合成,因为无法得到及时等套利修复价格偏移。

-

长期来看权益市场的走势总是向上, 铸造并出售m资产的用户数量可能结构上长期小于购买者数量 ,需要有足够的激励措施。

-

现实世界中的股票、债券会有分红、派息,而m资产不太容易同步到这点。

-

监管问题。合成资产是对资产价格的一种模拟和资金博弈,是相关资产的一种金融衍生品,无法逃避监管的审查,尽管区块链提供了自主托管和无需许可的环境,监管的挑战也是眼下的一头“灰犀牛”。

-

DAO社区治理和投票机制的问题。 由于系统的治理、流动性提供激励总量是提前定好的,增加新资产会稀释现有LP的收益,包括参与治理的激励不足,导致Mirror系统投票率偏低,大户没有动力支持甚至有动力反对增加新资产,大量提案无法通过。

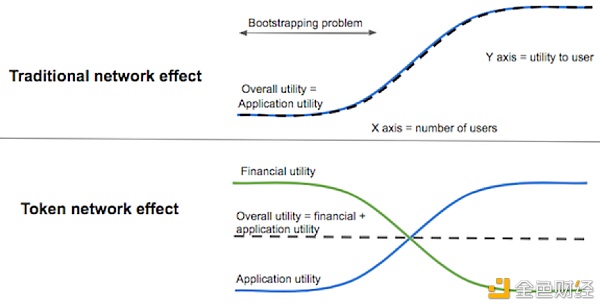

通过Token补贴流动性提供者,年化收益达到100%以上,任何一个传统金融从业者初听起来都难免觉得奇怪,第一反应“这是个骗局”!笔者也经常遇到类似的疑问, 但补贴确实具有经济意义,通过初期都补贴让更多的人参与进流动性池,在冷启动阶段快速增加协议的价值,后期系统将逐渐从补贴经济切换至依靠手续费激励的增长循环。

Source:Chris Dixon. Token Network Effect

这与滴滴、美团等互联网2.0的应用在启动初期对用户的补贴是类似的,只不过把现金或服务补贴换成了类似“股票”的东西 ,因为现金也是企业出售股权从机构投资人处融资得来,而股票可以直接印,这种补贴更直接简单。此外,将治理币分配给用户还可以实现权下放的目的,依靠Token投票决定协议未来的发展,对于实质金融衍生品协议,去中心化DAO是避免监管重大冲击的必要结构。

DAOrayaki DAO研究奖金池:

资助地址: 0xCd7da526f5C943126fa9E6f63b7774fA89E88d71

投票进展:DAO Committee 7/7 通过

赏金总量:200 USDC

研究种类:DeFi DAO项目分析,合成资产赛道

贡献者们:江金泽,義理の姉,Rebase大学,Harry,Winky

编者按:资产配置取代证券选择,让实体资产更性感