AMM、借贷协议与稳定币相继爆发,以太坊拥堵下 DeFi 开始向其它公链迁徙。

原文标题:《2020 DeFi 行业年度报告 | TokenInsight》

撰文:TokenInsight

归纳与展望

2020 是卓越不凡的一年,也是灾难重重的一年。新冠肺炎给全球经济和人类生活带来了深远的负面影响。

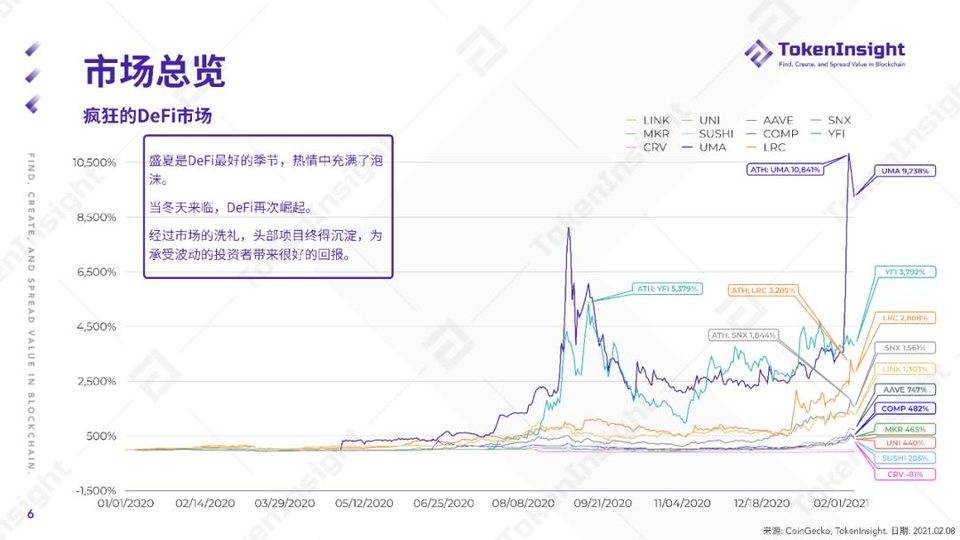

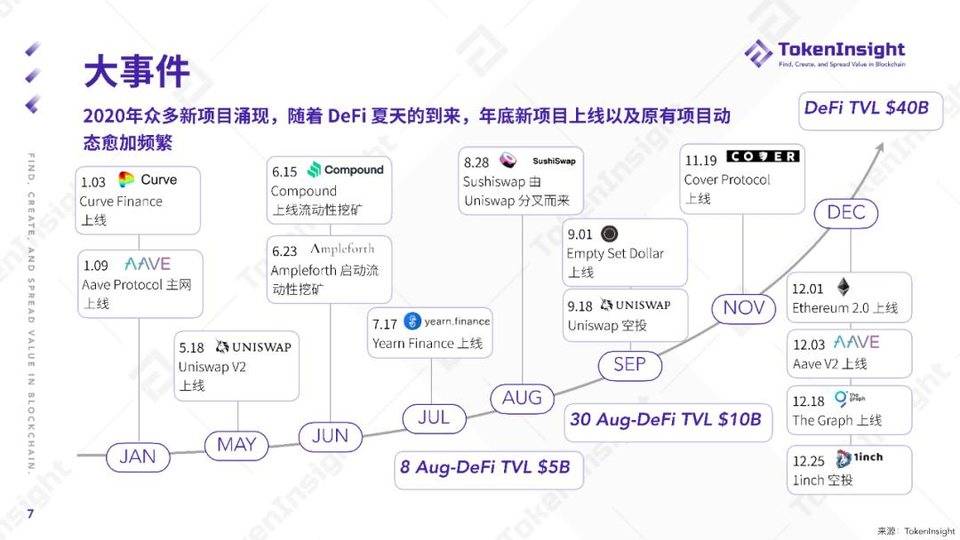

3 月 12 日的大跌使市场失去信心,但随之而来的 DeFi 的崛起引爆了整个盛夏。

Compound 流动性挖矿点燃了市场的激情,也催生了许多高收益的挖矿项目。但是高收益明显无法持续,在八月底,「夏天」结束了。

市场总是瞬息万变的。SushiSwap 抄袭了 Uniswap 的方案,并且发了自己的 token,流动性大量被吸引到 Sushiswap 上。而 Uniswap 通过空投活动重新抢回了属于自己的市场份额。同时大量 AMM 的 DEX 出现试图解决无常损失与滑点的问题。

除了现货交易的 DEX 以外,借贷类项目又开始重新爆发,AAVE 作为老大,年底 TVL 迅速增加,Token 的价格也是屡破新高。

DeFi 的魅力在于其无需许可性、多样性、兼容性和可组合性。

作为基础设施:DEX 和借贷在不断更新换代。顶层的应用也因此有了健康的发展土壤。

DeFi 发展的唯一边界是你的想象。

我们看到有许多的聚合器类项目爆发,链上衍生品也逐渐的扩大至规模化。现在你已经可以在 DeFi 生态内对冲风险。

由于 TVL 占首位的借贷协议仅支持浮动借贷利率,固定利率类的创新在 2020 年下半年涌现。这类项目主要为支持固定利率借贷和支持固定利率收益。非超额抵押借贷的探索也在进行中。投资产品正在变得更加多样化,而不仅仅是高收益高风险,但这类的产品仍处于相对早期的阶段。

虽然算法稳定币的实验早在 DeFi 爆发之前就开始了,但它们从未像在 2020 年四季度和 2021 年一季度一样吸引眼球。这些资产被广泛认为是危险的,尤其是那些完全没有任何抵押物支撑的 token。

但我们仍然应该抱着开放的兴奋的态度看待 DeFi 领域的各种尝试。

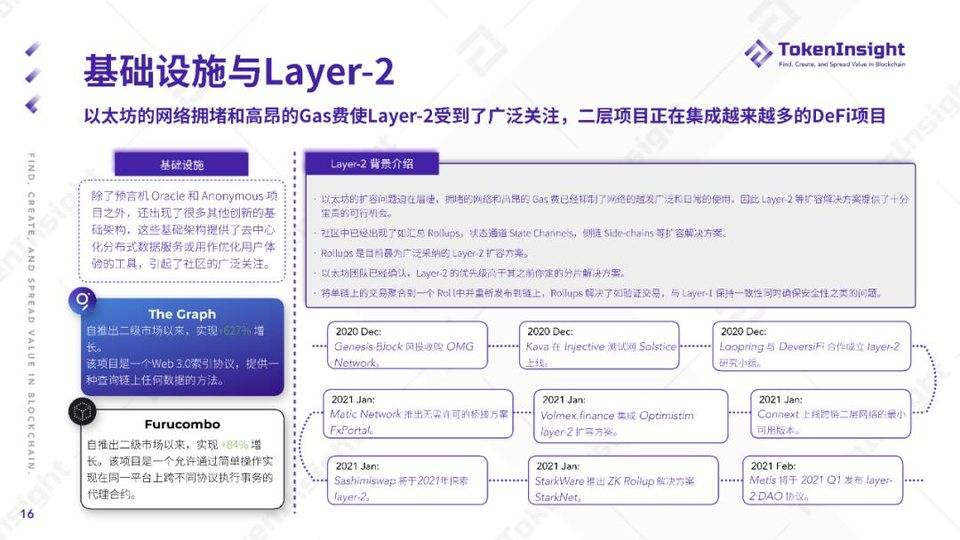

随着以太坊拥堵的加重,网络效率问题亟待解决,Layer 2 协议的重要性日剧凸显,它们被不断整合进各种 DeFi 项目中。同时其它数据服务和工具类的基础设施也受到市场欢迎。

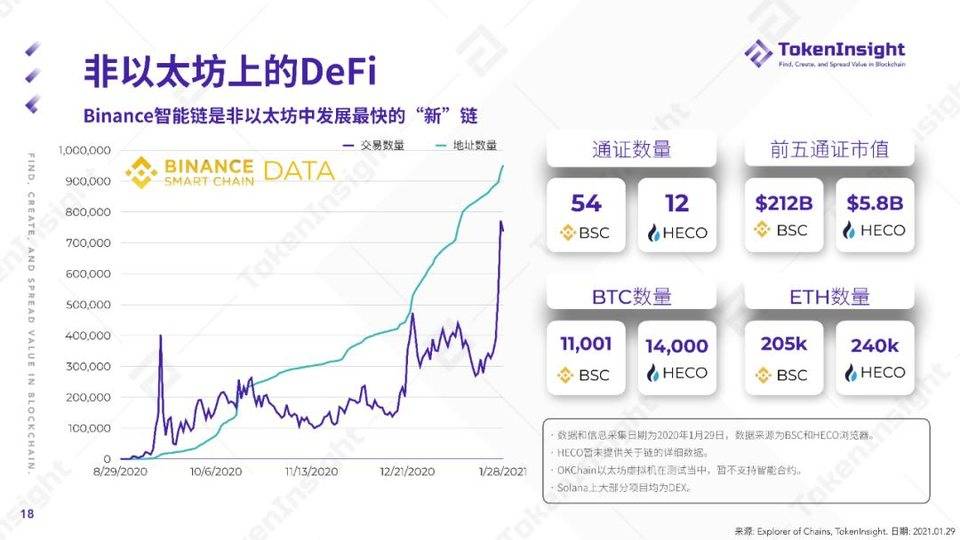

在以太坊 DeFi 扩张的同时,其它公链上 DeFi 的建设也在如火如荼地进行着。其中坐拥用户流量和资金的中心化交易所具有天然的优势,在短时间内启动了公链并吸引了不少的项目。然而,虽然中心化交易所公链的手续费要比以太坊低很多,它们的整体生态还是无法和以太坊抗衡。

BSC 和波卡是以太坊外的两条发展亮眼的公链。由于有 Binance 的支持,BSC 对想成为“早起鸟儿”的项目有着天然吸引力。而波卡有着众多的信徒,生态也一直在不断地建设当中。

EIP-1559 协议将可能解决高手续费问题并使手续费可预测,但同时对矿工的利益也是一种损害,gas limit 的提升对网络安全也有一定威胁。但是,它仍然是一种保护以太坊用户和 HODLers 的极好的方案。随着以太坊作为基准费率销毁,以太坊的价格也将上涨。