2020年加密货币犯罪和反洗钱报告:DeFi是下个主要威胁媒介

报告指出,犯罪分子开始将目光投向比集中式对等服务防护更弱的分散式金融服务,2020年一半以上的加密黑客来自DeFi协议,DeFi“地毯式拉出”成为顶部退出骗局。

作者|云安全联盟CSA

来源|云安全联盟CSA

2020年加密货币犯罪和反洗钱报告》由云安全联盟大中华区(CSA GCR) 区块链安全工作组专家翻译,希望读者通过这篇文章了解加密货币犯罪和反洗钱的最近全球情况。

翻译专家:于乐、刘洁、姚凯、吴潇、杨喜龙;审核专家:黄连金

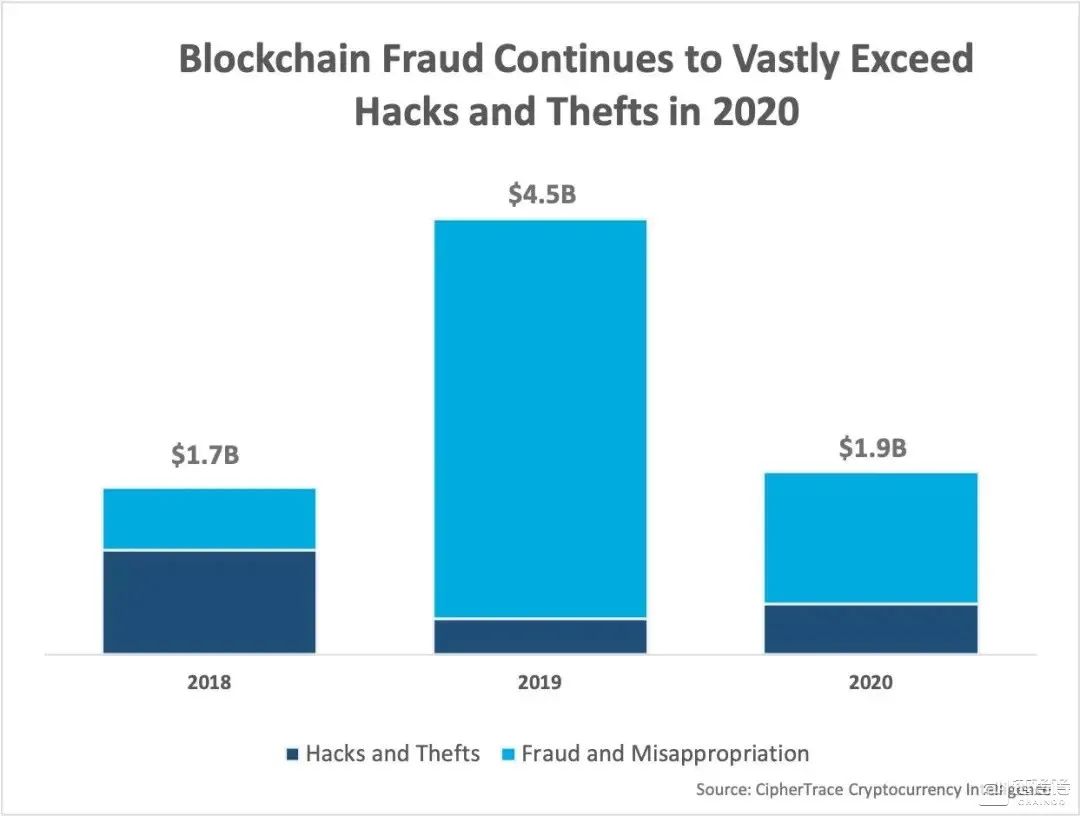

《2020年加密货币犯罪和反洗钱报告》显示2020年,随着合法加密货币使用量的上升,加密货币盗窃、黑客攻击和欺诈造成的损失减少了57%,从2019年的45亿美元减至19亿美元。

在过去的两年中,大规模的退出骗局(exit scams)在加密货币犯罪中占大多数,2019年,庞氏骗局PlusToken通过其退出骗局净赚了29亿美元,占该年度主要犯罪诈取金额的64%。2020年,WoToken在退出骗局中诈骗了投资者11亿美元,占2020年主要犯罪诈取金额的58%。尽管重大欺诈案件数量大幅减少,但仍占2020年犯罪总数的73%。

报告主要发现的重点如下:

1.随着合法加密货币使用量的上升,加密犯罪的百分比下降。2020年加密货币犯罪比2019年下降了57%,从45亿美元下降到2020年的19亿美元。

2.去中心化金融(DeFi)是欺诈和洗钱的下一个主要威胁媒介:2020年所有盗窃中的一半(总计1.29亿美元)是与DeFi相关的黑客攻击,并且一些集中式交易所(例如Shapeshift)正在转变为去中心化交易所(DEX)以避免KYC(know-your-customer)要求。

3.交易所主管面临逮捕,引渡和巨额罚款,因为个人要对洗钱负责。

4.欺诈是主要的加密货币犯罪,其次是盗窃和勒索软件。

5.2020年,美国交易所直接向犯罪分子发送了价值4,120万美元的BTC。

6.交易所之间交换的比特币中有84%是跨境转移的。

7.三分之一的跨境比特币交易量被发送到与KYC表现不佳的交易所进行交易。

8.从美国VASP发送的跨境BTC总量的41%流向了KYC明显较弱的VASP。美国VASP收到的跨境交易量的50%来自与明显弱势的KYC的交易所。

9.来自韩国VASP的BTC交易量的78%来自与明显弱势的KYC的交易所。

10.FinCEN建议更改‘旅行规则"门槛将是美国VASP需要发送的‘旅行规则"消息数量的两倍以上。

11.到2020年,将BTC付款量的52%发送到交易所; 40%寄给了私人钱包。

12.美国在接收比特币方面处于世界领先地位,其中有19.3%全球交易所中接收到的BTC发送到美国境内的VASP。所有BTC付款的10%已发送到美国注册的VASP。

13.发送到高风险交易所的全球BTC交易量的历史最低水平,比2019年下降了59%。

CipherTrace发现,犯罪分子开始将目光投向比集中式对等服务防护更弱的分散式金融服务。比如:与犯罪相关的比特币地址在2020年发送了价值超过35亿美元的比特币,一家美国交易所在2020年直接向罪犯发送了超过3670万美元,2020年一半以上的加密黑客来自DeFi协议,DeFi地毯式拉出(Rug Pulls)成为顶部退出骗局等。

2020年是加密货币广泛采用和价格上涨的一年,这使加密货币欺诈者和不遵守法规的人成为执法行动的主要目标。VASP与公民开展业务时必须遵守当地法律。除了高额罚款外,那些故意无视许多司法管辖区反洗钱法的人还可能面临个人责任和潜在的牢狱之灾。报告中举例说明了2020年恐怖分子利用加密货币筹集和转移资金,避免被执法机构发现或追踪,但受到了重大挫败。

报告指出,2020年出现了大量新的加密法规,以及针对vasp及其高管缺乏监管合规的全面执法行动。下表显示了全球“反洗钱”/“全面反洗钱”(CTF)制度的成熟度和复杂程度差异很大。这些法规中的空白提供了洗钱者和恐怖组织可以利用的途径。具体来说,试图根据法定货币的物理特性监管数字资产的立法者并没有很好地解决加密货币对加密货币交易所和加密货币的洗钱潜力。

当前全球反洗钱/反洗钱条例的实施情况

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...