随着 DeFi 新项目大量涌现,去中心化代币发行平台暂露头角。

原文标题:《详解去中心化代币发行机制 IDO:七大平台的特性与现状 | 链捕手》

撰文:谷昱

得益于 DeFi 基础设施的优化,以及 DeFi 用户大规模增加,越来越多项目选择 IDO 的方式进行募资,UMA、MTA、API3、PREP 等知名代币都是如此,带来显著的财富效应,而近期 IDO 项目的数量亦在大幅增多。

在这种背景下,越来越多 IDO 平台与模式涌现,近期 Sushiswap 亦选择入局,为 IDO 市场带来更多的影响力与关注度。

在本文中,链捕手将对 Uniswap、Balancer、Polkastarter、Bounce、Mesa、DODO 等主要的 IDO 平台及其机制进行介绍,展现 IDO 作为当前热门融资渠道的潜力与未来。

发展历史与现状

近段时间,IDO 再度成为加密市场的高频词汇,近一周 Razor、OptionRoom、Umbrella Network 、Bot Ocean、DAOVentures 等至少 8 个项目进行或者宣布将进行 IDO,相关 IDO 平台的代币价格也在水涨船高。可以说,IDO 已经成为许多区块链项目热衷的首次公开募资方式。

目前,外界对 IDO 的定义有所不同,例如有人解释为首次 DeFi 发行,也有人解释为首次 DEX 发行,考虑到目前许多项目发行代币的平台已经超出 DEX 的范畴,本文则将采取首次 DeFi 发行的定义进行阐述。

在过去几年, 区块链项目代币首次发行的方式经历过多轮更迭,从早期基于智能合约转账的 ICO,到此后的首次交易所发行以及 Coinlist 等合规平台发行,其门槛与成本呈现越来越高的趋势,甚至于许多区块链项目都没有公开发行代币的步骤。

但随着去中心化交易所的诞生与流行,不少项目方开始尝试在 DEX 平台进行首次代币公开发行,例如币安在 19 年 6 月就宣布 Raven Protocol 在其 DEX 平台进行 IDO,但由于当时 DEX 的性能问题以及市场教育问题,IDO 并没有流行起来。

不过 IDO 机制使得项目方直接面向社区群体融资,特别是使项目早期支持者获得更多财务回报,同时作为营销手段也能获得更多市场关注,仍然引起许多项目方的注意。

2020 年 6、7 月起,得益于 DeFi 基础设施的优化,以及 DeFi 用户大规模增加,大量 DeFi 项目选择在 Uniswap 上进行首次代币公开发行,例如 UMA、bZx 等知名项目, 此外还有许多投机性新项目。

具体而言,Uniswap 上的 IDO 模式也就是 AMM 机制,项目方需要预先创建基于智能合约的资金池并按照 1:1 的比例充值代币以及 ETH 或者 DAI 等储备金,此后用户在该资金池购买代币,随着买盘资金大量进场,代币价格根据曲线模型也会随之推高。

同时,该机制也衍生出「科学家抢跑」的问题, 由于付出更高 gas 费的用户往往能更早完成交易并获得更优惠的价格,因此许多 「科学家」就会利用机器算法以及高 gas 的方式抢先交易,市场狂热情绪下很容易造成价格大幅上涨,同时对普通参与用户不太公平。

因此,围绕着定价机制、准入门槛等特性,此后 DeFi 市场陆续衍生出大量针对 IDO 的解决方案与项目,包括 Bounce、Polkastarter、Mesa 等,以及 Sushiswap 近期推出的 MISO。

从平台类型来看, 目前 IDO 平台可大致分为综合性 DEX 平台与专门服务 IDO 的拍卖型平台, 前者的典型代表为 Uniswap、Balancer 等,可以为项目方提供从代币发行到建立流动性等一系列功能,后者的代表则是 Mesa、Bounce、Polkastarter 等,专门为项目方提供丰富多样的代币发行与拍卖策略,但无法直接为代币创造流动性资金池。

同时,这些平台在价格发现机制、白名单机制、准入机制等方面大多都存在各自的特点,基本满足项目方首次公开发行代币的多元需求。

目前来看,相对知名的 IDO 平台包括 Uniswap、Balancer、Polkastarter、Bounce、Mesa、DODO 等,此外还有 Bonfida、KyberSwap、Poolz 等 DEX 亦支持 IDO,接下来链捕手会对主要的一些 IDO 平台及其机制进行详细介绍,其中前文介绍过的 Uniswap 不再赘述。

Balancer:流动性引导池

Balancer 是一个基于 AMM 机制的 DEX,去年推出了名为流动性引导池 (Liquidity Bootstrapping Pools, LBP) 的解决方案,允许项目团队在 Balancer 进行首次代币公开发行,同时在该平台建立具有深厚流动性的资金池。

据了解,流动性引导池的发行时间一般为 3 天,项目方可以自主设置代币在资金池中的初始权重,最大偏差比率为 2:98,即该资金池组成将是 2% 的储备资产的 2%和 98% 的项目代币,项目方可以在无需具有较大资金体量的情况下奖励流动性,同时代币初始价格与储备资产价值成正比。

流动性引导池还为项目方提供了快速调整权重的功能,可以通过调整储备资产比例来降低池中代币的价值,阻止由于早期投机而导致价格最终的飙升。

因此,想参与代币购买的人便能够在代币价值达到与自己期望符合时购入代币。在这样的设计机制下,开盘价通常会刻意定得较高,而较优惠的价格可能会出现在活动后期。

综合来看,这种机制一定程度上可以避免用户因为 FOMO 而涌入购买以及抑制机器人 「抢跑」的情形,让所有参与者能公平竞争,降低市场价格波动性,进而更顺利地完成代币价值发现。

到目前为止,APY.Finance (APY)、Perpetual Protocol (PREP)、Furucombo (COMBO)等至少 5 个项目通过 Balancer 流动性引导池机制进行 IDO。

Mesa:基于环形交易的批量拍卖机制

Mesa 是一个基于 Gnosis 协议构建的 DEX 项目,由 DXdao 维护、拥有和托管,支持稳定币的简单做市策略。自 2020 年 7 月以来,该平台总计进行至少 9 起 IDO,其中包括 mStable (MTA)、dHEDGE (DHT)、API3 等多个知名项目。

项目方可以在该平台设置竞拍数量以及价格上下限,用户则通过提交限价单机制参与。相比于其它 IDO 平台,Mesa 的主要特点分别是环形交易与批量拍卖,同时需要用户提前向官方钱包地址充值,以实现汇集和最大化流动性、防止提前抢拍的目的。

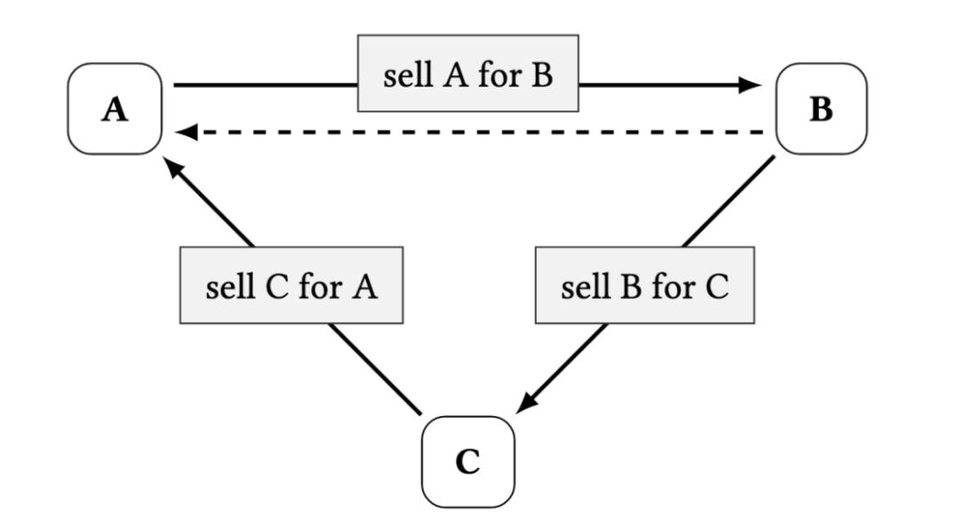

具体来看,环形交易是指 Mesa 支持用户使用多种资产参与竞拍,而不限于特定交易对,实现所有交易对之间共享流动性、将所有订单汇总到一个订单簿的订单结算,从而汇集和最大化流动性。

批量拍卖则是指 Mesa 用户的竞拍订单不会单独进行结算,而是每 5 分钟批量进行一次。 在五分钟的批量拍卖开始时,所有用户竞拍订单都会被罗列出来,再根据价格与金额选取 30 个订单,由链外求解器发起最优结算方案的公开竞争,通过特定计算公式来确定单一结算价格。在下一批五分钟的拍卖开始时,所有竞拍订单批量完成并在链上结算。

Mesa 会向每笔成交订单收取 0.1% 的手续费,这部分费用也将用于为用户支付 gas 费用。为了确保平台不产生亏损,Mesa 建议用户最低认购金额为 1600 USDC,过低订单将不予以结算。

该机制意味着单个批次中的所有参与者以相同的价格购买代币,可以避免出现部分用户付出高 gas 费「抢拍」的情况,为用户提供相对公平、平等的参与机会。

Polkastarter:固定交换池

Polkastarter 是一个跨链代币交换和拍卖协议,Beta 版本于去年 12 月上线以太坊,预计会在今年第一季度迁移至波卡,也是近期 IDO 最为频繁的平台。

去年 9 月 20 日,该项目宣布获得 87.5 万美元种子及私募轮融资,投资机构为 NGC Ventures、Moonrock Capital、Signum Capital 等。

相比其它 IDO 平台,Polkastarter 主要有两个特点,一是推出固定交换池,项目方可以为代币设置固定价格进行拍卖;二是项目方可以为代币拍卖设置白名单,只有特定地址可以参与拍卖,用户通常需要完成项目方规定的一系列任务或者报名抽签方能获得白名单资格。

目前,至少有 15 个项目在该平台进行 IDO,不过几乎所有项目都不太知名,同时参与者数量则多在 100-300 人范围内,单个用户的 IDO 额度也比较低,通常在 0.2-0.5 个 ETH 之内。

Bounce:社区授权拍卖

Bounce 是一个用于进行代币互换的去中心化拍卖协议,上线于去年 7 月,创始人也是 Ankr 创始人 Chandler Song。投资方包括 ParaFi Capital、Blockchain Capital 两家机构,以及 Synthetix 创始人 Kain Warwick、Aave 创始人 Stani Kulechov 等行业人士。

目前,Bounce 主要有两个产品,分别是去中心化拍卖平台与近期上线的社区授权拍卖平台。前者与其它 IDO 平台差别不大,任意项目方都可以在该平台设置代币数量、最大 ETH 接收数量、持续时间以及拍卖策略,其中支持固定交换、荷兰式拍卖和密封式拍卖等,超过上限的资金将会被弹回(bounce)给用户。

Bounce 社区授权拍卖平台则是由 BOT 持有者社区决定可以激活哪些项目并进行代币销售,平台将协助有资格的项目创建拍卖。同时,想要参加认证拍卖的个人需要根据每个项目的要求通过 KYC 和白名单。

DODO:众筹建池(Crowdpooling)

DODO 是一个成立于 2020 年 8 月的 DEX 产品,基于具有非线性价格曲线的 PMM 算法,提出了名为众筹建池的 IDO 模式,到目前为止至少进行了 3 次。

众筹建池具体是由项目方提供一定量的代币,指定代币单价与发行额度。在指定时间内,任何人都可以充值进行认购,如果用户认购超过代币发行额度,那么根据用户充值的资金量分配代币额度。众筹期结束后,公开资金池自动建立,众筹价格作为开盘价立即开启现货交易市场。

同时,DODO 设置了「流动性保护」机制,现货市场的买盘由用户充值的资金构成,卖盘由众筹期后剩余的代币构成,这些初始流动性都属于众筹建池的发起人,但流动性保护期内,发起人不能撤出流动性。

Sushiswap:一揽子解决方案

2 月 2 日,Sushiswap 宣布推出 IDO 产品 MISO,旨在简化在 SushiSwap 交易所上创建代币、启动新项目的过程,包括创建代币、建立机枪池、创建代币发售策略、启动流动性挖矿等,以吸引更多新项目在该平台建立流动性。

相比 Uniswap、Balancer 这些 DEX,Sushiswap 的 MISO 的主要特点在于解决方案更加丰富、体系化,同时支持项目方采取多种发售策略,包括固定价格众筹、批量拍卖和荷兰拍卖。

综合来看,IDO 市场如今已经成为 DEX 平台关注的焦点之一, 而 各大 IDO 平台在操作便捷性、价格发现机制等方面各自具有其特点与优势,但由于当前市场情绪高涨、优质项目基本不缺融资,IDO 或许很难成为多数优质项目的主要选择,长尾市场项目或许将是其主要对象,其中风险也不容忽视。