从产品类别上看,DEX 赛道还潜藏着许多巨大的市场机遇。

原文标题:《从 dYdX、1inch 看 DEX 赛道隐藏的市场机会》

撰文:Li

DEX 正红。

进入 2021 年来,DEX 赛道的代币涨幅剧烈,例如 UNI、SUSHI 已经涨幅超过 4 倍,但仍有投资者表示 Uniswap、SushiSwap 的价值一直被低估。

如果我们从产品上理解,这是没错的。

交易所是加密货币行业最核心的产品,也是盈利模式和发展模式最成熟的产品之一,这个结论经过 CEX 数年发展证明。从 CEX 到 DEX,交易市场的发展经验,可以让 DEX 产品快速崛起。

今天,我们就从产品和用户角度来剖析一下交易市场。本文的目标是,看到 Uniswap、SushiSwap 之外的交易市场机会在哪里?

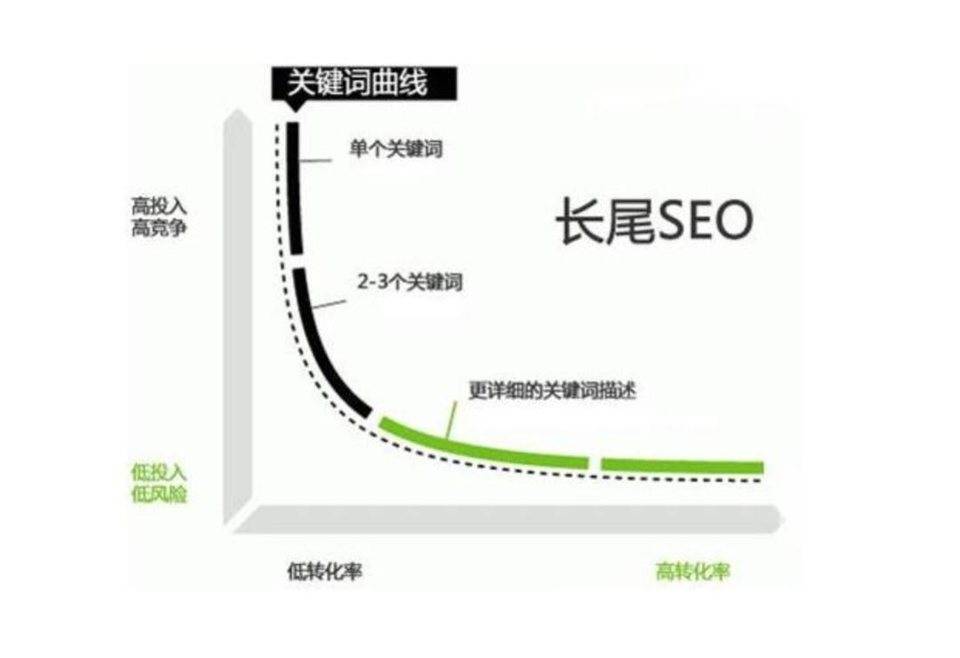

先找到「长尾」市场?

长尾这个关键词,最早来源于搜索引擎,因为搜索引擎最初只能搜索单个关键词,而随着搜索技术的提高,搜索引擎,开始具备搜索复杂词汇的能力。这个复杂词汇,就被称为长尾关键词,指在单个关键词前后增加渐进式或者描述性的词汇形成长尾关键词,长尾关键词代表用户搜索需求的递进。

随着互联网词汇的多元发展,长尾已经可以用来形容用户的需求递进,代表用户在普遍性需求之外更具体的需求,这也会适用于交易市场的相关产品。

加密货币交易所的需求是交易,不过交易代表的是形式,用户的本质目标是投资,即核心需求是投资。

从这个需求出发,投资者需要在平台找到投资品,然后买入卖出,我们见到的 DEX 和 CEX 的基础功能都是这样的。

从各交易平台的设计可以看到更细的表征。

从产品模式看 CEX,其满足交易的目标是赚取手续费的日常收入以及上币费等单笔大额收入。所以 CEX 是从发现用户需求到引导用户需求,会选择好的交易对上所,补贴交易,完善交易体验、塑造交易深度等,都是为了让用户进入交易所然后长期在这里交易。

DEX 从产品属性看略有不同,加密货币领域的 DEX,很多都是以开源产品形式存在的,代码和协议可以被用于其他产品上,从产品模式上看,DEX 虽也会形成单一的流量入口,主要赚取的也是手续费,但分摊运营成本是利用代币激励。这代表没有 CEX 的直接的收益目标,这对于投资者来说,会有些难以把握交易的感受,其交易体验远不达标。

不过 DEX 的开放是最大的竞争力,上币无需审核,就可以包罗万象,很典型的就是 Uniswap、SushiSwap 上币,只要在以太坊发行自己的代币就可以到 Uniswap 里建立资金池,对代币进行定价后开始交易。

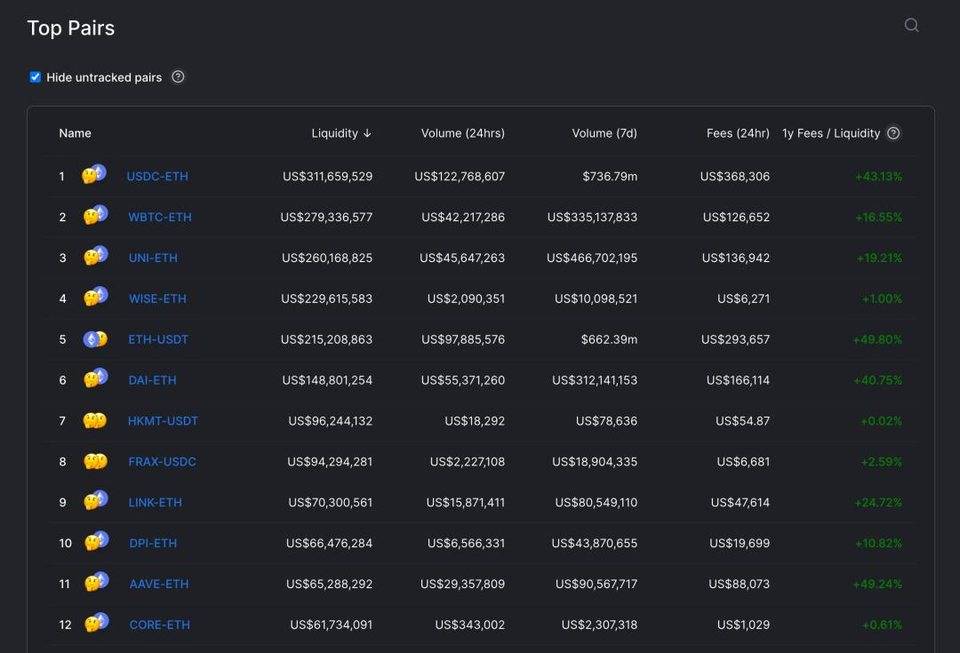

据 Uniswap info 统计,目前 Uniswap v2 的交易对高达 29000 余个,而据 SushiSwap 分析工具数据,SushiSwap 约有 6600 余个,这代表 Uniswap、SushiSwap 已经成为所有代币发行后上所的首选。

这样产品的存在,对加密货币项目方是极为有利的。如果加密货币有登陆中心化交易所的计划,可以先行通过 Uniswap 进行前期的代币销售以及市值管理。

从以上的既有经验看来,我们能看到两种找到递进需求代表的市场,其一是 Uniswap、SushiSwap 面对的「长尾市场」,这里的长尾是通过资产区分的,也就是对于主流币种外还有大量的小币种有交易需求,这是以加密货币类别来定义的长尾,是递进的需求。

其二则是可以通过产品的升级来找到更有潜力的需求,从产品设计上看,Uniswap 是个庞大的综合市场,但对那些要求更高的投资者并不友好。例如不能挂单、会有无偿损失、链上不可控因素多,投资标的不好评定以及投资产品少等。在 DEX 赛道里,这一类递进需求做的最好的是 dYdX 和 1inch。

找到 DEX 的需求递进规律

我们来划分一下投资者的需求升级的路径,就能按图索骥找到 DEX 的递进需求。

从投资者的交易需求出发,可以发现如下规律:

- 基础现货交易(没有针对性选择交易对)

- 升级现货交易(有针对性选择交易对)

- 高级现货交易(有针对性选择的交易对、要求交易费用、损失最小)

- 风险现货交易(有针对性选择交易对、加杠杆)

- 普通合约交易(加杠杆、可做多、做空、随时结算)

- 优化合约交易(有针对性的交易对、有策略的做多、做空、要求即时性)

- 其他衍生品交易(有针对性的交易对)

在以上的分类,是从需求端去考量的,随着需求的增加,对细节过程的把控更多。

例如 Uniswap、balancer 等具备基础 swap 功能的交易所,用户对价格没有要求具体到什么样的价格计算准度,大多散户会跟从涨幅大、趋势好的交易对去交易。

如果对基础交易需求升级,会对交易的细节要求的提高,例如要求 gas 费低,更优质的交易对,对交易价格把控严格。再次提高要求,还可以要求使用保证金来增加杠杆倍数来增加收益。

另外,而因为各交易所价格不同,交易者更希望找到买单最低和卖单最高的交易者。这就催发了像 1inch、Matcha 这样的聚合交易产品。

当投资者不满足现货的交易形式,投资者自身认为对市场变化把控更好,追求更高的投资收益时。投资者会开始购买永续合约等衍生品,这样的投资者往往都是交易用户里的高级玩家,虽然用户量与现货相比较少,但平均交易量大,市场规模占比巨大。

在合约交易的需求里,投资者对交易体验要求更高,操作更精准。例如价格设置,交易深度,交易撮合速度以及借币需求等。

所以在现货的递进需求里,1inch、Curve 等聚合交易平台做了补足,目前交易量是可观的,1inch 以及 Curve 交易量已经排名前列。

dYdX 则目标更加远大,除了现货交易外,补足整个 DEX 市场对合约交易的需求,让合约交易成为 DEX 交易产品的另一个主流产品。目前在 dYdX 的交易数据上可以看到充足的潜力。

需求凸显的 dYdX

2021 年 01 月 9 日,dYdX 发布推文表示,自产品发布以来交易量已突破 30 亿美元。至发稿时,dYdX 交易量已经超过 35 亿美元,接近 40 亿美元。这些数据证明了 dYdX 业务的必要性。

自 2021 年 1 月 1 日开始,dYdX 单日交易量一直在保持在 1000 万美元以上。1 月 11 日,Uniswap V2 交易量出现极值 13 亿美金,而 dYdX 则在当日交易量突破了 1.2 亿美金。如果从 dYdX 产品上线后计算,dYdX 用 320 天完成了第一个 10 亿美元交易量积累,用 124 天的时间完成第二个 10 亿美元的交易量积累。而第三个 10 亿美元交易量的提升仅用了 46 天。 这是令人惊讶的。

dYdX 主要看中合约交易市场,而合约交易也是天然的借贷市场。所以准确的说,dYdX 是将加密货币借贷市场和衍生品合约交易设计在一起的去中心化交易所,目前包含借贷、现货交易、合约交易三个业务。

作为 DEX,dYdX 交易所的三个业务是基于两个协议设计的,独奏协议和永久协议。其中独奏协议用于管理用户基础账户和兑换交易,而永久协议用于用户永续合约的执行行和清算。

前文我们说过,在合约交易里,投资者需求更多,例如价格设置,交易深度,交易撮合速度以及借币需求等。

dYdX 采取订单簿交易形式,并且有较好的链下方案解决交易撮合问题。交易速度直接决定交易体验,在没有引入完全 layer2 解决方案的时候,dYdX 采取用链上执行交易、链下撮合订单的方式解决体验问题。但这样,合约撮合过程仍需要多次与链上交互,还需要略高的 gas 费。

除了设计原理外,dYdX 还在交易规则上有所要求,即除了交易 gas 费、交易手续费外,dYdX 还对交易额度有所要求。例如对 BTC 永续合约要求最小购买量是 0.1 BTC,而 ETH 永续合约最小购买量是 200 美金。

目前 dYdX 的交易对极少,但在仅有 BTC、ETH、LINK 三个交易对的情况下,成绩极为突出。

相比于现在的 dYdX,白计划团队认为 dYdX 未来会启动 Layer 2 解决方案后,会迎来交易规模的巨大增长。直接原因是,layer2 启动后,dYdX 将能够支持更多交易对,dYdX 创始人 Antonio 在近期接受采访时表示,近期会专注在在交易量较好的头部 DeFi 代币中筛选新的上线目标。并且,在即将推出的 Alpha 版本里实现全仓永续合约交易,同时上线 10 个新交易对。此外,在未来几年里,目标上线 30-50 个新交易对。

在未来规划里,更为亮点的是,Antonio 透露,为了适应投资者对收益更高的需求,新上线的某些交易对将支持更高的杠杆(可能高达 25 倍,目前最高 10 倍)。此外,从交易对选择上,为了增加交易量,会添加更多的稳定币结算和保证金交易对。

交易所赛道里的保证金交易

通过对合约市场的定位,dYdX 未来的交易体量是值得期待的。

智能合约是非常有效解决金融可信度和透明度问题的方式,去中心化永续合约产品会是智能合约技术运用的一个典范,也可以夸张的说,dYdX 的永续合约协议打开了目前 DeFi 世界不具备的交易可能性。

永续合约之所以交易量巨大,是因为只要价格波动必然会触及交易的清算,这缩短了单个用户进行单比交易的周期,是一个流动性极佳的交易型产品。而现在这个赛道里,竞争者还不多,dYdX 具有极强的先发优势。

据 Debank 数据显示,目前交易量排名第二、第三位的去中心化交易所为 Curve、SushiSwap (两者交替),Uniswap、Curve、SushiSwap 的交易量里,Uniswap 和 SushiSwap 得益于大量的交易对,而 Curve 则得益于 DeFi 挖矿的崛起。但以上三者,其交易模式是 AMM 流动性池,这些交易模型直接代表的是:无法设计合约交易。这才是 dYdX 的永续合约协议的竞争力所在。

通过历史交易量对比,可以发现,在 DEX 排名前十名内,仅有一个以订单簿模式交易的交易所,那就是 dYdX。在现货交易面前,合约交易占据了明显的优势,一旦 dYdX 的新交易对上线,其交易量还会有明显提升。

但目前,需要等待的是 layer2 交易解决方案和 Eth2.0 的上线。因为这会进一步降低 dYdX 的交易门槛,激励交易需求,也会是让 dYdX 具备 CEX 合约交易体验的唯一方式。一旦上线,我们就可以期待 dYdX 冲进 DEX 交易排名前五,站在 DEX 市场的顶峰。