数字人民币的精髓 都体现在它的钱包专利中了

前言: 数字货币能否发挥其成效,技术路线、风险防控手段及安全保障措施固然是基础,但应用是关键。只有被公众和市场接受的、好用的法定数字货币才有生命力,才能真正实现对传统货币的补充或替代 。数字人民币钱包作为数字时代人民币的重要流通载体和应用基础设施,其设计关乎数字人民币的成败。

本文系数字人民币钱包专利研究的先导篇,其他相关研究成果也将于近期推出,敬请期待。

1.数字人民币试点情况

2020年10月9日,深圳市政府联合中国人民银行在罗湖区开展了“礼享罗湖数字人民币红包”活动,截至2020年10月18日,有近5万名深圳市民参与了此次活动并在已完成数字人民币系统改造的3千多家商户完成了超6万笔交易,数字人民币的首次小范围公开测试圆满结束。此后,12月31日晚,深圳开启了第二轮数字人民币红包试点,试点地区是福田,这也是继罗湖之后,深圳第二个区开启的数字人民币试点活动。

继数字人民币在深圳成功试点后,2020年12月,苏州推出的数字人民币红包活动再次成为关注的焦点。在苏州的数字人民币试点红包活动中,除了红包的数量和金额较深圳试点翻倍外,在支付体验和消费场景等方面也实现了进阶,一方面是首次向部分人员开放了离线支付体验,另一方面是首次将支付场景扩展到了线上。

2020年12月,北京也开启了数字人民币的小范围试点。12月29日,数字人民币北京冬奥试点应用在北京地铁大兴机场线启动。花样滑冰世界冠军申雪等活动体验者受邀开通数字人民币钱包,使用数字人民币购买大兴机场线地铁票,并体验了使用数字人民币可穿戴设备钱包——滑雪手套“碰一碰”通过地铁闸机进站。同一天,北京市丰台区丽泽桥西的金唐大厦,一家咖啡店内启动了数字人民币应用场景测试,获得授权的消费者已经可以用数字人民币钱包支付购买各类商品。

进入2021年,部分试点城市又密集开启了新一轮的数字人民币试点测试工作:1月5日,数字人民币在上海首次实现了脱离手机的“硬钱包”支付模式。1月26日,深圳龙华区举行“龙华数字人民币春节留深红包”活动,每个红包金额为200元,数量共计10万个,一共2000万元。1月30日,据报道,中国农业银行青岛分行已开始在内部推广数字人民币钱包。

2.深入了解数字人民币,从钱包开始

虽然数字人民币的正式推出尚无明确的时间表,但与其他国家和地区的央行数字货币研发相比,中国在相关领域的研发与试点工作已经走在了前列。国际清算银行行长奥古斯丁·卡斯滕斯在2021年1月的一次公开讲话中表示,部分央行已经从内部研发转向了公开试点,其中就包括数字人民币在中国的大范围试点。不过这一“摸着石头过河”的创新实验无疑仍充满了诸多未知与不确定性,因此引发了广泛的关注和讨论,而如果想要深入地了解数字人民币,就需要对数字人民币运营和流通的各个环节进行细致的考察,其中一定绕不开对数字人民币流通载体的研究。而在数字人民币相关专利信息中,数字人民币的流通载体一般被称为“钱包”或“芯片卡”。

根据已公开的信息, 截至2020年11月末,中国人民银行数字货币研究所、中国人民银行印制科学技术研究所、中钞信用卡产业发展有限公司杭州区块链技术研究院以及中钞信用卡产业发展有限公司北京智能卡技术研究院等四家“央行系”研究院所共申请了97项与数字人民币相关的专利,其中与“钱包”相关的专利有23项,与“芯片卡”相关的专利有13项。

本文主要围绕23项与数字人民币钱包相关的专利,从专利视角对数字人民币钱包的业务逻辑进行了深入研究与梳理。需要指出的是,虽然可以通过钱包和芯片卡的相关专利在一定程度上侧面了解数字人民币的流通载体,但这些专利信息只能作为一种技术可行性的参考,再加上专利公开时间的相对滞后性,未来正式推出的数字人民币流通载体很可能会与专利所反映的各项细节有不同程度的差异。

3.数字人民币钱包设计充分考虑货币发现二元体系

任何一种货币都需要有携带方式,因此数字人民币也需要体现或携带于数字人民币钱包中。

我国的货币发行一般需要遵循从中央银行到商业银行的二元体系,而当前绝大部分社会经济活动都需要基于商业银行的账户体系开展,因此目前的数字人民币钱包在设计上更多借助银行账户体系,以便充分利用银行成熟的IT基础设施及应用和服务体系,降低数字人民币的推广门槛,提高数字人民币在使用上的便捷性和灵活性,最终触达最广大的用户群体。

而 为了避免单独设立数字人民币体系给现有银行体系带来的冲击,也为了最大限度地保护商业银行现有的IT系统投入,数字人民币在具体的设计上不仅沿用了货币发行二元体系的做法,而且在商业银行的传统账户体系内引入了数字人民币钱包属性,以实现一个银行账户既可以管理现有的电子货币,也可以管理数字人民币。 这样的设计,使得账户行依然还在实质性地管理客户与账户,不会导致商业银行被通道化或者边缘化。

4.数字人民币钱包是能够独立完成支付和支撑其他金融需求的数字化载体

现有的电子化或数字化的钱包,都是基于账户体系的,钱包的功能是账户功能的延伸,或者说有的钱包只是账户访问的一个入口或介质。因而这些钱包都不是独立的钱包,而是依赖于原有的账户系统。正因为如此,这些钱包参与的交易,实际都是背后账户系统的交易,钱包本身不实际存放任何实际的资金或资产,只是作为后台账户系统账务数据和功能的前端展示。此外,还有一类电子钱包是作为银行卡或其他卡介质访问的聚合入口存在,这种钱包只是卡功能的聚合管理,本身不具有实际钱包支付等功能,而是将多个卡的网络支付入口功能进行封装,实现单一入口访问,简化用户多卡操作的复杂性,这种聚合类电子钱包也不算是真正意义上具有直接资金操作和交易处理功能的钱包。

而以 比特币 为代表的基于区块链技术发展而来的加密货币,其对应的钱包主要是用于保存私钥以及对区块链上记录的加密货币进行签名交易。这类钱包更像是地址或密钥保管箱,本身不具有对资金或资产的存储功能。同时这类钱包大部分是匿名的,与用户现实中的真实身份没有关联,也就不能与现有金融基础设施融合。并且任何人都可以生成新的钱包地址,通过私钥将数字资产转移给任何地址,一旦转移目标发生错误,则无法追回。

数字人民币钱包虽然根据发行机构的管理要求与现有账户体系进行打通,但其并不是单纯基于网络核心账务系统的前端展示和操作界面。数字人民币的终端钱包基于终端运行环境(例如移动设备等)的本地安全模块和操作系统,提供完全本地化的独立钱包运行和功能支持。因而 数字人民币钱包既不同于基于账户的钱包,也不同于无发行机构管理的加密货币钱包,而是真正能够替代实物货币完成支付和支撑其他金融和商业需求的数字化载体。

5.数字人民币钱包的总体设计方案

数字人民币钱包的总体架构设计包括钱包的申请、绑定、解绑定、支付、查询、存款兑换数字人民币、数字人民币兑换存款以及注销等流程。

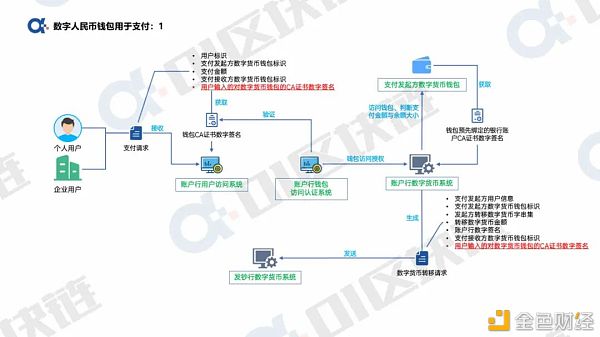

根据相关专利信息,数字人民币的钱包系统主要由“账户行系统”和“发钞行数字货币系统”两大系统构成。发钞行数字货币系统不直接面向用户。账户行系统相对复杂,包括:账户行用户访问系统、账户行银行账户访问认证系统、账户行钱包访问认证系统、账户行账户核心系统和账户行数字货币系统。

账户行用户访问系统直接面向用户,用来为用户提供基于网页或APP的前端访问,或者为应用服务商提供基于API的访问,还用来提供账户和钱包的服务功能;这里的用户包括个人用户和企业用户。账户行账户核心系统用来处理用户银行账户记账、交易等。账户行数字货币系统管理账户行银行库、用户钱包以及负责用户钱包开通的CA签发等,调用发钞行数字货币系统完成最终数字货币的底层功能,例如:数字货币钱包的申请、注销、数字货币转移等。

而如果从应用角度出发,那么数字人民币钱包可以分为数字人民币应用钱包(简称“应用钱包”)和数字人民币银行钱包(简称“银行钱包”或“支付钱包”)。应用钱包由非银行主体为企业和个人提供数字人民币应用服务,包括各种金融服务、电子商务以及其它互联网应用场景服务等。银行钱包是基于银行账户扩展的数字人民币钱包,由银行为企业和个人提供数字人民币基础的保管、兑换、支付等服务。银行钱包为应用钱包提供接口,应用钱包经用户授权后可以绑定银行钱包,从而实现通过应用钱包来调用银行钱包接口,访问银行钱包基础功能。

此外,相关专利信息指出,银行钱包较轻,仅提供安全管控以及与账户相关的必要属性,侧重于数字人民币的管理,银行钱包跟基本账户或一类账户一样是强实名认证;应用钱包较重,其功能会延伸至各类展示层与应用层,应用钱包服务商的核心竞争力可以通过应用钱包完整呈现。

6.专利图解:与数字人民币钱包相关的十个问题

与数字人民币“钱包”相关的专利一共有23项,这些专利对数字人民币钱包的设计做出了详细的阐述。由于相关专利事无巨细地将数字人民币钱包设计的各方面细节都做了描述,如果不经梳理很难对数字人民币钱包的业务逻辑和主要特性有深入的理解,因此我们专门以流程图的形式,对与数字人民币钱包相关的十个问题做了详细的解释。这里仅列出数字人民币钱包用于支付的部分流程图,更多数字人民币钱包相关专利流程图解我们将陆续推出,敬请期待。

图:数字人民币钱包用于支付的部分流程图解