大家好,我是佩佩,这两天又是轮到 defi 币表演的时候,像 aave/link 这俩龙头我们又看到了新的 ATH,再次提醒,即便最近一段比特走势没那么好,也不要因此过于看空山寨市场,走势已经很不同步了。

今天要来更新一个 defi 币的内容,虽说它这两天略有回调,不过一周 90% 的增幅可以算是所有 defi 里最靓的崽了,那就是—CRV(curve.fi 稳定币去中心交易所的平台币)。

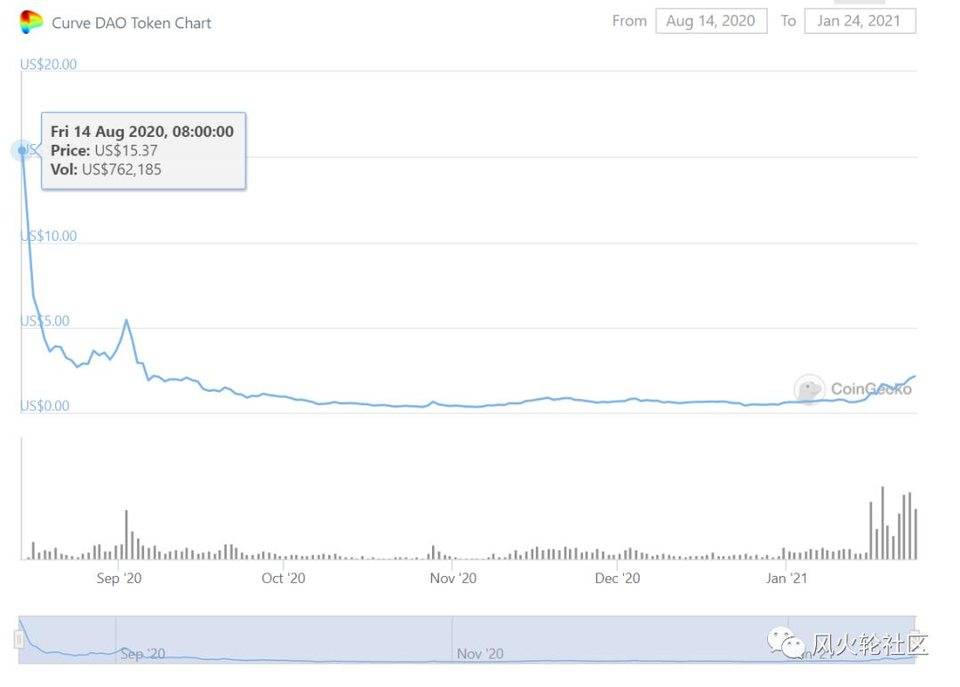

Crv 在去年十月 defi 市场小熊市时,曾被评为 2020 年最惨 defi 币,跌幅排在第一名:

这个表的价格其实还不准确,刚上线因流动性极度匮乏最高是飙升到 54 刀,只是停留时间很短,不过从 coingecko 下面的行情走势来看:

尽管最近有些价格表现,还是处于低位长长的直线区域,而不像其他很多 defi 币很早就已经走出了抛物线上涨。

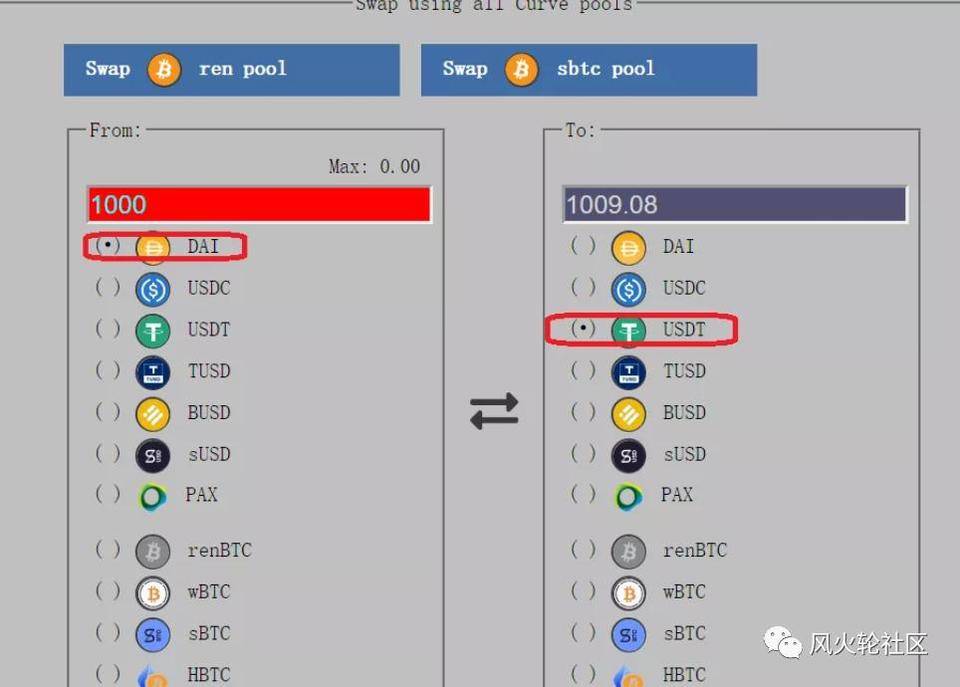

关于 curve.fi,应该很多人都知道,他家主要做的是稳定币间的自动做市交换,你可以理解它为“稳定币版的 uniswap”。

这里的稳定币,一种是 usdt/usdc/dai 这种市面上主流的稳定币,一种是一些稳定币的权益代币,比如 compound 上面的 cUSDC 之类,还有就是 wBTC/renBTC 这种映射代币的等值交换。

curve 家主打的一个特色就是通过特定算法以及较为低廉的手续费,使得大额交易的滑点和成本做到极致的低 ,大额稳定币间的兑换,不仅相比于 uniswap,甚至有时要比中心交易所的还要小很多,不仅很多 defi 玩家看重这一点,有些中心交易所也都转变来使用他家的服务。

当然,使得摩擦成本低的另一方面因素也是需要有足够的流动性,而这个流动性也来自于他家的挖矿,crv 除了早期投资和团队的部分,就主要是通过做市奖励产生。

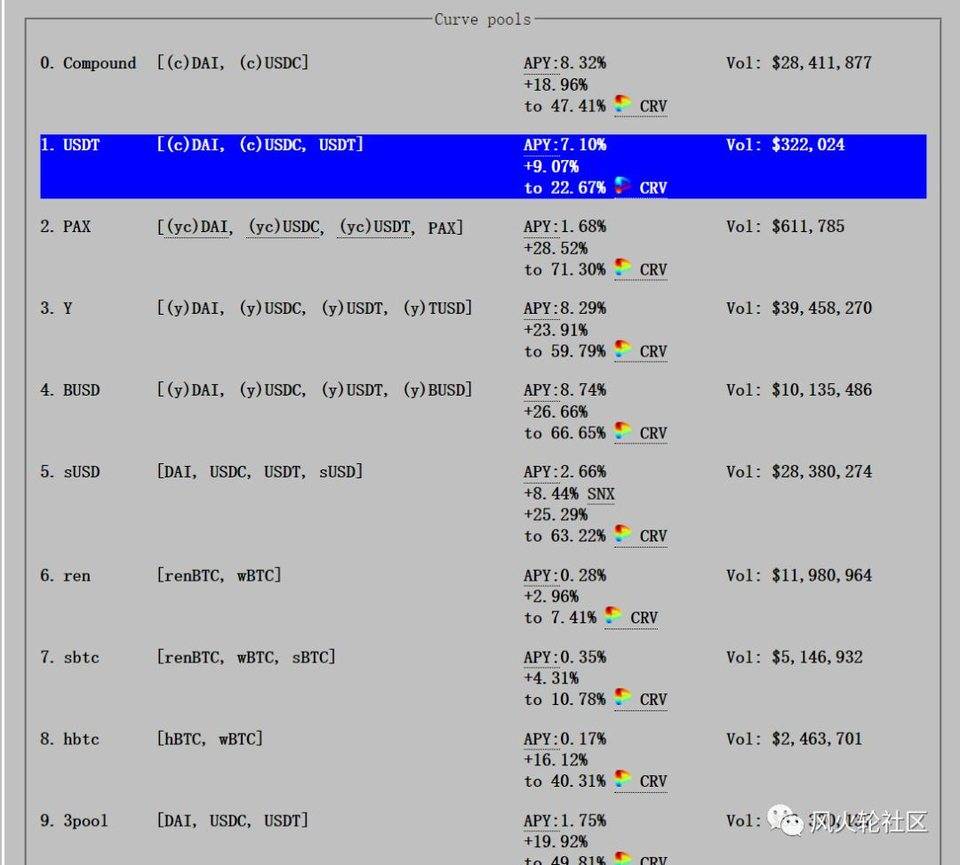

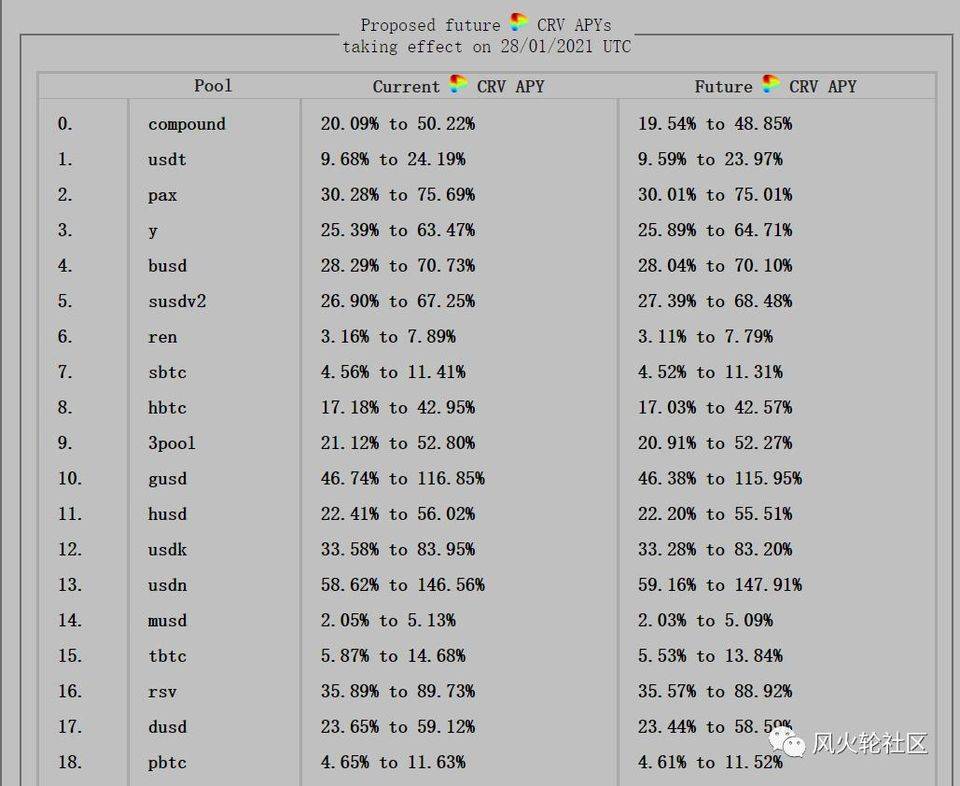

上图是目前一些流动性挖矿池的收益 (APY 年化) 和交易对日成交量情况,官网直接打:curve.fi 就能看到。

这里收益包括几个部分,一个是做市收益的年化+可能存在的借贷年化,比如 cDAI 这种是 compound 上的借贷权益代币,它可以获得 comp 利息收益同时又能在 curve 池中获取做市收益,像上面蓝色 USDT 里 APY 7.10% 的那部分显示的就是这个收益。

另一部分是平台给的 CRV 激励,这里根据你是否锁仓,锁仓时限的长短 (最长是四年),会有不同的激励权重,像上面还是 USDT 池子,这部分收益年化从 9.07% 到最高 22.67% 不等,不过注意这里给的是 CRV,所以年化是根据 CRV 价格时时变动,像这波 crv 涨上来了,平台所有的收益也好看了许多。

还有一部分是看开池子的项目方是否给予激励,像 sUSD,是 SNX 上的抵押生成稳定币,在这个池子做市,还能获得一部分 SNX 奖励,当然不是每一家都有这个激励。

因为有这样的激励,又因为他上面交易对大部分是做的稳定币,或者等值标的,无常损失非常非常小,所以也聚集了相当多做市商在上面,对大一点的资金,其实会更喜欢这种稳一点且长期的项目,而不是那种年化几百但最后很可能挖了个寂寞的野矿,包括最早 YFI 之类的理财都会放很多在这上面挖。

而要维持一个好看的年化,最好的策略是挖提卖,这也是为啥之前几个月币价长期低迷,投资者们包括我也比较顾忌的一个方面。

不过呢,所谓的长期抛压,可能也没有那么糟糕 (很多时候做出错误决策就是因为道听途说和刻板印象,我们需要打破它,多想想另一面)。

首先,crv 每天的增量是 200 万枚,之前看海外一个文章,挖矿出来的是 77.6 万枚 (不知这数据是否精准,暂且一用)

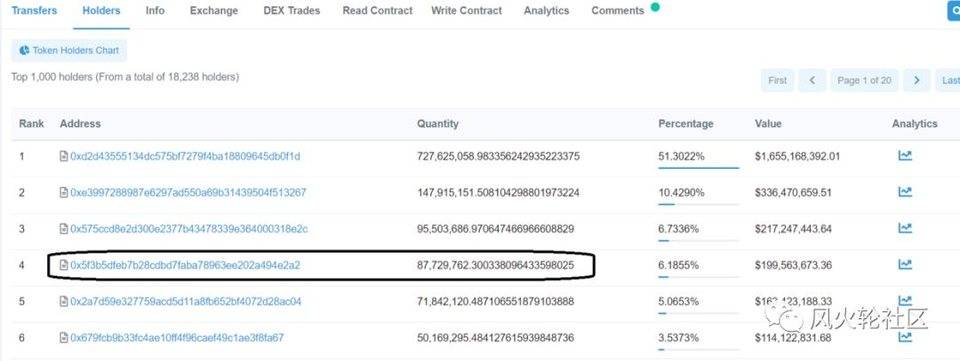

看了下持仓地址,排首位的应该是官方释放地址,不过转出的好像有被地址 4(黑框) 囤积,所以实际抛压可能并没有那么大,有兴趣的可以去浏览器观察下它们的地址情况。

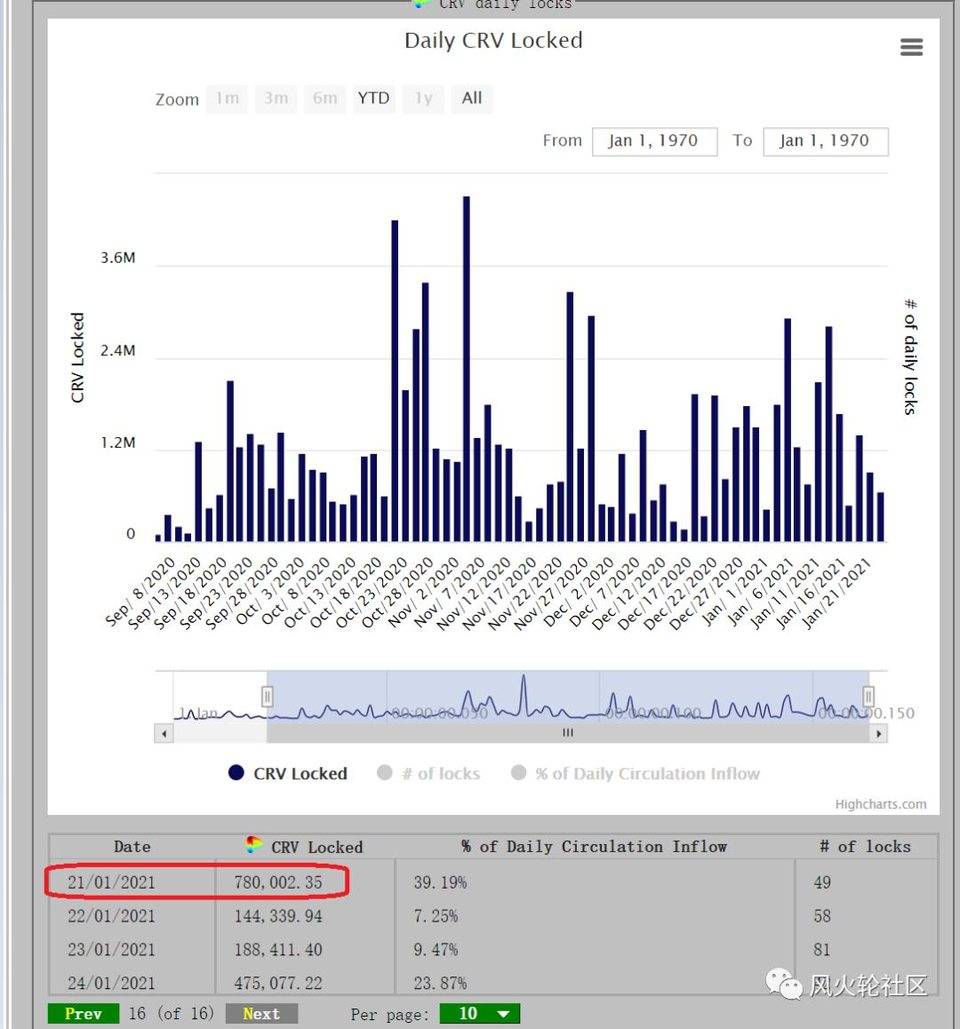

那对于挖矿产出的部分,每天其实都还有很多 crv 在被锁仓,他家的每日锁仓情况:

https://dao.curve.fi/dailylocks

像 1 月 21 日的锁仓就有 78 万,可以说某些时间段里可能锁住的是比当日抛压还要多的。

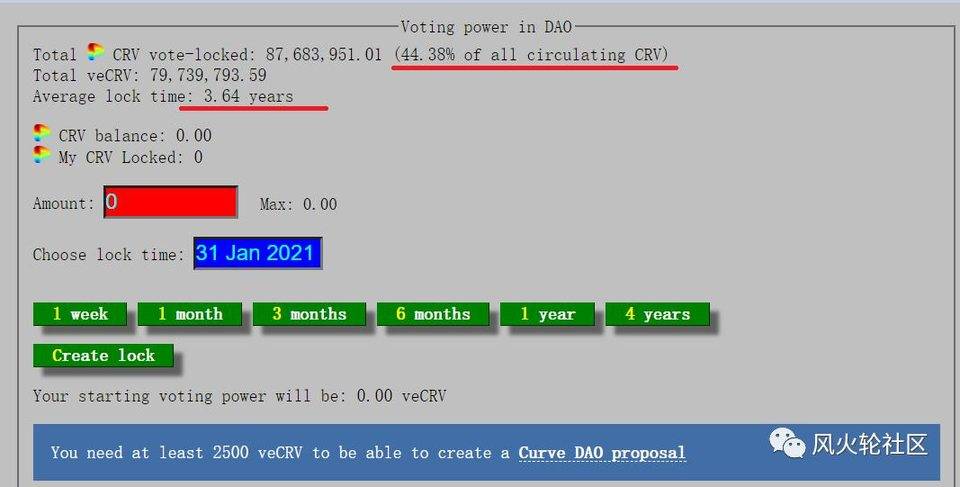

根据平台数据显示,目前锁仓 CRV 有 8700 多万,占总流通量的 44%,去年十月我们对他家评测时那时只锁了流通的 16%,增长变化还是可见的。

另外上图中有一个数值,平均锁仓时间是 3.64 年,可见这里面大部分份额是直接锁四年不拿出来的。

可能看到这里有朋友会问,为啥有这么多锁仓,他家的代币设计里,锁仓是有很多用途:

1. 最直观的锁仓做市是有更高收益,锁四年奖励是最多,另外锁仓还有交易手续费一个比例的分润。

- 所有的投票都是需要锁仓,通过锁仓获得投票权益代币——veCRV,这里有一个机制是,最长锁仓是 4 年,如果你锁 1000 个 crv 锁四年是可以获得 1000 个 veCRV 来参与投票,这也是满额的权重,如果只想锁 1 年,那么就只给 250 个 veCRV,依次往下类推。

https://dao.curve.fi/gaugeweight

每个池子每周的收益大小都和这些投票权重相关联,对利益相关者必需要适当锁仓,他们会更多的选择四年把权重拉到最大。

3. 社区提案需要至少 2500 个 veCRV 的门槛,对应 1 万枚 crv 锁仓一年。

对于平台各种池子背后的团队来说,都需要有一定量 crv 的持仓,而且随着 crv 不断的挖矿产出,可能还需要增加配置,才能维持住在这些投票决策中的优势,对不断增发的币种,有不利于长期的地方,但对于治理投票来说,长期的增发却是能使得系统保持一定竞争和博弈态,倒也未必是坏事。

鉴于上述,代币机制里的长期抛压,可能也没有想象中糟糕, 当然暂时来说每日锁仓量还是小于增量,未来如果要做到价值上的增长需要看:

1. 市场的 fomo 情绪,crv 暂时可能还算是 defi 里的后排,持仓地址还没到 2 万个,包括这种稳定币交换,可能散户关注的少一点。

2. 基本面数据的增长,比如锁仓资金、交易量手续费收益、锁仓占比,这些都可以在官网查到,下图框出的目录这里多翻翻:

和去年十月份对比,数据方面是变好了很多,当时有点担心他家主要靠个别几个标的交易对套利,但现在看,日交易过千万的池子增加了不少。

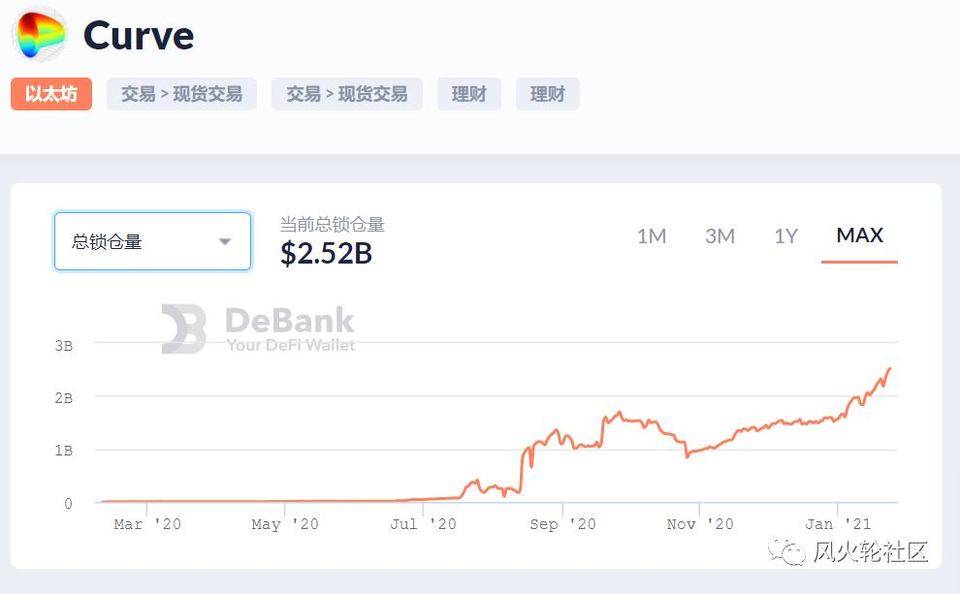

流动池锁仓量最近也是创下了新高:

3. 各类项目方的入驻,从上面筹码的分析来看,很大一部分 token 需求可能来自这些交易对背后的利益相关者,需要让他们的池子有个好的流动性,就需要吸引更多做市者,也就需要把收益做上去。

现在我们能看到 compound 在上面,还有 busd(币安),还有 renBTC 背后的 ren,未来应该还会有很多项目方带着新的交易对上线,只要 defi 这块继续有新项目玩下去,对 crv 的潜在需求就会存在,最近我没太去玩 defi,不过看海内外各种群聊,又是一波新网红。

另外就是上面说的 renBTC,还有 wBTC,现在这种映射代币也是一种趋势,出来一个新 defi 可能就希望自家做一个映射代币,或许这也是未来最快能落地的“跨链”形式,而对这种映射代币,如何和原币绑定价值,是最大的问题,不知道还有朋友记得我们之前讲 wBTC 的一个杠杆安全性问题不,对他们来说,有一个像 curve 这种流动性足够大的池子,会是刚需。

结语

以上是对 curve.fi 的一个更新,仅供参考,这里还是以一个中立角度来看待各种项目,最终还请自行研究决策。

他家目前的增长状况还是不错,像数据面交易手续费增长促进更多的锁仓也会有利于市值增长,另外就稳定币交易这块,暂时来看形成了一定的护城河,之前的仿品都没有走下来,这是我觉得后面这个项目还是可以关注的一个主要因素。

不过风险也还是要注意,一是合约漏洞风险,二是它的基本面是跟着 defi 发展走的,未来如果 defi 遭受一些清算打击,它恐怕也难独善其身,特别是还是有持续的增发在。

温馨提示:以上内容仅供参考,请勿直接作为投资依据,数字货币市场风险较大,还请谨慎参与!

防失联,请扫描下方二维码,加入风火轮社区

特别声明

免责声明:本文不代表CoinVoice立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。