探索DeFi估值之差异:叙事和数据哪个更重要?

撰文:蔡彦(llamacorn),NGC Ventures 董事总经理

因为上个月发生的 Cover 协议被攻击的黑天鹅事件,我在 Cover 上蒙受了巨大损失(在此之前我曾撰文介绍 Cover 的创新之处),以至于最近一直处在思绪混乱中。无论如何,我非常感谢朋友们给我的安慰。是的,生活总是充满了遗憾。

首先我必须承认,在这一事故发生之前,我并没有对多数项目展开彻底的研究,这是一种路径依赖和过度自信,也有可能导致本文中的某些判断是错误的。所有个人意见都是带有偏见的,因此请更多地关注方法论而不是最终结果。

另一条免责声明是该方法论不适用于当前的疯狂牛市。目前牛市的普涨是由于高涨的情绪导致的。同时我发现,我很难通过跟随市场热点切换仓位赚钱,所以我有时间写下这篇文章。

谢谢您耐心读完本文。

叙事—数据坐标轴

我们回顾 2016-2019 年加密货币时代(所谓的公链时代)时,我们并未严格地评判公链项目,因为多数链仍处于非常早期的阶段,并且没有值得分析的生态系统。这也是 以太坊 的伟大之处:2019 年去中心化应用 DApp 崛起,2020 年 DeFi 蓬勃发展。DeFi 用户快速增长,这使我们能够基于叙事和数据来评估项目。(也许还有其他方法,但今天我要专注于这两个方面)

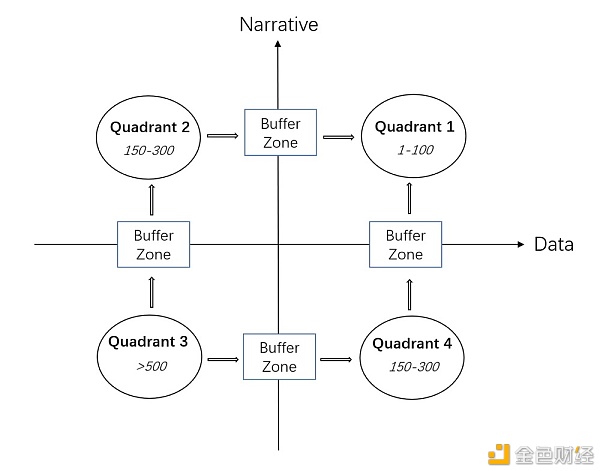

叙事意味着项目的理念和机制,数据则直接代表项目的各种表现。对我而言,我会利用叙事和数据坐标轴将项目划分到四个象限。

-

象限 1 中的项目:知名项目(市值在 100 名之内)

-

象限 2 和 4 中的项目:表现不俗的项目(市值在 150–300 名之间)

-

象限 3 中的项目:新兴项目、垃圾项目或已经死掉的项目 (市值在 500 名之外)

您可能感到困惑,为什么某些排名不存在于任何象限中,我想将其命名为「缓冲区」。某个项目可能很容易稳定地呆在第 2 和第 4 象限,但如果要进入第 1 象限,则需要经过「缓冲区」。

最简单赚钱的项目来自第 3 象限至第 2 和 4 象限或「缓冲区」,该项目仅需要价值叙事或数据方面的一种力量。但是,如果一个项目想要进入第 1 象限,其价值叙事和数据方面都需要增强。

老实说,这很难,有时候还需要一些运气。

最困难的是将项目从第 3 象限推进至到第 1 象限,如果您做到了这一点,您是投资嗅觉非常灵敏的幸运儿。

我尝试过,但失败了:我以 150- 300 美元的价格购买了 Cover 代币,该项目市值排在第 400 位,最高排名为 130,最后在币安 Binance 交易所归零。这是非常令人伤心的。

详细举例展开说明

我必须澄清叙事—数据间的权重比并非 50/50,它取决于你的个人偏好。我个人的观点如下:

何时价值叙事更重要?

我前文说过,最容易赚钱的项目来自于第 3 象限项目进入第 2 和第 4 象限。我个人在这一阶段偏好价值叙事胜过数据,权重比可能是 90/10。

我在个人上一篇文章给出了一个价值叙事分析的详细案例。我还会在本文中再给一点简单但比较清晰的解释。

以 DeFi 利率协议领域为例,该领域出现了许多项目,其中一些得到了知名投资人的背书。我这里只比较已经推出代币的协议,即 Saffron、88mph 和 Barnbridge。现在这三个都在第 2 和 4 象限中,但是在开始阶段它们都在第 3 象限中。

首先,我建议您了解一些传统金融中固定收益或结构性产品的概念。但是不了解也没关系,您只需要知道它是一个新的领域,现在竞争者很少。

这三个项目做的事情比较类似,就是风险分级(Risk Tranching)。即如何根据不同的风险档次给人们提供固定利率,以及如何给这些利率加杠杆以满足高风险投资偏好者的需要。

Saffron 设计了 3 级风险系统。A 级在低风险下提供正常利率,AA 部分在高风险下提供 100 倍的利率,而 S 部分介于这两级之间,进行重新平衡。S 级目前暂时与 AA 级合并。该项目没有明确告诉我们如何实现此想法,但这确实是一个有趣的尝试。该产品目前基于 DAI / COMPOUND 和 DAI / RARI 分级架构,存款池、质押池和流动性挖矿池的 TVL 为 3,700 万美元。其价值叙事和数据都很不错。

88mph 可爱的用户界面设计和致敬经典科幻电影「回到未来」的名字很容易引起人们的注意。回顾团队(培根实验室)创造的其他产品,这种风格非常迷人,我无法用一个非常准确的词来描述。回归正题,88mph 当时很快推出了自己的产品。

它最初做两件事:一是集成多种协议(如 AAVE、Compound 和 Harvest)的固定利率存款。另一个是浮动利率债券,代表债券购买者做多利率。它在产品和合作方面的更新非常频繁,并且团队总是有一些新想法。但是 TVL 在最初两个月中并不是很理想,我记得当时一直停留在 200 万美元。但幸运的是,TVL 一直在增长,目前 TVL 总额为 2200 万美元,其中 900 万美元为存款 TVL,400 万美元为流动性挖矿 TVL,900 万美元为质押 TVL。价值叙事本身很强,数据表现也越来越好。

Barnbridge 在初期流动性挖矿的时候 TVL 非常大,该项目目前尚未推出产品。但是它在高峰期实现了 5.77 亿美元的 TVL,现在仍然有 3.4 亿美元。最大的资金池是 USDC / DAI / sUSD 资金池,这是无损资金池,代币价格保证了其相当可观的年化收益率 APY。即使与其他协议相比,其数据表现也非常靓丽。

如果我有机会,我会在这三个项目还处于第 3 象限时全部买进其代币。但如果我只能选择一个项目,我会主要关注其产品的迭代能力。因为很高的 APY 无法长期维系,您可以押注它们从第 3 象限进入到第 2 和第 4 象限 的机会概率,但我押注 88mph 最终到达第 1 象限或「缓冲区」的机会。

无论如何,这些协议仍在建设中,您应该密切注意它们的进度。

什么时候数据更重要?

数据可能被修改或者伪造。当我们估算第 3 象限项目时,数据的真假不太要紧。但是,当评估项目从 第 2 或 4 象限 到第 1 象限的可能时,其数据则非常重要。

如果我是数据科学家,我将从区块链中获得非常丰富和有用的数据,用于建模和分析。但是我不是,我在这里仅给出自己的简单方法。

1. 利用第三方数据,获取全面信息

很多数据网站很有帮助 ,例如 Debank、Defipulse、Dune Analytics 等。当某个项目的业务进入爆炸式增长,明显的买入机会就出现了。

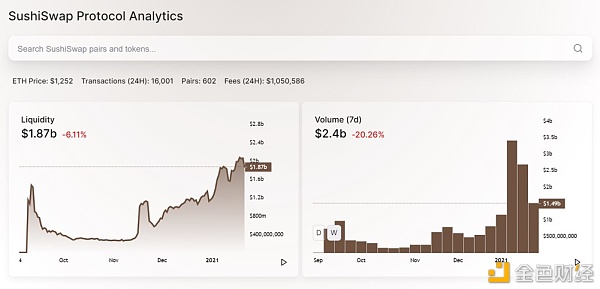

我上个月错失的最大机会是 Sushiswap。Sushiswap 是一家去中心化交易所 DEX,作为完全分叉 Uniswap 的协议,它过去处于第 3 象限。但其早期极高的 APY 吸引了巨大的流动性挖矿 TVL,使其进入了第 4 象限。凭借强大的资本背书和开发者力量, Sushiswap 在 2020 年 12 月与 Yearn 达成合作伙伴。其产品线 之后开始与 Uniswap 呈现差异化。价值叙事增强,该项目也获得进入「缓冲区」的机会。从那时起,我本应认识到它向第 1 象限进军的潜力,但我没有。

DEX 的主要通用数据是交易额、用户和交易数,所有这些都可以在 Debank 中找到。现在,Sushiswap 的这三项数目均仅次于 Uniswap 排名第二(我在这里就不放页面快照了,您可以自己查看)。如图所示,Sushiswap 去年 12 月以来不断增长的业务数据非常靓丽。

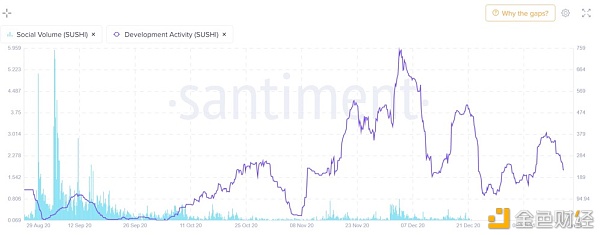

其它数据,例如社交媒体粉丝数(推广效应)、Github 更新(开发能力),可以帮助您判断项目的基本信息。以下是 Santiment 制作的社交媒体粉丝数和开发能力图例。

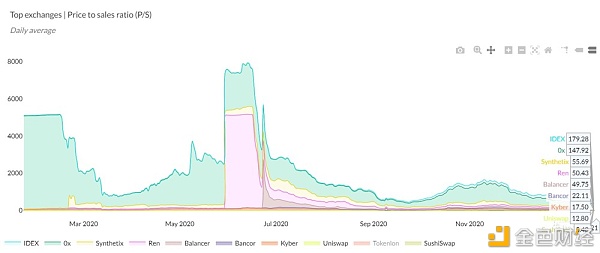

并且您还可以参考数据分析网站 Nansen、Intotheblock、TokenTerminal、Santiment 等创建的某些指标或模型。这是 TokenTerminal 设计的一个 P/S 指标,代币价格与销售比率的示例。如图所示,Uniswap 和 Sushiswap 均被低估。

2. 使用自己选择的数据来找到理想的项目

当对象限 1 的项目进行比较时,我个人更看重的是该项目是否有比较深的文化底蕴。一些由你自己定制和选择的数据可以帮你作出判断。

例如, Sushiswap 当前市值排名第 51, 我个人感觉有些偏高。Sushiswap 的交易额为 Uniswap 的一半,但其用户数量和所交易的代币数量只有 Uniswap 的百分之一。这一巨大的鸿沟让我感觉, Uniswap 作为 DEX 领域先行者,其市场影响力和用户依赖度要大得多。 Santiment 撰写的对 Sushiswap 的这篇分析文章非常客观。

再举个例子,很多项目目前使用 Snapshot 进行投票,利用 Discord/Telegram 进行社区聊天。但我非常偏好拥有论坛的项目。论坛可能过时了,但我认为真正的项目爱好者会打开电脑,在论坛上发长贴进行提议或者讨论。

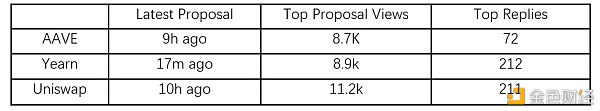

我个人钟爱的项目 AAVE 就有个 论坛, Yearn 和 Uniswap 也有。我下面罗列的数据某种程度上可以帮您判断出该论坛是否活跃。您可以选择更多的间接数据,并自己阅读论坛讨论文章,来判断该论坛的质量。

将来在研究项目时,也许我还能找到其他有趣的数据,但是我无法对其进行建模。数据思维是发散的,我所能感受到的远远多过能理解的。

永远不要忽视代币经济学

它能帮助您判断想买入的最佳价格。

如果某一项目的代币经济学不像 Curve 那样差,您可以免除这种烦恼。当然这是我的一个夸张的玩笑。Curve 是一款出色的稳定币互换协议, 但是它具有非常大的代币供应量,并且 62% 的供应量将在 2 年内分配给流动性提供者 ,导致其初始流通量非常低,但每天的代币抛售压力很高。Curve 代币的价格一上线最高涨到了 30 美元,现在是 1.5 美元。

正常的代币经济学不会对价格产生太大影响,尤其是在牛市中,但是如果其代币经济学能够激励项目的表现反映在其币价,那么情况会更好。而且,如果您是合格的加密货币投资者,则可以肯定地计算出其初始市值、完全摊薄后的总市值,以及其他一些参数。如果不能,也可以通过 Coingecko 查看。

结束语

作为一名加密货币投资者,我仍然是一只菜鸟,我在本文中写下了我个人几乎全部的最重要方法论,并希望它能以某种方式给您带来灵感。欢迎其他任何评论。干杯 !