一文了解数字人民币及其发展历程:2021年数字货币时代加速到来

本文来源: 前瞻产业研究院

《银行法》征求意见稿中规定,人民币包括实物形式和数字形式,这为发行数字货币提供了法律依据。数字人民币的多项测试启动,意味着数字人民币研究取得了阶段性成果,后续落地在望。

一、数字人民币运营模式

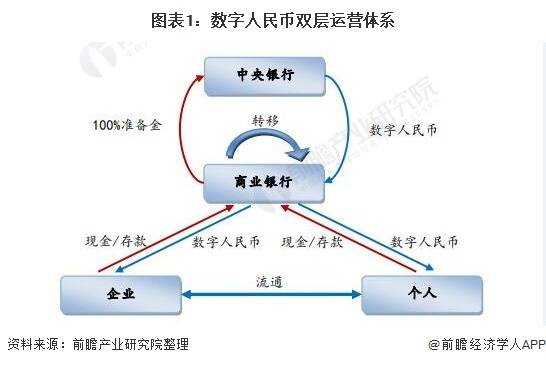

数字人民币(DCEP,Digital Currency Electronic Payment)即人民币的数字化形式,在货币定义中等同现金(M0)。数字人民币发行所采取的模式为“双层运营”结构,其中上层投放途径为央行对商业银行,央行按照100%准备金制度向商业银行批发兑换数字人民币;

下层投放途径为商业银行对公众用户,商业银行面向社会公众提供对等数量的现金或银行存款兑换数字人民币服务。

“双层运营”模式以央行货币发行为中心,巩固了货币主权地位,充分发挥商业银行的运营优势和市场资源配置功能,构建了“央行—商业银行—公众”和谐共通的货币流通体系。

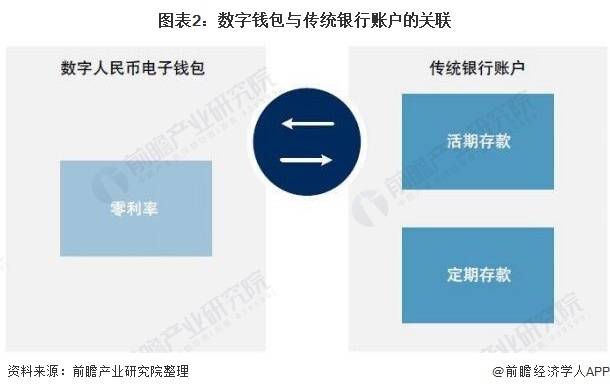

数字人民币流通的载体是数字人民币钱包,在开通账户时仅需要用户个人身份唯一标识进行认证即可,无需通过银行系统就可实现与其他用户之间点对点的转账交易,大幅降低对金融中介的依赖程度,提高交易信息保密性和现金周转率。但用户个体的数字钱包在取钱或充值时,仍需通过银行机构完成交易。

客户贷款以及相对应的现金管理存款账户依然采用电子货币形式,仅应客户要求才会兑换为数字人民币。兑换时,银行将其的数字人民币转入客户的数字人民币存储钱包,同时数字人民币资产和电子人民币存款负债将从银行表中消除。未来该数字人民币钱包可能会与商业银行和支付宝及微信支付等其他支付服务平台提供的电子钱包相连接。

二、数字人民币的优势

数字人民币与现实的纸质人民币有着等同的价值和购买力,数字人民币也是需要从自己的银行卡上转出来,放在手机上的数字货币钱包里即可,出门购物或消费时,只需要将手机中的数字货币转移支付即可。

数字货币没有纸质货币的那种印刷、加密等成本,不会有破损、污染等情况的出现,也不会被烧毁,并且使用时只有自身密码能使用,每一笔付款都有记录保存。相比微信、支付宝,数字人民币不需要绑定银行卡,能够实现无网络条件下的支付。除此之外,在准备金制度、计付利息等方面,数字人民币也有着不一样的特点。

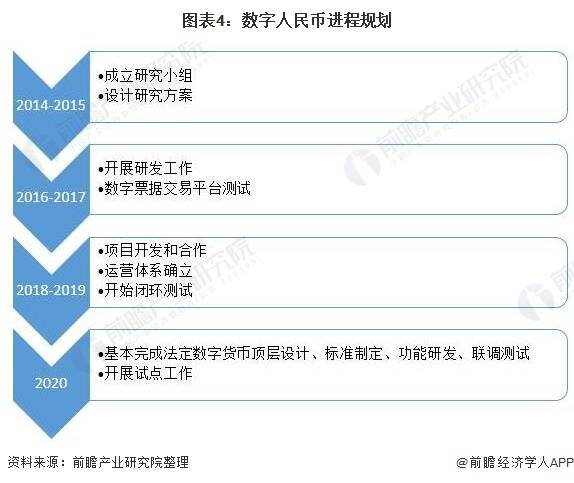

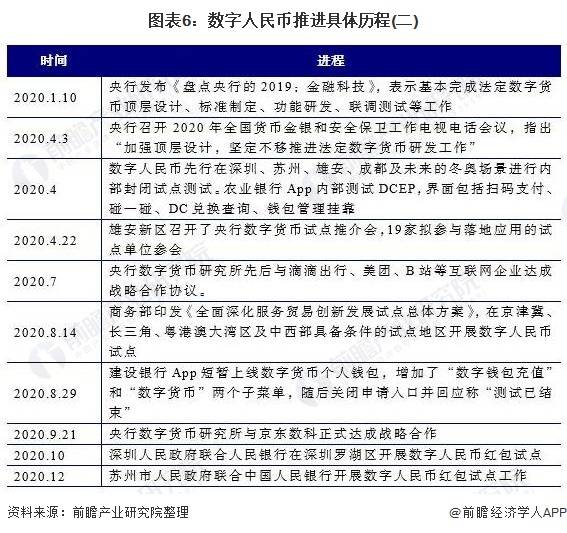

三、我国数字人民币推进历程

中国数字人民币自2014年开始筹备,2019年加速推进,2020年央行数研所官宣首批试点的“四地一场景”,包括深圳、苏州、雄安、成都,加上冬奥会场景,试点均已经落地。2021年,第二批数字人民币面向公众的试点包括上海、海南、长沙、青岛、大连、西安六地。

数字人民币试点地区、场景和形式逐步扩大,支付模式也在不断更新,数字货币在用户端后续可提供贷款、理财、保险等线上金融产品;企业端可提供数字营销、供应链管理等增值服务。“稳妥开展数字人民币试点测试”将成为2021年中国人民银行十大重点工作之一。