比特币“4万美元”疑云:谁在操纵 谁在狙杀韭菜

比特币这轮行情,可追溯到2020年9月。当时不少华尔街投资机构纷纷入场,令比特币成为金融市场的新宠。

“玩的就是心跳。”一位资深比特币投资者赵诚向记者感慨说。

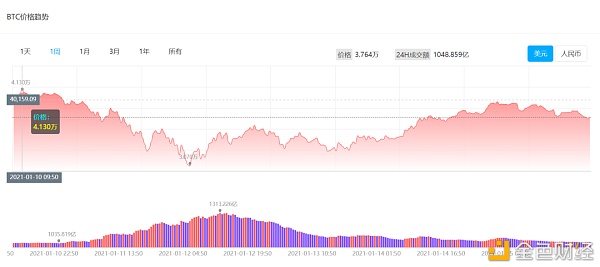

面对本周以来比特币一度大跌逾1.1万美元(跌幅约30%),他显得相当淡定。因为他已在比特币触及历史新高4.2万美元/枚前,抛售了大部分比特币。

在他看来,此次比特币过山车行情,华尔街投资机构负有极高的责任。

“事实上,多数华尔街投资机构都将比特币视为一种投机获利工具,但为了买涨获利,他们不遗余力地给比特币贴上替代黄金、抗通胀、对抗美元贬值等光环,吸引大量散户跟进追涨,沦为最后的接盘侠。” 赵诚直言。

值得注意的是,随着比特币大起大落,不少投资者体会到爆仓的残酷。 仅1月11日当天,加密数字货币市场总计爆仓额超过16.48亿美元,爆仓人数逾11.2万人,其中比特币爆仓金额超10亿美元。

“多数爆仓者都是1月以来高杠杆追涨比特币的新入场投资者。他们被比特币替代黄金等光环吸引,怀着比特币突破10万美元的梦想,以15-20倍高杠杆追涨比特币。”一位加密数字货币交易所人士告诉记者。

这些追涨者的惨痛教训,似乎早已注定。因为此前比特币大幅飙涨期间,加密数字货币交易市场出现不少诡异现象:

一是部分加密数字货币交易的虚假成交现象骤增,吸引不知情的新投资者入场;

二是部分交易平台宕机,闪退、卡顿、仓位无法显示等异常交易事件频出,影响用户正常的下单、撤单、平仓等交易操作,一旦遭遇比特币价格大幅异动,不少投资者只能无奈接受高杠杆投资爆仓苦果。

“这背后,是比特币价格再度被操纵。以前是币圈大佬,这次是华尔街投资机构。” 他指出。数据显示,截至2020年12月初,华尔街投资机构掌握逾50%比特币供应量,因此完全有能力在短期内左右比特币走势。

相关部门监测发现,截至2020年12月31日,共有2260个比特币地址的余额超过1000个比特币,共持有约789万个比特币,占比特币流通总量的44%;随着比特币分布愈发“集中”,给某些投资机构操纵市场价格从中牟利创造操作空间。

“今年1月以来,市场一直在炒作越来越多机构投资者入场增持比特币。殊不知,在比特币价格飙涨超过3.5万美元后, 众多华尔街投资机构在比特币期货市场或衍生品买入大量执行价在4万美元上方的沽空头寸。”华尔街对冲基金经理张刚向记者透露, 这或许才是本周比特币大幅回落的真正推手。

海投全球创始人兼CEO王金龙向记者表示,纵观过去数年比特币价格走势,就会发现其价格大涨大跌与每4年供应减半周期存在着密切关联性。在2016年出现供应减半后,比特币在一年内大涨至2万美元后,迅速回落至3000美元附近。去年比特币再度出现供应减半,不排除华尔街投资机构如法炮制获利。

1月14日,欧洲央行行长拉加德指出,对于将比特币视为“货币”的投资者而言,非常抱歉,它(即比特币)只是一种高度投机的资产,还被用来作为完全应受谴责的洗钱活动工具。

不过,投机资本尚未彻底离场。截至1月15日8时,比特币反弹至39500美元/枚附近,隔夜盘中一度收复40000美元/枚整数关口。

从逼空到反逼空

在赵诚看来,比特币这轮行情,可追溯到2020年9月。当时不少华尔街投资机构纷纷入场,令比特币成为金融市场的新宠。

记者初步统计发现,去年9月以来,华尔街各类投资机构不约而同地热捧比特币。在公募基金领域,Riot Blockchain inc.(US)与Bit Digital inc.(US)等机构持续增持比特币;在私募基金领域,Stone Ridge Holdings Group(US)、GrayScale Bitcoin Trust(US)、Coinshares/XBT Provider(EU)大举买入比特币;在ETF领域,3iQ The Bitcoin Fund、ETC Group Bitcoin ETP(DE)获得众多机构资金支持,其比特币持仓量与日俱增……

到了2020年12月,比特币投资变得极其疯狂——只要市场传闻有新投资机构入场,就会带动比特币价格跳跃式上涨。最典型的是12月中旬资产管理规模达273亿美元的英国投资机构Ruffer Investment Management突然宣布将2.5%投资组合投向比特币。起初金融市场以为2.5%投资组合对应的是Ruffer Investment Management旗下一只规模约在6亿美元的多策略对冲基金子产品。

当Ruffer投资基金发言人对此做出澄清,指出2.5%投资组合对应的是275亿美元总资产,已在11月底完成7.45亿美元的比特币投资时,比特币市场买涨人气骤然沸腾,令当晚比特币价格一举突破22697.5美元/枚,连续两天累计涨幅超18%。

在上述加密数字货币交易所人士看来,这背后,是华尔街投资机构为比特币飙涨营造了太多炒作题材。

“起初,我们挺乐见这种炒作。”赵诚向记者回忆说。2017年他在1.4万美元追涨比特币后,一直处于浮亏状态,此次华尔街机构纷纷入场令比特币持续飙涨,他终于品尝到“长期持有”的回报。

他承认,2020年12月起比特币涨势已经彻底疯狂——让他嗅到了投机逼空的气息。

整个市场氛围变得相当诡异:不少资深比特币投资者一面承认投机氛围太浓,一面却不敢逢高沽空或套现离场,不想错过更高的投资回报;与此同时,大量新入场投资者完全采取逆向投资策略, 只要出现华尔街机构大佬唱空比特币,或监管部门对加密数字货币出台新监管措施令比特币价格回调,买涨者就认定空头入场,迅速加仓买涨比特币狙击空头。

记者多方了解到,由于比特币价格飙涨带来了巨大赚钱效应,此次新入场投资者杠杆投资倍数水涨船高。2020年12月前,不少新入场投资者杠杆在10倍左右,随着过去1个半月比特币价格连续突破2.5万、3万、4万美元整数关口,新入场投资者杠杆高达逾20倍。

“这给反逼空操作获利创造了绝佳条件。”一位参与逢高沽空比特币的华尔街事件驱动型对冲基金经理向记者表示。

在他看来,当前关于比特币单周一度大跌逾1.1万美元的解释,或多或少都站不住脚。比如有机构将比特币大跌归咎于10年美债收益率大幅回升令美元触底反弹,但事实上,美元指数仅仅从年底低点89.2回升至90.3,涨幅不超过1%;也有机构认为美国新政府将出台新的财政刺激计划令美国经济更快复苏与美联储收紧QE政策快于预期,是触发比特币大幅回落的“罪魁祸首”,但本周以来多位美联储官员先后澄清美联储尚未打算在年内收紧QE。

“这些理由,都难以掩饰华尔街投资机构自导自演比特币涨跌从中牟利的事实。”这位事件驱动型对冲基金经理强调说。

记者多方了解到,从1月7日比特币突破4万美元起,众多对冲基金开始逢高抛售比特币,或者在比特币期货市场或场外市场买入沽空比特币的各类衍生品。

“我们是根据比特币贪婪指数决定逢高抛售时机。纵观过去数年的比特币与比特币贪婪指数的负相关性,只要比特币贪婪指数突破90,稍有风吹草动就会大幅下跌。” 一位华尔街量化投资型对冲基金经理告诉记者。去年12月以来,比特币贪婪指数持续超过93,已经表明市场投机氛围变得过度——追涨者变得贪婪狂热(当时不少投资者已笃定比特币此次上涨的顶点是10万美元/枚),但鉴于当时比特币价格持续飙涨,他所在的对冲基金一直等到1月7日比特币贪婪指数随比特币价格突破4.2万美元创下历史新高98,才决定动手沽空。

“不只是我们,其他华尔街投资机构都在1月7日当周争相逢高抛售比特币(或买入比特币看跌期货期权衍生品),因此这轮比特币凌厉涨势注定成了强弩之末。”他指出。这意味着华尔街投资机构早已四面埋伏,只待追涨投资者“入瓮”。

鉴于越来越多新投资者采取15-20倍杠杆追涨比特币,多数华尔街投资机构认为——只要比特币价格回落逾10%,这些高杠杆追涨者同样面临爆仓风险导致比特币跌幅扩大,令他们收获更可观的沽空回报。

“事实上,我们也没想到本周以来比特币价格会一口气跌去约30%。”上述量化投资型对冲基金经理直言。这足以令众多参与逢高沽空的华尔街投资机构赚得盆满钵满。

记者了解到,不少参与比特币低买高卖的对冲基金仅此一项,在过去4个月的实际回报高达120%-160%,但这份骄人业绩背后,是众多高杠杆追涨投资者遭遇了爆仓危机。

被谁操纵?

面对比特币此番大涨大跌,赵诚坦言早已司空见惯。 多年的比特币投资经历,让他清晰地认识到,这是一个很容易被操纵的市场。

OKEx Research首席研究员William表示,一直以来,比特币价格涨跌,很大程度受到投资者情绪变化与风险偏好态度转变的影响。而且,投资者对 比特币 的风险偏好态度与情绪转变,很容易从一个极端跳到另一个极端。比如此前比特币持续跌至3000美元低点时,不少投资者认为比特币在监管施压与应用场景匮乏的情况下,“一文不值”,根本不愿逢低吸筹;但随着比特币此次飙涨突破4.2万美元/枚,这些投资者又坚信比特币具有替代黄金等价值,转而高价追涨。赵诚认为,投资者的这种心态切换,恰恰令比特币成为极易被操纵的资产。

上述加密数字货币交易所人士告诉记者,比特币被贴上替代黄金等标签,恰恰出现在去年9月大量华尔街投资机构买入比特币后,这背后,是华尔街投资机构洞察到投资者的心态变化规律。

张刚直言, 为了引导越来越多投资者转变心态狂热看涨比特币,部分华尔街投资机构甚至将在股票期货市场的违规操作手法迁移到加密数字货币交易市场。

具体而言,去年10月以来部分数字加密货币交易所的虚假报价现象明显增加——很多交易时刻比特币市场会突然冒出大额买入仓单(随即很快消失且未能成交),但此举令众多散户投资者以为新的机构投资者入场增持,令他们日益“相信”比特币将突破10万美元/枚,从而更高杠杆追涨。

“事实上,这种虚假报价做法早已在美国金融监管部门视为价格操纵行为,众多涉嫌虚假报价操作影响大宗商品价格波动的欧美大型投行因此遭遇巨额罚款。但由于比特币市场缺乏监管,不少对冲基金的虚假报价做法却大行其道,甚至足以左右去年10月以来的比特币涨势。”他指出。

相关部门监测发现,交易平台 Coinbene 存在大量虚假交易(通过人为刷量创造比特币量价齐涨的格局以吸引投资者入场)嫌疑。 C oinbene的SPV(每日人均成交量)高达59.95比特币/人,按均价折合为120万美元/人,远高于其他交易平台,因此 Coinbene 一直被怀疑存在大量虚假交易。 此外,Binance、Bitfinex等其他数字货币交易所也被质疑存在大量虚假交易。

“事实上,最能激发散户投资者对比特币狂热贪婪心态的,是第三方研发机构调研发现华尔街投资机构已掌握逾50%比特币供应量,这令众多投资者相信越来越多机构投资者已将比特币视为重要资产配置品种。”张刚认为。当1月上旬投资者心态彻底达到狂热贪婪顶峰,华尔街投资机构操纵价格的目的已然达到,开始悄悄逢高抛售沽空“收割韭菜”。

记者多方了解到,1月上旬多家对冲基金在比特币期货市场将所有比特币持仓全部做了“风险对冲”——即买入执行价格在4万美元上方的比特币沽空期货头寸,等待比特币价格大幅回落以坐享“沽空”高额回报,而他们的单枚比特币平均持仓成本仅1.8万-2.3万美元。

“现在还无法判断1月上旬多位对冲基金大佬警告比特币是泡沫之母,是不是众多投资机构同时密集抛售沽空比特币的暗号。但一个不争的事实是,这些警告的确引发了本周比特币一度大跌约30%,甚至超过去年11月底美国财政部拟强化针对比特币交易的资金流向与账户信息监管的影响力(当时比特币跌幅约13%)。” 张刚向记者分析说。这无形间表明华尔街投资机构对比特币的价格操纵力,早已超过政策效应。

“其实,多数华尔街投资机构只是承认比特币在特定时期的投资价值,并没打算将它纳入长期投资组合。”一位华尔街大型资管机构资产配置部主管坦言。究其原因,一是全球央行对加密数字货币的监管趋严,二是比特币的价格高波动性,也不符合机构投资者长期投资追求稳健回报的诉求。

矿机热背后

比特币飙涨,也带来了矿机投资热持续升温。

一位矿场运营商向记者透露,比特币突破2万美元起,有意投资矿机“挖矿”的投资者与日俱增。

“ 有些新矿机投资者乐观估算,若比特币价格保持在3.5万美元上方,他们投资20台矿机挖矿,每月实际回报(扣除每月约2万元电费等运营成本后)仍能达到3万元人民币。”他告诉记者。

面对众多投资者,这位矿场运营商却选择婉拒。究其原因,近期国内不少地方出现电荒,导致四川多地水电站电力均被调往其他省市“救急”,令他负责运营的两处矿场(均在四川偏僻地区水电站内)没有足够的电力供应,导致其矿场算力与电力支持不足,挖矿预期收益骤然大幅下滑;若要将矿场搬迁到拥有富余电力的地区,操作成本较以往高出不少。

此外,大量矿机投资者的涌入,正令比特币矿机变得“一机难求”。当前,比特大陆生产的最新矿机S19pro官方售价27700元,但市场交易现价则达到逾5万元。这意味着即便比特币价格飙涨,矿机挖矿收回成本的周期仍然被拉长数月。

“其实,矿场不怕比特币价格剧烈波动,只要能持续挖矿就能产生收益,但我们最怕停电断电,收益一下子没了着落。”他直言。自己婉拒众多投资者的另一个原因,是监管趋严导致比特币挖矿收益难以顺利划入投资者账户。

记者多方了解到,以往投资者与矿场签订矿机投资合同时,会约定两种挖矿收益给付方式,一是按约定时间结算扣除电费等运营成本后的挖矿收益现金,二是矿场将挖出的比特币给到投资者,再由投资者以现金支付相关电费等运营成本。

“尽管此前比特币持续飙涨,不少矿机投资者仍选择前一种结算方式,因为他们担心比特币价格剧烈波动风险,觉得拿现金更加安全,不过随着比特币价格飙涨,越来越多矿机投资者要求直接拿币囤积待涨获利。”这位矿场运营商告诉记者。但在实际操作环节,提币取现正成为一大难题。

以往,他们将相关挖矿收益现金转到投资者的支付宝或银行卡账户, 但随着近年监管趋严,若他们选择直接转账,投资者账户很可能因涉嫌加密数字货币洗钱行为或资金来源不合规而被冻结。

因此,他们曾尝试将比特币先转成挂钩美元的稳定币,再通过场外交易抛售换取人民币现金,最后将提币套现资金转到投资者境内账户。

记者多方了解到,如今这种操作方式也难以“走得通”。因为卖家在场外市场抛售比特币(将比特币转给买家数字货币账户),一旦买家通过银行卡或支付宝进行转账付款,交易双方相关账户也会因为涉及加密数字货币交易(存在洗钱嫌疑)而被冻结。

前述矿场运营商向记者直言,目前比较可行的提币取现方式,只能是场外大宗商品交易模式。 即买卖双方通过部分加密数字货币交易所给予“担保”,先在境外完成比特币-人民币(或美元)的交易,再通过民间投资机构以资金对敲方式(即他们在海外收取美元,在境内将相应人民币转到指定账户)实现投资者的挖矿收益到账。但是,随着相关部门对资金违规跨境流动的打击力度趋严,这种操作模式现在也遇到巨大挑战。

“因此我们倾向选择拥有境外账户的投资者签订矿机投资合同。”他告诉记者。因为他们将提币、抛售、套现、资金结算等一系列操作均放在境外完成,相对“安全”。

记者多方了解到,谨慎挑选矿机投资者的矿场运营商为数不少。

一家国内大型矿场运营机构负责人向记者直言,除了上述顾虑,他们还担心一旦比特币价格大幅回落,容易再度触发矿机投资者与矿场运营商的纠纷。此前比特币跌至3000美元导致矿机投资者每月亏损2-3万元人民币,直接导致众多矿机投资者纷纷上门“问责”,不少人干脆拒付电费、选择关机、拿矿机充抵电费离场、甚至指责矿场“隐瞒”了比特币每四年供应减半所造成的挖矿成本倍增事实(其实在合同签订时已如实告知)。

他承认,尽管此前比特币持续飙涨令整个矿场“日进”数百万元额外收益,但这种好日子未必持久——毕竟,比特币属于具有高度投机属性的资产,一旦资本不再追捧导致比特币价格一落千丈,他们又得花费大量时间精力做好矿机投资者安抚工作,避免矿机投资者向监管部门投诉,导致相关部门对矿场提出整顿要求,到时这门挖矿生意可能被划上休止符。

值得注意的是,越来越多国家正对疯狂挖矿行为“说不”。

1月14日,伊朗政府宣布停止境内所有持牌中国比特币公司的采矿活动,原因是随着比特币价格飙涨,越来越多中国企业借着伊朗电费低廉,纷纷将矿场搬到伊朗。

据机构估算,伊朗当地普通工业电价约为0.3元人民币/度,这意味着挖一枚比特币总成本约为9000元/枚。 按比特币现价约4万美元(约合26万人民币)计算,只要挖出八枚比特币就能收回承包当地小型燃气电厂的成本,开始进入挖矿盈利期。

据Bitooda网站统计,继美国与中国后,伊朗已成为全球第三大比特币持有国,持币量占比约8%。