观点丨一枚28.80万美金,BTC的非流动性危机?

作者 | Gianmarco Guazzo

毫无疑问,2021年一开始,比特币就在飞速发展,但总体而言,对整个加密世界来说,主要货币的回报率达到了惊人的百分比。 尽管加密货币市场处于动荡之中,但在新闻和谣言方面,比特币的宝座永远是存在的。2021年1月3日,比特币从第一个区块创建到现在已经过去了12年,在全球经济和社会形势下,比特币越来越成为全球投资者投资组合中不可避免的资产。越来越多的机构正在为一个市值仍低于万亿美元的协议投入巨额资金。目前,比特币的市值约为6000亿美元,是“数字银行”,鉴于该项目的性质,它是世界上最大的,远远超过摩根大通、工商银行和美国银行。 英国《金融时报》也向加密货币致敬,在2021年1月4日的封面上,标题为“比特币价值超过3万美元”,并专门发表了一篇文章。最近几周,机构层面的兴趣已经转变为媒体的兴趣,越来越多的报纸、新闻甚至电台广播都在谈论它。在传统金融领域,比特币已不再是新鲜事物,相反,它正成为任何类型投资者的必需品。比特币的历史时期和性质正在创造一种非常有趣且具有启发性的现象,在接下来的几个月里,它肯定会扬名立万。

流动性不足的问题

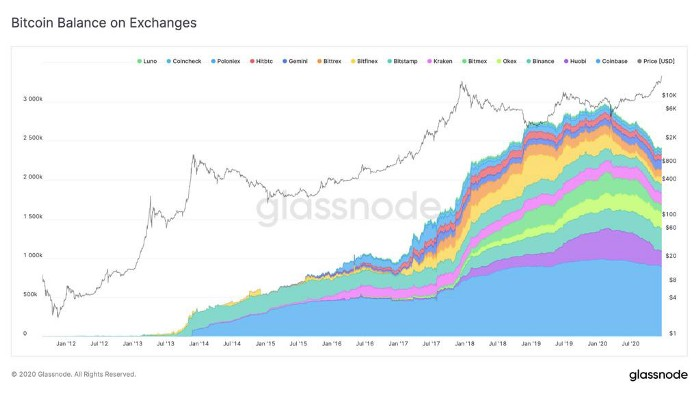

正如我们所知,比特币的供应在数学上是确定的2100万个单位,这将在大约2140年达到。加密货币在绝对价值上的稀缺性,让任何研究这个行业的人都需要考虑以下几点。事实上,比特币自诞生以来就进入了一个非常重要的阶段,这个阶段被定义为第一次真正的流动性危机。比特币最大的卖家是交易所和矿工,他们通过自己的服务以市场价格向所有希望购买比特币的人提供比特币。如果说在2017/2018年之前的头几年,供应能够吸收仅来自散户的需求,那么今天的情况有所不同。

随着大型机构和投资者的进入,比特币现在面临着这些参与者带来的巨额资金。即使是简单的1%的一些投资基金也会产生相当多的问题来找到相应的比特币数量。据估计,在购买比特币的人中,有70%到80%的人不愿意出售比特币,相反,他们认为比特币是一种长期投资,这既是出于意识形态的原因,也是为了保护自己免受法定货币贬值的影响。在这种情况下,所有的重量都落在交易所身上,为了满足对资产的所有需求,交易所必须愿意消耗他们的储备,使比特币成为日复一日的非流动性资产。

在一种情况下,资本的需求增加,而比特币的供应不断减少,这种模式是很明显的。在中短期(半年),当刚刚呈现的期限之间的差距变得非常大时,价格将会受到很大的波动。分析比特币价格预测中最著名的模型之一,即存量流动模型后,给出的价格似乎不再那么不可能。如果我们从流动性不足的角度来分析,那么在2021年,比特币的价格(如28.80万美元)似乎越来越合理。

作者: Gianmarco Guazzo

翻译: Sherrie

编辑: Sherrie

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...