The Block 2021展望报告:可扩展性解决方案将发挥实践作用,

The Block最近发布了《2021年数字资产展望》报告。该报告涵盖了市场状况,投资趋势,去中心化金融,以及2021年值得关注的其他主题趋势。本文是该报告的《去中心化金融:2020主题,2021展望》部分,回顾了2020年DeFi的发展,以及对2021年的DeFi趋势进行了分析。

摘要:

- 去中心化金融采用了来自传统金融中的已知原则。 代币估值和治理角色变得更加清晰。

- 现在,一些成功的DeFi协议的记者已达十亿美元级别。 在2020年,DEX的年交易额已经超过1000亿美元。DeFi锁定的总价值达到166亿美元。

- 可扩展性解决方案开始在实践中起作用。 这虽然会对可组合性产生负面影响,但会降低交易成本。

2020年:DeFi重新发现传统金融

有一种观点认为,经济泡沫通常可以与新金融产品的快速增长联系在一起。在2008年房地产泡沫,那是信用违约掉期。 而在网络泡沫时期,在线经纪人推动了日间交易的兴起。 据经济学家称,在更远的历史上,荷兰的郁金香狂热泡沫是对期货合约需求的理性反应而嵌入的狂热症。

2020年去中心化金融(DeFi)的故事一直是从传统金融中发现概念的过程。 鉴于几年前业界对此还一无所知,这些概念已经以几乎惊人的精度适用于DeFi。

两种泡沫都是由新金融工具驱动的,而DeFi重新发现了传统金融,这可以从推动该领域活动和关注度最高的两个事件中看到——即ICO和流动性挖矿(或收益耕种)。

从最简单的意义上讲,ICO可以与IPO进行比较。两者都使公有制企业成为可能。收益耕种类似于员工的股票期权,但这里并不是员工,而是一个由全球匿名的供需参与者组成的池。

当DeFi确实发现这些古老智慧的亮点时,它只会发现裸露在外的东西以及这些东西最原始的版本。对于ICO,这就是所有权的力量,重要的警告事项大部分(至少在优质项目中)已得到纠正:

- 代币所有权实际上并未跟踪基础产品或协议中的所有权(治理)。例如。支付应用的代币没有实际的估值方法。

- 创始人或代币持有人没有锁定期。通常,所有代币都会立即启动,并没有为未来保留任何激励。

ICO在2017年加密泡沫中占据了中心地位。 混杂着比特币牛市和全球狂热,无论您持有什么以及为什么它可能有价值或无价值都无关紧要。 其核心是所有权的核心经济权利。 在2018年和2019年的熊市中,如果项目提出像锁仓这样简单的事情,那么这个项目值得一想。

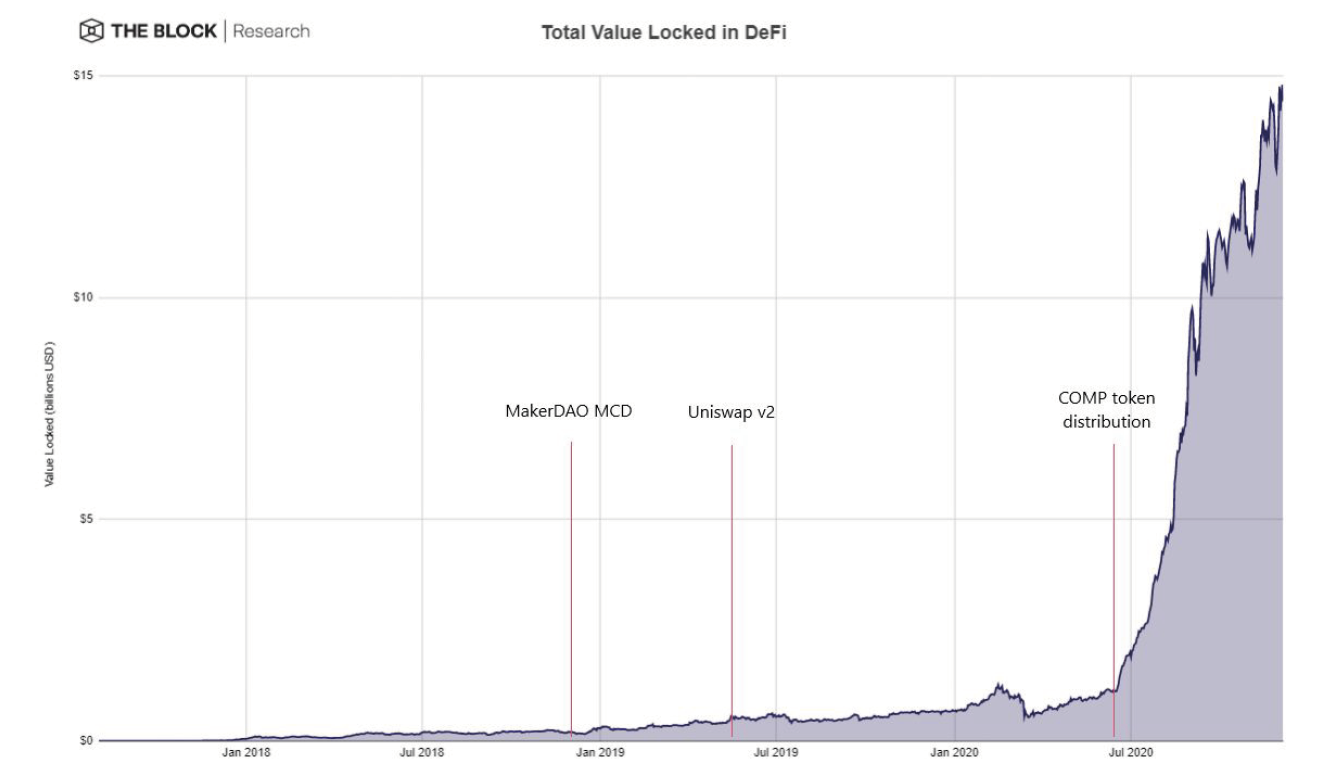

今年的收益耕种或流动性挖矿热潮是在类似于2017年ICO热潮的市场形势下推出的。整个DeFi市场当时已经出现了初步的吸引力,但总体交易量增长缓慢。在过去的两年半时间内,DeFi协议中锁定的总价值从0美元上升到11亿美元——许多DeFi爱好者认为这是成功的——但在2020年过去两个月内猛增至100亿美元以上。如今,尽管DeFi市场有所降温,但根据DeFi Pulse的数据,锁定总价值仍旧增长到了166亿美元。

DeFi的大部分价值在于协议,与市场腾飞之前相比,这些协议基本上很长时间都没有更改。 Uniswap v2和Compound v2于2020年5月推出。 MakerDAO的多抵押品DAI已于2019年11月问世。

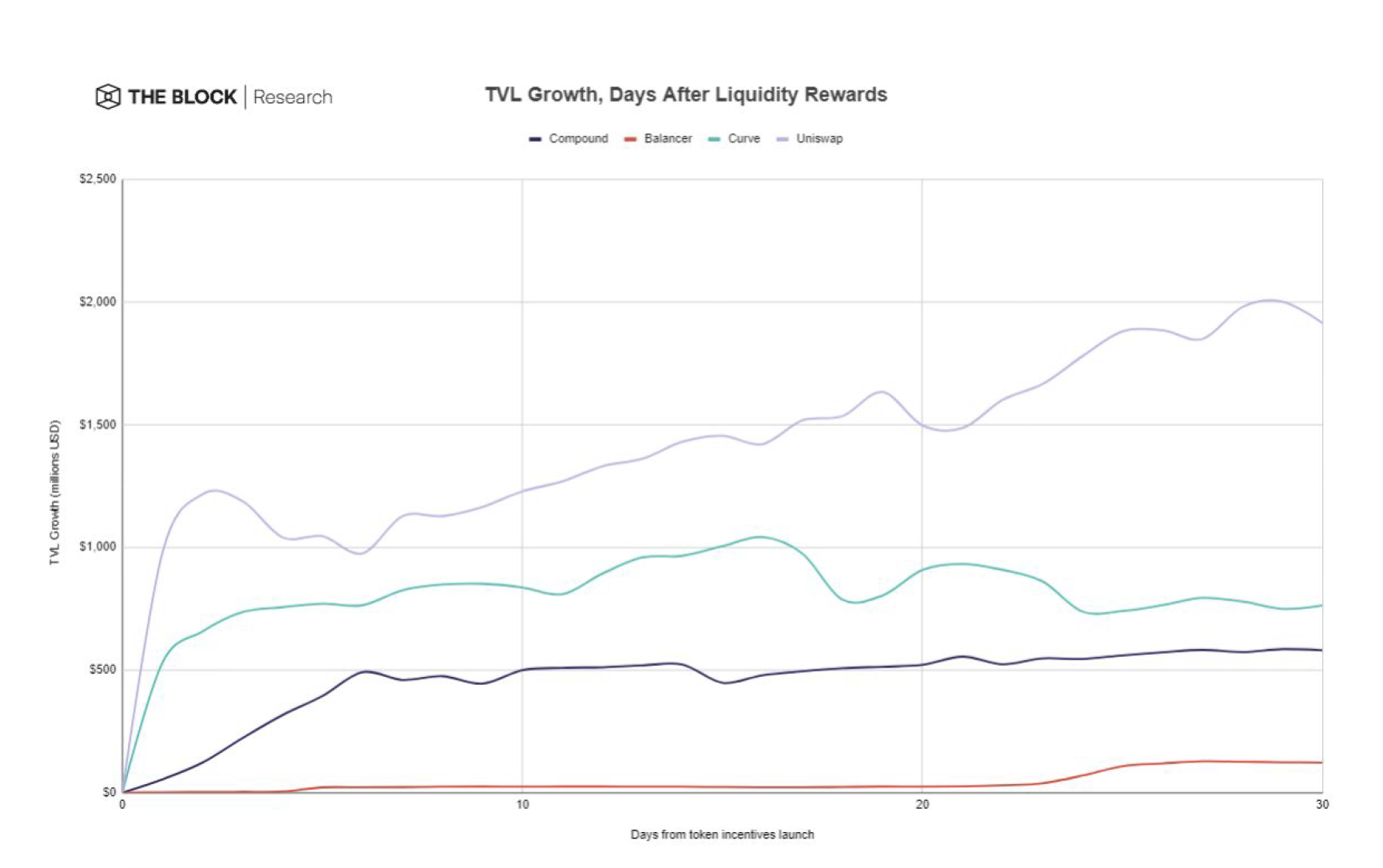

Compound的代币奖励始于2020年6月15日。Balancer于7月1日不久启动了一项计划。这些都导致平台上的活动大量增长。尽管这可以被视为是无机的,但值得注意的是,总体而言,流动性倾向于留在DeFi中。

在使用加密协议的情况下,向互联网用户分发代币(而不是股票期权)会激励他们发展项目。今天的流动性挖矿方法可能是粗糙的。对Compound的大部分需求来自用户,他们通过在Compound的债务金字塔中向自己提供和借用DAI来最大化COMP收益。此外,通过奖励更多的代币来激励持有给定代币的流动资金池至少在某种程度上类似于庞氏骗局。

与ICO类似,值得注意的是,引入刺激增长的新原语并不会自动转化为增长。 Augur的ICO发生在2015年,而Synthetix自2019年7月中以来一直在发放SNX奖励。狂躁症的市场条件通常也必须是积极的。

尽管如此,Synthetix还是通过早日采用这些想法而成为赢家。综合资产交易所的流动资金从8月初的2600万美元增加到2019年12月的1.81亿美元。同期,SNX的价格从0.07美元上涨至1.40美元。

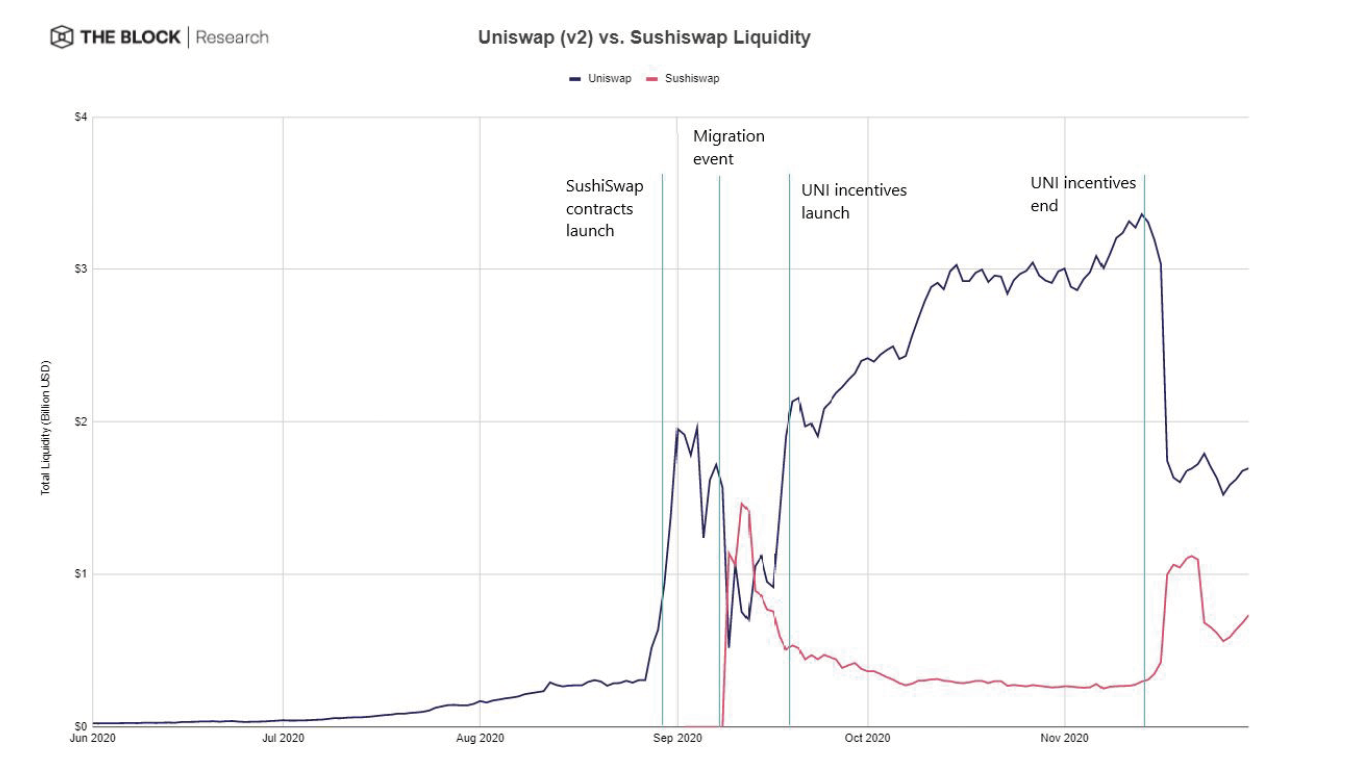

在区块链上,竞争是完全的自由市场无政府状态。这可以从SushiSwap对Uniswap的“吸血鬼攻击”中看出,SushiSwap在用户转移其流动性时向其奖励代币。这相当于Lyft向每位离开Uber并加入其公司的司机分享股票。这种激励措施是如此诱人,以至于在迁移之前它实际上推动增加了Uniswap的流动性,因此Uniswap被迫推出自己的UNI代币作为回应。

在代币估值方面,传统公司与加密协议之间的类比无处可比。

2017年时代是由有关特定应用支付代币的思想和基于代币速度的粗略估值思想驱动的。如今,行业内的共识是,应根据未来的现金流量对代币进行估值。有像Token Terminal这样的分析网站,专门用于遵循传统投资者熟悉的指标,例如商品总价值(GMV)和市销率。

尽管对于加密货币业内人员来说这已经是一个很清晰的叙述,但显然还没有扩展到主流领域。加密货币和货币之间有一种很强的但并不需要存在的联系。这当然是可以理解的,因为按市值计算,比特币是区块链技术的第一个,也是最大的应用。

观察最有价值的代币和加密货币,这也会使人们感到困惑,因为它们中的大多数(即比特币现金,莱特币,XRP)仍处于货币全家桶中。

这并不是说代币的估值应与公开上市公司的市盈率一致,尽管有些人认为这在某些情况下是个奇迹。毕竟,这些都是早期的初创公司,并且在未来的世界中都是高度不稳定的选择。从概念上讲,能够很简单地进行估值是很重要的。

2021年,主流投资者心目中的“”作为生产性资产的代币”的叙事可能会改变该行业的看法。

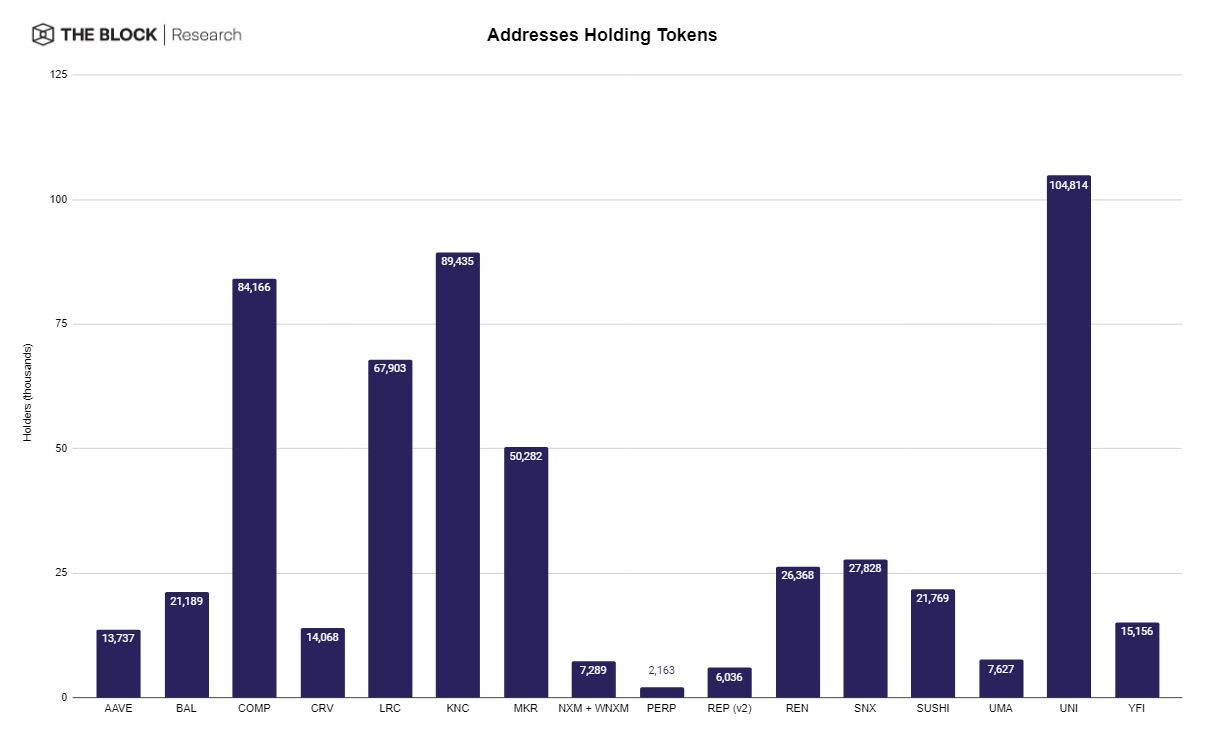

资料来源:Coingecko的Dune Analytics(hagaetc)

每个代币都是治理代币,治理最终会带来各种功能——包括现金流。如果协议的代币持有者决定支付分红,那是他们的特权。另外,他们可以放弃利润并为未来投资收益。如果代币持有者想购买10倍做多的BTC永续期权,他们也可以这样做。

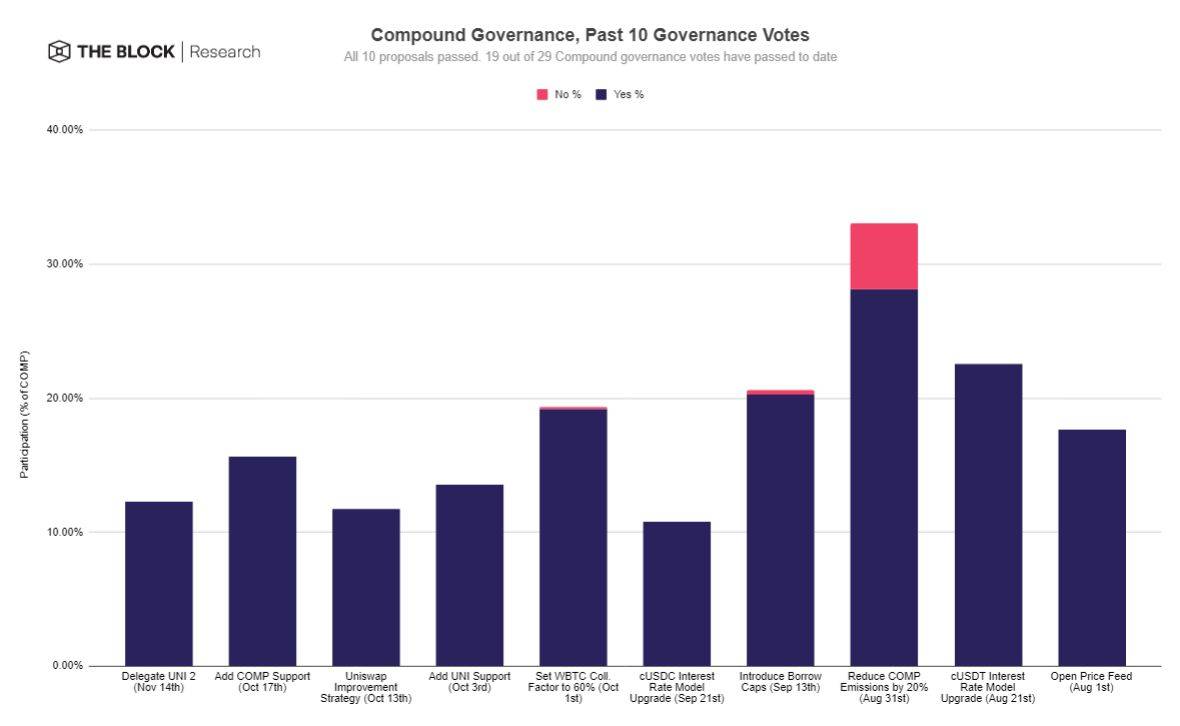

通过治理,加密协议具有诸如理事会和代理投票之类的集成概念。诸如Compound和Uniswap之类的许多加密协议都有“投票表决委派”功能,这允许另一个实体在治理决策中代表它们。借贷聚合商Yearn通过多签名团体制定决策。

这并不是说每个加密协议都应像传统公司(或相同)一样受到监管。加密投资机构Paradigm的Fred Ehrsam认为,“那些最常用的加密协议将趋向于将治理最小化”,在这种情况下很难有目的地制定决策。这是由于它们作为通用和中立的基础设施而发挥的作用,为基础创新设置了可能的最佳环境。以太坊本身并不直接由代币投票决定,这与许多竞争对手(例如Polkadot或Cosmos)不同。

DeFi借鉴传统金融的最新动作就是Yearn的并购运动。与传统市场中的并购不同,Yearn的并购没有资产购买和收购要约。相反,Yearn的行为更多地模仿了开源开发中常见的协作开发工作。但是,此类活动的下一步是将许多活动合并在单个治理(代币)下。

到目前为止,加密协议是单一用途的,但是通过并购活动,它们可以扩展现有服务甚至创建全新的业务线。这具有资本效率的好处——如果某个协议在某些领域中对于其用例而言“流动性太强”,则可以将其中的一部分转移到另一部分。例如,Alpha Finance正在开发一套DeFi产品,前两个是通过杠杆收益耕种和永续互换进行的。 MakerDAO最初计划使用其资本池发行除合成美元(DAI)之外的其他合成资产。

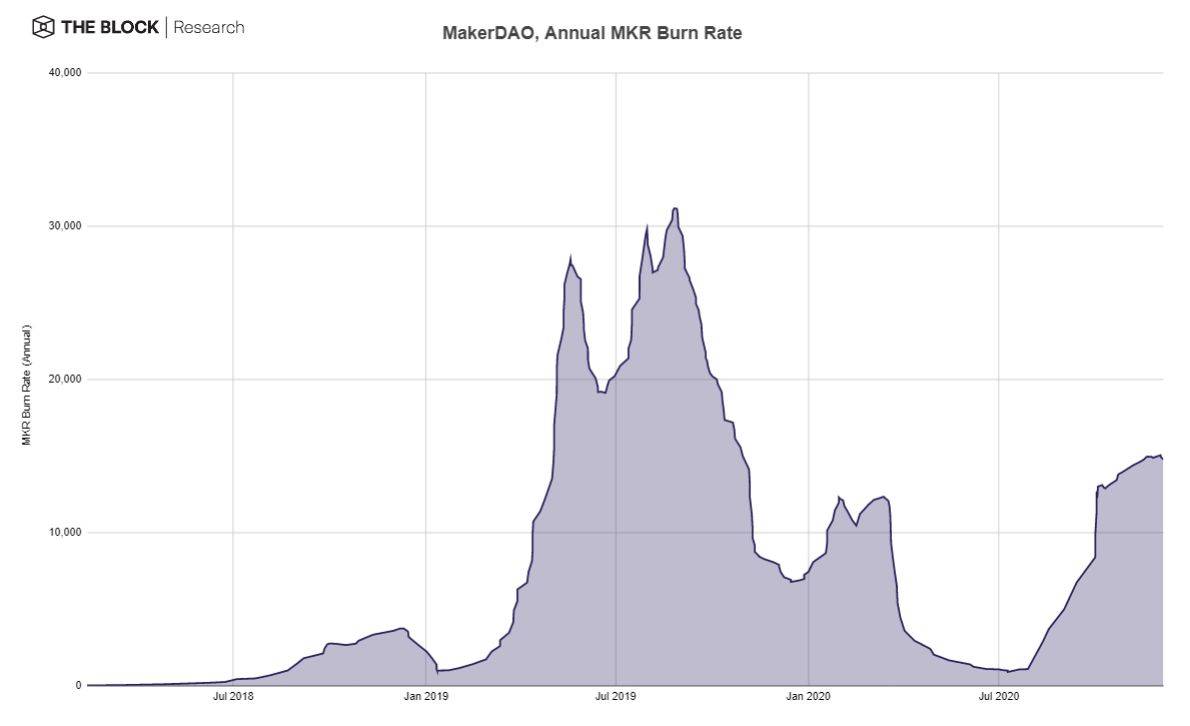

在“黑色星期四(3·12)”事件之后,在一系列清算中,以太坊的价格从200美元跌至83美元的瞬时低点,570万DAI抵押资金不足。 MakerDAO发行了MKR以偿还系统债务,从而解决了这一问题。这可以看作是“额外股权融资”,大多数加密协议可以将其作为维持业务的最后措施。到目前为止,MakerDAO一直在浪费利润,基本上可以将其视为股票回购,但现在有一种想法是用应计的库存来代替这种方法。

DeFi一直深入到发明创造的精髓中,从传统金融中发现想法之后,便将它们推向了极致。 疯狂过后,它很快就开始为投资者和用户采用(某种程度上)更好的实践。

DeFi市场现在正在复制传统金融中的许多想法,例如“固定利率贷款”,这些是构建经济的必要工具。 但是,也有诸如固定函数做市商(例如Uniswap,Curve和Balancer)之类的非加密货币创新在传统金融市场中并没有直接的镜像。

在公司治理和金融产品方面,将从传统金融采用多少?哪些是全新的?这是我们将看到的问题。

指标:DeFi现在以十亿美元为单位

交易所

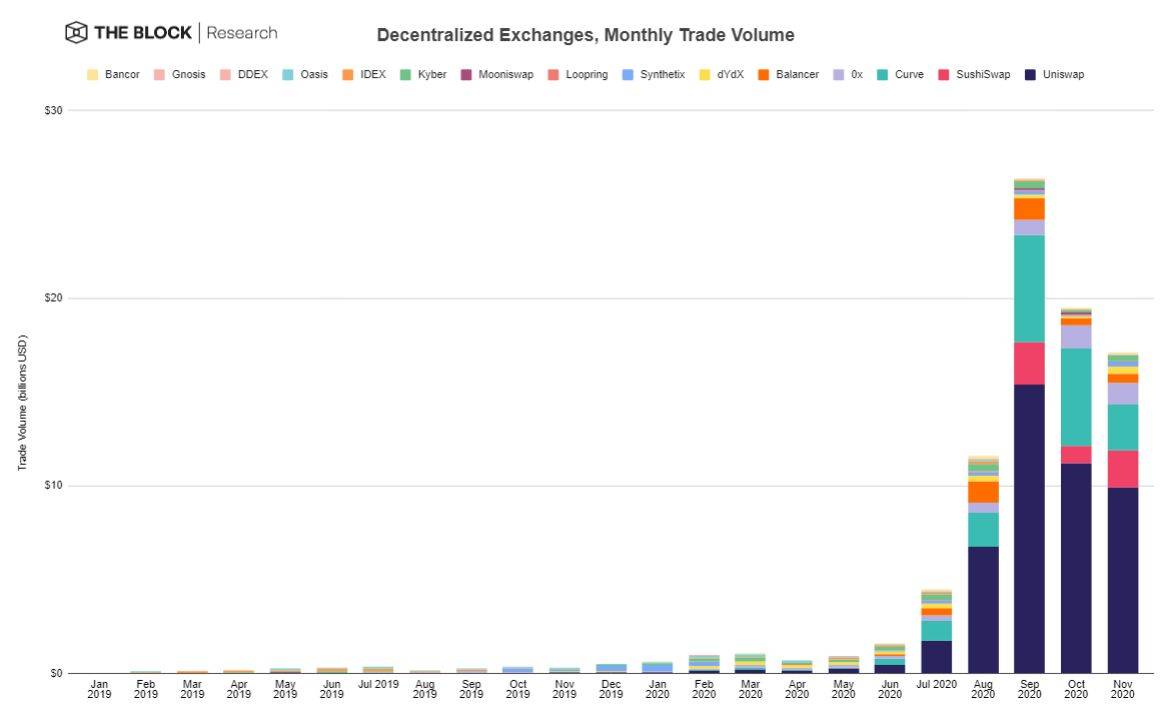

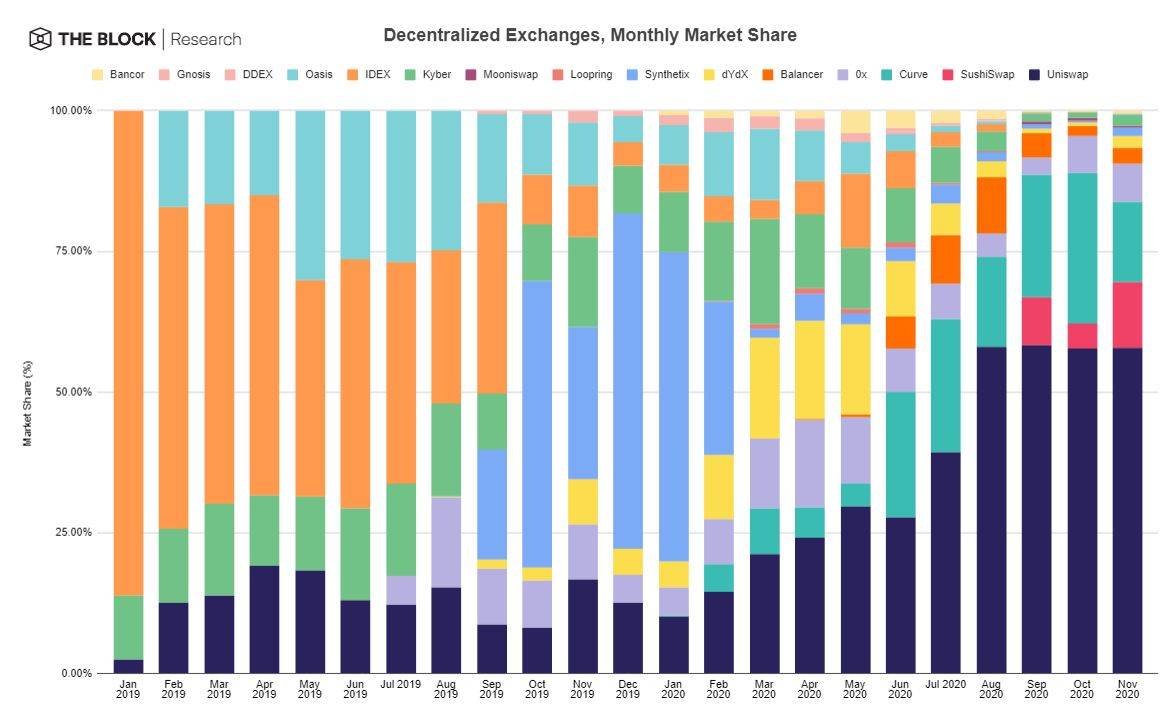

DEX在夏天结束时开始运行。 2019年,DEX的总贸易额为29.8亿美元。 到2020年,这一数字已跃升至11月底的849.8亿美元,其中745亿美元集中在8月开始。

9月的高峰月份的总交易量为267.8亿美元,过去两年的平均月增长率为41.3%。

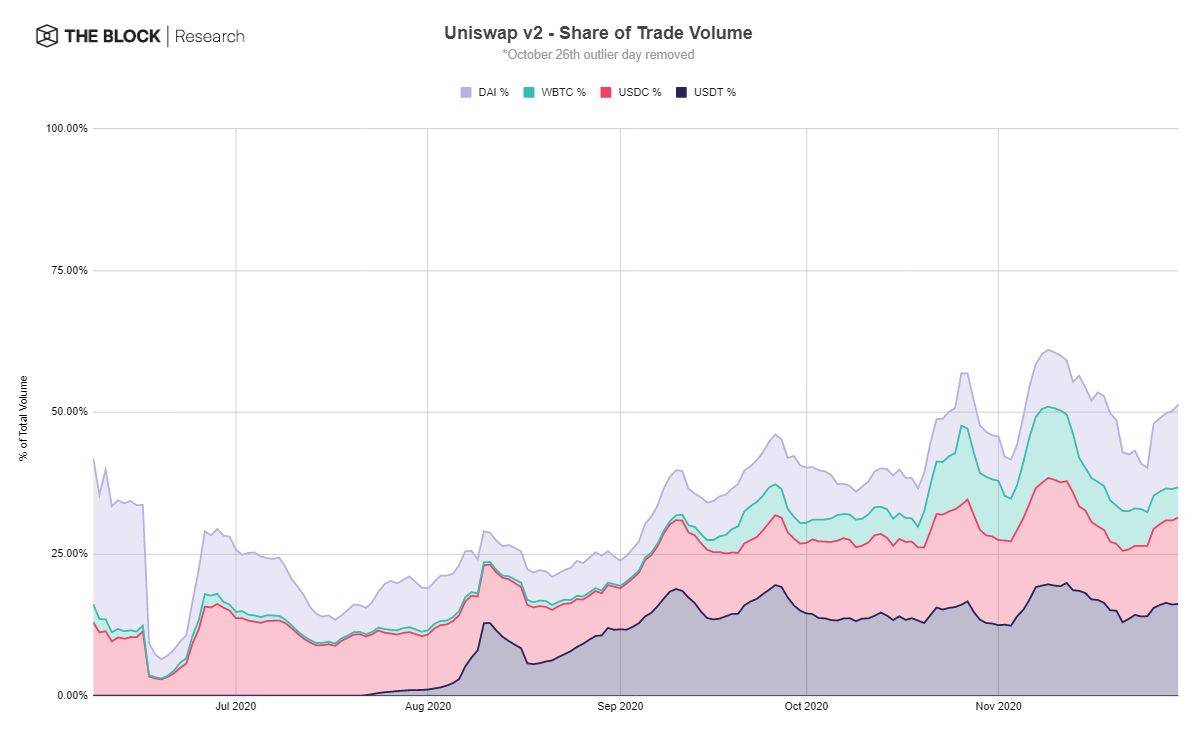

从市场份额来看,Uniswap目前以60%的市场份额主导着DEX,并且推出了针对USDT,USDC,WBTC和DAI(全部为ETH)交易对的UNI流动性挖矿激励措施。 UNI挖矿奖励于9月18日开始至11月17日结束。

基于恒定函数做市商的DEX约占市场份额的89%。基于订单薄的最大DEX是0x,市场份额为6.8%,10月和11月平均每月交易量为12亿美元。

从6月开始,专注于价格稳定的资产之间的互换(例如稳定币到稳定币的互换)而优化的AMM——Curve的市场份额为20.8%。最近,SushiSwap还设法吸引了流动性和交易量,到12月到目前为止已增长到第二大DEX。

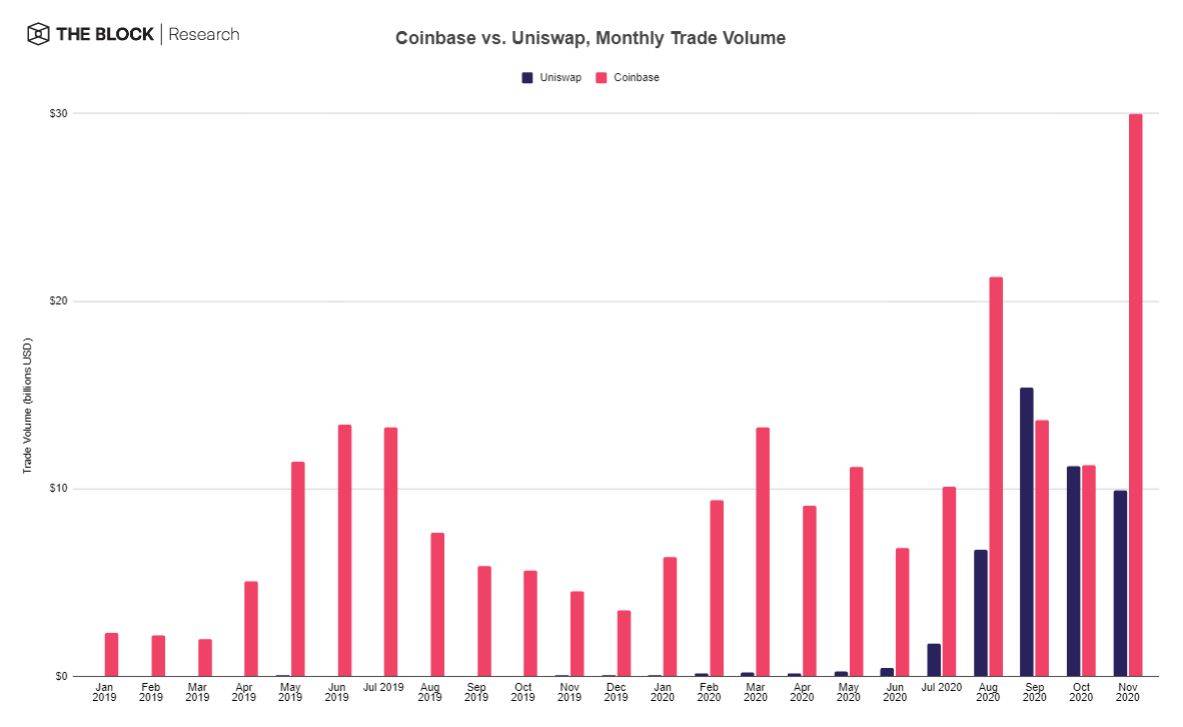

关于DEX的最有趣的数据点可能是,就交易量和流动性而言,它们开始与大型中心化交易所竞争。根据Coingecko在USD(T / C)到ETH交易量中的描述,一个规模为290万美元的市场订单薄的滑点大约有2%。在Coinbase Pro上,仅需要385000美元就可以让市场波动2%。在9月的鼎盛时期,Uniswap的每月总交易量超过了Coinbase。

由于没有上币门槛,因此DEX通常对于DeFi资产的长尾来说是有利的。 任何人都可以上线资产并开始提供流动性。 尽管如此,这种交易量仍是集中的,因为Uniswap上排名前四的交易对占交易量的50%。 为了比较,这仅略低于例如 Coinbase Pro,该平台前四个交易对约占总交易量的60%。

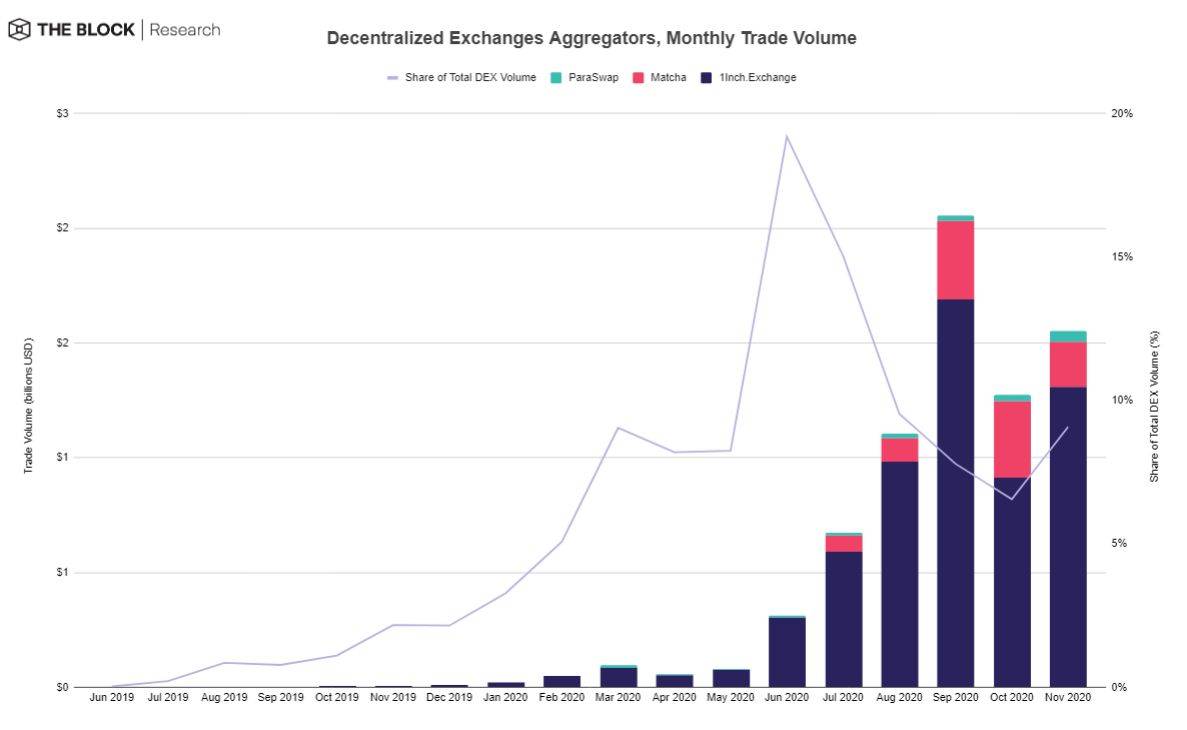

在去中心化交易所聚合器中,1inch交易所占主导地位,但Matcha(由0x团队构建)正在增加其市场份额。 在过去的三个月中,1inch交易所的平均交易量为12亿美元,而Matcha在同一时期的每月交易额已增至2.8亿美元。

借贷

与DEX相似,6月贷款协议的活动猛增。这主要是由Compound的COMP分发(在几次利率迭代之后)开始的。用户可以存入DAI,然后以循环的方式再次借入和存入——抵押率允许的最高。

6月15日,DAI的供应量为1.12亿。一个月后是1.9亿,然后接下来1个月的4.13亿。到9月底,DAI的供应量为9.1亿,此后缓慢增长至10.2亿。

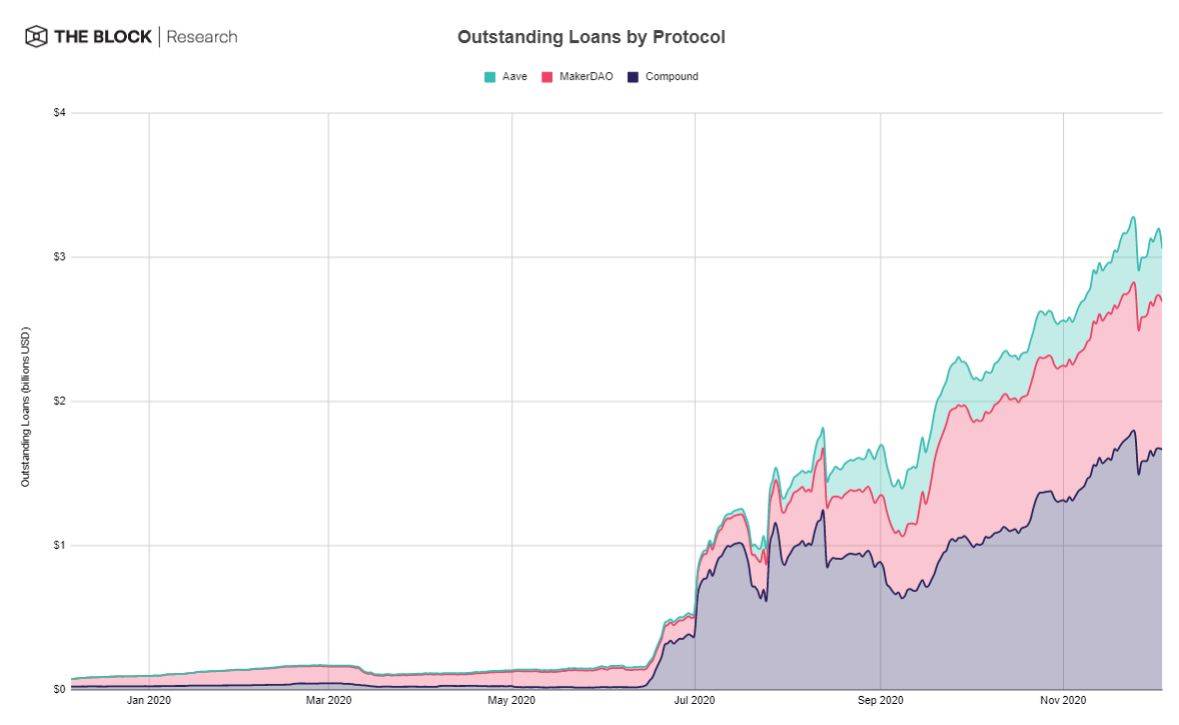

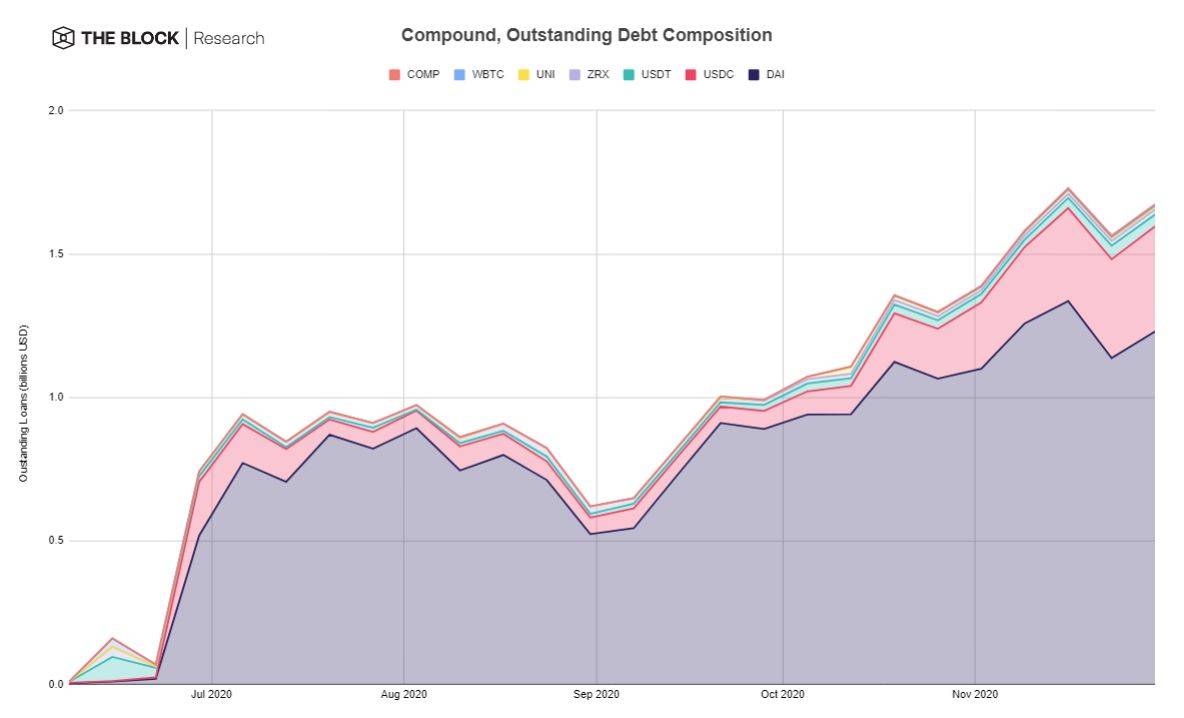

目前,两个主要货币市场协议(Aave和Compound)的未偿还贷款总额为30.3亿美元,这表示同比增长了9,513%。

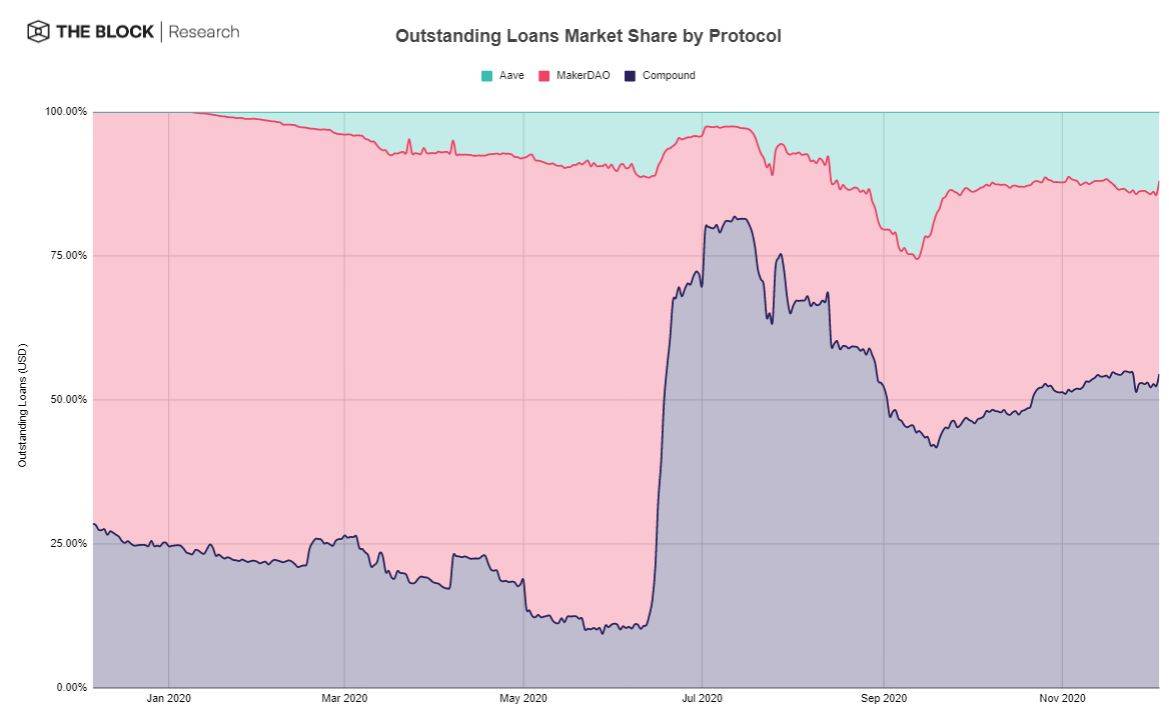

尽管Compound看起来像借贷金额上显着更大的协议,但是检查资产之间的债务分配显示出DAI表示形式过大。

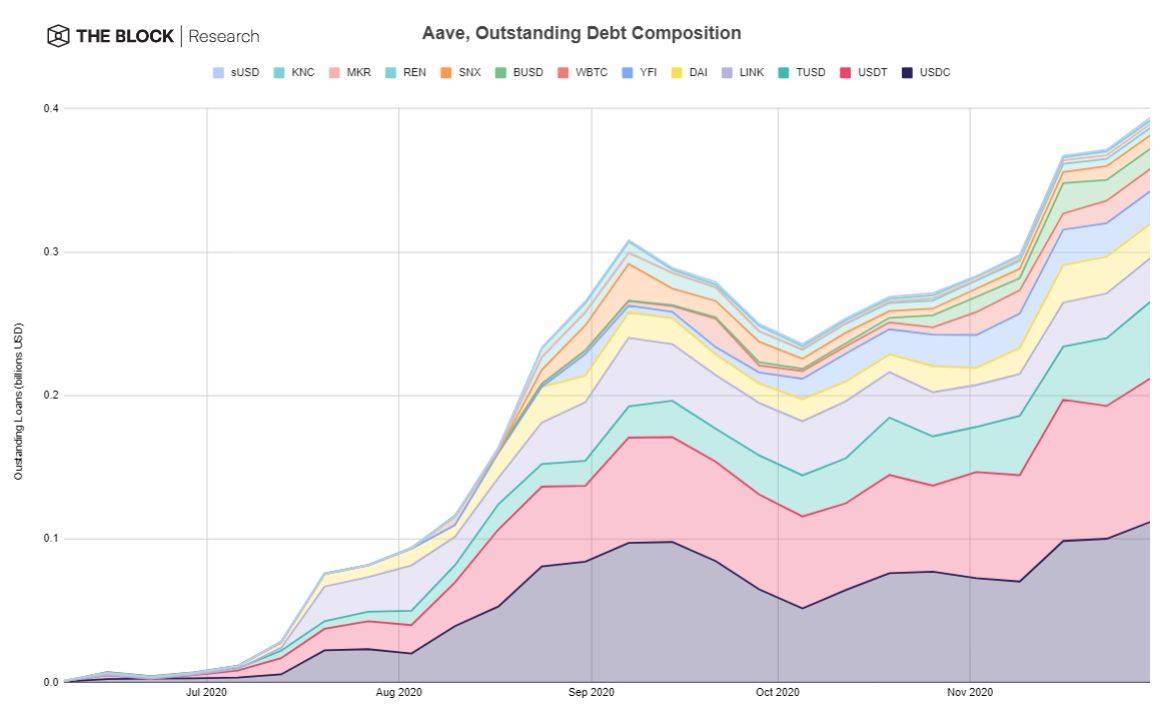

如果从Compound的借款额中删除DAI,则Aave的债务总额仅比Compound少4900万美元。 Compound拥有四项资产,总借款额超过1000万美元,而Aave拥有九项此类资产。

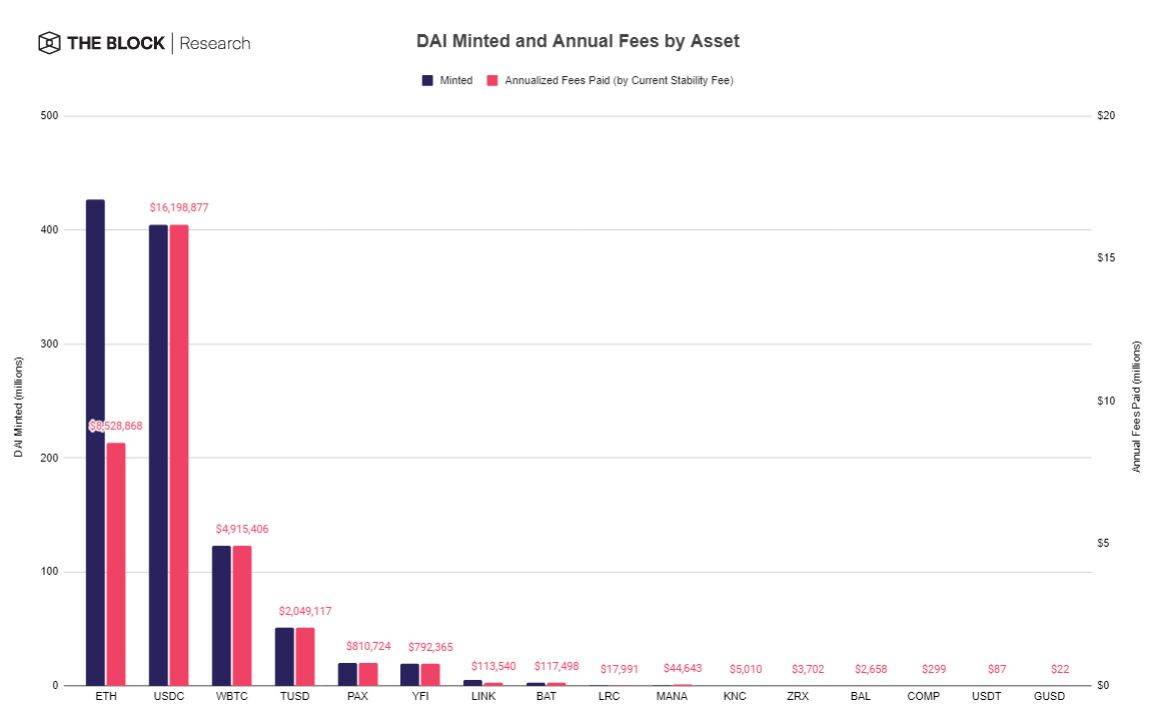

总体而言,对流动性挖矿的DAI需求增加导致DAI价格始终稳定在1.04美元或比锚定价格高出4%的水平。在2020年秋季的大部分时间里,大多数抵押品都可以零手续费(零利率)创建DAI。

DAI并不是在考虑负利率的基础上构建的,这导致USDC成为抵押池的重要组成部分,以铸就更多的DAI并将钉住的汇率恢复至1美元。今天,有38.4%的DAI是通过USDC铸造的。

随着(目前)流动性挖矿热潮顶峰已过,DAI设法全面提高了利率(稳定费)。按照目前的速度,MakerDAO每年产生3360万美元的收入,这意味着其市销率仅为15.74。

其他

以太坊上的“包装”比特币。2020年11月初,以太坊区块链上的“包装”BTC总量达到峰值,刚好超过15万,而今天,以美元计价的金额达到了创纪录的27.7亿美元。

wBTC占据了81.2%的市场份额,其中renBTC排名第二,为11.3%。 对于跨链资产转移,中心化保管人模型更受欢迎,在资本方面具有优势。

与tBTC 之类的去中心化同类相比。 作为与wBTC相比的优势,铸造tBTC不需要通过KYC / AML检查。

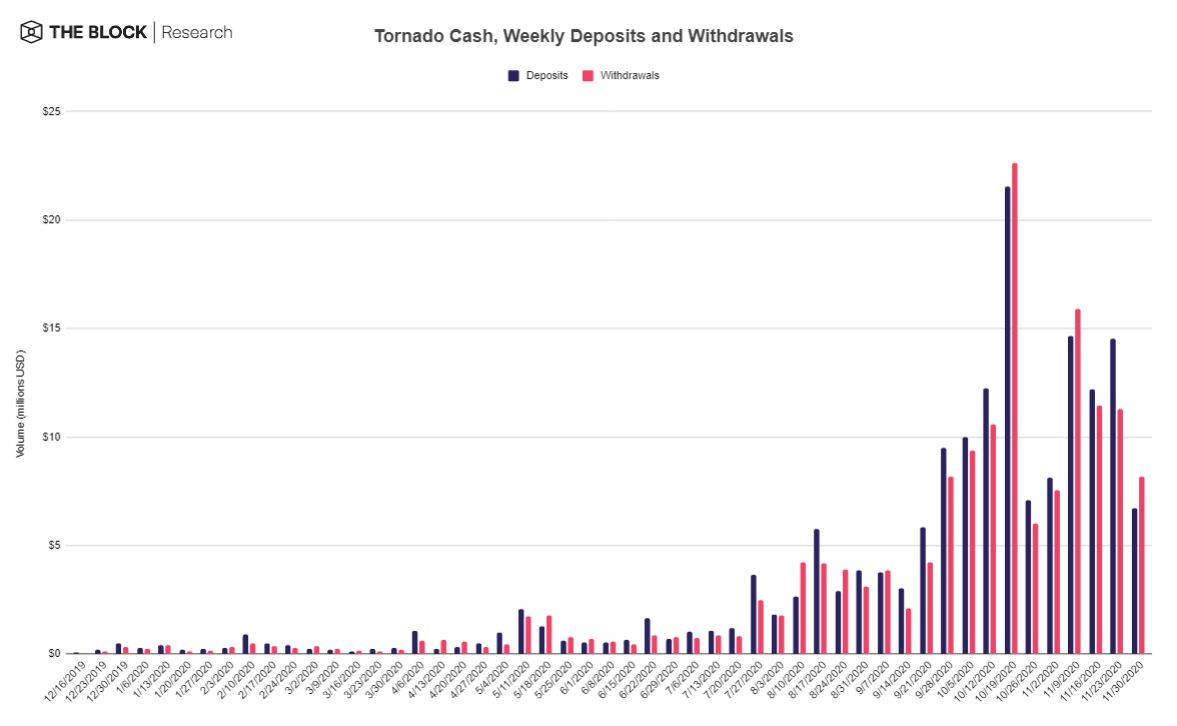

以太坊的隐私。目前,以太坊的主要隐私混合器Tornado Cash的交易量稳步增长,目前协议中锁定的美元计价金额(以ETH为单位)约为1200万美元。 每周,Tornado Cash有约500个唯一身份用户活跃,相比之下超过了Synthetix和Balancer的平均周使用时间。

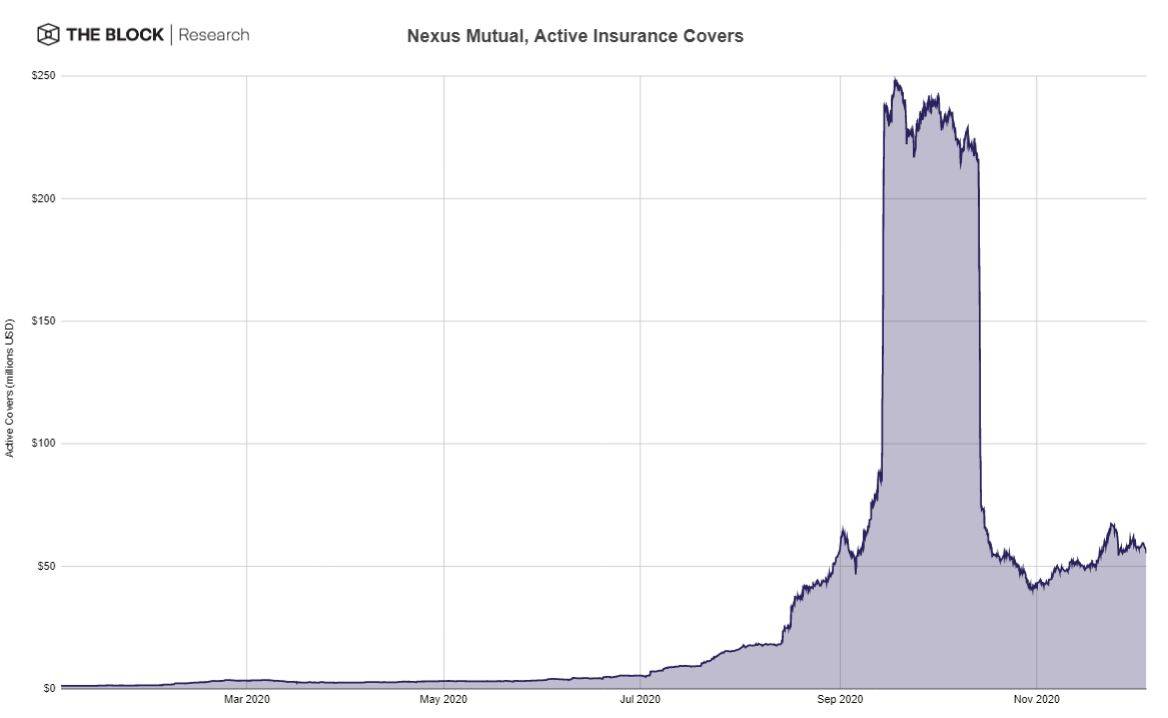

去中心化保险覆盖。 Nexus Mutual在9月初获得了巨大的提振,在9月15日发生bZx黑客攻击后,一夜之间其保险承保规模增长了5倍。 最大的一笔单购案是Uniswap v1,价值1,040万美元,并向NXM代币持有人支付了7.64万美元的保费。

如今,最受欢迎的保险范围是Curve,renBTC和Aave,其中2,200万美元或全部承保规模的40%来自这三个协议。

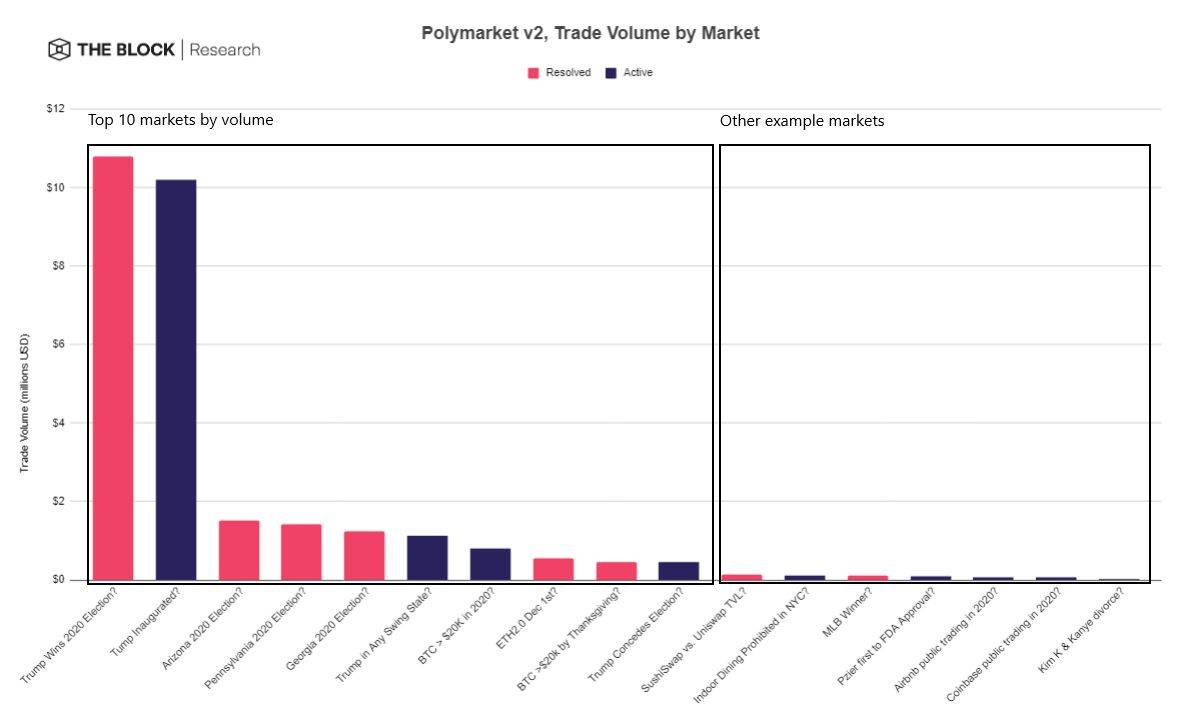

预测市场。 Catnip.Exchange和Polymarket是2020年美国大选最受欢迎的预测市场。对于Polymarket,两个主要的总统选举市场大约比其他市场大一个数量级。

预测市场面临的挑战将是在没有头条事件的情况下继续保持这一发展势头。Polymarket在多样性方面做得最好——其ETH2创世市场的总交易量为56万美元。少数体育和娱乐市场正在接近六位数的范围。

在用户体验方面,Polymarket也是走的最远的。这很大程度上归功于其二层扩容解决方案集成提供的交易速度和快速交易。此外,AMM模型意味着交易者始终可以获取价格,而且没有订单簿,无需关注订单匹配问题。虽然这的确会造成一定的滑点,但对于押注者来说,即使是许多较小的市场也具有足够的流动性,可以进行1000美元以上的交易。

Uniswap更是带来了迄今为止所有DeFi发行中最广泛的代币分发。 查看持有代币的地址表明,Uniswap向与其AMM交易过的每个用户(地址)进行代币分发,从而促成了迄今为止所有DeFi项目中代币分发范围最广。

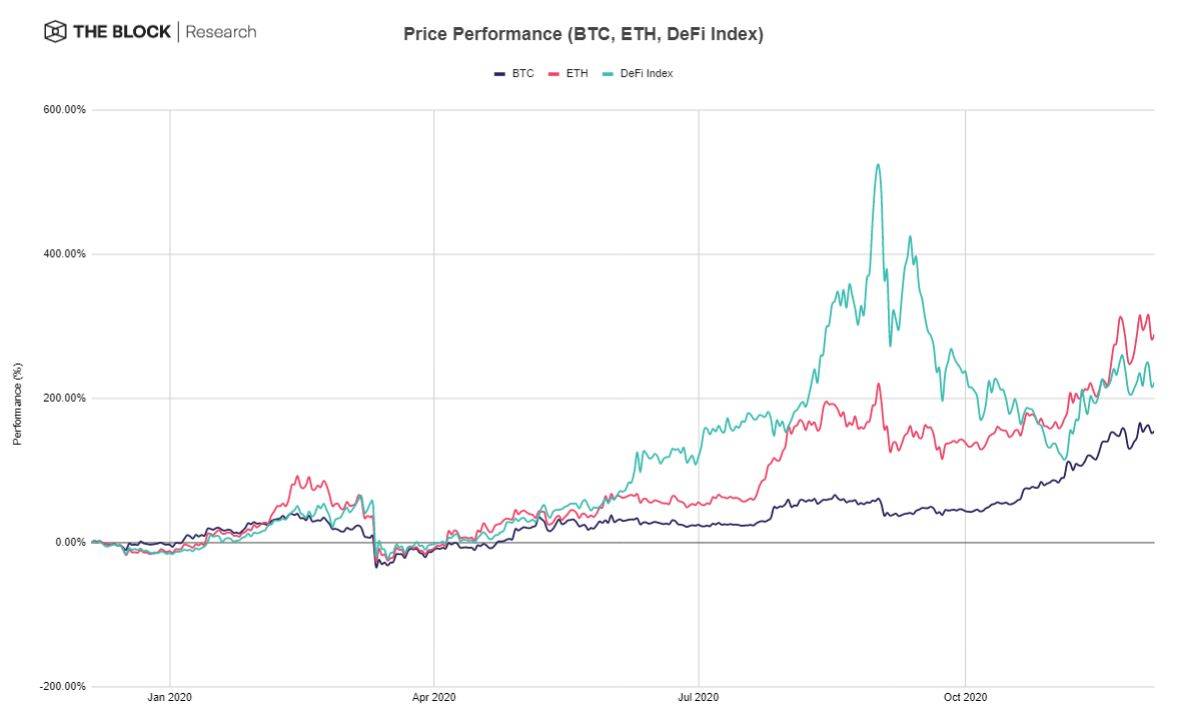

综上所述,DeFi在2020年的表现优于比特币。

在过去的一年中,The Block的DeFi Index中的代币表现优于BTC 17%,表现不如ETH——整体增长237%。 尽管从9月初的524%的峰值大幅缩水。 该指数中表现最好的资产是YFI,增长了3,496%。

The Block的数据仪表盘上提供30天,季度,年初至今和年度价格表现。

2021年:可扩展性和复杂性与中心化服务的可扩展性展开竞争(这次是真实的)

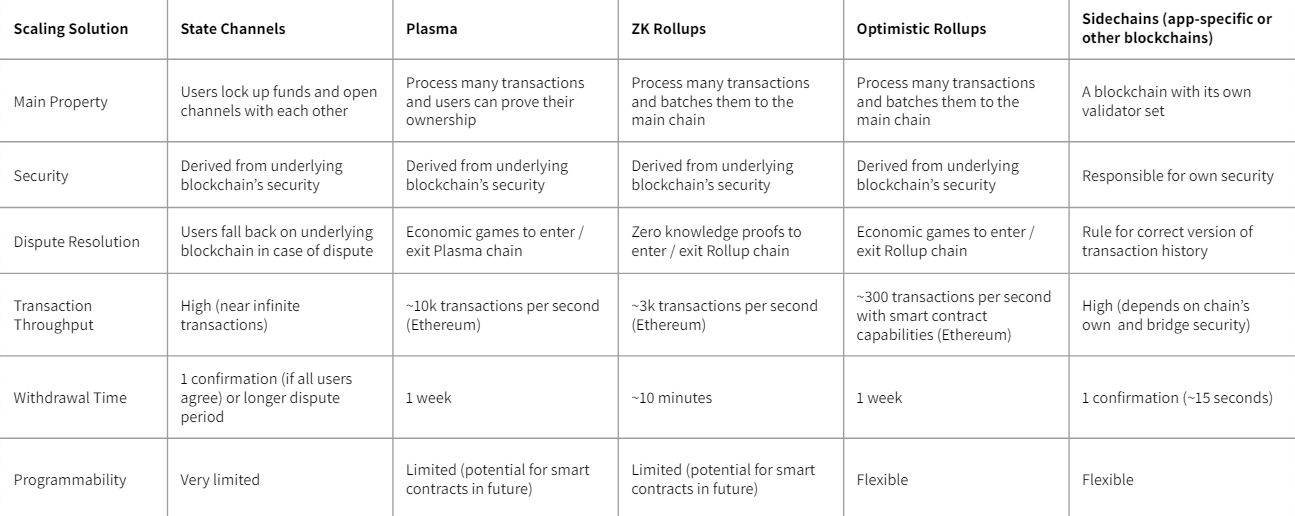

可扩展性以及廉价和即时交易的承诺,是几年来很多技术都写进年终报告中的承诺之一。但是,在以太坊上,这些承诺现在变成了现实。

Polymarket已经在二层(Layer 2)侧链解决方案Matic上运行。此外,DEX Loopring由zk-Rollups构建,并在2020年促进了超过1.2亿美元的交易量。

此外,几乎每个DeFi项目都宣布了与特定扩展解决方案集成的计划,并且在某些项目中,预计将在数周内进行部署。 dYdX正在计划转移到StarkWare的基于zk-Rollup的StarkEx中。 Curve是仅次于Uniswap的第二大交易量的DEX,它基于Matter Labs的zkSync(另一种zk-Rollups解决方案)构建。 Uniswap和Synthetix正朝着建立在Optimistic Rollups上的Optimistic Ethereum迈进——并且Synthetix已经在Optimistic Ethereum测试网上发布了其核心产品的一个版本,允许用户质押SNX代币。Perpetual Protocol于12月16日在xDAI侧链上发布。 The Graph将使用状态通道来扩展小额支付,以从区块链数据索引器查询数据。

简而言之,许多重大项目将在2021年初部署在二层或侧链上,或者至少将在其上进行部署。

从用户的角度来看,这将在应用内提供即时和近乎免费的交易,但是这种碎片化还具有一些较小的缺点。

大多数服务都将引入一种与今天不同的存取款用户体验。如今,单个Web3钱包就可以作为通往每个应用的门户。 在二层或侧链上存取资产会产生一些摩擦(在时间方面)。

碎片化的流动性还对去中心化交易所聚集产生影响。 如果Matcha和1Inch.Exchange等服务位于彼此不通信的不同网络环境中,它们将无法自动利用多个流动资金池。

衍生品

如衡量部分中的图表所示,就现货交易量而言,去中心化交易所已变得比中心化交易所更具竞争力。增长的下一个自然步骤是将这一成功扩展到衍生品市场。

这意味着永久掉期,期货,期权和预测市场可以被视为这一类别,并将被移植到去中心化和非托管的世界。使用正确的协议,去中心化交易所市场可以扩展到杠杆和合成产品。合成资产特别有趣,因为它们为所有资产(包括代币,股票和商品期货等)的无需许可交易开辟了道路。

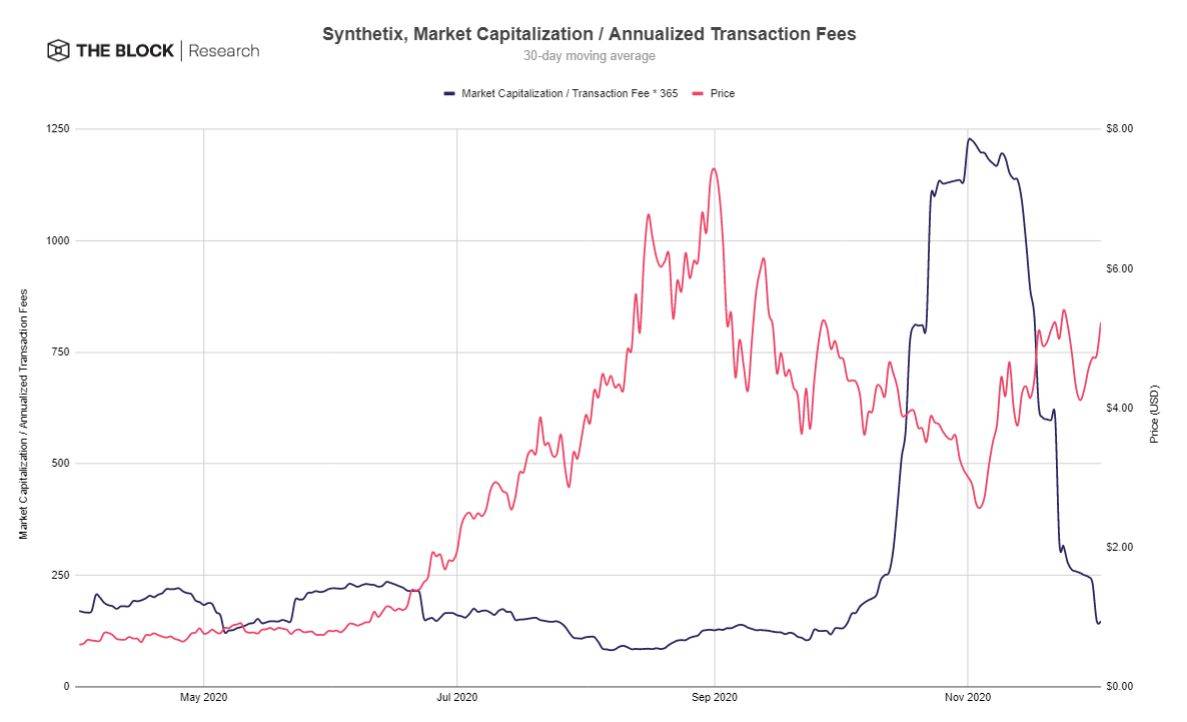

在现有的知名公司中,Synthetix的模型(SNX持有者为交易者提供交易所需的流动性)在交易量方面并未取得巨大成功。 dYdX可能是使用最多的永续掉期产品,根据Coingecko的数据显示,其平均交易量约为400万美元。相比之下,BitMEX的BTCUSD永续掉期的每日交易量达到数十亿美元。

UMA的模型有点类似于MakerDAO系统中DAI的铸造方式,即合成资产是针对抵押品铸造的。与大多数衍生协议不同的是,它不需要外部预言机输入价格信息,而是鼓励用户清算不当的抵押头寸。由于过高的抵押要求使他们的资本效率低下,因此该模型历来难以控制流动性。可以说,这也使过度抵押的协议成为信任最小化的协议。

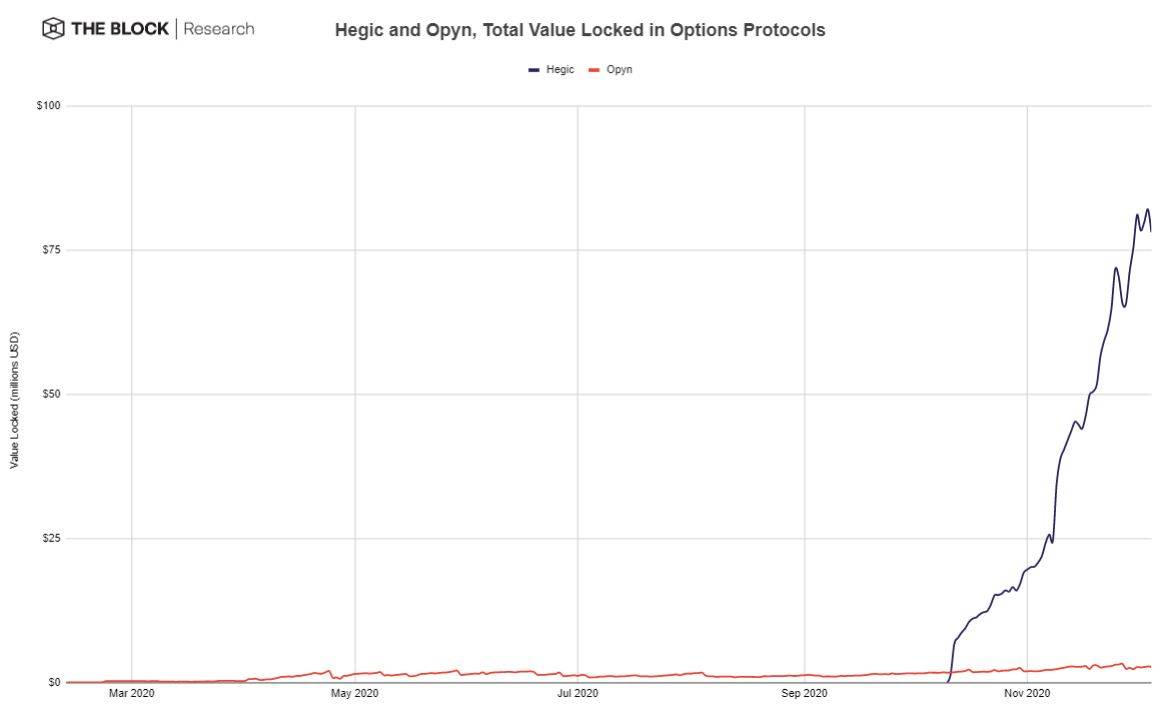

在期权方面,Opyn使用类似的模型,期权卖方可以锁定例如 ETH来铸造期权代币(oToken)以在公开市场上出售以换取溢价。 另一方面,Hegic使用集合流动性模型,其中流动性提供者(期权卖方)向全球池提供其ETH或DAI。 然后,买家指定所需的期权参数(买入/买入,执行价格,合约期限),并以算法确定的价格报价。

去中心化派生领域中的许多解决方案看起来都非常类似于中心化解决方案。 dYdX,MCDEX和DerivaDEX采用传统的中央限价订单模型——它们都应受益于与扩容解决方案的集成。例如,MCDEX正在与Optimistic Rollups的近亲Arbitrum进行集成。

这些衍生品交易所面临的挑战是如何形成足够的流动性,以使其与中心化对手竞争。从Uniswap这样的AMM的成功中可以吸取的教训是,提供流动性的容易性是关键。

在这里,Perpetual Protocol提供的模型更接近Uniswap。在Perpetual Protocol中,用户与虚拟AMM进行交易,而价格由Uniswap的常数做市商函数提供。通过这种模型,该协议可以提供即时交易而无需交易对手——本质上具有无限的流动性。资金支付用于激励需求,将永续盘价格推向指数价格,如果vAMM能够吸引双方平等行动,就不会有资金风险。交易费用的0.5%存储在保险基金中,该基金用于弥补出现的任何损失。

去中心化衍生品在加密产品上又提高了一个复杂程度。除了开始与加密相关市场上的中心化交易所竞争外,这些协议的成功还包括能够将交易量推向其他市场。如果到2021年底,如果能达到数十亿美元,这将是巨大的成功。

预测市场已经看到了成功的第一个迹象,因为Polymarket的主要选举市场的交易量为1,080万美元。 Catnip.Exchange(建于Augur上)的交易量也达到了峰值,每天超过160万美元。 作为参考,欧洲最大的运营商必发(Betfair)的总交易额为16亿欧元,因此去中心化的预测市场还有很长的路要走。 预测市场也已用于例如 BTC期货市场,但它们的弱点是它们不容易为资产提供恒定的价格敞口。

以太坊竞争对手们的最后机会

一些Layer 1项目通常资金充裕(例如Dfinity于2018年8月筹集1.02亿美元,Polkadot 2017年10月筹集1.4亿美元),他们至少都具有技术价值——不像简单的比特币分叉币和区块链那样。

其中包括Polkadot,Cosmos,Ava,NEAR和Solana。这些Layer 1项目中有一些已经主网上线或接近主网上线。

以太坊围绕开发人员工具具有相对较强的网络效应,并且有99%的有趣代币是ERC20。很有可能到2021年初,这些区块链中的每一个都必须在构建生态系统和引导网络效应方面走得更远,否则它们将被抛在后面。

矿工可提取价值(MEV)

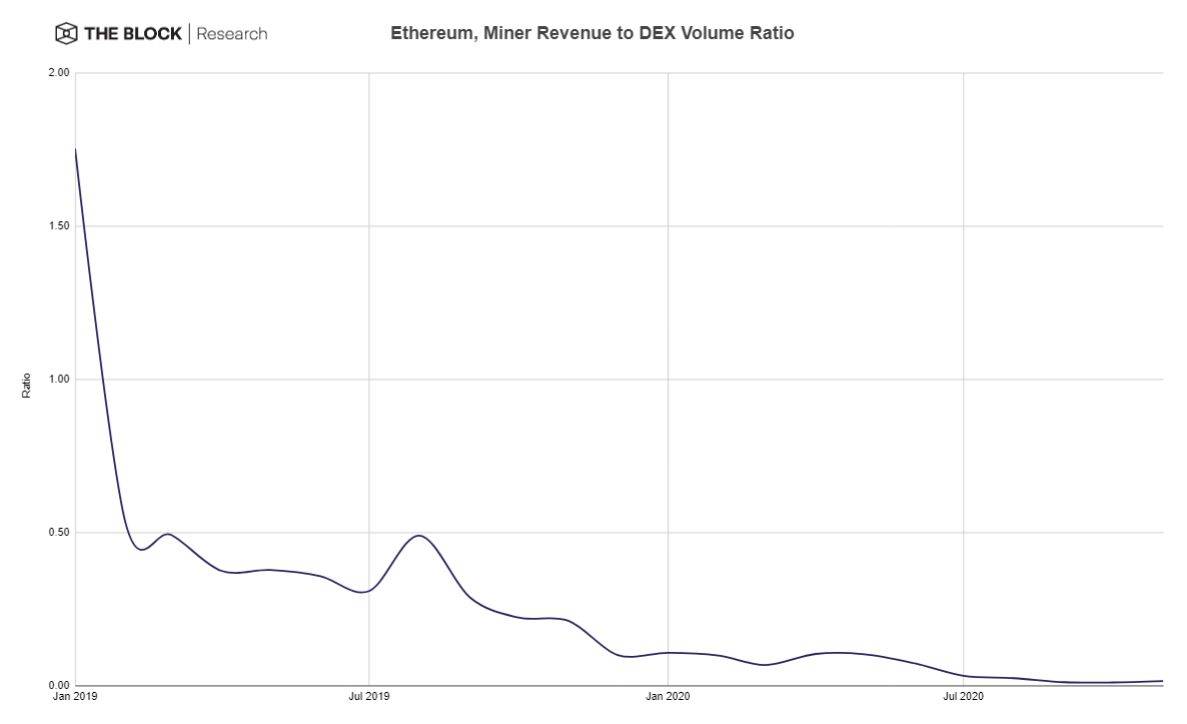

MEV是指矿工可以从重新排序和审查区块链上的交易中获得的利润额。

获利机会的一个例子是DEX套利。如果矿工在货币池中观察到有利可图的套利交易,他们可以复制交易并用自己的交易代替它(请注意,这包括矿工的交易,任何交易给矿工的报酬都包含在一个区块中)——这样就可以获取相关的利润。

MEV可能会成为成功的智能合约平台(即今天的以太坊)的安全问题,因为其安全性不会直接随其促进的经济活动而扩展。 DEX的数量可以扩展到100倍,而不会直接影响支付给以太坊矿工的交易费用。在某个时候,矿工可能会被激励去竞争MEV,而不是参与共识。充其量来说,MEV可以增加区块链的安全性,因为向验证者支付了更多费用,但最坏的情况是,它会导致共识不稳定。

机构参与DeFi

迄今为止,由于不良的风险管理工具以及缺乏直接与托管人进行互动的机会,机构很难参与DeFi。

参与DeFi需要了解除基本金融风险之外的其他许多风险。 这包括:

- 智能合约被黑客入侵的风险。

- 经济激励措施失误,导致协议无法正常运行(例如,清算无效)。

- 监管风险,因为并非所有DeFi协议都已完全去中心化,并且可能依赖于具有管理密钥的功能来控制操作。

- 造假的可能性。 协议代币通常以意想不到的方式使用,例如,Compound的DAI借入量曾为12亿美元,尽管当时DAI的总供应量为11亿美元。

- 缺乏隐私。 其他用户可以查看交易头寸并根据公共清算阈值等信息采取行动。

作为解决方案,Gauntlet已为Compound和Aave创建了风险评分。加密安全公司Fireblocks在11月30日宣布,他们将开始通过其API和浏览器扩展支持DeFi,这将帮助机构直接与DeFi进行交互。

机构参与DeFi的工具正在改进,但监管问题仍然存在。在使用DEX进行交易时,无法了解对方是谁,这对于KYC / AML要求而言并不理想。尽管如此,参与人数有望增加。

金融应用之外的Web3

DeFi创建了第一批在互联网上转移巨大价值的区块链应用。但是,有很多尝试为非金融用例构建基础设施,例如用于视频流的Livepeer,用于云存储的Filecoin和Sia以及作为去中心化音乐市场的Audius。

在这些项目中,最好的押注可能是The Graph——一种区块链索引数据协议。

这是因为加密货币中的许多前端已经使用The Graph来向用户提供数据。 这包括Uniswap,Synthetix,Aragon和许多其他应用。 到目前为止,The Graph一直作为中心化服务提供商运行,该协议的去中心化版本于2020年12月17日启动(以受限形式)。

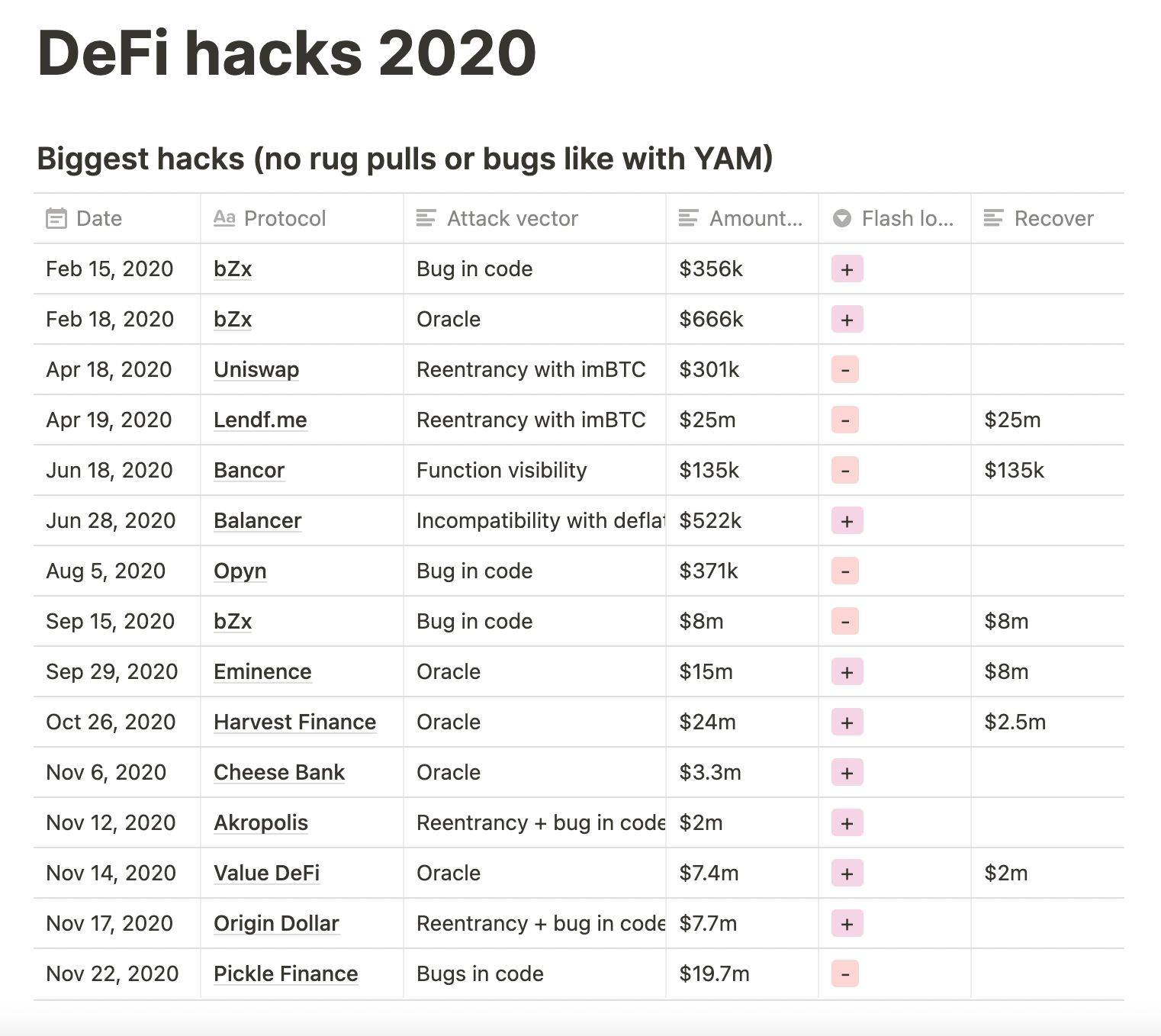

DeFi附录:2020年最大的DeFi黑客事件

第一次bZx黑客攻击事件(02/15/2020)

由于合约中的错误,使用闪电贷的攻击者创建了未抵押的交易头寸。这使他可以将WBTC价格提高近3倍,并以约1.2k ETH的利润进行有利可图的交易。

第二次bZx黑客入侵(02/18/2020)

Samczsun于2019年9月30日撰写了关于使用Kyber作为预言机的问题。攻击者使用闪电贷大大高估了sUSD价格,并在提供抵押品后借入了ETH。

Uniswap imBTC池黑客事件(04/18/2020)

在这种情况下,问题在于Uniswap不支持ERC777代币标准。这使攻击者可以在代币交易期间执行重新进入,并总是获得额外的利润,包括套利者的行为。

Lendf.me黑客事件(04/19/2020)

该攻击使用了imBTC代币和与其一起提供的可重入攻击向量。但是,这次攻击者与合同进行了交互,就好像他有很多抵押品,而实际上他没有抵押品。这允许

黑客借用平台上的所有资产。

Bancor v0.6黑客事件(06/18/2020)

新版合约的代码具有一个私有功能,可供任何用户调用。如果所有者使用了新版的Bancor合约,则可以从钱包中转移代币。

两个Balancer池发生黑客事件(06/28/2020)

问题是Balancer和通货紧缩代币发生不兼容;每次转移都会破坏1%的交易量。使用闪电贷,攻击者在STA和STONK池中执行了许多交易,黑客购买了所有其他代币

赚了大约一百万美元。

Opyn黑客事件(08/05/2020)

由于代码中的错误(错误地处理了所接收的ETH数量),攻击者可以两次行使其以太坊看跌期权。

第三次bZx黑客入侵(09/13/2020)

攻击者可以通过将iToken转移给自己来加倍他的iToken余额。由于黑客的粗心,项目方当天就收回了资金。

Eminence黑客攻击事件(09/29/2020)

Andre Cronie的一个未发布项目在其代币中使用了联合曲线概念。但是,使用闪电贷的人可以操纵代币价格,并从代币合约中消耗1500万DAI。

Harvest黑客事件(10/26/2020)

这次攻击使用了闪电贷,这使攻击者可以操纵该协议使用的Curve的价格。由于操纵的结果,这可能是由于滥用Curve作为预言机而导致的,攻击者从协议中提取了比入金更多的资金。

Cheese Bank黑客事件(11/06/2020)

在闪电贷的帮助下,攻击者操纵了预言机来增加其抵押品的价值。此攻击类似于第二个bZx hack。

Akropolis黑客事件(11/12/2020)

这次事件的原因在于,在存入多个代币的情况下,合约没有检查正在使用的代币。这使攻击者可以借用闪电贷并将其合约用作伪造代币以触发重新进入。

Value Defi黑客事件(11/14/2020)

这次攻击与Harvest Finance案非常相似,因为它也将Curve用作预言机。

Origin Dollar hack(11/17/2020)

借助闪电贷和我们从Akropolis已经知道的伪造代币攻击的帮助,攻击者能够使存款金额增加一倍。这使他可以从协议中撤出稳定币,并出售多余的OUSD。

Pickle Finance黑客事件(11/21/20)

利用代码中的许多错误,攻击者使协议认为这笔钱将流向伪造的保险柜,然后流向Curve进行投资。

Warp Finance黑客(12/17/20)

攻击者使用了闪电贷来操纵预言机,并从平台借用了所有稳定币。 Warp团队成功清算了攻击者的仓位,并返还75%的资金。