新手必读 | 什么是灰度?

在本轮比特币的上涨过程中,灰度频频出现在人们视野之中。“灰度上班”成为加密领域最新的MEME之一。灰度是什么,它到底在玩什么游戏?本文适合初学者阅读。

灰度是加密货币信托基金

灰度创立于2013年9月25日,是一家加密货币基金公司,也是加密领域最早入局者之一,经过7年多的发展,截止到蓝狐笔记写稿时,如今其管理的BTC资产(GBTC)价值超过191亿美元,管理的ETH资产(ETHE)超过29亿美元。

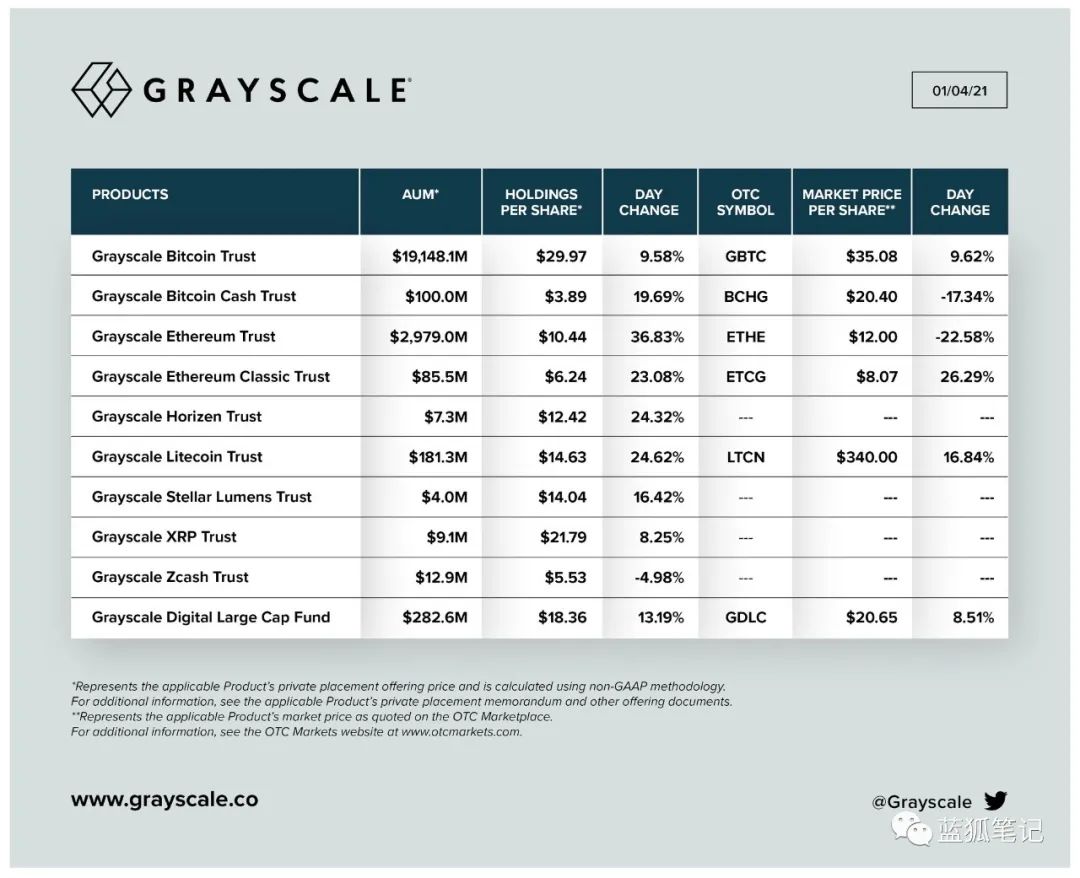

(灰度管理的加密资产产品,Grayscale)

此外,它还持有BCH、ETC、ZEN、Zcash、LTC等加密资产。

从灰度购买加密资产跟用户直接从交易所购买加密资产是有区别的

如果用户直接从加密交易所购入比特币,那么,相当于用户是直接管理该比特币(如果用户转入个人钱包,则是完全控制)资产。而当普通用户在灰度买入其比特币产品GBTC,则是一种投资信托关系,用户购买的不是比特币本身,而是灰度持有比特币的份额。

从上图也可也看到当前其每股的价格为35.8美元,它代表的是灰度持有BTC的份额,而不是BTC本身。此外,我们还会发现,在过往,用户以很高的溢价购买比特币或以太坊资产,为什么用户不直接购买比特币或以太坊资产呢?这里涉及到两个问题:灰度的加密资产投资产品从何而来?购买灰度的加密资产产品有什么好处?

灰度的加密资产产品从何而来

灰度是加密资产的管理者,帮助投资者做资产管理。它 首先从合格投资人那里募集资本,募集的资金用以购买加密资产。

这些合格投资者一般都是较大的投资人或机构,它们动用自有资金或从场外借入资金投入到灰度。

投入的资金可以是法币也可以是加密货币(如直接投入比特币或以太坊)。由于合格投资者可以直接向灰度投入加密货币,这也导致灰度的BTC和ETH直接购买力并没有人们通常认为的那么高。

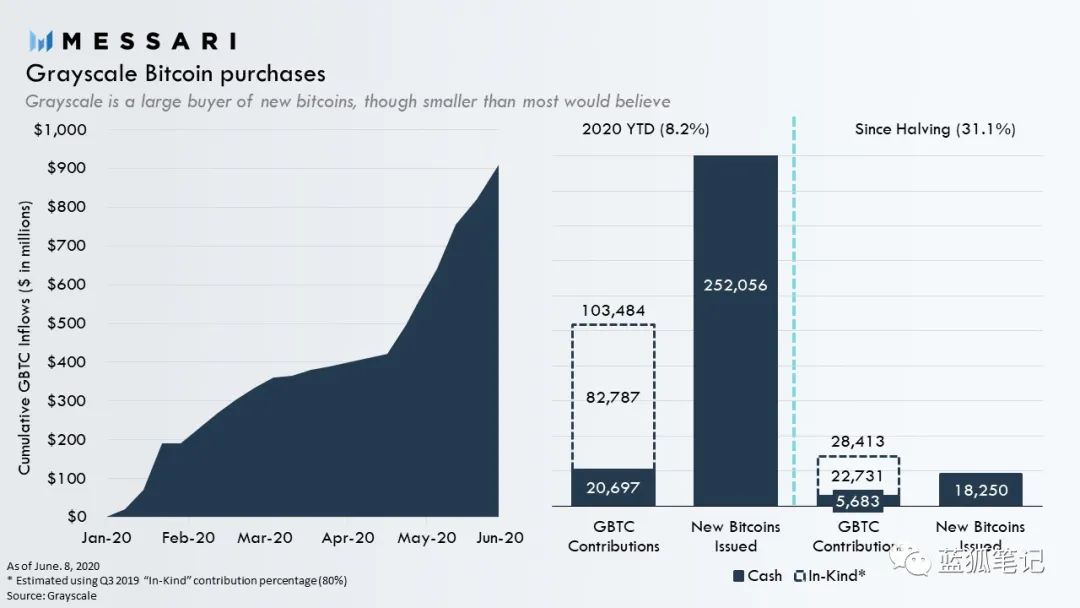

(灰度用现金购入比特币的量比人们想象的要低,SOURCE:MESSARI)

灰度将这些资金买入加密资产,然后将它们划分为份额,从而生成了灰度的加密投资产品,如GBTC、ETHE。灰度的操作主要依据“Rule 144 exemption”规则,有了这条豁免规则,灰度允许其最初创建份额的加密资产投资者(严格的合格投资人身份验证)在禁售期(6或12个月)后可以向公众出售。GBTC和ETHE的锁定期修改为6个月。

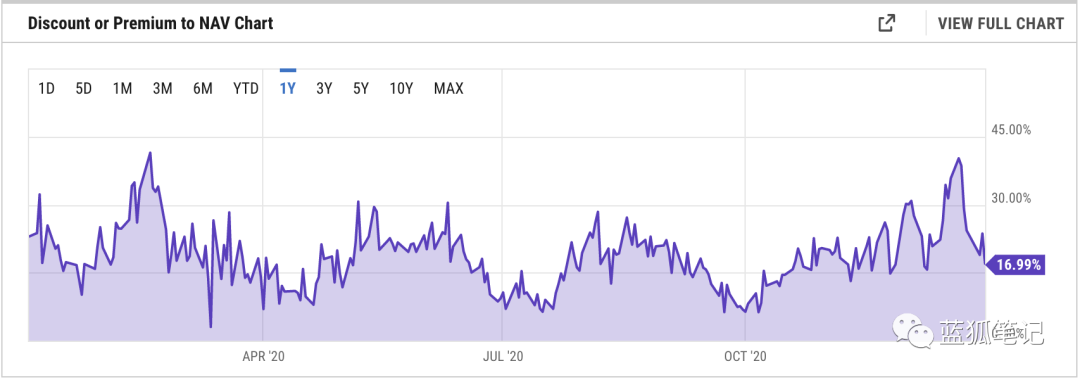

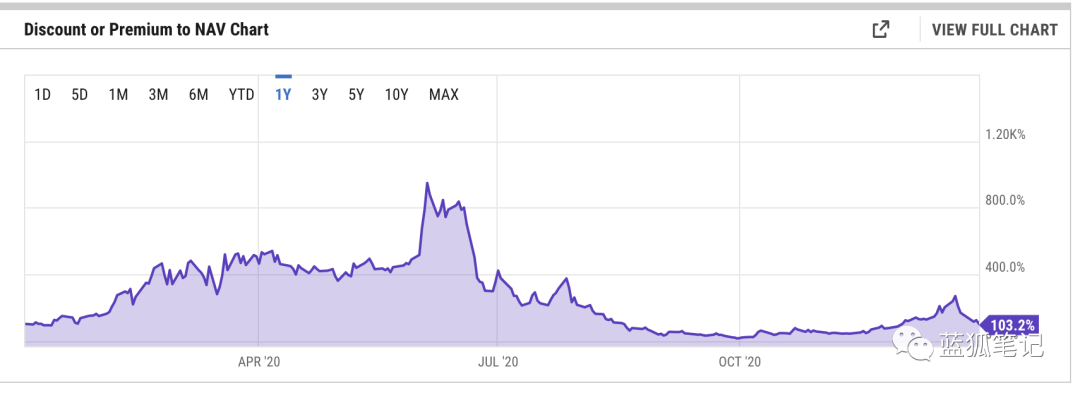

这些加密资产份额的交易价格往往跟其底层资产的价值不一样,可能会有溢价也可能会有折扣。从下图看,在历史上,GBTC和ETHE资产有较高的溢价。这也是一些机构投资灰度的重要原因。

根据最近的披露,“三箭”在灰度持有超过12亿美元左右的比特币信托头寸,持有36,969个BTC,当前占据GBTC的6.1%左右。

(GBTC的溢价,SOURCE:YCHARTS)

(ETHE的溢价,SOURCE:YCHARTS)

对于这些大投资者来说,他们进入灰度主要原因是套利。一旦禁售期结束即可卖出获得利润可观的溢价。

灰度的产品溢价从何而来

灰度运作了7年多,但至今为止,还是有不少人不太了解其运作机制,这导致其有很高的溢价。灰度为普通投资者提供了加密货币的敞口。

很多美国普通用户之所以购买灰度的加密资产产品,是因为它可以通过传统的经纪和退休金账户进行购买,也由此带来一系列的便利。例如在税收、资产保管、可转让等方面的好处。

对于传统的投资者来说,这些便利满足了其需求。例如,灰度的份额可以在IRA等税收优惠账户中持有;加密投资者是普通投资者,自我管理比特币和以太坊资产有较高门槛,需要下载加密钱包,管理密钥,这些都是不小的难题。而通过投资灰度的加密资产产品,投资者不用设置钱包或加密交易所账户,可以通过传统金融渠道购买并保管,从用户体验上看,投资灰度中的加密资产产品类似于购买传统的股票。这显然更符合大多数普通投资者的操作体验。此外,这些资产属于投资者名下,也方便作为遗产进行转移给相关受益人,不用担心加密资产丢失等问题。

最后,灰度的这些加密资产份额也是可转让的,交易者或投资者购买之后也可以通过交易获利。

从上述可以看出,灰度在加密资产和中心化托管之间找到自己的生存之道,帮助传统投资者在合规情况下达成自己的目的,而这个服务,就是加密资产投资服务。用户购买的溢价本身相当于为其服务付费。

当然,如果这个世界是完全平的,灰度存在的价值会小很多。但为了合规和其他好处,灰度的价值就会一直持续,且会增大。从本质来说,灰度服务的一部分属于监管套利,一部分属于资产保管服务。

那么,灰度的加密投资产品溢价从何而来?

灰度会基于TradeBlock ETX指数(24小时VWAP,基于交易量权重的价格价指数)来跟踪底层资产的价格。不过交易市场的价格往往会根据需求产生溢价。

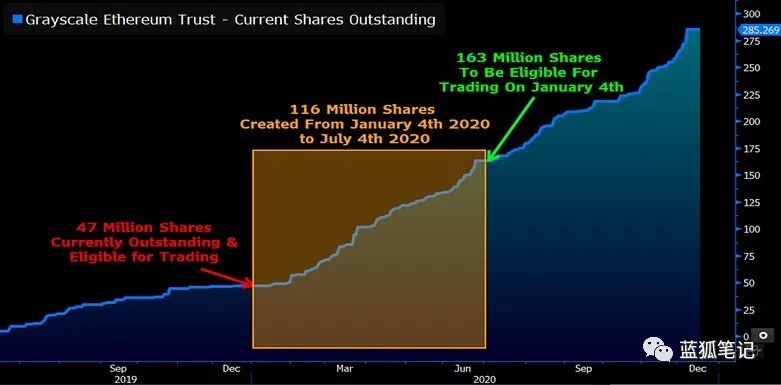

由于其加密投资产品的禁售期较长,这导致市场上可售卖的份额较少,如果用户需求高,则会产生极高的溢价。

不过随着禁售期到来,最初生成份额的合格投资人为了实现溢价会选择售出。随着市场上可交易的份额增加,溢价会持续降低。如果供大于求,甚至还可能出现负溢价。2021年1月4日有一部分ETH解锁,这也导致ETHE份额供应量大增,也会让ETHE的溢价变低,甚至为负。

(ETHE的大量解锁, SOURCE:JamesSeyffart )

(ETHE回报的下降, SOURCE:CharlieBilello )

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...