NFT 新方向:与 DeFi 结合的交互使用场景

2017 年,一款名为加密猫(CryptoKitties)的游戏横空出世并风靡一时,这让大多数人注意到了非同质化通证 NFT。

而实际上,NFT 的雏形可再往前追溯至 2012 年,2012 年 12 月 4 日,时任以色列区块链协会主席的 Meni Rosenfeld 在其论文《彩色币概述(Overview of Colored Coins)》中提出,比特币存在可替代性,通过为一部分比特币注入“特性”(这一过程称为“着色”),来实现将其与其他比特币分离。这些着色后的比特币将具有独立的价值,可用于表征真实世界的资产,并具有多种用例,包括 : 财产、优惠券、能够发行自己的加密货币、发行公司股份、订阅、访问代币、数字收藏品。

Colored Coin 的诞生让很多人意识到了将资产发行到区块链上的巨大潜力。Colored Coins 为区块链进一步的实验打开了大门,不但为 NFT 奠定了基础,也为接下来可编程区块链的诞生(如以太坊)埋下伏笔,分布式链上的世界的大规模应用从这个时候就已经在蠢蠢欲动了。

NFT 具有唯一性和不可拆分性的特征,使得它契合于一些领域如艺术品、游戏、电子存证、身份认证等。一方面,通过 NFT 可以对现实与虚拟资产进行密码学确权,解决信任问题;另一方面,资产通证化后,传统实体资产的流动性得到了提高。比如以 NFT 的形式,将书画、雕塑等艺术品保存在链上,不仅适应了收藏品的防伪需求,同时也提高了实物确权、交易流转的效率。

NFT 赋能的项目由于承载了更大的金融属性以外的落地需求,在发布与流通的过程中,价值捕获的路径也更加倾向于小众细分人群的参与,这种更加复杂的市场状况有利于行业的多样化发展,在之后的 8 年中 NFT 产生了更有趣的设计与应用。

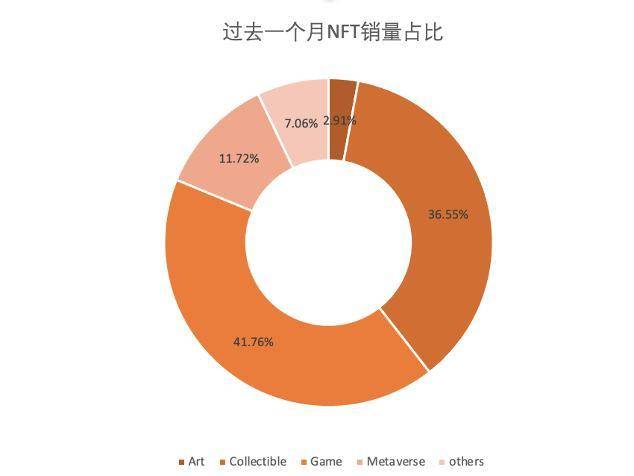

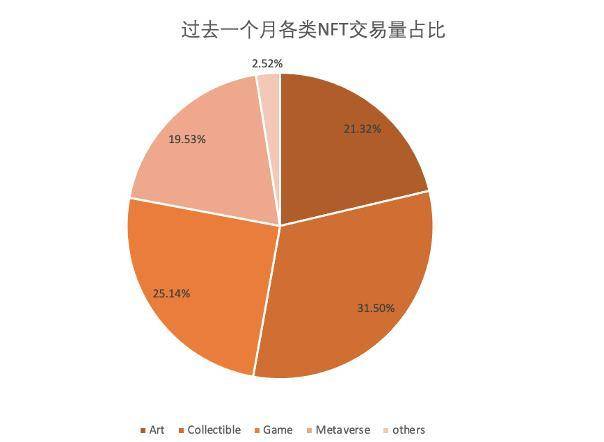

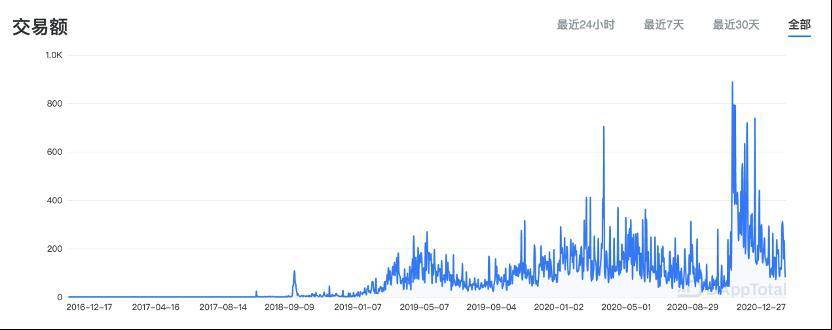

NFTs 美元交易额在 2018 年飞速上涨至 $159m,增长 201%。但在 2019 年有小幅下降(4%)至 $152m。2020 年预计增长 64% 至 $250m。根据 NonFungible,在过去的一个月中,NFT 销量为 75381;交易量为 8,841,559.32 美元,仅相当于 ETH 24 小时交易量的 0.03%。从销量和交易量占比来看,艺术品、收藏品与游戏(包括收集类和虚拟世界类)是目前 NFT 落地与应用的最主要场景。

相比于常见的同质化通证,NFT 应用场景更特定化。由于游戏和艺术藏品的受众有限,加之前文提到 NFT 一个重要特点就是不可拆分,大大影响了流动性,导致 NFT 的交易具有低频与低需性。使用场景单一导致受众面窄、流动性受限,这些都在制约着 NFT 的发展。

NFT 在 DeFi 的试验

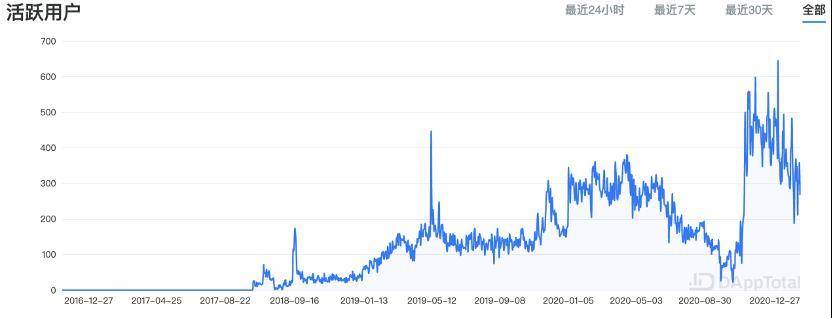

今年 6 月,流动性挖矿带动了 DeFi 经济的狂热(关于 DeFi 的更多讨论可以参见本公众号《》一文),这也给 NFT 带来了启示:想要取得突破性发展,首先需要解决自身流动性差的问题,并用代币经济激励社群成员的参与。DeFi 为 NFT 指出了新的方向,今年下半年起 NFT+DeFi 的项目层出不穷。从 OpenSea (最大的 NFT 交易市场)的活跃用户和交易量来看,今年 9 月,沉寂已久的 NFT 市场迎来了新的爆发。

下面我们从 NFT 交易挖矿、NFT 流动性挖矿、NFT 抵押借贷、NFT 碎片化解决方案等方面论证了 NFT 与 Defi 结合的多种可能性。

NFT 交易挖矿

今年 9 月,NFT 市场交易量突破了 700 万美元,其中超过 80% 来自交易平台 Rarible,甚至超过了 OpenSea。在此之前,成立于 2017 年 12 月的 OpenSea 交易平台一直在 NFT 市场独占鳌头。

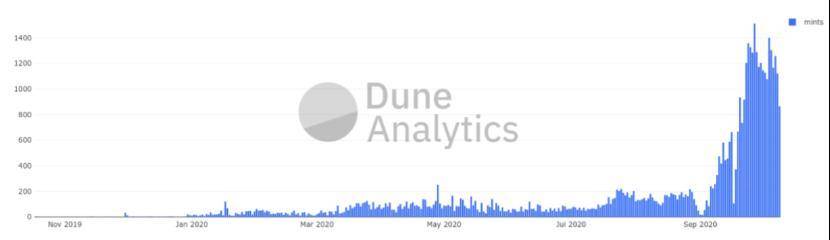

一方面,当时 DeFi 领域的热度得到一定冷却,大量资金寻找新的方向,NFT 属于一直以来比较小众、处于边缘化的板块,得到了大量的关注;另一方面,Rarible 在 7 月启动了“市场流动性挖矿”机制(Marketplace Liquidity Mining)。简单来说,用户通过在 Rarible 购买或出售 NFT,可以获得平台的治理代币作为奖励;此外,持有 NFT 的用户可以获得 Rarible 的空投。这种机制实质上是一种交易挖矿,后果是 Rarible 上接近半数的交易量涉嫌 wash trading,即一批投机者造市交易,通过频繁买卖来抬高价格,同时营造出高流动性,以此来吸引其他投资者。需要认清的一点是,这种交易挖矿确实能带来激增的交易量,但是绝大部分都出于追逐高收益的投机目的甚至作恶动机,都是泡沫。

来源:Dune Analytics

这是 NFT 正面临的困境:NFT 本身的独特性与稀缺性导致其价值更难评估。对于某些 NFT 来说,其本身塑造成本很低,当市场在主观上无法就价值达成一致,流动性就出现了问题。而在交易失真情况下,流动性虽然得到了改善,但这并不意味着市场对 NFT 的价值达成有效共识。

NFT 流动性挖矿

另一部分平台选择了通过质押进行流动性挖矿的形式。

Aave 因强大的创新性而成为 Defi 龙头产品,Aavegotchi 是 Aave 生态涉足 NFT 的新尝试。Aavegotchi 是 DeFi 质押式加密收藏品平台。与几年前火爆的加密猫类似,Aavegotchi 其实也是一款宠物收集类游戏。但不同的是,加密猫的玩法与功能非常单一:每一只新诞生的加密猫都具有随机基因且独一无二,外观越独特、越接近 0 代的猫咪价值越高。而每一只 ERC-721 Aavegotchi 背后都管理着一个托管合约地址,该地址持有 Aave 支持的 ERC-20 抵押品 aToken,同时 aToken 通过 Aave 的 Lending Pool 产生收益。因此随着时间的推移,NFT 托管地址中的 aToken 数量将不断增加。每只 Aavegotchi 小精灵的稀有性通过动态随机生成,每枚 ERC-721 代币的估值来自内在价值与稀有价值——使 NFT 的价值得到了内在支撑,这是相比起传统的收集类游戏 Aavegotchi 的创新所在。

NFT 抵押贷款

借贷是 DeFi 的一大核心业务。根据 DeBank 上锁仓量来看,前五名中有三个项目都是做去中心化借贷的。DeFi 借贷平台支持绝大多数 ERC-20 标准的代币进行抵押借贷,如果 NFT 也可以作为抵押品借出贷款,其流动性将得到进一步释放。

NFTfi 的出现让 NFT 的持有者也可以将钱包中闲置的 NFT 利用起来。这是一个专门支持 NFT 抵押贷款的市场,用户可以在上面抵押 NFT 来获得 P2P 的借款,也可以作为出借人向对方提出借款报价,包括自定义的出借金额、要求归还金额和出借时长,借款人可以选择接受与否。

碎片化解决方案

当单个 NFT 价格过高,导致购买该 NFT 具有一定负担时,NFT 的流动性就受到了极大地限制。

为解决这一难题,NIFTEX 提出了碎片化的流动性解决方案。即允许用户将一个完整的 NFT 拆分成若干 ERC-20 标准的碎片化代币,且这些代币可在二级市场上进行交易,这样一来就降低了 NFT 的流通难度。这种 NFT 的“拆分”本质上是将 ERC-721 格式的 NFT 托管在一个智能合约中,然后基于此拆分发行 ERC-20 标准的代币,用户可以自行对碎片代币定价。ERC-20 碎片在每一次交易中产生的新的价格,都会反馈到作为整体的 NFT 上,也即 NFT 的价格随着碎片价格的更新而不断更新,提供了一种价格发现功能。代币经碎片化后,拆分后的 NFT 碎片每在二级市场进行一次流通,其中的一部分收益都将分给创作者,作为版税预留。这些代币由 NIFTEX 统一托管,未来将支持创作者通过多签进行申领,这对艺术创作者是友好的。

NFT 的更多可能

今年下半年,市场情绪被一次次点燃,大家迫切寻找下一个行业爆发点。尚未成熟开发的 NFT 技术应用反而具有巨大的爆发潜力,很多人将目光投向这一赛道。

本文在探索 NFT 未来应用场景的过程中,审阅了大量的 NFT 的应用项目,深感 NFT 更应该将 NFT 作为一种的特定的技术,而非限制其应用的场景——一提到 NFT,大部分人联想到的还是游戏、艺术品和收藏品。如果,NFT 摆脱不了这样的刻板印象,就永远无法走出“小众”的禁锢。

NFT 填补了加密资产的空白,将区块链可以指代的具有独立价值的资产可以纳入加密经济中。NFT 区别于同质化代币,其可以指代独立价值资产属性的特性,如表征负资产(负债),身份或权益证明,虚拟道具物品等。

有观点认为,NFT 可分为收藏品和服务两类,笔者对此深以为然。正所谓没有需求,一切存在就没有实质意义。私以为 NFT 想要走出游戏、艺术品和收藏品的生态困境,需要重新审视自我定位:与其说 NFT 是一件商品,它更应作为一种工具和载体,去服务与运用于更广泛的领域,才能扩大受众,提高普适性和需求性。

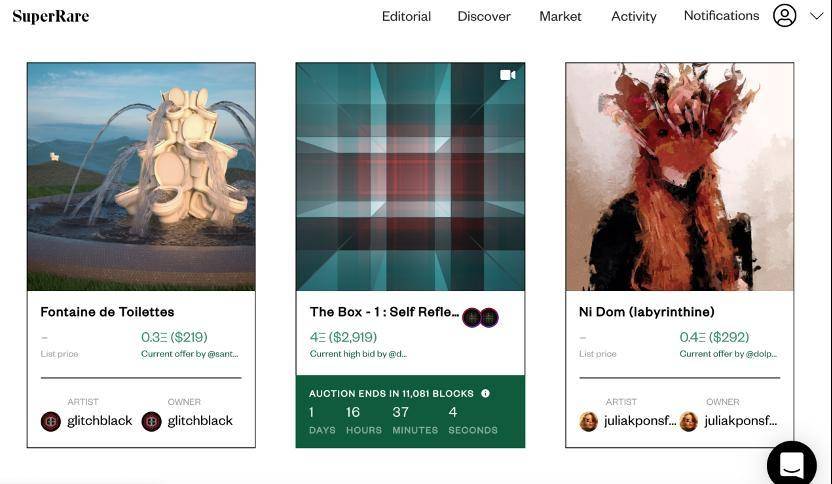

权益证券

拥有某件 NFT 并不仅仅是拥有了它所表征的资产,更代表的是对资产某种权益,如所有权、使用权、管理权、收益权等。例如,在交易 NFT 形式的艺术品时,对该数字艺术品的所有权、使用权等都从一个收集者移交到另一收集者;又如,SuperRare 是成交量最大的数字艺术品与收藏品交易市场,在该平台上售出的作品,创作者可以获得首次销售作品收入的 85%,当作品进行二次销售时,艺术家永久享 10% 的销售收入(类似于版税),此时 NFT 表征了创作者的知识产权。无论是实体还是数字艺术品的 NFT 化,其本质上可以理解为一种证券化,使艺术品与收藏品变成了一种流动性更高的投资品。在未来,一旦 NFT 受到法律的认可,它也将成为个人合法资产的一部分。

身份认证功能

NFT 独一无二的属性让它可以承载独特的价值,如果 NFT 拥有更具体的使用场景和服务能力,必然能得到更广泛应用。例如,yinsure.finance 曾使用 NFT 将保险服务代币化,每一个 yNFT 对应一张保单,包括保险期限和金额。除了自行持有这些 yNFT 外,还可以可以在 Opensea、Rarible 等平台上交易。试想一下,是否在未来可以用 NFT 来代表每个人的身份,可以跨平台使用且不需要 KYC?是否个人的数据可以封装成为 NFT,由本人拥有对自己数据的所有权和使用权?

结语

从任何行业看,总是新瓶装旧酒是无法获得持续和长足的发展的。

DeFi 为 NFT 指出了一个方向,但 NFT 的使用场景远比这更广,关键在于 NFT 不能与其他板块割席——NFT 的价值不仅在于 NFT 本身,还在于 NFT 交互到别的领域带来的价值,譬如 NFT 在 DeFi 借贷上的实践。我们有理由相信,未来加密数字经济将由同质化货币通证和非同质化资产通证共同构成,同质化代币就是流通的血液,非同质化代币(NFT)就是骨架,随着数字世界资产数据化的深入,将会有越来越多的现实资产需要依托 NFT 通证的链上映射,最终迎来更加繁茂的数字链上世界。

引用

Overview of Colored Coins by Meni Rosenfeld (December 4, 2012) 检索来源 : https://bitcoil.co.il/BitcoinX.pdf

《全景式解读下一个加密投资热潮 NFT》(2020 年 10 月) 检索来源 : https://www.chainnews.com/articles/767407855704.htm

《真的要炒 NFT 了吗 ?》by 区块律动 BlockBeats (2020 年 9 月) 检索来源 : https://www.chainnews.com/articles/773815228804.htm

文章来源:太和研究院

来源链接:https://www.chainnews.com/articles/500353569277.htm