BTC冲击3万大关,而它的价值不止于此

2020年岁尾,比特币表现出了强势的上涨力。在12月中旬突破2万美金创新记录后,攀升势头继续上扬,大有向3万美金大关发起冲击的架势,而价格大涨为整个市场带来上涨情绪的同时,比特币的价值正在向整个行业蔓延渗透。

巨无霸比特币的跨链转移

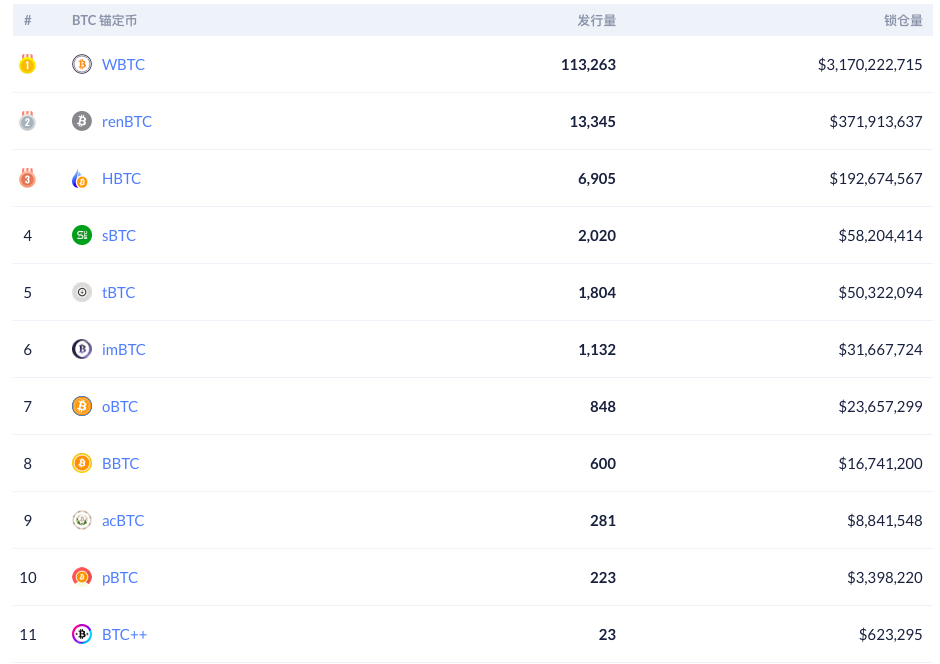

目前比特币主导整个加密市场近70%的份额,担纲着加密货币世界巨无霸的角色。面对这样一座金山,每家公链都想把比特币挖到自己家的地界上来,事实上2020年DeFi的火爆背后就能看到比特币的身影。比特币减产后,流入DeFi市场的BTC数量不到半年增加了50倍,贡献了近1/5的DeFi锁仓价值。当前锚定比特币的跨链币总体锁仓价值已经来到了40亿美金,总发行数量达到了14万枚。其中跨链比特币龙头 WBTC锁仓资产达30亿美元,超越了红极一时的Maker、Uniswap、Compound,跻身DeFi锁仓量第一名。

为什么会诞生跨链比特币这样的产物?原因有两方面。第一现有的公链项目需要比特币这样的优质资产来为整个公链生态特别是DeFi场景提供更多的流动性,并且能够进一步降低资金的聚拢成本。特别是整个DeFi板块的基础就是抵押品,而行业里最稳定、价值最大的抵押物就是比特币了。这就是各家公链绞尽脑汁想把比特币“接”到自己家来的重要原因。

而跨链比特币的另外一个重要驱动力就是比特币持有者的获利需求,由于比特币网络本身不支持智能合约,持有的比特币获利空间和方式都比较单一,多数时间里比特币只能躺在钱包里,或者活跃在交易所里,而在面对高利的DeFi市场,用户自然就会萌生拿着比特币生财的想法。

跨链比特币的技术方案有哪些?

跨链比特币并不是说把比特币网络上的资产直接拿到另外一个公链上,而是说把它的价值拿到另外一个公链网络上去用,它的底层逻辑应该是把BTC锁定在自己的网络,然后负责跨链的那条链会发行一个对标的锚定币给你去用。 本质上来说跨链比特币是一种资产负债表,发行就是记账,销毁就是销账,跨链币本身是你赎回原有比特币的凭证。

比特币的跨链其实并不简单,不仅仅是映射发行,赎回销毁就结束了。跨链的过程,其实是可以拆分为映射资产的发行和销毁。第一在对比特币进行安全锁定后,再在目标链上发行等额的映射资产,也就是跨链币,这是跨出去。第二,在赎回的时候,目标链上要销毁发行的跨链比特币,之后再对原本锁定的比特币进行解锁。这两个过程如何保证锁定和销毁解锁的安全性是重中之重。

目前主流方案还是依托以太坊的ERC20协议发出,形成1:1的数字映射,从而依托这个价值标的,把比特币的价值可以转换出来,并可以随时转换成真实的比特币。又由于大多DeFi产品也是在以太坊平台成长起来的,在这样的背景下,跨链比特币的主战场首发于以太坊,包括很多交易所的跨链比特币,也是先发行在以太坊上。而在 技术方案的实现来说,比较公允的分类认为,跨链比特币分为中心化和去中心化。

中心化: 目前部分的跨链比特币是由中心化组织发行的,诸如WBTC和HBTC这类,就是依托机构托管和背书的商业模式。 由于无法实现去中心化,因此该机构一旦破产或遭到审查,就会造成跨链比特币无法兑换的窘境, 但中心化方式发行会为大多数交易者提供更高程度的易用性。

去中心化: 去中心化就是比特币原生资产需要锁定在智能合约中,而不是非BTC抵押品作为后盾, 像tBTC 和 renBTC就是以这种方式发行的跨链BTC,这一定程度保证了资产的安全性、公开透明度,但这种技术方案也不是百无一害的。 为了减轻波动和行为不当的风险,当前解决方案采用的方式要求超额抵押。例如,每个铸造的 tBTC 代币要求抵押品的价值≥1.5 BTC,而每个 renBTC 要求抵押品的价值≥3 BTC。 这种超额抵押将大大增加使用跨链 BTC 代币的成本。

去中心化跨链比特币主要有三种:一种是哈希锁定,它通过哈希时间锁的方式对交易参与双方实现资产锁定与托管,通过对流程和时间的严格限制来约束跨链过程中各关键点的行为。第二种就是见证人制度,也就是让一个多人构成的委员会来监督跨链的全过程,这种见证人制度严格意义上不是完全的去中心化,实质上是对去中心化和性能矛盾的一种妥协。最后一种就是节点式侧链中继方案,也就是依赖一个去中心化的节点网络,通过小剂量的计算来对跨链关键环节进行验证,跨链两端都部署节点,后由一条中继链来承担两端的通信和确认。

总之,越来越多的技术方案开始出现 。

跨链的比特币都流向了哪里?

对于持有 BTC 的人,只能依托市场反映的涨跌差实现交易价值,因此他们有着非常强烈的跨链需求,像 试图把比特币变为一种生息资产、合成资产或者是质押标的,DeFi 称得上是其中的一条解决路径。而随着技术和市场的不断推动,以跨链比特币为主的资产正在快速渗透,但目前最大的寄生地还是圈在了以太坊生态上,因为以太坊上的 DeFi 是最好的机会。 因为如果过去十年是资产发行的十年,那么未来十年将是去中心化金融的十年, 所以将诸如比特币这类不太智能的资产跨链到DeFi 世界是个必然的过程。

目前阶段,比特币的跨链流转才刚刚开始,至少在近两年也将在以太坊上发行出来,而随着公链技术的成熟、自动做市商AMM和其他金融等业务出现和发展,跨链资产的需求将被更多的生态需要。 这种资产映射提供的快速流动性,盘活不同的生态需求,进而链接起跨链互通、去中心化的公链和资产流通生态,构建更为庞大的加密资产业态。 随之关于跨链资产的功能也将表现出资产身份以外更多的尝试与实践,就目前阶段,跨链比特币或成为DeFi再次兴起的重要爆发点。

当前几种主流的跨链比特币

在目前已发布的十余种资产中,即使有些观点一直在诟病中心化方案的风险性,但是我们看到WBTC不论在发行量还是锁仓量上,都远超其他类别。

(来源:Debank)

下面我们简单介绍几例,初步了解跨链比特币之间的异同。

WBTC: 是首个和比特币1:1挂勾的ERC20代币。它是由社区主导建立的产品,背后是多家DEX、DeFi相关开发者、钱包、中心化交易所联合支持。WBTC通过受托机构执行铸造和销毁,在商户和用户之间兑换,主要涉及铸造、接收和销毁三个流程。简单来说就是商户发起铸造请求,然后把资产抵押给受托的机构,机构收到后铸造WBTC然后通过智能合约发给商户。然后用户这边进行必要的KYC验证后,发送比特币资产,商机就给用户发送WBTC。销毁是只有商户能操作,系统扣除WBTC余额之后,再把BTC返还给商户。

renBTC: 是目前发展比较快的跨链比特币,REN本身是一个老项目,之前做暗池交易具有一定的金融实力。采用的是双向的轻节点侧链中继方案,REN 系统内的节点被称为暗节点,每个节点抵押大量的REN来防止作恶,同时使用多方安全计算来保护私钥的安全。

acBTC: 主要的工作是在以太坊侧,用安全和高效的方法把不同跨链方案生成的 ERC 20 BTC 组合起来。通过内置的互换、生息和借贷协议补贴用户的跨链成本;并且帮助底层跨链资产更便利的进入应用场景,解决现在 ERC 20 BTC 应用场景分裂的问题。

HBTC : 是火币在以太坊上发行的 BTC 锚定币。HBTC 项目支持多家用户代理为用户提供兑换服务,用户可以基于自己的偏好在对应的用户代理处进行资产的兑入和兑出。

sBTC : 由 Synthetix 协议在以太坊上生成的锚定BTC价格的合成资产。sBTC 会追踪其对应的真实 BTC 资产的价格。交易机制上,Synthetix 协议与其他合成资产(Synths)通过合约进行交易(P2C),这种新颖机制使得交易不受传统的滑点或流动性限制。

tBTC: 和WBTC比较像,也是发行于以太坊平台上使用足额BTC抵押发行映射token的可赎回的产品。技术上来看tBTC是一个多签地址、超额抵押、随机组合的自动化协议。签名人组由多个签名人组成,是协议中的重要参与方。签名人组提供BTC资产托管地址供用户锁定BTC资产。

由 Keep、Summa 和 Cross-Chain 在以太坊上联合发行的 BTC 锚定币。与一些中心化的 BTC 托管方案不同,tBTC (Trustless BTC) 采用去中心化的托管人,每一笔原生 BTC 存款都由不同的多签用户所控制,多签用户必须超额抵押价值150%的以太坊作为抵押物,以确保他们不会作恶跑路。

不可否认,现在的跨链比特币非常热闹,未来也将越发的热闹和繁荣。而在五花八门的变体中,跨链比特币将不会跑出价值输送这一主题。其作为金融科技的一部分, 肯定是解决加密世界的金融需求,起到“招商引资”的作用。比如通过自身的重量级资产标签,可以吸引更多的加密资产或现实世界中的资产进入。 而通过质押进行借贷、生息等资产的二次甚至多次裂变,释放更多的价值。