交易所竞争要变天?开放平台演绎新故事

文 | Joy 编辑 | Tong 出品 | PANews

太阳之下,本无新事。传统互联网的“开放平台战略”开始在加密世界加速推进。

2007年Facebook率先上线开放平台Facebook Platform,迅速吸引了众多开发者,极大的丰富了生态内的相关应用,成功拿下了海量用户。看着Facebook尝到了开放的甜头,谷歌、微软等互联网巨头,竞相推出开放平台战略。国内以阿里巴巴、腾讯、百度、微博为首的互联网巨头们也受到“感召”在2010年前后上马开放平台,近些年来,金融机构也开始逐步进行开放平台建设。

“先辈”互联网企业叱咤商场手举开放平台战略的胜利大旗,为加密货币企业指引了一条“明路”。身为行业的基础设施,并有着巨大的流量,对加密货币领域的交易所而言,走开放平台战略,无疑是一条最优路径。

实际上从2018年起,火币通过火币云,OKEx通过开放共赢计划陆续试水开放之路,帮助中小交易所提供技术等解决方案。火币近日正式推出火币开放平台及首个产品火币生态链Huobi ECO Chain (Heco)。

01. 点燃开放平台“火种”

开放平台的核心是技术和生态资源的开放,火币开放平台第一枪便瞄准了行业中最难也是最刚需的底层公链。

DeFi在今夏掀起的挖矿热潮一度为底层公链带来了最强压力测试,以太坊在“压力山大”之下拥堵成灾却束手无策,只能让用户被动承担高额交易手续费和漫长的排队等待。这极大的制约了DeFi等去中心化应用的创新和规模化发展,并影响了用户的使用体验。

12月21日,随着火币生态链Heco主网正式上线,老牌大所火币终于交出了筹备两年多的公链答卷。火币生态链正是奔着解决市场需求而来,主打去中心化高效节能公链,提供更高的交易性能、更低的手续费、更流畅的主流资产跨链等。原生数字资产依旧为HT,丰富HT更多使用场景。

市场中主打高性能的公链或者协议层鳞次栉比,不少都叫嚣着要做“以太坊杀手”。而与大部分出身“草根”的底层项目而言,火币生态链Heco无疑属于“带资进组”,带着强大的自有生态和扶持而来,从资金、流量和资源三方面进行重点扶持。

资金扶持规划主要从三方面着手,火币生态链Heco设立Heco生态基金,投资、扶持、激励优质开发者;推出多种能够激励开发者的活动与比赛,挖掘、资助全球潜力开发者,比如今天上线的火币生态链Heco“造物主计划”; 在降低用户Heco Dapp参与成本上面,Heco元交易功能将对持有HT的用户的Gas fee 阶梯式减免。

12月21日,主网上线同日,Huobi DeFi Labs宣布成立“Heco生态基金(Heco Fund )”。Heco生态基金用于支持火币开放平台和火币生态链上项目发展,近期将重点关注火币生态链上的DEX、借贷、预言机、跨链解决方案、稳定币兑换、保险等方向的优质项目。

流量扶持方面主要是来自Huobi Global的支持,在站内为对Heco上的优质Dapp提供流量入口; 优质项目在Heco顺利运行后可向Huobi Global提交上币申请,满足上币条件即可登录主站。

而在资源扶持方面,获得投资、扶持的项目或开发者不仅能获得官方报道,还可向官方申请营销服务,并在全球范围内宣传项目; 最重要的是,火币集团将开放生态资源,撮合优质开发者与生态伙伴的合作与共赢。

因此,火币生态链的使命不仅是一条公链,更加会倾注在优质开发者、早期创新项目的发掘和扶持上。据PANews不完全统计,在火币生态链宣布上线的短短几日内,已经有多个项目宣布采用,如Linear Finance、Themis、Guard、UBiswap、Catcher等,其中Linear Finance还率先拿到了火币的投资扶持。

火币生态链Heco分为火种、星火、烈焰、燎原四个阶段,随着火币生态链Heco点燃“火种”的第一阶段,创新与智慧的火苗熊熊燃起。

开放即是包容,它可以包容和塑造任何具有“颠覆性”的力量。

02. 不做对手,当以太坊“战友”

打造自身开放平台并非“圈地自萌”。

从设计之初就支持EVM的可编程性就可发现,即使背靠大树,火币生态链的胸怀却是与以太坊一起构建区块链底层的星辰大海。

在链上交互上,Heco兼容所有以太坊生态,支持所有以太坊的RPC接口和相关SDK。智能合约操作上,Heco使用EVM作为虚拟机,全面兼容以太坊合约开发。因此,火币生态链并非以太坊“杀手”,而是以太坊的“战友”,甚至可以说是提供了以太坊的一种扩容解决方案。

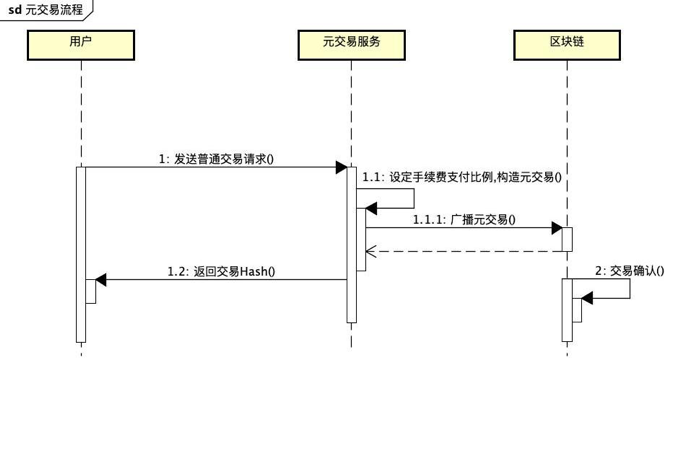

为了减少开发者迁移成本,前文中提到了扶持中的Gas费阶梯减免,实际上是元交易功能。元交易本质上是实现手续费代付的操作,地址1将要发送的交易交给地址2,地址2将费用扣除相关的信息进行签名,放置在交易的data数据段内广播发送,区块链根据规则对交易进行处理。

因此,火币生态链中的Gas费由火币生态链Heco代替用户支付,元交易方案可有效降低DApp开发者的迁移成本,可大幅降低用户使用DApp的成本。

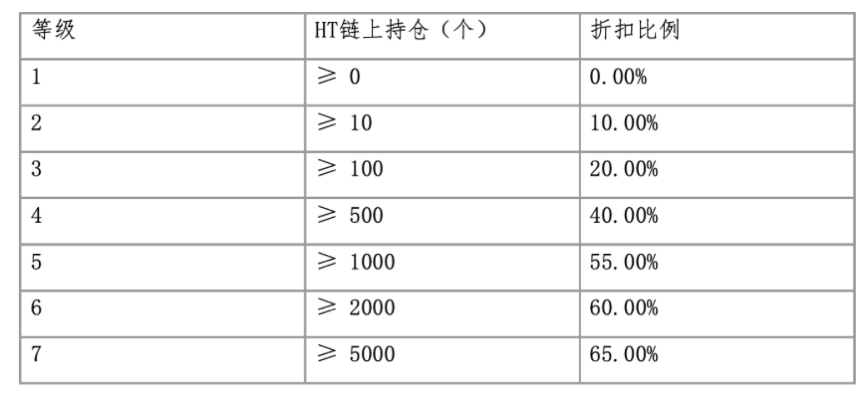

此外,火币官方还提供元交易服务,根据调用者的HT持仓量,进行手续费补贴,如果HT链上持仓超过5000个,调用手续费则可以减少65%。

除了扶持,底层技术过硬才能吸引开发者常驻,真正打造出实用的开放平台,除了前面几个亮点,高处理速度和跨链资产传输更是火币生态链的硬核之处。

Heco采用HPoS共识机制,HPoS是PoA和Pos的结合体,这种共识具有交易成本低、交易延时低、交易并发高等特点,支持最多21个验证人节点。想要成为验证人,需要先提交提案,等待其他活跃的验证人进行投票,半数以上通过之后,则有资格成为验证人。任意地址均可对有资格成为验证人的地址进行质押,当验证人的质押量排名进入前21位之后,则会在下一个epoch成为活跃验证人。

所有的活跃验证人按照预定规则排序,轮流进行出块。如果有验证人在自己的出块轮次没能及时出块,则在过去n/2(n为活跃验证人的数量)个块内,没有参与过出块操作的活跃验证人,随机进行出块。最少n/2+1个活跃验证人正常工作,即可保证区块链的正常运行。按照计划,节点公开招募将于明年的第一季度举行,届时或将又是一场声势浩大的比拼。

在跨链资产传输方面,火币生态链可通过资产跨链桥,将ETH、BTC、稳定币等资产映射到Heco,实现方式为在源链上锁定一定数量的资产后在Heco生成对应数量的Token。早期将通过中心化网关的方式,支持ETH、BTC等平台账户资产,映射到Heco,在交易所锁定一定的账户资产后在Heco生成对应数量的类ERC Token。后期Heco将鼓励社区开发者提供更多去中心化跨链解决方案。

03. HT城池再扩围

作为自家的数字资产,HT当仁不让率先迁移至火币生态链Heco,火币早在12月10日便支持在Heco上的HT充提。此外,ETH、BTC、HUSD、DOT、FIL、BCH、LTC等资产于12月20日上链。

随着火币生态链的上线,HT的城池也再度扩围,被赋予了更多的使用场景。作为链上的原生代币,HT将作为Gas的燃料,用户每次调用合约均需要消耗HT;21个公链的节点也需要抵押大量的HT,并将按照抵押比例分配节点奖励。除此之外,未来Staking机制推出后,也将为HT带来大量的锁仓。

可以想象的是,一旦将来火币公链生态有效发展,作为原生Token和交易Gas的HT,更将极大程度得到赋能,再加上HT的回购销毁机制,实现价值的“双轮驱动”。推动HT的长期价值的不断稳固与增长。对HT持有者来说都算得上是一个值得期待的事情。

HT的刚需场景不断增多,流通量不断通缩,留给用户的或将是巨大的价值增长空间。

正如Multicoin Capital在今年对HT分析中所总结到的,在调研了火币目前的运营,细数了它的产品和业务历史,及其交易量(主要关注点对点OTC 交易,到期和永续合约),研究了它近期想成为中国金融基础设施服务商所做的努力,开发火币公链来实现。基于稳定增长的交易量、有吸引力的代币经济学、市场相对定价错误以及中国政府的加持等基本面,HT是加密货币领域最好的风险调整投资机会之一。

04. 开放未来式,DeFi与CeFi协同

加密世界的开放平台发展形态很有可能重复互联网行业发展轨迹,未来只有少数几家交易所提供综合性服务,而其他大多数的交易所将会在某些细分领域提供差异化与特色化的产品服务。

作为一家中心化交易所(CEX),火币生态链在开放的同时无疑也是扶持DeFi,自我革新。DeFi与中心化交易所并非针尖对麦芒,他们以不同的形态满足市场中不同用户的使用需求,前者追求极致的资金可掌控性短期内牺牲交易时间成本,而后者则以极速、深度见长。

当然Uniswap为首的去中心化交易所DEX,每日数亿美元的交易量同样不容小觑,与其防守,不如在生态中扶持一个DEX,共同分享市场的蛋糕。

实际上,火币的DeFi之路早已开启,并渗透到了诸多应用。例如,火币的H系资产HBTC支持比特币用户便捷快速地进入Uniswap、BoringDAO、C.R.E.A.M.,Harvest、Curve、Balancer、Nest、ForTube等协议。而Huobi DeFi Labs的投资孵化和生态建设,更是与全球数字资产社区和DeFi社区共同创建金融新世界。

开启主网只是火币生态战略迈出的第一步,有业内人士在接受PANews采访时建议,按照以往互联网企业的战略经验,在打造开平台的过程中,要注重系统安全、提升服务效率、业务的连续性,重视平台运营。

同样,开放平台的根基还会交易所自身的核心业务,抓好核心业务的发展,实现有效赋能,开放平台业务才能健康发展。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...