链上完整的金融闭环

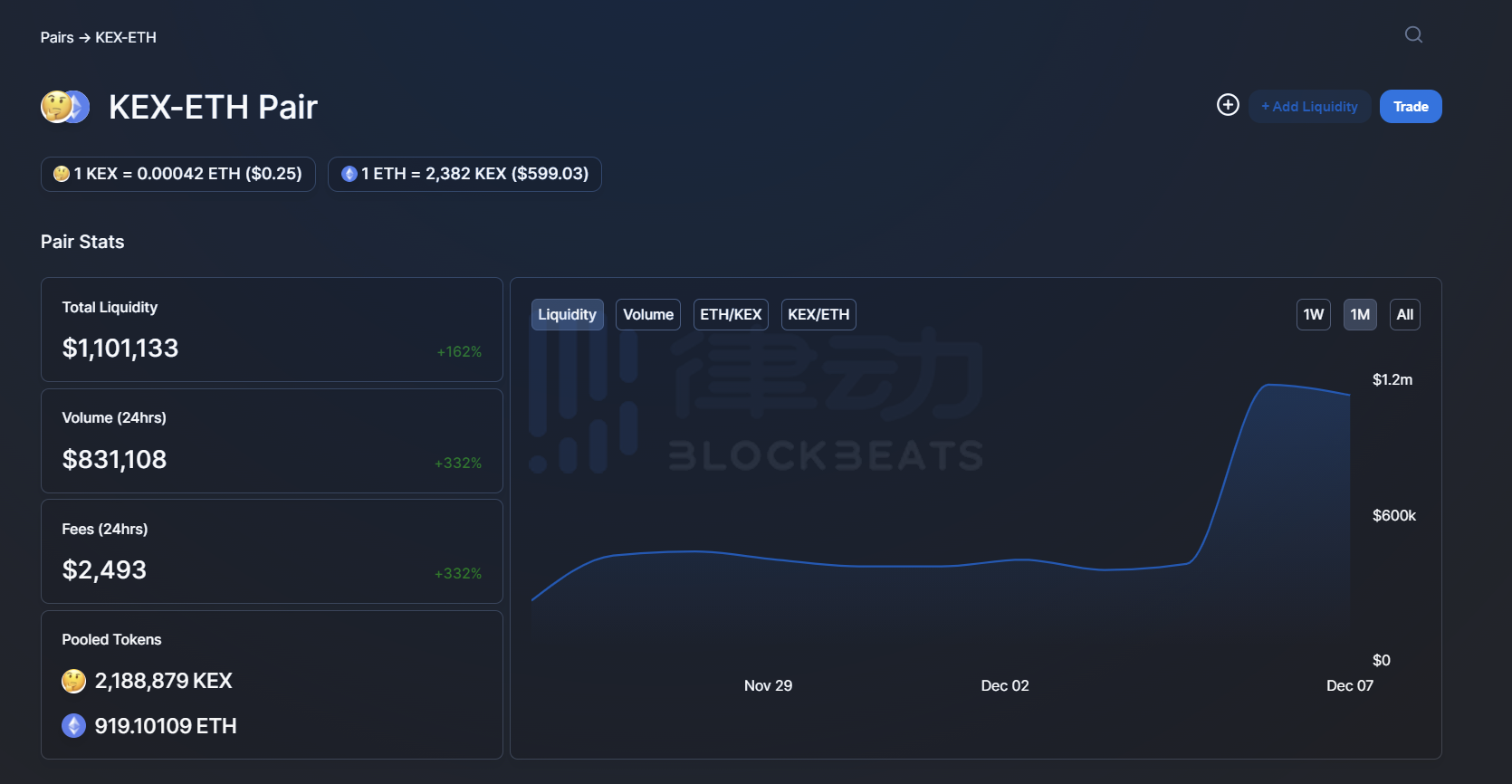

12 月 7 日,KIRA Network 在开启流动性挖矿活动后持币者们纷纷参与到这场盛宴中,总锁仓量从 40 万美金飙升至 114 万美金,并且挖矿 APY 高达 481%,这让我们不得不承认流动性挖矿的魅力。

图片来源:Uniswap

然而流动性挖矿的刺激并不是持久的,这只是网络冷启动及代币分发的一种形式,让更多的用户能够参与到网络当中。当流动性挖矿结束,主网正式启动,此时才是体现出一个网络真正价值的时候。

万链互联的金融枢纽

KIRA Network 是一条使用 Cosmos SDK 开发的 PoS 公链。在 Web3 万链互联的世界中,KIRA Network 旨在成为金融资产交互的枢纽,打造属于 KIRA 的金融生态。

得益于 IBC1.0 的开发完成,基于 Cosmos SDK 开发的应用链间可以自由地进行交互。当然,对于 Polkadot 来说,基于 Substrate 的 IBC 实现也在开发中,Cosmos 生态与 Polkadot 生态的互联也是近在咫尺。

然而,链与链之间直接一对一进行互联、互操作是十分低效、不可行的。所以需要一个通用枢纽,所有应用链连接到枢纽并进行互操作,这样问题的复杂程度就从 O(N^2) 降为 N。现今,解决链上资产交互的需求是最迫在眉睫的,所以 KIRA 选择将保证跨链间资产安全交互的问题率先解决。

打破网络所能安全承载的价值

对于一条 PoS 链来说,其安全性取决于验证节点的质押价值总量,质押价值总量越高的网络所能安全承载的总资产价值将越高。对于跨链金融枢纽(Hub)来说,其能安全保障的通过此枢纽进行的单笔转账数额也与该枢纽的验证节点质押价值总量成正比。

然而通常来说,一条链的质押价值总量受限于原生代币总锁仓比例及原生代币价格两个变量。当原生代币价格过低时,网络需要保持极高的总锁仓比例来维护网络的安全,当代币价格够高时,总锁仓比可相应下降。但若跨链资产交互需求激增,依靠于原生代币来保证网络安全的方式是极为低效的。

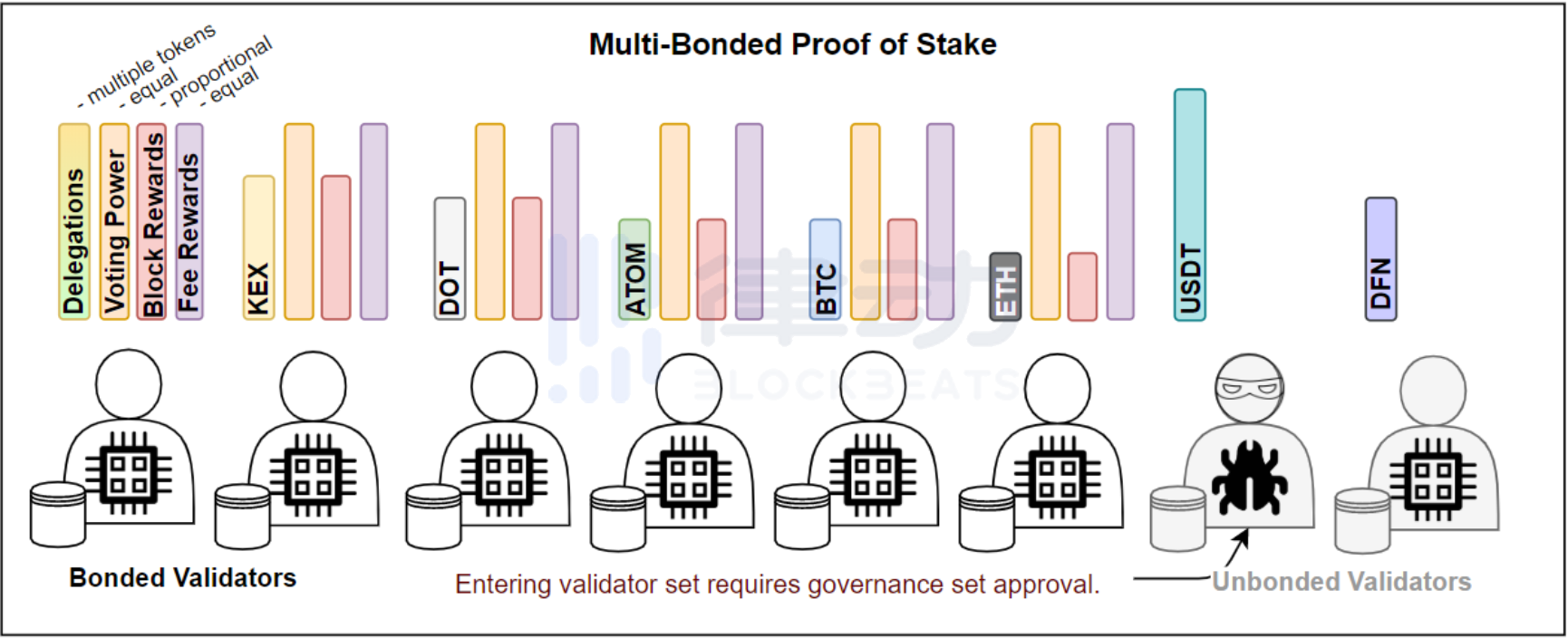

为了解决这个问题,KIRA Network 推出了其创新的 MBPoS(Multi-Bonded Proof of Stake)机制。相较于传统 PoS 机制,在 MBPoS 机制中为网络提供安全的资产不再受限于此网络的原生代币,原生代币的价格也就不再成为影响网络安全的因素。在实体资产数字化的大趋势下,越来越多的资产可被上链,那么本质上 KIRA Network 的网络安全上限则是所有链上资产的总市值。

随着越来越多的资产质押在 KIRA 生态中享受区块奖励及交易手续费,KIRA 网络将愈加安全,越来越多的应用将选择加入到 KIRA 生态中,各类链上活动将为质押用户带来更丰厚的手续费收益,这将吸引来更多的质押资产,最终形成无限正向反馈回路。

图片来源:Kira Network白皮书

释放质押的流动性价值

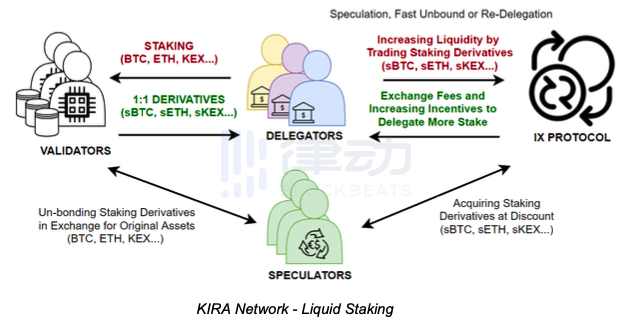

理论上 KIRA 网络可以承载的价值没有上限,然而保证链上安全的质押资产利用率极低、机会成本过高,研究表明资产缺失流动性后其负溢价可高达 20%。PoS 质押和 DeFi 是天然不兼容的,用户需要将资产质押给验证节点且解绑时需要等待漫长的安全测试期。这让用户进退两难,若不参与到验证质押中,用户的该链原生资产将遭受增发的通胀贬值,然而参与到验证质押中用户只能被动得到极低的回报率。

KIRA 的流动性质押完美解决了这个问题。流动性质押的设计机制源于委托凭证(Delegation Voucher)。流动性质押保证了资产在保护链上安全的同时能够交易且参与到其他应用中,尤其是 DeFi。如果说由于波卡生态中的平行链可以享受中继链的共享安全所以并不过度需求流动性质押,那么 Cosmos 生态中需要保证各自安全的应用链对其是存在绝对需求的。

图片来源:Kira Network白皮书

图中我们可以看到,当用户将代币质押给验证节点时,用户将自动获得 1:1 的相应衍生资产。例如若用户质押 1 枚 BTC,系统将返还给用户名为 s BTC 的质押衍生品(Staking Derivative),这也就是所谓的委托凭证。用户可以使用此凭证通过 KIRA 的 IXP 协议进行交易或者参与到 KIRA 生态其他应用中,甚至可以进行多重质押(Leverage Staking),也就是说用户可以同时参与到多个网络的质押中。KIRA Network 作为 Web3.0 的金融基建,能够满足用户们及各类协议的各类金融需求。

冷启动加速器 IVO

协议如何公平、平滑且顺利地冷启动一直是加密社区中的难题。社区的建设成本往往是很高的,项目方通常需要花费大量资源在宣传上。KIRA 通过 IVO 模式让其生态中沉淀下的用户和资金能够有效地被再次利用于新项目的冷启动中。

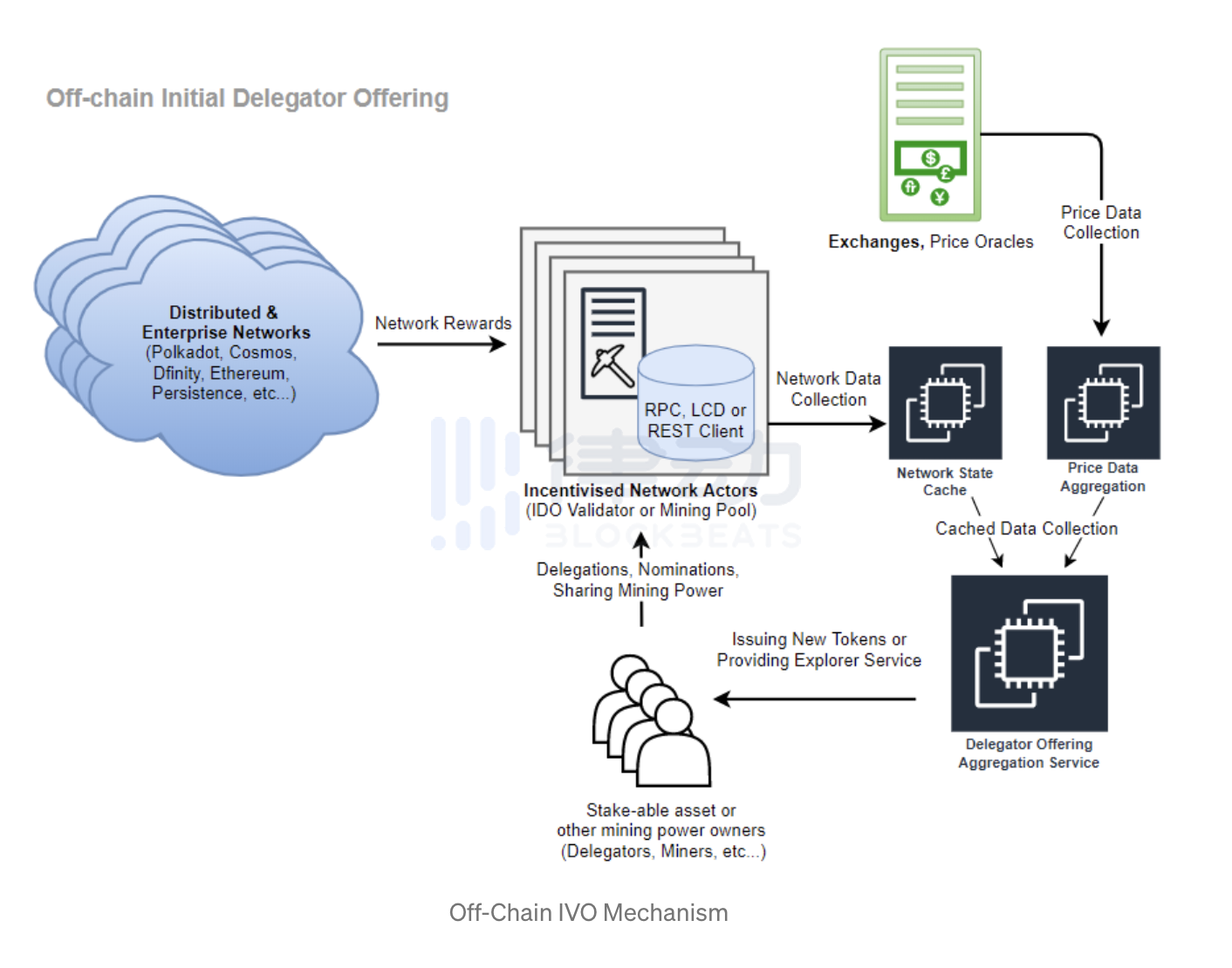

IVO 是一种全新的协议冷启动、募资机制。对于投资者来说,他们可以在不清算现有资产仓位的情况下参与到新的协议中,并且在参与到新协议中时保持其对资产的控制权,这避免了投资者承担各类无谓风险及损失。投资者将资产质押至 IVO 节点,并得到新协议的代币。而对于使用 IVO 进行冷启动募资的新协议来说,他们将得到投资者质押资产时所产生的一切奖励和网络费用。

与其他冷启动募资机制相比,IVO 机制呈现出了多种天然优势。与 ICO 相比,首先投资者需要清算手中资产的仓位,或是需要使用手中代币交换新协议代币。然而新协议的代币往往不确定性极高,其次项目方有跑路的风险,那么投资者手中的代币随时都有可能归零的可能。相较于 Lock/Stake Drop(质押、锁仓空投)来说,虽然投资者们无需清算已有资产进行参与,但用户资产在锁仓期间无法进行交易,所以投资者们需要承受很大的资产价格波动风险。同时新协议代币二级市场抛压极大,投资者们很可能在解锁得到代币后,代币已经近乎归零。而对于项目方来说,质押锁仓空投并无法帮助协议募资,所以项目方依旧没有任何经济来维持开发。而 IVO 解决了所有的问题,在 MBPoS 以及流动性质押的配合下,IVO 投资者可通过质押多种资产、且不损失流动性的情况下低成本参与到项目初期冷启动阶段获得代币,而项目方也可以获得经济收入来维持开发工程。

图片来源:Kira Network 白皮书

资产自由交互 IXP

现在链上资产的交互大多是通过中心化交易所或是像 Uniswap 的传统去中心化交易所。从资产安全角度来看,在对于加密资产托管法规尚未成熟的今天,中心化交易所主要依赖于其声誉作为信用背书,然而这种信任模型是极为不可靠的,中心化交易所随时有可能将用户资产占为己有。而去中心化话交易所能够让用户在不失去资产控制权的同时进行交易。从交易体验来说,中心化交易所在极端行情下会实施特殊手段,例如 312 大跌时,许多中心化交易所直接拔网线,让用户无法挂单交易,因此许多用户蒙受了重大的资产损失。然而对于去中心化交易所来说,在网络拥挤时,高昂的交易费和不可预测的等待时间则严重影响了用户的交易体验。

KIRA 网络旨在成为区块链互联网中的首要清算层及跨链金融枢纽,其最重要的功能就是为跨链资产及生态原生资产提供流动性支持。IXP(Interchain Exchange Protocol)作为 KIRA 网络中的去中心化交易所模块,配合 KIRA 的流动性质押模块,让用户资产在享受质押收益的同时可以通过 IXP 进行交易。得益于 IBC 及 XCMP 的实现,多链间跨链资产交互不再成为问题,且 KIRA 作为高性能公链完全能够顺畅地处理链内及跨链的资产交互。

参考资料:

Delegation Vouchers - A Design Concept for Liquid Staking Positions:

https://blog.chorus.one/delegation-vouchers/

Liquid Staking: A Discussion of its Risks and Benefits:

https://medium.com/terra-money/liquid-staking-a-discussion-of-its-risks-and-benefits-bbaa957d9233

The Cost of Illiquidity:

http://people.stern.nyu.edu/adamodar/pdfiles/country/illiquidity.pdf

Initial Validator Offering (IVO):

https://medium.com/kira-core/initial-delegator-offering-ido-b788c83c32d5