对话真本聪:无抵押借贷协议 TrueFi 如何提高资本效率

2020 年 12 月 16 日,真本聪、TrueFi 和 Winkrypto 联合举办了 AMA 活动,本次 AMA 邀请了 TrueFi Business Development Ryan,他向大家介绍了 TrueFi 的团队背景、创新的解决方案、经济模型和产品进展等。以下是本次 AMA 的文字整理,Enjoy it!

Q1 : 可以从您的角度,先给我们社区的小伙伴简单介绍一下 TrueFi 这个项目吗?它的愿景和使命是什么?

TrueFi 是一个无抵押贷款协议,由 TRU 代币支持。TrueFi 旨在为 DeFi 带来无抵押贷款,为贷款人提供一个获得长期、有竞争力的回报的机会,并使借款人拥有更高的资本效率。

如果你看看加密技术中的传统融资和中心化金融(CeFi),许多借款人已经可以在没有抵押品的情况下借款。将这一进程带到链上会有困难,但我们相信,如果我们能够克服这些挑战,它将是极其宝贵的。

Q2:可以介绍一下你们团队背景和故事吗?你们是在什么机缘下聚在一起开展这个项目的?

在 2017 年,我们团队坚信传统资产将转移到区块链,这个趋势获益于区块链的高速、低成本以及无边界的特点。

我们一开始以为这意味着像房地产类的资产会被代币化,虽然这种情况已经发生了一点,但我们认为目前这并不是一个非常可扩展的机会。另一方面,随着借贷的增长,我们作为一个稳定市场提供者的工作给了我们一个观察借贷收益率涨跌的前排座位。

我们将目光投向传统金融市场,寻找一种能够产生高回报、利率稳定且可预测、风险状况可控的工具,并以无抵押贷款为目标。将无抵押贷款市场转移到区块链上,可以为几乎任何规模和背景的贷款人提供渠道。

我们公司的许多人(我本人、首席执行官 Raf、首席运营官 Alex 以及其他小伙伴)已经在一起工作了 2 年多。首先是在 TUSD 和其他的 TrueCurrences(THKD,TAUD,TCAD,TGBP),现在是 TrueFi!

Q3:TrueFi 的机制是如何运行的?

TrueFi 有三个关键参与者:贷款人、借款人和代币质押者。

- 贷款人(比如你)将 TrueUSD 加入 TrueFi 池中,用于贷款、赚取利息和耕种 TRU。任何未使用的资本都被发送到曲线协议中,以使收益最大化

- 借款人(如场外交易平台、交易所和其他协议)提交从资金池借款的提案;他们将提交他们想要的年化利率、资金金额、以太地址。一旦被接受他们会得到借款(目前借款人包括 Alameda Research、Invictus Capital、Grapefruit Trading,具体名单可访问:https://app.truefi.io/stake)

- TRU 质押者通过让 TRU 对个人贷款的选择 “是” 或 “否” 来对借款人的贷款方案进行投票。每一次投票都会使参与的 TRU 持有人面临上升或下降的风险,这取决于贷款是否最终被成功偿还,因此 TRU 持票人被鼓励谨慎投票。

资金池智能合约根据池的风险参数和 TRU 质押者的赞成票批准或拒绝贷款。

借款人必须在到期日或之前归还本金和利息。根据已签署的贷款协议,逾期借款人将面临法律诉讼。

未来,我们还计划让 TRU 持有人能够通过使用 TRU 来有意义地指导 TrueFi 平台的未来开发(治理代币功能)。

Q4:TrueFi 的定位很独特,能否再详细讲讲你们的竞争优势以及独特定位?

1)放款人对他们的 TUSD 如何通过 TrueFi 流向借款人具有完全的透明度,这消除了在更不透明、更集中的贷款人之间发现的信息差异。

2)一开始,我们采取非常谨慎的方法,在系统中增加新的借款人。TrueFi 的借款人将由 TrustToken 团队审核的精选基金的白名单组成。随着时间的推移,TrueFi 可能会向任何拥有以太坊地址的借款人开放,包括其他 DeFi 智能合约。

正如我在上一个答案中提到的,借款人现在包括 Alameda Research, Grapefruit Trading, Invictus Capital。还有像其他借款人,如 Multicoin Capital,现在也在加入。

3)随着时间的推移,我认为我们的竞争优势会改变。现在,我们的竞争优势是,我们认识很多值得信赖的借款人,并且对谁可以从 TrueFi 借款进行选择。我们认为,随着时间的推移,智能合约和 “信用体系” 将变得更加强大,能够自主地做出这些决定,从而为 TrueFi 提供了一条技术护城河。

Q5:DeFi 的无抵押贷款也是近期一个火热的词,对于当前的无抵押贷款行业及其未来有何看法?

这个问题我可以谈很长时间,所以让我试着给出一个简短的答案。

TrueFi 的目标是为 DeFi 带来无抵押贷款。这有助于加密货币贷款人享受有吸引力的、可持续的回报率,同时为加密货币借款人提供可预测的贷款条款,而不需要抵押品。

有许多项目正从不同的角度着手解决无抵押贷款问题,但 TrueFi 是第一个完成大规模贷款(向 Alameda 提供 500 万美元贷款)的公司。

DeFi 贷款市场的未来是光明的,我们希望向行业内很多项目去学习和合作。

我认为对于很多在币圈里的玩家来说,他们已经在不知不觉中参与了无抵押贷款。如果你使用任何一个中心化贷款平台,其实他们中的许多已经在向他们的借款人提供无抵押贷款的能力,他们只是没有告诉你这一点。

Q6 : TrueFi 中的各个参与者都是谁呢?对于代币持有者而言,代币的作用主要体现在哪里?

是的,在第三个问题里面有提到过,3 个参与者是:借款人(提供收益)、贷款人(提供资本)和代币质押者(批准贷款和协议升级)。

贷款方和流动性供应商被 TRU 激励参与 TrueFi。有了 TRU,他们可以用贷款来获得额外的 TRU 奖励以及协议费用的削减(这需要投票表决)。

我们正在积极为 TRU 设计除治理之外的其他功能,希望包括 TRU 质押者能够从 TrueFi 平台借来的稳定币和其他类型的资产中获得回报。很快会有更多的披露!

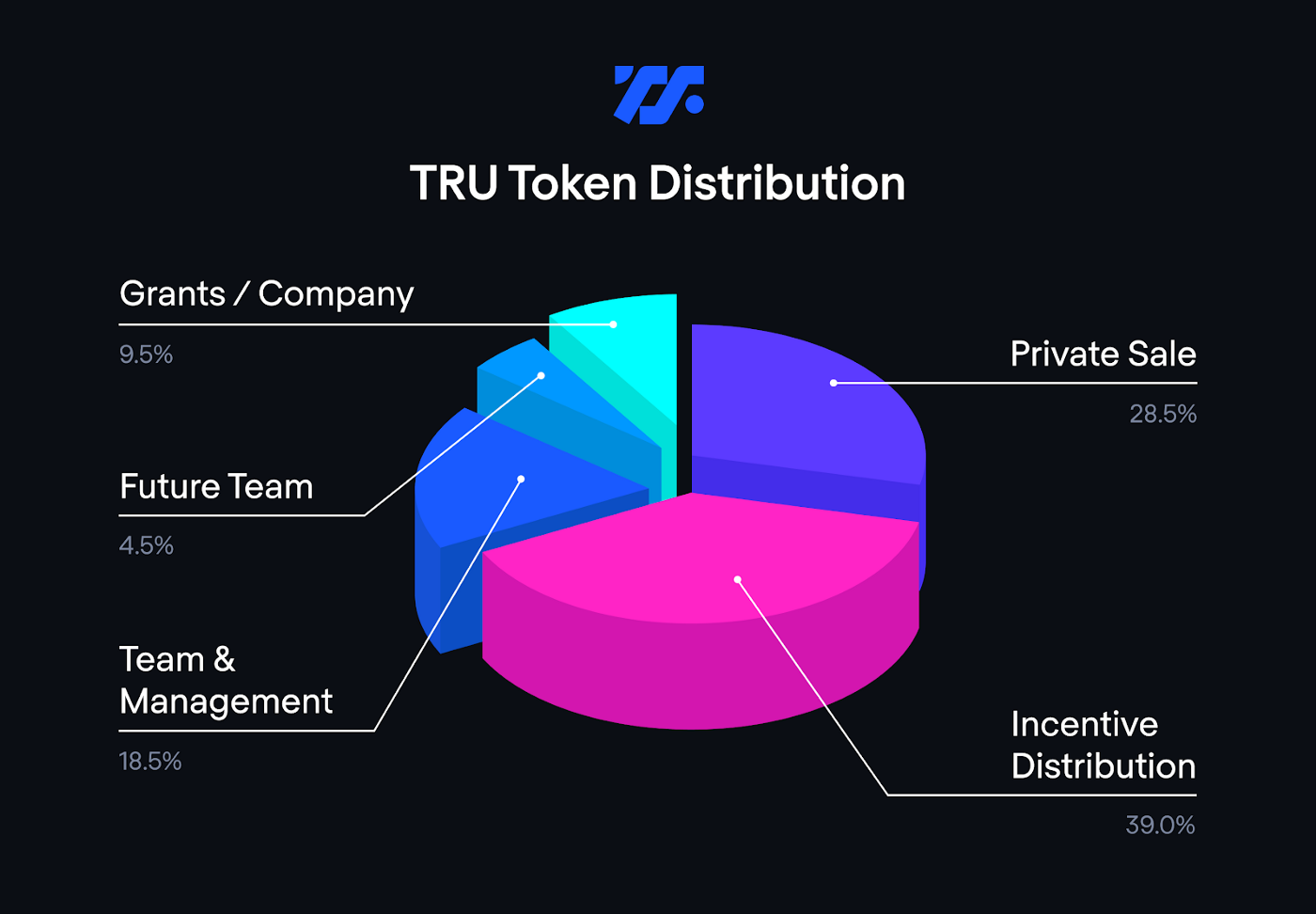

Q7:TRU 的代币分配情况是如何的?他的激励分配部分是如何设计的呢?

TRU 是 ERC-20 代币,你可以在这里阅读更多关于代币发行的信息:https://blog.trusttoken.com/introduction-truefi-the-defi-protocol-for-uncollateralized-lending-9bfd6594a48

我们有很多代币专门用于社区激励和分配,但是我认为我们仍然需要找到正确的方式来分配这些代币,而不对市场造成冲击。

Q8:TRU Stakers 在 TrueFi 的运作过程中扮演的角色是怎样的 ?

目前,代币质押者可以决定贷款是否获得资金。他们还可以对控制协议的各种风险参数进行投票。TRU 代币持有人有望在不久的将来有更多的方式使用 TRU。我们正在考虑像 AAVE 的保险基金这样的模式。

最后,我们的目标是给代币持有者尽可能多的效用和价值。有了更多的治理能力,我也相信代币持有者也会希望增加更多的价值。

Q9 : 无抵押贷款的主要风险是什么?作为公司,您可以采取什么措施来避免或最大程度地降低风险?

两大风险是:

- 由于没有抵押品支持贷款,损失风险增加 。正如我前面提到的,我们正试图通过只允许非常信任的借款人进入 TrueFi 来尽量减少这种风险。随着时间的推移,我们希望通过建立一个健全的信用评估系统来尽量减少这种情况。

- 可能会降低流动性 。虽然即时提现正成为新协议的标准,但无抵押贷款可能无法提供同样的灵活性。大多数无抵押贷款的借款人都对固定利率、可预测还款的定期贷款感兴趣。这意味着,为此类贷款提供资金的贷款人需要在贷款期限内(可能持续数周或数月)轻松锁定资产。TrueFi 提供了一种即时提现的替代方案:以池代币的形式将您的债权出售给一组未偿贷款。选择以这种方式清偿贷款的贷款人应该明白,他们可能会在出售池代币时蒙受损失,因为这些价格将由市场决定。

而且,我们正在努力升级 TrueFi,以允许开放式定期贷款,这将带来更大的灵活性。我认为 TrueFi 要做的一件重要的事情就是赋予 LP(流动池)代币更多的功能(TFI-LP)。

Q10:TrueFi 现在的表现数据如何,而下一步计划是什么?

目前,我们有 3 笔总金额一千一百万美元的有效贷款,另一笔一百万美元的贷款申请正在审批阶段。一笔五百万美元的贷款已经还清。

我们正在积极招收更多的借款人,您可以在 论坛 紧跟我们的动态。

即将发布的新公告包括更新的治理模型、促进 TRU 代币增值的附加机制以及新的贷款类型。

以下是真本聪社区成员对嘉宾的自由提问:

Q11:请问这个项目稳定安全吗?

这是一个很难回答的问题。

我们经过代码审核了吗?当然。然而,正如我们现在看到的之前的很多攻击,这并不能保证安全,我绝不想对你们任何人夸大这一点

也就是说,我们的团队花了很多时间在构建其他安全和技术架构上,而这些架构一直都没有被黑客入侵,我相信他们在这方面的专业技能。

最后,我们已经尽我们所能将 TrueFi 的攻击面最小化。我们还请了 DeFi 的其他技术大拿在项目启动前对其进行了研究,和寻求了他们的一些建议。

Q12:你们一开始会支持什么资产?后面会加上哪些资产?

一开始,就用 TUSD。

随着时间的推移,我们很乐意增加其他稳定资产和其他资产,如 WBTC。

Q13:你们怎么提高资金利用率的同时,提高平台的去中心化?

为了提高资本效率:嗯,我们不一定要降低利率。目前,借款人支付的利率约为 11-12%。我们真的很希望看到他们支付更多(接近 15-20%),这样贷款人和 TRU 持有人可以赚更多的钱。

对于借款人来说,我们相信我们提供的是非常有用的服务,而且随着时间的推移,他们会愿意为此支付溢价。

为了加强去中心化:

1)在接下来的 1-2 个月内,我们将实现完全的链上治理 (类似于 Compound 的系统),除了去中心化之外,别无选择。届时,所有决定将完全取决于 TRU 持有人。

2)TrueFi 的去中心化的棘手之处在于如何让值得信赖的、优秀的借款人入驻。例如,现在我们要求借款人做 KYC,但我不完全确定将来会发生什么。 我们计划整合一些混合链上/现实世界的协议 ,比如 Openlaw。

Q14:你们会因为以太坊的性能问题考虑迁移到其他链或者 Layer2 吗?

暂时还没有这样的考虑,我们先保证在以太坊做到最好。

Q15:现在还有哪些项目也在做非抵押贷款协议?与他们相比你们的优势是什么?

你可以在这里找到更多关于如何成为借贷者的信息:https://forum.truefi.io/t/about-the-borrower-requests-category/16

目前,在有人可以从 TrueFi 借款之前,我们有一些中心化的流程,如 KYC 和已签署的贷款协议。

我还没看到很多(如果有请告诉我)目前正在进行无抵押贷款的链上协议。

还有另外两个未启动的项目正在考虑进行无抵押化,但我对其中任何一个都不太确定。

然后,也有像 Aave 这样的项目,它们采用了不同的方法(信贷委托)。这也很有趣,但和 TrueFi 还是有很大不同。

更多 TrueFi 信息:

- TrueFi 官网:https://truefi.io/

- TrueFi 论坛: https://forum.truefi.io/

- Medium: https://blog.trusttoken.com/

- Discord:https://discord.com/invite/3tMyMqyqDj

以上便是本次 AMA 的所有内容,如果你还有任何其他疑惑和见解,欢迎加入我们的社群。同时如果关于 AMA 主题有任何推荐请告诉我们,我们下期 AMA 不见不散。

对话真本聪:改变游戏规则,关注链上激励协议 Dafi Protocol

链上激励协议 DaFi 可依据用户的采用度,对用户进行奖励,每个去中心化网络都可以创建与其协议采用度相关的合成资产 dToken 奖励用户,其改变游戏规则的功能在于可以通过代币奖励供应的波动性,转化网...

对话真本聪:三链一体的衍生品交易黑马 Deri Protocol 如何引领未来

Deri 是一个去中心化的衍生品协议,让用户在链上精确而高效的交易风险,由流动性池扮演交易者的对手方来实现完全在链上进行的各种交易...

区块链需要隐私,Blank 正在搭建隐私乐高

Blank 是一个专注于以太坊(ETH/ERC-20 代币)交易的隐私方案,它通过 Blank 内部的资产池进行交易混淆,从而实现隐藏交易数据的目标,确保交易的匿名性...