金色硬核 | 如何用Token Terminal分析加密资产

Token Terminal是一个数据分析平台,可提供有关加密资产的传统财务指标。

Token Terminal最近发布了一项重大升级,为分析师提供新工具,以了解加密市场现状以及不同加密货币在行业的地位。本文将深入探讨Token Terminal上可用的一些指标,以及如何利用Token Terminal来探索加密资产,目标为帮助读者了解如何使用Token Terminal来解读链上业务数据。

什么是Token Terminal?

Token Terminal是一个数据分析平台,可提供有关加密资产的传统财务指标。

Token Terminal认为,区块链和区块链应用在概念上都与传统市场公司相似 。它们是互联网原生市场,其服务通常是全数字化的,产生的营收在项目用户(供给侧参与者)和所有者(代币持有者)之间分配。

在某些情况下,收入只分配到一方,如Uniswap和 Ethereum等目前的情况那样 ,其中供给侧参与者(分别是流动性提供者和矿工)获得所有收入。

值得注意的是,目前大多数加密项目都是由风险投资支持的,并且仍在链下记录其成本支出, 不过也存在Yearn之类的例外 ,这就是为什么我们最初决定主要关注收入而不是收益的原因。

一旦更多项目开始在链上记录成本支出,我们也将提供准确的市盈率(P/E)。

Token Terminal最初提供的指标

以下是Token Terminal目前提供的所有指标:

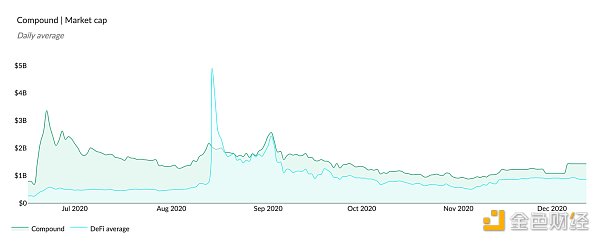

1、市值:项目市值。 根据项目完全稀释代币供应量进行计算。

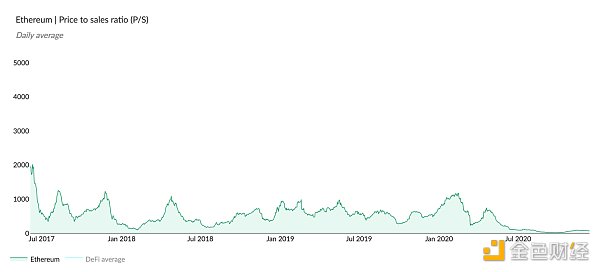

2、市销率(Price to sales ratio,P/S):根据营收对项目估值。 计算方式为项目市值除以其年度营收。年度收入根据简单30天移动平均值计算得出的前瞻性收入估算。

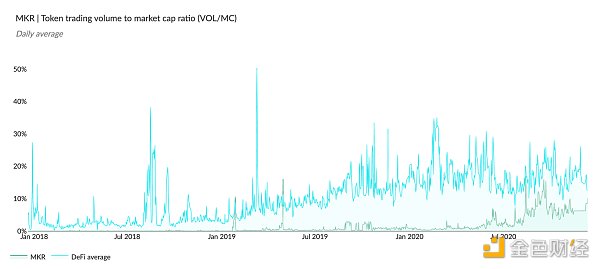

3、交易量/市值比(VOL/MC):衡量项目原生代币的价格发现效率。 计算方式为项目原生代币的每日交易量除以其市值。

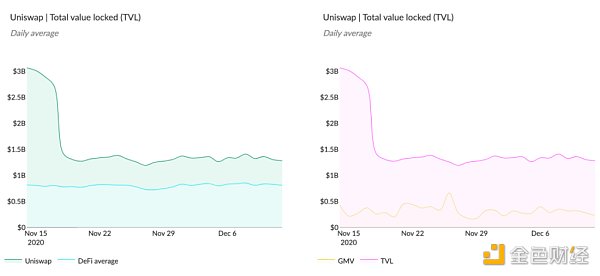

4、锁定总价值(TVL):衡量存入项目智能合约中资产的价值。计 算方式:去中心化交易所为存入项目智能合约的流动性,借贷协议为存入与借出资产之间的差额。

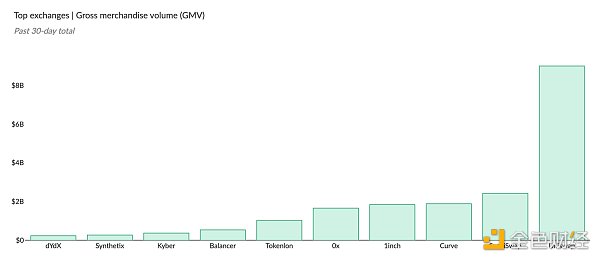

5、成交总额(GMV):衡量对项目服务的需求。 计算方式:去中心化交易所为项目的交易量,借贷协议为借贷量。

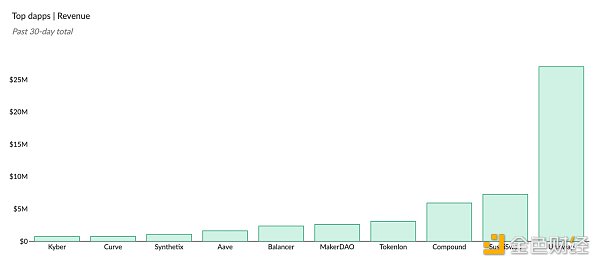

6、营收:衡量为使用项目服务用户支付的费用。 计算方式为成交额乘以转换率(即Revenue=GMV * Take rate)。营收一般指的是项目用户支付的总费用。如果有数据的话,我们还提供了有关协议用户(供应侧参与者)和所有者(代币持有者)之间如何分配总营收的数据。

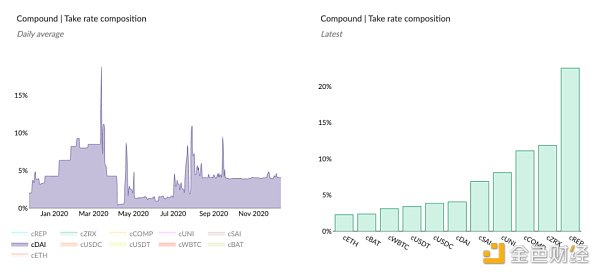

七、转换率:衡量使用项目服务的费率。 它指的是对成交额收取的费用,在形式上,去中心化交易所是交易费,借贷协议是利率。

如何充分利用图表

当浏览单个项目仪表板时,以下内容通常很有用:

项目原生代币的发行日期;可能的代币奖励分发的日期,以及项目(交易池或借贷市场)加入新资产的日期。

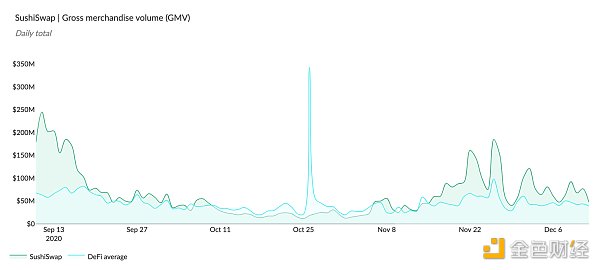

这些事件通常在成交总额和营收组成图中清晰可见。比如,启动代币奖励可以暂时增加对项目服务的需求(增加其成交总额)。

计数图表(Counter charts)

计数图表着重于当前值,并以同一类项目(当前在Token Terminal上列出的其他DeFi项目)为基准。此外,还包括较长时期的逐月变化和复合月增长率(CMGR)。查看计数图表时,考虑下面问题很有用:哪些因素可以解释向上或向下运动?和同一类的其他DeFi项目相比是有相同趋势还是差别较大,为什么?

历史图表

历史图表可以更深入地了解项目随时间的发展情况。

在历史图表中,找出模式(稳定,波动,一次性峰值或下降,与同一类产品的相关性等)以及可以解释它们的潜在事件(如代币激励启动)很有用。切换功能( toggle feature )使用户可以将视图集中在项目或同一类项目上。

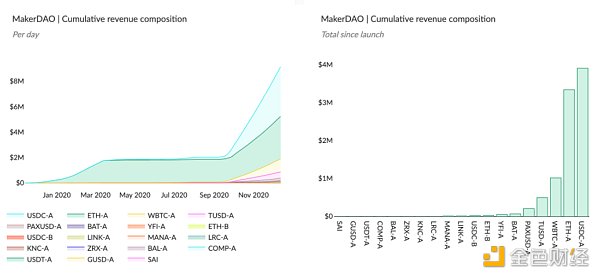

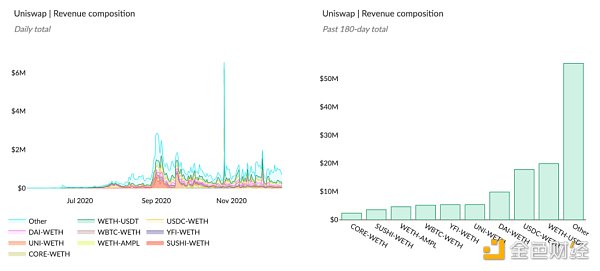

组成和标准化图表

组成图揭示了项目业务的基本动态。可以知道:

对于成交总额,哪个交易池或借贷市场被使用最多?对于转换率,哪个交易池或借贷市场收取最高或最低的费用?对于营收,哪个交易池或贷款市场产生最多的费用?

组成图的标准化版显示了不同交易池或借贷市场之间的关系如何随着时间演变。切换功能使用户关注特定的交易池或借贷市场。

多个交易池或借贷市场的图表

对于具有多个不同成交总额和收入组成的项目,除了“其他”之外,我们还选择了在相关时间段内(即30天,180天或自启动以来)可视化最大成交总额和营收的九个组成。较大的“其他”类别表明,交易池或借贷市场的长尾交易会产生可观的成交额或营收,反之亦然。

切换功能可以让用户聚焦在特定的交易池或借贷市场上。

结语

尽管DeFi很新,但我们已经开始对这种新生的资产类别加深了解了。

从数字原生市场的角度来看DeFi协议,它们无需许可就可以被任何人在任何地方以市场(供给和需求)双方访问提供的服务。

而我们只解锁了第一阶段。随着项目的不断成熟,并在链上报告其成本费用(如Yearn近日发布的季度财务报告),我们可以发展出比较这些协议的指标和方法,从而使我们对构成这些系统的资产有更好的了解。

一年前,我们没有这些工具。现在,我们有了Token Terminal。而且未来会变得更好。