一文了解「DeFi+智能投顾」新物种:Rari Capital、DADA和CyFi

智能投顾是传统金融领域的成熟产品,最近正和DeFi相结合。

下图为DeFi智能投顾平台Rari Capital的流动性挖矿池,稳定币池和Yield池(也即图中的收益池)年化收益率达15.8%,在诸多DeFi产品中表现不错,除了智能投顾的回报外,流动性挖矿还基于用户额外的治理代币RGT,折算下来参与用户还能额外获得44%的年化收益。但这样的红利期离结束只剩10天,你会考虑参与吗?

那么,Rari Capital主打的智能投顾有何特别之处?一些介绍文章会将Rari Capital描述为收益聚合平台,但其逻辑和聚合理财平台YFI(yearn)又有区别,所以这是个什么新物种?除Rari Capital外其他产品表现如何呢?不妨接着往下看。

和区块链天然契合的智能投顾,给DeFi带来了哪些想象力?

智能投顾,近年来作为一种新型投资方式在金融市场快速崛起。

智能投顾又称机器人投顾(robo-advisor),就是投资人可以直接把钱交给专业机器人来打理。 机器人结合投资者的财务状况、风险偏好、理财目标等,通过已搭建的数据模型和后台算法为投资者提供相关理财建议。

智能投顾是人工投顾的替代品,和区块链去中心化运作有着天然的契合点。

对于智能投顾产品而言,以去中心化的形式可以让任何人随取随用,实现自动化、智能化的个人资产管理,由此带来的普惠金融和用户规模增长可能是数量级的。

而对于去中心化金融市场(或者说DeFi)而言,智能投顾可以解决诸多问题,包括:

-

投资者对DeFi市场的认知尚未成熟,同时缺乏有效引导和风险提示,易草率操作,导致损失;

-

DeFi新项目、新玩法层出不穷,项目水平参差不齐,投资者有心恐怕也无力一一自己尝试和参与;

-

DeFi市场的利差是有时间性的,人手操作难免低效和情绪化。

上述问题,通过「机器」操作都能在很大程度上得到解决。

正如Cortex Labs总结的那样,去中心化智能投顾不仅可以提升交易处理速度,还能根据不同平台的收益率、总资金池规模、活跃度、第三方口碑数据等,综合判断出各产品的整体可信度、收益率和风险系数等,帮助普通投资者作出安全、高效、精准的投资与资产管理。

说完理论,让我们来看看DeFi智能投顾平台Rari Capital的实操成果。

Rari Capital:刚上线无人问津,还是挖矿大法好

据了解,Rari Capital在今年6月正式上线。

至10月19日宣布推出治理代币RGT及流动性挖矿玩法后锁仓量暴涨,最高时触达8100万美元,随后略有下降。截至发稿,根据DeBank数据,Rari Capital当前锁仓量约为5670万美元。

Rari Capital锁仓量变化,来源:DeBank

RGT上线后也经历了类似走势。据coingecko.com数据,上线3日后,RGT即涨至历史高点5.72美元。当前价格相较高点已经跌去89%,但距离历史最低点仍有近200%的涨幅。截至发稿暂报0.62美元,总市值78万美元。

coingecko.com

在锁仓和币价表现之外,我们来看看Rari Capital的玩法。

据介绍,Rari Capital采取智能投顾中较为常见的自动重平衡策略(Rebalancer)在不同协议之间进行套利,包括但不限于做市、套利、去中心化保险等,目前接入的产品包括AAVE、Opyn、0x、dYdX等。

在用户端,Rari Capital目前已支持3个资金池(stable池、Yield池、ETH池),也即用户可以存入稳定币、ETH或其他币来获得对应的RSPT代币(合成稳定币)、RYPT代币以及REPT币,并在需要时赎回资金。3个池子都会收取9.5%的资金管理费,前两个池额外收取0.5%的提币费。

治理代币RGT总量947万枚,其中87.5%分配给存储至资金池的用户,上线后60天内分发完毕(也即12月20日左右分完),剩余的12.5%的代币留给团队(线性释放)。用户挖到RGT后60天内提币需支付额外手续费,手续费随时间线性递减(33%-0%),这可能也正是其当前流通量不高(仅有不到124万枚,占挖矿释放量的15%)的原因。

RGT的功能则包括维护治理以及Rari Capital协议的费用折扣。最大的利好莫过于销毁计划。

最初,Rari Capital表示将会把协议产生的所有收入的70%用来销毁RGT。到11月份,Rari Capital变更分配规则,其表示将启动自动化慈善计划,将收入的50%分配给「Rari基金会」,剩下的50%用于代币回购和销毁。

Rari基金会由RGT代币持有人治理,并决定资金应该分配给哪些慈善机构。Rari Capital还计划,在未来几个月内为个人储户开发捐赠税收优惠。Rari Capital预计,此举将能给慈善机构在未来一年捐赠数百万美元。

最近,Rari Capital获得了两个重要进展,一是收录到Aave的借贷列表,二是和去中心化资产管理协议Melon Protocol合作,将其流动性迁移至Melon。

这些举措,都为这个新生协议带来更高的可组合性。

其他DeFi+智能投顾产品玩法翻新

除了Rari Capital,DeFi+智能投顾领域大家还可以关注两个DADA和CyFi这两款产品。尽管其关注度较Rari Capital有一定差距,但玩法似乎更多,有着自己的独特路线。

根据公开资料,DADA的智能投顾策略主要集中在其提供的质押挖矿功能,但笔者在体验该功能时出现了质押页面缓冲不出来的情况。

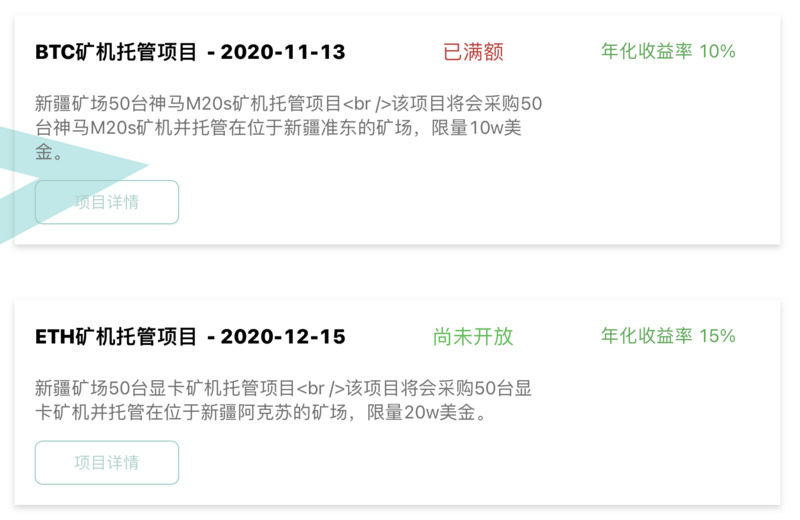

DADA还主推社区自治、构建金融顾问体系这一概念。 也即除了平台提供的策略,基金经理(也即社区用户)可以通过智能合约发布和锁定自己的策略组合,用户可通过投票来选择上市的项目、想要参与的组合策略。看起来,这是要成为DeFi版「带单平台」的节奏。在资产端,除了链上产品,用户还能在上面自主发布资产,笔者在其上还能看到链下的比特币、 以太坊 实体挖矿投资品。

mining.dd.finance

截至目前该平台暂未发币。根据公开资料,DADA团队成员来自众安保险、万向区块链等公司,投资方包括DFG等。

CyFi由Cortex AI公链团队研发。就像它的名字一样,CyFi主打AI技术的应用(可能是几个产品中最体现智能的),在强调收益的同时强调评估DeFi产品背后的风险,由此综合对投资策略和投资组合作出决策。

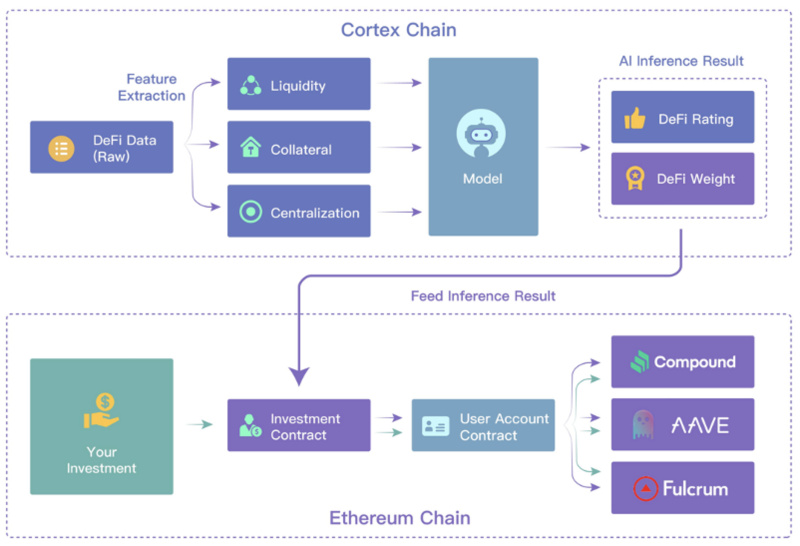

根据官网介绍,「CyFi从DeFi的原始数据出发,计算得到一系列高阶功能,包括centralization集中化、liquidity流动性、collateral抵押……从而得出一个AI模型,并将此投资组合的推断结果,跨链提供给以太坊的智能合约,并实现自动投资到不同的DeFi理财平台中去。」

CyFi跨链而来的投顾模型,来源:DADA

与此同时,CyFi对各个产品的评级、并推断出当前阶段最优投资组合的AI模型是开源的。

CyFi当前支持的平台包括Compound、Aave和Fulcrum,支持的资产当前主要是DAI,投资利率为4.3%。截至目前该平台也暂未发币。

总体来看,当前的智能投顾产品仍处于发展早期,无论从收益率、稳定性上还需市场考验,相较于市场上的聚合理财产品差别也不十分明显。但从中我们能看到来自传统金融的技术加持的思路和实践。

期待它们的完善升级,等有着一日农民伯伯们不用早出晚归就能及时获得市场上最新、收益最高的投资品。