巨鲸灰度可能是此时之蜜糖,彼时之砒霜

原标题:《巨鲸灰度的阳谋》

北京时间12月3日晚,灰度信托(Grayscale Trust)举行了线上投资人大会,摩根大通、巴伦集团、万事达卡等知名机构高管出席,给外界传递出资本大鳄共商加密行业未来的想象。

持续增持加密资产的灰度能量爆表,显示了其合规背景和不遗余力推广的作用,结果是越来越多的投资机构进入加密资产世界。而通过发行GBTC、ETHE等基金,它成功将加密资产摆上了美国OTC交易市场,延展出一条正统化的路线。

灰度豪气出手,投资机构和合格投资者才是金主。他们一方面看好加密资产抗通胀、稀缺等特性,进行价值投资;另一方面,也希望借助GBTC较BTC的溢价,在美股市场套利。

由于停止了赎回机制,加密资产市场的分析者认为,灰度短时间内砸盘风险较低。这意味着,若GBTC等资产溢价率走低甚至降为负数,灰度背后的投资者们可能率先砸盘,灰度则将停止增持甚至减持。「雪崩」也不是不可能,不过是时间问题。

巨鲸灰度可能是此时之蜜糖,彼时之*****。不过,从另一个视角看,灰度、Paypal等机构在合规上的探索,有助于新资金入场,更重要的,它们的背书将这个新兴金融市场从小圈子里推了出去。

「救市主」般的大多头

12月3日,在BTC围绕19000美元大关震荡时,机构巨鲸灰度信托(Grayscale Trust)再度出手,当天大举增持7188枚BTC和12188枚ETH,创下近半月来单日增持之最。

熟悉的剧情又来了。当天,BTC和ETH都呈现上涨趋势,BTC由1.89万美元涨至最高1.95万美元,涨超3%,ETH也由589美元收涨至618.8美元,上涨5%。

灰度再次用强大的购买力展现了对这个新市场的影响。成立于2013年的灰度信托,已经成为加密资产市场最不容忽视的一股力量,尤其在这轮大盘上涨周期中,灰度的持续增持为人津津乐道。

有趣的是,这家面向投资机构的金融巨头,好像不太care币市7*24小时实时交易的习惯。他们遵循美国传统金融市场的交易时间,比如灰度是有假期的。

近一个月,如果观察BTC走势和灰度的动作,可以看到一个明显的规律——灰度一旦在周末「休班」,BTC很容易走出下跌趋势;而灰度上班后,就成了「大多头」,大盘随即上扬。

今年11月26日正是西方国家的感恩节,灰度休假了。结果,BTC从19051美元开盘,跌至16904美元,当天跌幅超过10%,创下自「3·12」之后的单日最大跌幅。后来,行情随着灰度「营业」开始好转。11月29日至30日两天,BTC大幅回暖,由17516美元涨至最高19888美元,又创造了历史新高。

灰度似乎总能把行情拉回上升通道,宛若加密资产市场的「救市主」。

根据QKL123数据显示,截至12月3日,灰度信托持仓546,544枚BTC,约占当前BTC流通总量的2.95%,按当日19542美元的收盘价计算,灰度管理的BTC资产市值超过106亿美元。

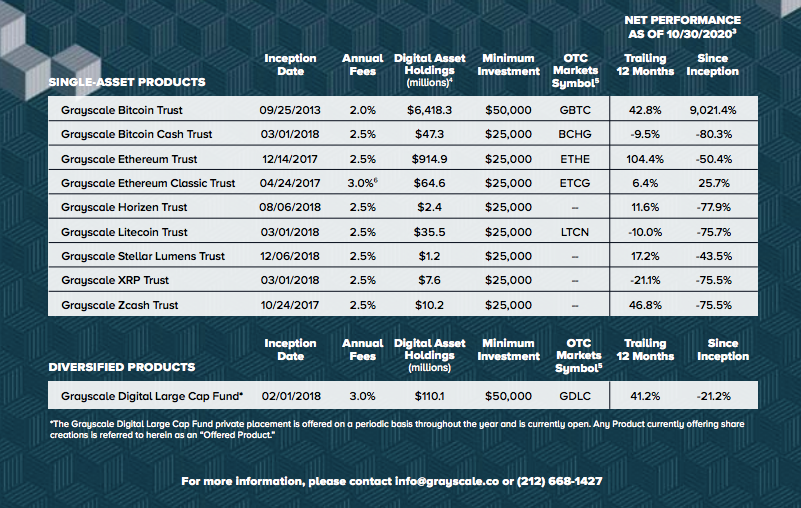

除了BTC之外,灰度还提供另外8只单一加密资产信托投资品,开放了面向BCH、ETH、ETC、ZEN、LTC、XLM、XRP、ZEC的敞口,以及1只多元化的大盘基金产品。其中比特币信托(GBTC)、比特现金信托(BCHG)、以太坊信托(ETHE)、以太经典信托(ETCG)、莱特币信托(LTCN)以及数字大市值基金(GDLC)已在美国最高等级的交易市场OTCQX挂牌,可供二级市场投资者自由交易。

灰度信托投资产品一览

今年以来,灰度比特币信托和以太坊信托,相继成功在美国SEC(证券交易委员会)注册登记,成为向 SEC 报告的加密货币投资工具。目前来看,这两个信托产品规模,占据了灰度持仓资产总市值的95%左右,其中比特币信托规模占比超80%。

近日,Coin98 Analytics在推特上公布了一组统计数据,2020年11月,灰度增持的BTC数量是同时期矿工开采BTC数量的近2倍。反映在市场上,BTC当月从13710美元开盘,于19310美元收盘,单月大涨40.8%。

如今,在很多加密资产投资者眼中,灰度是牛市到来的最大推动者之一,每当行情下行,总有人在社群祈祷灰度赶紧出手扫货,重振旗鼓。某种程度上,任性「买买买」的灰度已成为部分币圈投资者的操作指标。

暂无赎回 只进不出?

在比特币扶摇直上期间,灰度发挥了主导作用。有没来得及上车的投资者调侃,灰度只买不卖,「不讲武德」。不过,随着BTC价格突破历史最高点,一部分人开始担心,一旦灰度出货,可能会导致加密资产市场雪崩。

多数人只知道,灰度是加密资产巨鲸。而要深究其是否会砸盘,则需要了解其背后的运作机制。包括谁在购买或托管加密资产,以及是否有「锁仓」机制。

作为加密资产投资管理公司,灰度由数字货币投资集团(Digital Currency Group)于2013年设立。诞生之初,它就一心想走合规路线,仅支持「合格投资者」认购。

根据灰度官网,合格投资者需满足以下条件之一:个人年收入至少达到 20 万美元(或与配偶两人共同收入达到30万美元);单独或与配偶共同拥有净资产超过 100 万美元(不包括居住房产);持有 Series 7,Series 65或 Series 82 金融行业证书。对于机构来说,需要拥有 500 万美元以上的流动资产,或者所有股东都是合格投资人。

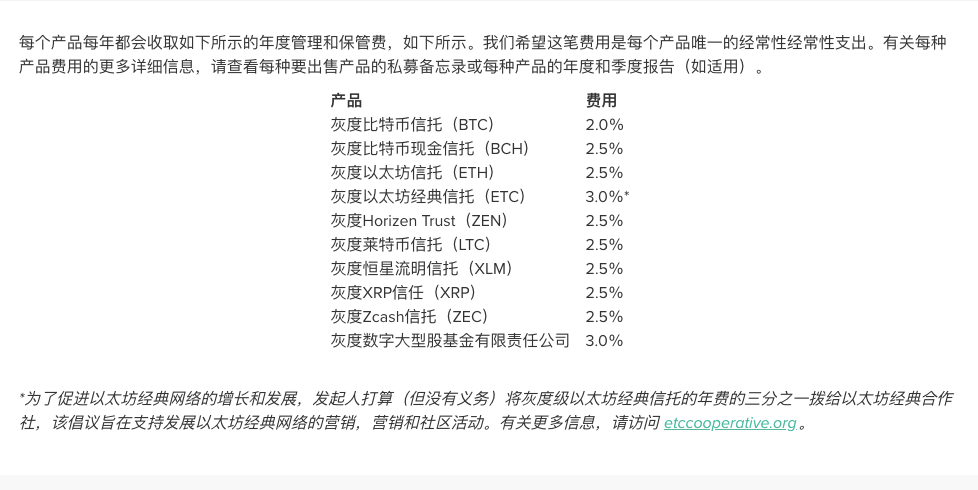

从规则上看,灰度本身不掏钱,它的主要收入是按年度面向其客户收取管理费,各个投资产品的费率不尽相同,比特币信托管理费用为2%,BCH和ETH为2.5%。

灰度各投资产品管理费用一览

你总能在信息中看到这样的描述,「灰度从市场中购买了XX比特币」。事实上,这是根据其公布的信托数据推算出来的。灰度各个信托产品目前接受现金出资和实物(例如BTC)出资。

以BTC为例,在现金出资模式下,投资者将美元资产提交给灰度,灰度将资产交由授权经纪人,然后在现货市场中买入BTC,并存入托管机构Coinbase的冷钱包中,同时向投资者发行等值的比特币信托份额GBTC。

而实物出资就不涉及到在现货市场买入。投资者只需将BTC交给灰度,灰度再把BTC存入Coinbase托管并发行GBTC即可。根据灰度2019年三季报,实物出资占79%,现金出资占21%。

这种运作模式与黄金信托基金类似。一些黄金生产商向基金公司寄售实物黄金,随后由基金公司以此实物黄金为依托,在交易所内公开发行基金份额,在二级市场交易。购买黄金基金的投资者可以在基金存续期间内自由赎回实物黄金。灰度不同,自2014年10月28日起,灰度比特币信托暂停了其赎回机制,目前不允许赎回份额。未来,会由信托发起人自行决定并在获得SEC的监管批准后,可能会设置赎回机制。

目前看来,灰度无意向SEC提交赎回计划。这意味着,灰度目前对BTC、ETH等资产的管理相当于「只进不出」。不过,灰度通过「映射」发行的GBTC、ETHE等股票,可以在封闭期过后,进入美国证券交易二级市场,散户也可以投资。

按美国SEC「规则144」规定,投资者从灰度手中拿到GBTC等股票后,还需要经历一定封闭期才可进入二级市场。其中,向SEC报告的GBTC、ETHE封闭期为6个月,其他信托产品为12个月。这相当于一个硬性「锁仓」。

因此,有分析人士认为,在灰度当前暂无赎回机制且相关资产处于进入二级市场前的封闭期背景下,灰度短期内砸盘的风险较低,但这不意味着灰度会一直持有这些资产,倘若BTC等加密资产暴跌,变数将随之而来。

正溢价带来吸金力

根据灰度公开的2020年Q3报告,认购其信托产品份额的投资者中,机构投资者占81%,其中包括加密资产借贷公司BlockFi、三箭资本等;此外,个人合格投资者占比约8%,家族办公室占比8%,退休账户基金占比2%。从投资人地域分布来看,有43%的资金流入来自美国投资者,57%的资金流入来自离岸投资者。

为何超过百亿美元的资产热衷于流入灰度?尤其机构投资者充当主力背后,这些精明的资本真的是加密资产的信仰者吗?

12月3日,灰度举行了投资者大会。大会上,全球BI软件巨头Micro Strategy的CEO Michael Saylo称,许多人没有意识到,在未来5年内,只持有现金会折损10%~15%的财富,而加密货币是避风港。Micro Strategy 是首家将BTC作为其资本配置的上市公司,除了认为加密资产拥有抗通胀的属性外,Michael Saylo还对比了股票和黄金,他认为,股票收益有限,黄金的产量每年在上升,且被银行高度操纵。「在下一个十年,加密货币将被机构主导」。

显然,在资本面前谈信仰就太天真,收益才是他们考虑的重点。而近几年以来,GBTC在美股二级市场对比BTC的价格存在正溢价,这就意味着有套利空间。

有数据统计,GBTC最高溢价率达到132%,过去5年平均溢价率为 38%。根据QKL123的数据,近期GBTC溢价率仍在20%上下波动,在12月3日,溢价率超过30%。

GBTC溢价率波动走势

简单来说,美股市场的GBTC长期高于BTC的价格。对于一些担心监管风险和资金安全的投资者来说,在合规市场购买GBTC是更好的选择。而由此带来的较高溢价率则不断吸引着追求投资回报的财富拥有者们。

最基础的套利方式,就是投资者通过常规手段,用现金或比特币买入灰度GBTC份额。度过封闭期后,就可选择合适的机会在美股二级市场卖出,获得不错的利润。

在聪明的资本家眼中,还有更进阶的玩法。一些机构投资者先在借贷平台借入BTC,再通过灰度置换为GBTC,待在二级市场获利出售后,再购买BTC还给借贷平台,完成套利。这种方式显然能够提高资金利用率。表现在灰度的账面上,它的持仓又增加了。

理论上,只要GBTC和ETHE等资产一直有溢价,灰度的合格投资者们就有增持的动力,但前提是,美国OTC市场上,要有足够的资金和流动性为GBTC等资产提供买盘。倘若大盘暴跌,GBTC等资产的价格也会随之下跌,投资者对GBTC不再有购买意愿,灰度的增持或许将停止。当没有足够多的资金愿意在二级市场接盘GBTC时,其相比BTC可能会出现负溢价,灰度减持BTC的可能性更高。

不难看出,在资本联合灰度一起「买买买」的背后,最重要的仍是BTC等加密资产的走势。一旦苗头不对,灰度背后的金主可能率先在美国OTC市场充当砸盘者,这种情况下,指望灰度继续充当救世主就不现实了。

合规「招牌」

当前,灰度的增持效应下,BTC、ETH、LTC等加密资产的价格都水涨船高。究其原因,灰度一方面为市场提供了大量买盘,另一方面,其作为受SEC监管的合规机构,也带来了传统市场的资本注入。合规为加密市场源源不断引入新资金,是灰度带给这个新兴市场更重要的意义。

相比股票、黄金等传统资产,BTC等加密资产由于波动率较高、价值不确定等因素,长期以来备受主流金融世界置喙。有人认为其是骗局,也有人将其誉为数字黄金。

直至今年1月,灰度比特币信托正式成为向SEC汇报的公司,加密资产行业得以被传统资本市场重新审视。数据不会说谎,今年前三季度流入灰度的资金量,占到了其历史累积资金的68%,机构开始大举进军加密资产世界。

业内人士认为,灰度的存在使得想进入加密资产行业的大型机构和合格投资者,不必自己购买、转让和存储数字资产,也无需管理其他个人帐户、钱包和私钥。所有资产都冷存储在加密钱包中,更加安全,且不会因存放在有监管和跑路风险的中心化交易所中,遭受资产损失。并且,这些投资者可以在更加合规的、受监管的市场交易,很大程度规避了暗箱操控的风险。

除了灰度之外,PayPal和Square这样的金融科技公司,在监管框架下,被允许为BTC和其他加密资产提供支持,也推动了「币资产」的价格增长。

据投资区块链和数字货币领域的对冲基金Pantera Capital分析,每日市场新增的BTC供应量之中,大部分被在线支付巨头PayPal和美版支付宝Square的客户买入了。CoinGecko数据显示,自PayPal上线BTC业务后,与它合作的合规稳定币发行方Paxos成交量增长了两倍多。

在加密行业发展的10余年里,监管与合规一直如同达摩克利斯之剑。从业者如履薄冰的同时,也展露出拥抱姿态。币安、OKEx、火币等交易平台持续在全球各地谋求合规化运营,灰度、PayPal等机构也共同加快了加密行业合规化进程。

近期,灰度正在美国主流媒体大规模投放比特币广告。灰度董事总经理Michael Sonnenshein表示,疫情爆发后,投资者在参与比特币投资方面的参与度出现实质性上升。全球货币领域正在实施量化宽松政策,加上金融市场推出了更广泛的投资组合,投资者对比特币的投资意愿在增加。

合规加持下,灰度们的存在更具吸引力,「新钱」不断涌入。以「去中心化」为乌托邦的加密货币原生军们,当下还无法逃离一个现实——要做生意,合规才是能做大做久的保障。