DeFi陷超额抵押困局,Inclusive Pool如何率先用“信用”谋变

尽管热度已有所下沉,但去中心化金融( DeFi )仍展现出较强的叙事张力。

从生根发芽到纵深拓展,正有越来越多传统金融产品在 DeFi 领域中复刻,并展现出了强大韧性和成长潜力。其中,作为传统金融市场不可或缺的一部分,去中心化借贷成为带领加密货币进入金融服务的重要一步,具有更大的想象空间和落地可能性。

不过,产品同质化严重,以及借贷模式的局限性正渐渐束缚着去中心化借贷发展,让 DeFi 难以赢得传统金融世界的“入场券”。而一些创新者们正积极探寻着一条差异化发展路径,解码去中心化借贷的破圈之道。

从“孟尝君借贷”,谈借贷的进化之路

从“孟尝君借贷”,到去中心化借贷,金融借贷一直在历史进程中因资金流动的社会刚需延绵持久,也因科技手段的变革而不断演变。

在我国,“借贷”这一概念最早出现在春秋战国时期,其中,“孟尝君放债”的故事最为出名。《战国策 · 齐策》记载到,公元前 300 年, “ 战国四公子 ” 孟尝君在薛地放债收息,以养活门下三千多食客。有一年薛地欠收,由于很多人交不起利息,孟尝君派自己的亲信冯谖前去催收。为了帮助孟尝君笼络人心,冯谖宣布有能力偿还的就偿还,还不起的就不用还。即便是这样,孟尝君仍旧 “ 得息钱十万 ” ,其放债规模之大可见一斑。同时,在《管子》一书中,“倍贷”、“倍称”的说法也可见春秋战国时期的利息非常之高。

到了唐宋时期,借贷业得到了更进一步的发展。由于商业发达,唐代开始大量出现了经营借贷业务的质库。之后,例如典当铺、钱庄、银号等开始兴起,并纷纷经营着贷款业务;到了民国时期,借贷除了高利息之外,还需地契、商铺、定期存折等作抵押,或富商、知名人士做担保;再到现代,除了传统银行的抵押贷款外,打着金融科技旗号的信用贷、现金贷、 P2P 等免抵押借贷层出不穷,却因高利贷和经营主体集资诈骗风险而被监管叫停。

为了防止中心化金融平台作恶的风险,以区块链这一信任机器为底层的去中心化金融( DeFi )今年以来正当其道,其中,去中心化借贷是 DeFi 的主要业务版图之一。

除了代码赋予平台的可信任基础,去中心化借贷降低了以往中心化机构参与的高门槛,在无须提供任何个人信息的情况下,任何人只需提供足够的资产抵押,便可获得快速、轻松地完成借贷。同时,借贷方也不再是富人的专利,任何人也均可为去中心化流动性池注资,并赚取利息。

随着今年

7

月以来流动性挖矿的福利进一步刺激了用户的参与热情,去中心化借贷市场规模开启了飞速上涨。

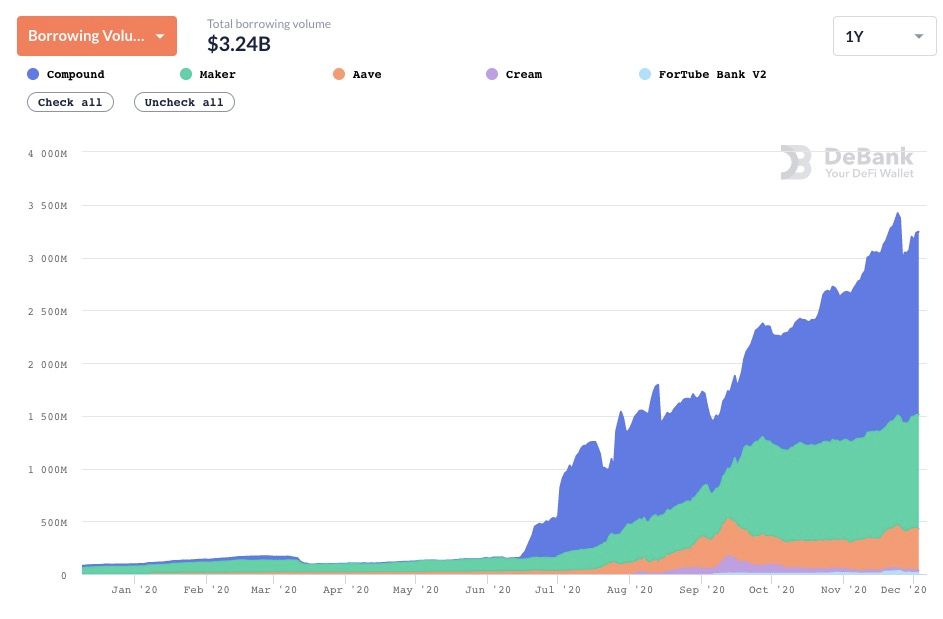

DeBank

数据显示,抵押借贷市场的借款总量约

32.4

亿美元,从今年下半年以来增长了逾

2214%

。

来源: DeBank

当然,去中心化金融尚处发展早期,目前为了防止资金出现还款问题,通常采用了闪电贷和超额抵押两种模式。

其中, Aave 最早推出了适合 DeFi 的高阶用户闪电贷,在只要合约里能保证在一笔交易内完成借款和还款,就可以无抵押地进行贷款,可极大提高资金利用率。不过,这种方式正被越来越多的黑客“光顾”,黑客们可利用闪电贷,以极低或零成本在多个 DeFi 协议间进行价格操纵或套利,甚至部分攻击者还利用可组合性的漏洞进行攻击,以盗取巨额资金。例如,近期 Value DeFi 、 Origin Protocol 、 Akropolis 等 DeFi 项目都遭遇了闪电贷攻击,总损失额超过 1000 万美元。

相对于闪电贷,大多数借贷协议都要求超额抵押贷款。在这种模式中,借贷方用超额抵押资产为自己的借款行为做担保。也就是说,需要抵押的资产比所借的要多。例如, Marker 、 Compound 的最低抵押率都为 150% ,也即要借到 100USDT ,需要存入价值 150USDT 的资产。虽然这种模式可在一定程度上可以处理违约风险,但也使得资金的有效利用率将变得异常低下。同时,一旦抵押资产价值不足时,清算规则的触发会使得借款人的贷款受到清算罚款。

对于大多数用户而言,这两种模式反而是一个“交易杀手”,制约了去中心化借贷的金融服务规模的扩大和触及更广泛的用户。

再添新玩法,信用借贷能否解决眼下困局?

为了打破阻碍发展的藩篱,去中心化借贷正悄然进化。

在传统金融领域,抵押贷款需要一定价值的抵押物,且还需办理相对复杂的手续,再经评估、公证、抵押手续等漫长过程才能获得。若是贷款到期借贷方未能及时偿还,贷款方就会对抵押物进行低价拍卖等处理,贷款抵押物存在着被没收的风险。

因此,当无需抵押和担保,放款速度较快的信用借贷出现时,便迅速成为人们喜爱的主流金融服务。例如信用卡、蚂蚁借呗、京东白条等借贷产品可通过对借款方个人信用状况的评估,来提供多元化的信贷选择。其实,在传统信用借贷业务中,有着一套较为完善的用户征信体系,它记录着用户历史违约、履约等信息,可帮助贷款平台较好判断用户的违约风险。

而当不少创新者意识到超额抵押并不是一种更为先进的金融资源配置方式时,信用借贷变便成为了当下去中心化借贷正探索的方向。比如去中心化协议 Aave 于今年 7 月推出了信贷委托功能,它允许用户提供点对点贷款,而无需抵押要求。举个例子,小湃向 Aave 存款一笔 USDT ,并将其信用额度委托给韭哥后,韭哥便可从 Aave 协议中提取资金。

然而这个信贷委托功能却存在着一定的局限性, Aave CEO Stani Kulechov 曾表示,“你不会想把自己的信用委托给不认识的人,你只会委托给你熟悉。”言下之意则是信贷委托功能需要放贷方具备判断借贷方信用情况的能力。

显然这并不能算是真正意义上的信用借贷。而例如基于本体( Ontology )公链的 DeFi 项目 Wing 推出的首个信用借贷产品 “Inclusive Pool” ,可真正意义上让用户可体验到 “ 不足额抵押 ” ,实现 “ 以九贷十 ” 的信用借贷。

在 Inclusive Pool 中,其创新性地引入本体用户自管理评分体系 OScore 。 OScore 是基于本体区块链平台数据形成的由用户自我管理的评分体系。当用户自主授权 OScore 读取自己的数字资产交易记录、持有情况、 KYC (实名认证)状态、违约情况、历史信用数据等信息时,会自动生成自己的 OScore 分值。当然,用户也可根据自身需求随时绑定或解绑相关地址。同时,由于 OScore 是经过算法生成的,因此自身的钱包地址、各数字资产的具体持有数额等隐私信息也将得到保护。

这个链上声誉系统的引入,可让出借方根据贷款方的 OScore 信用分及违约记录的情况,选择是否出借或是出借多少额度。值得一提的是,违约用户将会被列入 OScore 有一定隐私保护的违约名单。

目前, Inclusive Pool 设置了借出池、贷入池和保证金池,首批可支持 USDT 、 USDC 和 DAI 。其中,借出池的总限额为 50 万 USDT ,每位用户将根据自身的信用评分,借出 20 USDT 到 1000 USDT 不等的三种资产,但只能在全额还款后方可再借。不过,用户每次借贷时都需抵押一定金额的资产(不足额),而贷款金额和抵押品价值( LTV )的比例将根据用户信用评分,最低比例为 1.1 : 1 ,例如仅需要存入 100USDT 的等值资产,就可以借到 110USDT ,相比超额抵押平台极大的提高了资金利用率。同时, Inclusive Pool 的保证金池锁定期为 3 天,违约清偿比例暂定为 60% ,可进一步为用户资金安全兜底。值得一提的是,目前 Inclusive Pool 已上线测试网,将于下周内正式上线主网,但其暂不对中、美用户开放,且其他地区用户也必须保证遵守当地法律法规。

可以说, Inclusive Pool 以差异化的竞争路线可打破同质化竞争瓶颈,打破去中心化借贷流量增长乏力的困境。

传统 “ 信用贷 ” 熄火, Inclusive Pool 如何逆势而起?

尽管信用借贷服务到以往未曾覆盖到的长尾人群,提高了借贷效率,但却上演了一个又一个闹剧。

在过去几年,以现金贷为主的信用借贷经历了野蛮生长时期,各类产品层出不穷,成为借贷人比较青睐的贷款途径之一。然而由于监管尚处于真空状态,信用借贷产品在疯狂增长过后,大小暴雷潮不断。不少设立资金池的信用借贷平台,在积累大量资金后纷纷卷款跑路,投资者苦不堪言。截至 10 月底,因为网贷平台跑路或倒闭等而遭遇损失的出借人,累计金额高达 3.2 亿。

与此同时,由于部分平台审核不严,使得其薅羊毛的工具,不少借款者甚至喊出,“凭本事撸的钱,为什么要还?”羊毛党、老赖这类群体的壮大使得这些平台被渐渐拖垮。此外,随着监管的介入,各类借贷平台被“大清洗”。据银保监会透露,截至今年 9 月底,全国运营的网贷平台等已经减少到 6 家。

不过,这也在一定程度上遏制了借贷业的发展。根据银保监会最新公布的 P2P 网络借贷信息显示,目前借贷余额下降了 84% ,出借人下降了 88% ,借款人下降了 73% ,网贷机构数量、参与人数、借贷规模已连续 26 个月下降。

源于大量“走不下去案例”沉淀的经验, Inclusive Pool 设立了风险控制机制,以建立一个更健康的去中心化借贷环境。一旦用户出现违约行为,将会被列入到 OScore 的违约名单中,但违约者的私人信息是被隐藏保护的。

如果借款人可在 1 天的宽限期内还款,则不被视为违约,宽限期内的利率是 0.08% ;如果借款人逾期未还, Inclusive Pool 将根据实时报价对借款人担保的数字资产进行清算,且尚未分配给借款人的 WING 代币激励也将先根据实时报价向贷款方进行清算。在完成清算后,剩下的 60% 的违约费用将由保证金池 ( 以 USDT 计算 ) 进行支付, 40% 由借出池共同承担。

而对于未履行约定义务的借款者,则按照罚款利率每日 0.1% ,且不计复利来计算。只有当其将拖欠款项和罚款利息返还至 Wing DAO (去中心化自治组织)后,才能在一周后从违约名单中删除。显然, OScore 的引入可在很大程度上提高借款者的违约成本,并营造出良性的借贷环境。

从整体来看, Inclusive Pool 不仅引入了传统金融中的信用评估体系,还在传统理念上做了创新和结合,对于当前发展受限的去中心化借贷产品而言, Inclusive Pool 是一次很好打破应用边界的尝试。

或许,

Inclusive Pool

的先行先试,将推进传统金融

“

老树新枝

”

,开放金融

“

插柳成荫

”

。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...