观察 | 一文透视比特币巨鲸灰度及其背后的加密投资基金行业

撰写 | 雨林

编审 | 照生

前言

11月27日,灰度首席执行官Barry Silbert在推特发了一条简短的推文“Okay, it is time”,随后引起市场热议。

近几个月比特币价格在上涨的同时,很多人都注意到了一直在有序买进比特币的巨鲸“灰度”(Grayscale)。

灰度是一家美国的加密资产投资管理公司,由数字货币投资集团(Digital Currency Group, DCG)于2013年设立,通过合规的基金运作方式,来为机构投资者和高净值合格投资人服务。

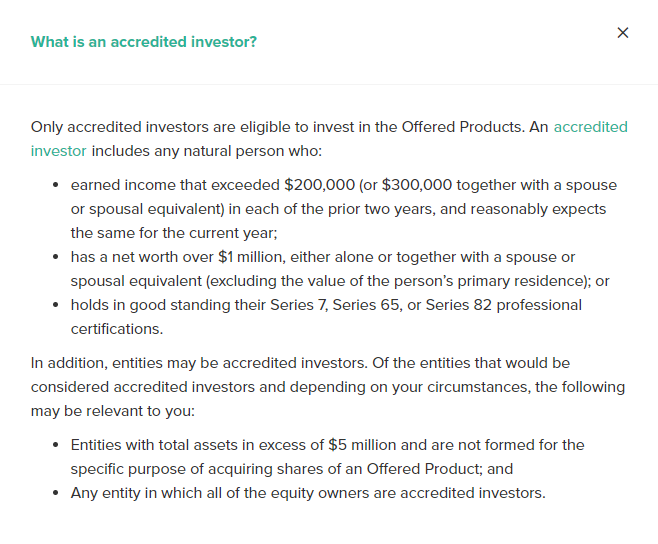

所谓的“合格投资者”,是指对个人来说,年收入至少达到 20 万美元(或与配偶两人共同收入达到 30 万美 元)。并且单独或者与配偶共同拥有净资产超过 100 万美元(不包括居住房产),或者是持有美国金融专业证书(Series 7, Series 65, or Series 82);而对机构来说,需要拥有 500 万美元以上的流动资产,或者所有股东都是合格投资人。 灰度的“合格投资者”设定反映了其更重视的是加密资产的合理配置而不是加密资产的价格涨跌,因为灰度为机构和高净值客群管理的资产规模和体量普遍较大,同时资产管理周期也相对较长。

图:灰度对“合格投资者”的描述

来源:灰度官网

灰度旗下最著名的产品就是灰度比特币信托(Grayscale Bitcoin Trust, GBTC)。

GBTC 的运作模式与黄金信托基金类似:由大型黄金生产商向基金公司寄售实物黄金,随后由基金公司以此实物黄金为依托,在交易所内公开发行基金份额,销售给各类投资者,商业银行分别担任基金托管行和实物保管行,投资者在基金存续期间内可以自由赎回。不同的是, GBTC的份额不支持赎回,并需要锁仓12个月,于是灰度就成了只进不出的“貔貅”。

除了比特币信托产品,灰度也开发了基于其他加密资产的信托投资产品,本身持有的加密货币种类十分多样化。根据Tokenview的数据,灰度自2013年9月推出比特币信托以来,已经逐步将其信托托管的加密资产扩展至BTC、ETH、ETC、LTC、BCH、XRP、ZEC、ZEN、XLM等共计10个类别。其中, 截至11月26日,灰度在比特币(BTC)和以太坊(ETH)的持仓量分别达53.24万枚和263.51万枚,分别占两大币种流通量的2.87%和2.32%。

图:灰度比特币及以太坊持仓情况

来源:Tokenview、CoinMarketCap

灰度的各类加密资产信托投资产品的主要客户是机构客户。对这些机构投资者而言,在投资过程中会受一系列风控、法规、税务等问题的约束,相比直接投资加密资产,在灰度投资合规的加密资产信托产品不失为一种相对稳妥的选择。尤其是在较高的通胀预期背景下,全球投资者都在努力寻找可以进行有效对冲的资产配置方案,而加密货币市场的逐渐成熟已经让越来越多的机构开始认识到相关投资品种作为另类投资进行资产配置的价值。可以说, 2020年是机构资金真正开始流入加密资产市场的元年。

加密资产市场的高波动性与高收益在吸引众多类型投资者目光的同时,也为这一领域的投资管理机构创造了相当大的机会和操作空间。

一般来说,加密资产投资管理行业也可以被称为加密投资基金行业。根据Crypto Fund Research的数据,目前全球共有超过800个加密投资基金,而 数量如此众多的加密投资基金中,加密风险投资基金和加密对冲基金的数量占到95%以上 ,只有很小一部分是被动指数基金,私募股权基金或其他类型基金。

加密风投基金与传统风投基金最大的不同就在于它们专注于投资区块链和加密货币项目和初创企业,而加密对冲基金则是利用各类投资工具和手段直接进行加密资产投资的基金( 典型的机构包括我们此前报道过的Amber Group )。这里需要指出的是,加密投资基金机构根据产品和所涉足的投资领域可以既是加密风投基金,也是加密对冲基金,或者我们可以将这样的机构称为混合加密投资基金(例如仟峰资本)。

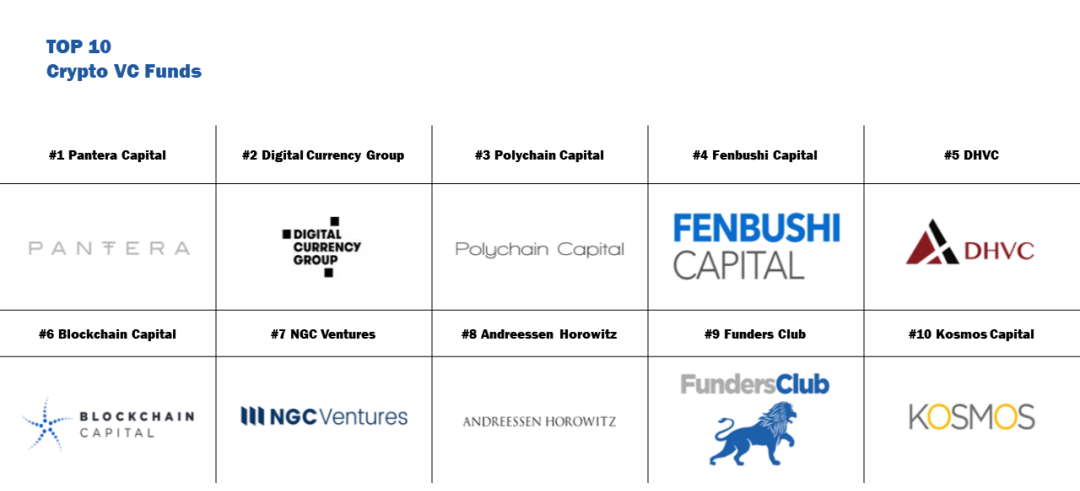

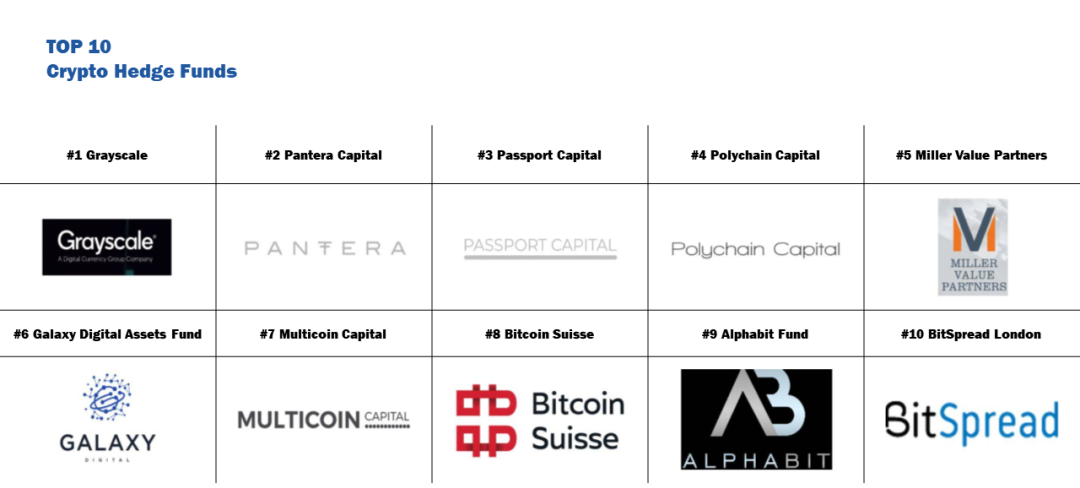

下图分别是Crypto Fund Research选出的全球TOP10加密风投基金与TOP10加密对冲基金。

(点击查看大图)

由于加密对冲基金直接在加密货币市场进行投资操作,因此相比加密风投基金对市场的影响要更加直接。根据普华永道与Elwood联合发布的加密对冲基金报告, 加密对冲基金的市场规模到2019年末已经超过20亿美金,平均资产管理规模超过4400万美元,2019年加密对冲基金的投资回报率中位数超过30%,大部分(约48%)的加密对冲基金应用量化操作策略进行投资管理,投资的加密资产类别仍以比特币和以太坊为主,占比分别为97%和67%。最后,加密对冲基金的主要服务客群为家族办公室(占48%)和高净值个人(占42%)。