DeFi保险空间巨大,NexusMutual、Cover、Nsure模式对比

“

DeFi 保险,DeFi 世界下一个宝藏领域。

保险是对冲风险的重要方式,在生活中我们离不开保险的保护,在 DeFi 这样一个高风险的领域内更是如此。

随着 DeFi 的不断发展,锁定在 DeFi 内的资金越来越多,但 DeFi 由于各种原因,时常发生风险事件,导致用户损失惨重,这将会阻碍 DeFi 的发展。

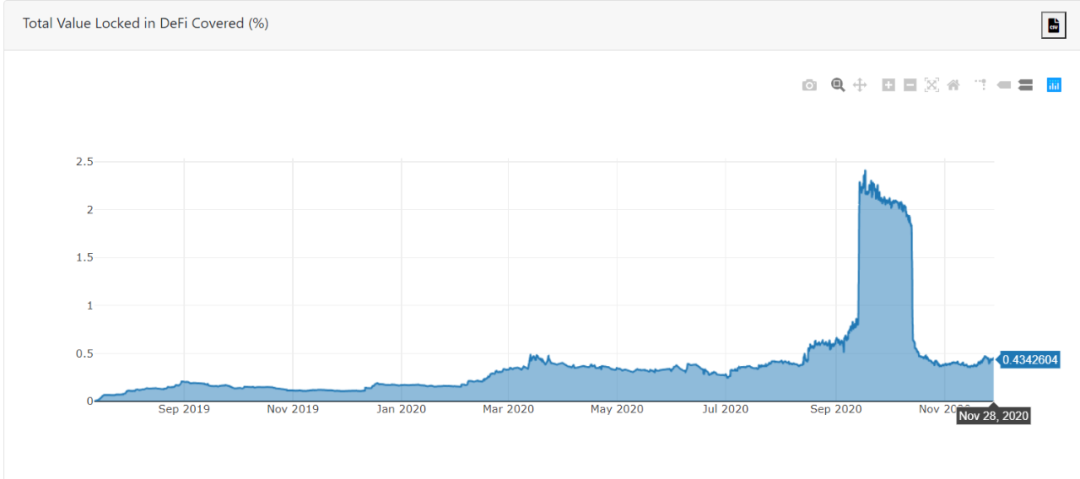

目前 DeFi 的锁仓金额在 160 亿美元左右,行业最大的保险平台 Nexus Mutual 的有效保额为 5600 万美元,总占比不到 1%。从数据我们可以推断 DeFi 保险还具有很大的增长空间,以及随着 DeFi 的不断发展,这一空间会越来越大。

从目前 DeFi 保险的现状来看,DeFi 保险依然处于非常早期的阶段,目前能够保障的范围仅仅是智能合约本身的漏洞造成的损失,这一保障范围是比较狭小的,当然这也和 DeFi 目前的发展阶段有关。

本文旨在探讨目前业内主要的保险模式,让读者对于 DeFi 保险有一个基本了解,本文探讨的三个保险平台为 Nexus Mutual、Cover 和 Nsure。

一、Nexus Mutual

Nexus Mutual 是行业内承保金额最大、支持投保项目最多的保险平台。Nexus Mutual 目前承保金额为 5600 万美元,支持投保项目 42 个,保费收入 310 万美元。

Nexus Mutual 承保资金的来源

Nexus Mutual 的模式是行业首创,其使用了联合曲线模式来进行承保资金的募集。KYC 会员可以使用 ETH 通过联合曲线模式购买 NXM 代币,购买 NXM 代币的资金会注入资本池。

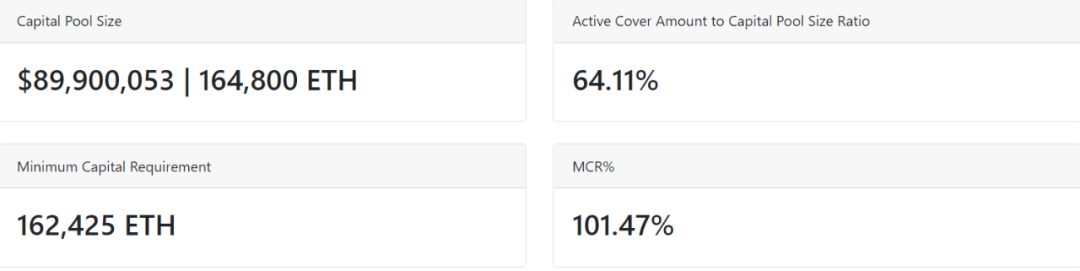

目前 Nexus Mutual 的资本池规模为 8990 万美金,承保金额为 5600 万美金,承保金额与资本池规模的比值为 64%,最低资本要求(Minimum Capital Requirement,MCR)仅比资本池少一点点,这意味着 Nexus Mutual 有充足的资金对保单进行赔付。

用户购买保险支付的保费,50% 会注入到资本池,50% 会分配给承保人。所以 Nexus Mutual 承保资金的来源是购买 NXM 代币注入的资金,以及保费注入的资金,目前保费收入为 310 万美元,相比资本池总体量来说是比较小的。

Nexus Mutual 可拓展性

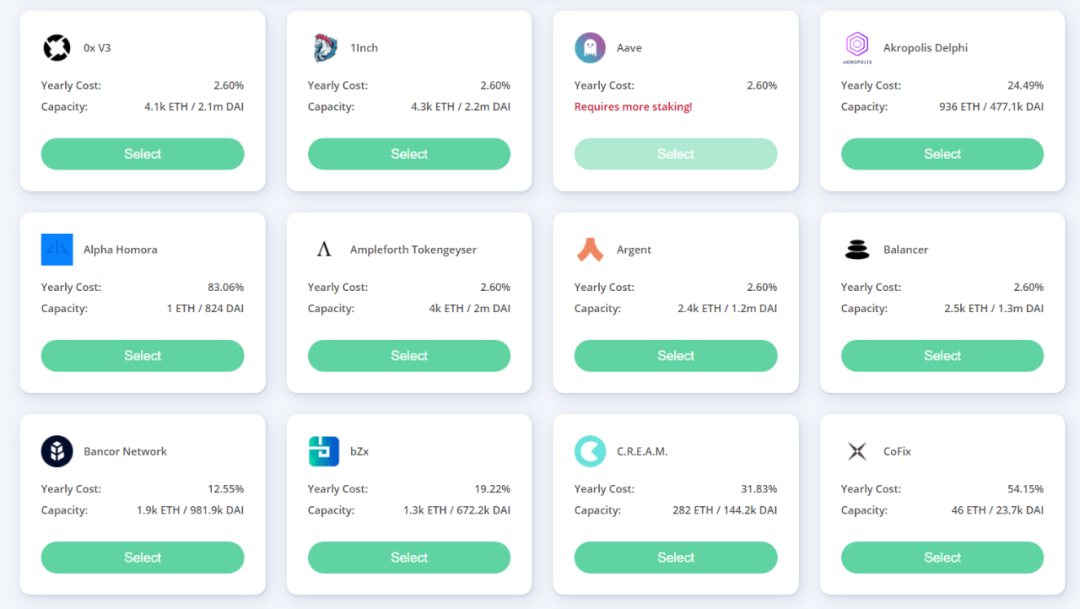

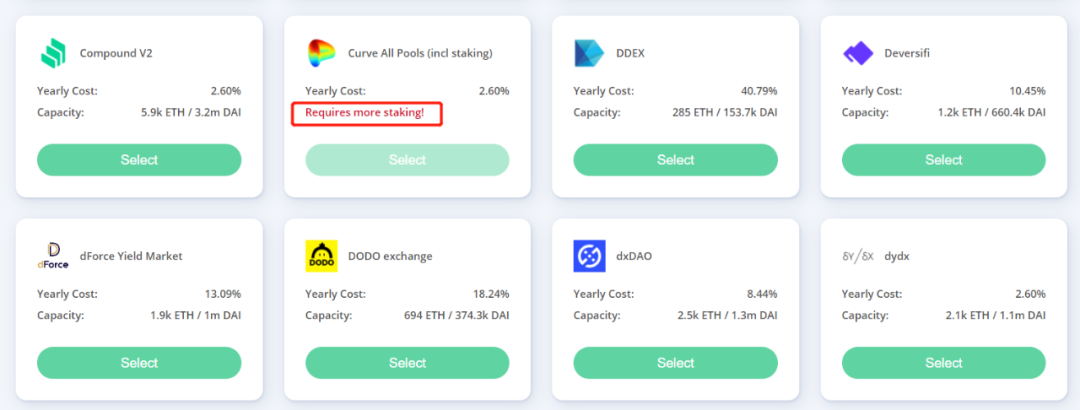

Nexus Mutual 在 DeFi 挖矿火热的时候经常会出现没有保险可买的情况,即使是现在依然时有发生。如下图中的 Curve 和 Hegic,还有上方一张图片中的 Aave。

Nexus Mutual 保单的购买额度取决于有多少 NXM 质押给了某个项目,质押了 NXM 的给某个项目的用户,将享受质押项目 50% 的保费收入。

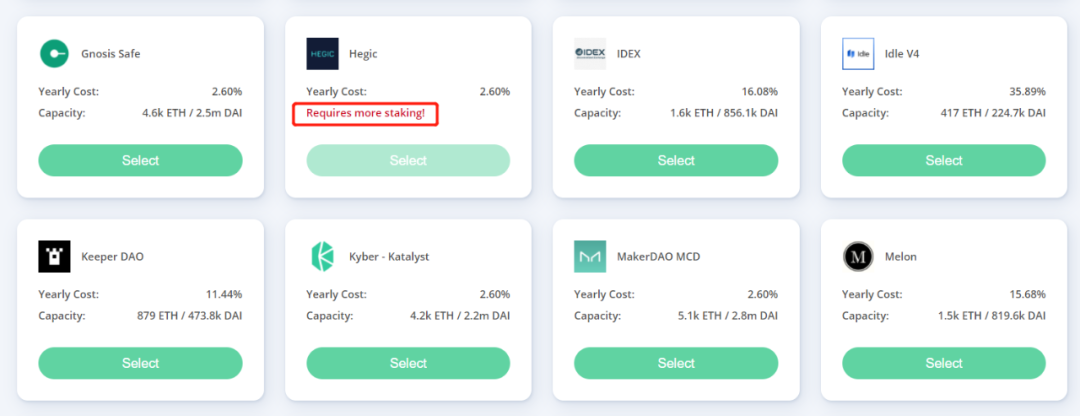

不同项目的质押金额如下所示,质押金额越高,保险的可购买额度越多,也意味着越多的用户认可平台的安全性。发生赔付时, 用户质押的 NXM 将会按比例销毁。用户既享受收益也承担风险。

Aave 等平台的质押金额并不算小,但依然没有保险可以购买,这说明用户需求比较旺盛。这里就显示出了 Nexus Mutual 的可扩展性问题,当需求增加时,供给并不一定会增加,会导致无险可买的情况发生,限制平台发展。

Nexus Mutual 进一步动向

Nexus Mutual 的博客上列出了其接下来的发展方向,主要方向是实现基于需求的定价、新的质押系统、实现投资收益及多系统风险保障。

Nexus Mutual 目前的保费是固定定价,无论有多少需求,保险的费用都是一样的。基于需求定价意味着保费会随着需求而发生变化,有点像我们熟悉的代币交易,价格随买、卖需求的强弱而发生变化。保费的提升将会激励更多用户质押到对应项目上,从而提升可购买额度。

新的质押系统是为了鼓励更多用户参与质押,目前的质押系统用户的收益风险比并不划算,质押产生的收益相比承担的风险来说没有吸引力,新的质押系统旨在改善这一情况,从而提升保险的可购买额度。

投资收益是保险公司收入的重要组成部分,Nexus Mutual 的资本池内沉淀了大量资金,能产生不错的收益。但 Nexus Mutual 的投资方向需要足够低的风险,投资收益的实现需要仔细权衡。

二、Cover

Cover 是近期比较火热的一个保险平台。Cover 上线时间不长,其前身(SAFE)是一个和保险有关的挖矿平台,由于其前身的运作,目前已经有一定的粉丝基础。Cover 和 Yearn 创始人 AC 关系密切,11 月 28 日 AC 宣布 Yearn 和 Cover 合并,引起了广泛关注。

Cover 内存在三种角色,分别是保险需求方、保险提供者和做市商。

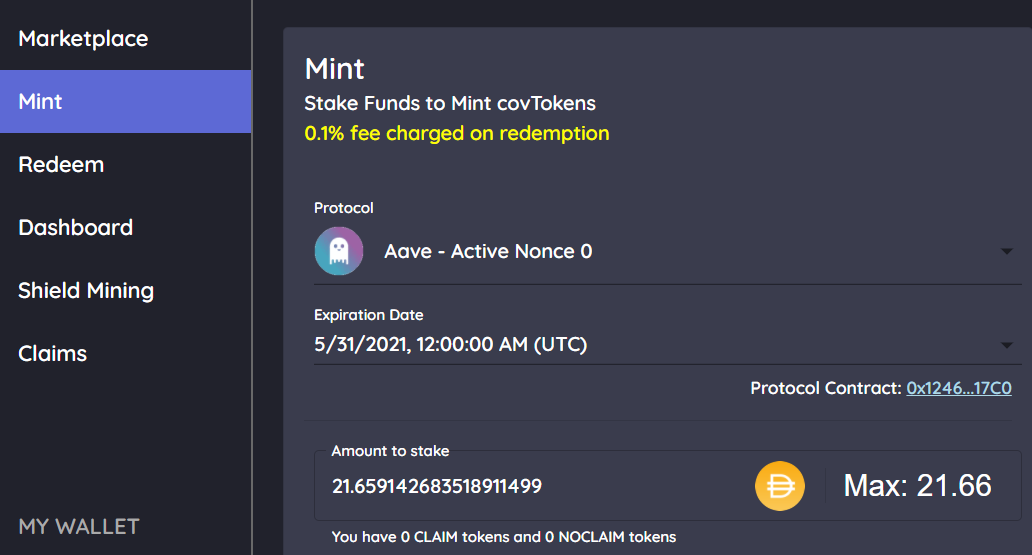

Cover 内有两种代币,CLAIM 和 NOCLAIM ,用户可以通过铸造系统 1:1 获得这两种代币,只能购买一种固定到期时间的保险(没有其他时间选项),如下图所示,这和 Nexus Mutual 可以自定义选择购买时间是不同的。

1 CLAIM 代币 + 1 NOCLAIM 代币 ≈ 1 抵押品(目前只能用 DAI 铸造)

如果发生索赔,1 CLAIM 代币 ≈ 1 抵押品,而 1NOCLAIM 代币 = 0;

如果到期未发生索赔,1 NOCLAIM ≈ 1 抵押品,1 CLAIM 代币 = 0。

下面分别从保险需求方、保险提供者和做市商三个角色来理解 Cover。

保险需求方

保险需求方是指想要购买保险的用户,保险需求方可以通过铸造系统来获得 CLAIM 和 NOCLAIM 两种代币,其中 CLAIM 代币是发生索赔时的凭证,保险需求方只需保留 CLAIM 代币出售 NOCLAIM 代币即可完成投保。保险需求方在市场上直接购买 CLAIM 代币,也能实现投保。

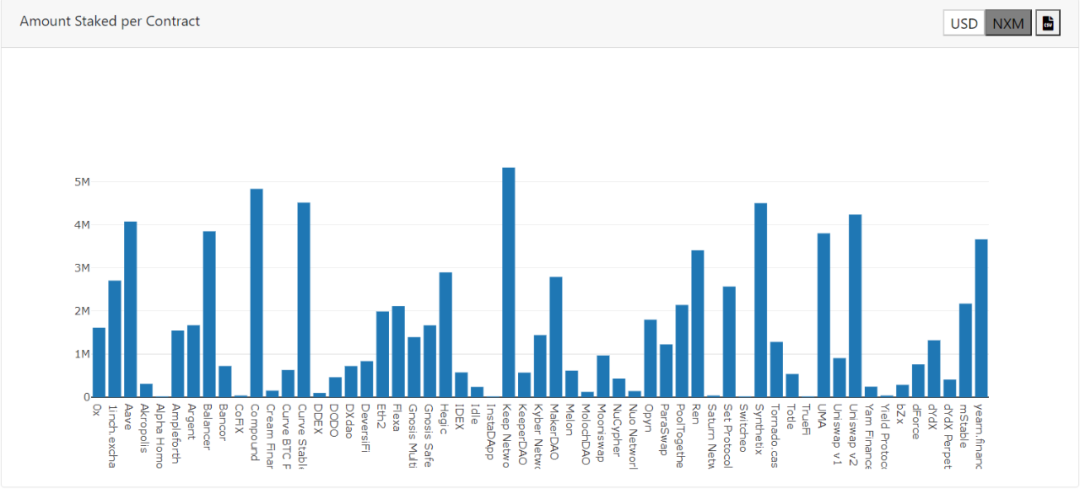

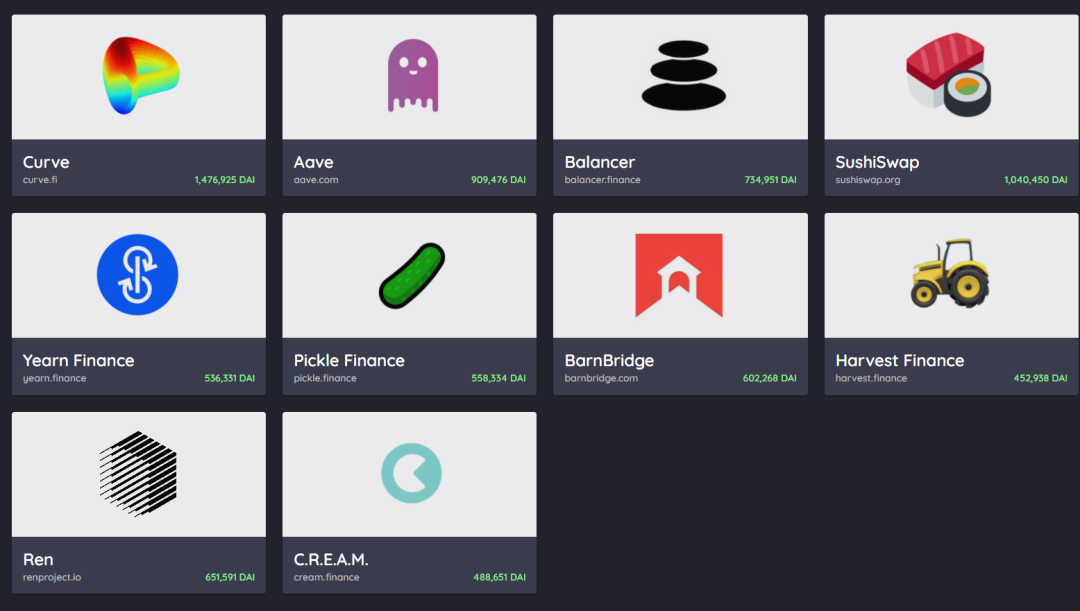

目前 Cover 支持 10 个项目投保,每个项目的保障金额如下图所示,目前全平台累计保额 750 万美金左右。

保险提供者

保险提供者是指想要想要承保的用户,用户可以通过铸币系统来获得 CLAIM 和 NOCLAIM 代币,其中 NOCLAIM 代币是发生未发生索赔时的赎回凭证,保险提供者只需保留 NOCLAIM 代币出售 CLAIM 代币即可完成承保。当未发生索赔时,用户使用 NOCLAIM 代币可以赎回抵押物,卖出的 CLAIM 代币即为保费收入。保险提供者还可以在市场上直接购买 CLAIM 代币,也能实现承保。

做市商

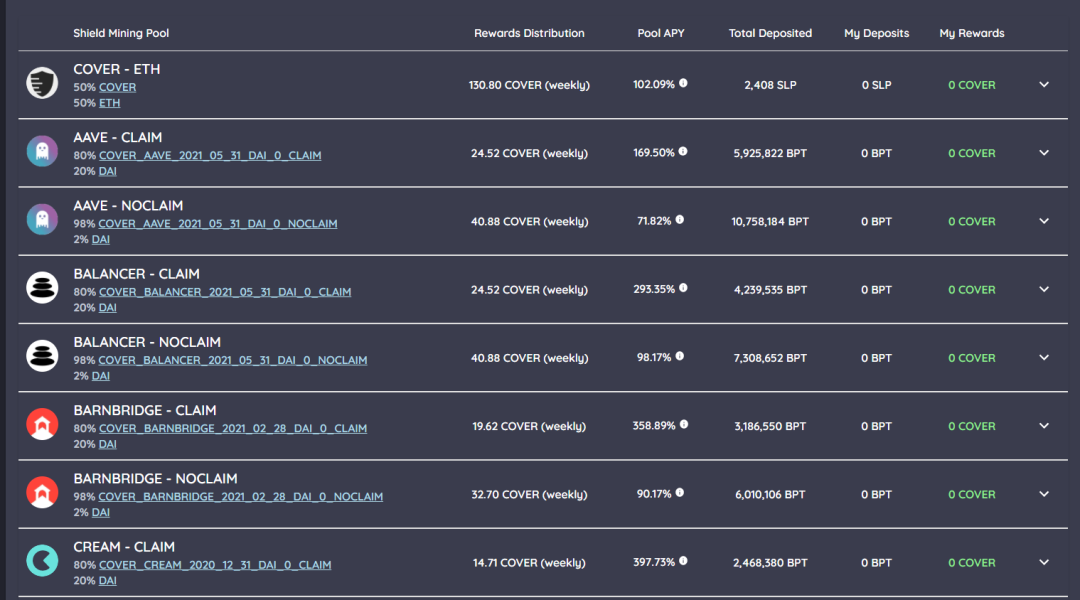

每个项目的 CLAIM、NOCLAIM 代币都在 Balancer 上有自己的交易对,任何人都可以直接购买完成投保和承保。

为了让投保、承保更加方便,做市商可以为这些交易对提供流动性,提供流动性将会获得 COVER 代币奖励。

做市商可以通过铸币获得两种代币,然后可以分别为两种代币提供做市,来赚取手续费收入和 COVER 代币。保险需求方和保险提供者也可以通过做市来赚取额外的收益。

COVER 代币

在以上整个流程中,我们发现 COVER 代币是没有用处的,事实上目前 COVER 的价值只有治理价值,但不排除未来可以通过治理来捕获其他价值。

对于保险需求方来说,最简单的获取方式是直接购买。当保险需求增多时,CLAIM 代币将会升值,承保收益增加,这将会激励更多人去参与承保。

COVER Protocol 计划第一年释放 9 万枚代币,其中约 26% 的代币用于挖矿激励,61% 分配给 SAFE2 代币持有者,12% 保留给团队,约 1% 存至 COVER 财库。

COVER 的索赔

COVER 的索赔流程和 Nexus Mutual 有比较大的区别。Nexus Mutual 的投票结果完全由代币持有人决定,COVER 的索赔评估引入了索赔有效性委员会(Claim Validity Committe)。

COVER 代币持有人可以投票决定索赔的有效性。如果认定有效,将会提交给索赔有效性委员会审计,委员会由专业审计机构组成,通过的条件是超过 50% 的审计机构同意。

如果 COVER 代币持有人投票认定索赔无效,可以通过缴纳一定资金发起强制性索赔。强制性索赔将直接提交给索赔有效性委员会进行判定。

近期 Pickle Finance 发生了被盗事件,经过投票社区通过了索赔申请,索赔有效性委员会也一致同意按 100% 的比例进行赔付。

三、Nsure

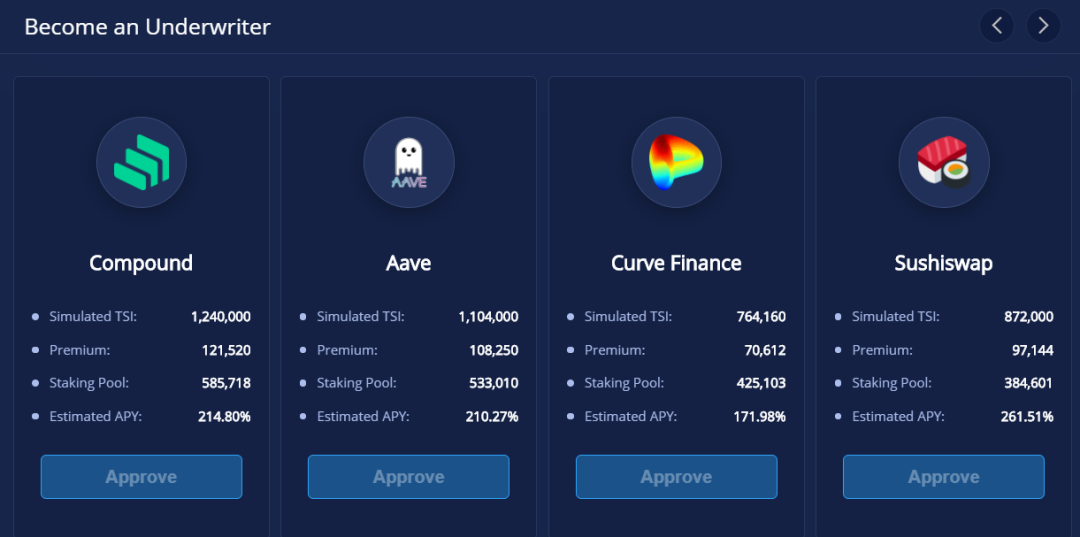

Nsure 也是近期比较火的一个保险项目,目前还未正式上线。Nsure 和 Nexus Mutual 有相似的地方,但也有不同。由于平台还未上线,只能进行一些关键信息的论述。

Nsure 的三个池子

Nsure 分为 3 个池子,分别是留存池、盈余池和资本池。

保费的 10% 进入留存池,如果没有发生理赔,则注入盈余池。

保费的 40% 直接进入盈余池,当发生赔付时将优先赔付,盈余池资金不足以赔付时,资本池将会用于赔付剩余部分。

资本池属于兜底赔付,用于支付盈余池无法支付的部分。当盈余池无法满足最低资本要求时(MCR)要求时,资本池将被冻结提现。

Nsure 将会使用挖矿的方式来扩充资本池,当盈余池足够大,将减缓资本池挖矿速度。

Nsure 的承保额度

NSURE 持有人可以选择不同的项目进行质押,获得 50% 的保费收益,可承保金额为 NSURE 价值的 2 倍,单个项目最多承保可承保金额的 25%。这其实和 Nexus Mutual 有类似的问题,如果需求旺盛,同样有可能出现承保能力不足的问题。

下图为质押示意图:

Nsure 总供应量为 100,000,000 枚,其中 55% 的代币用于挖矿。

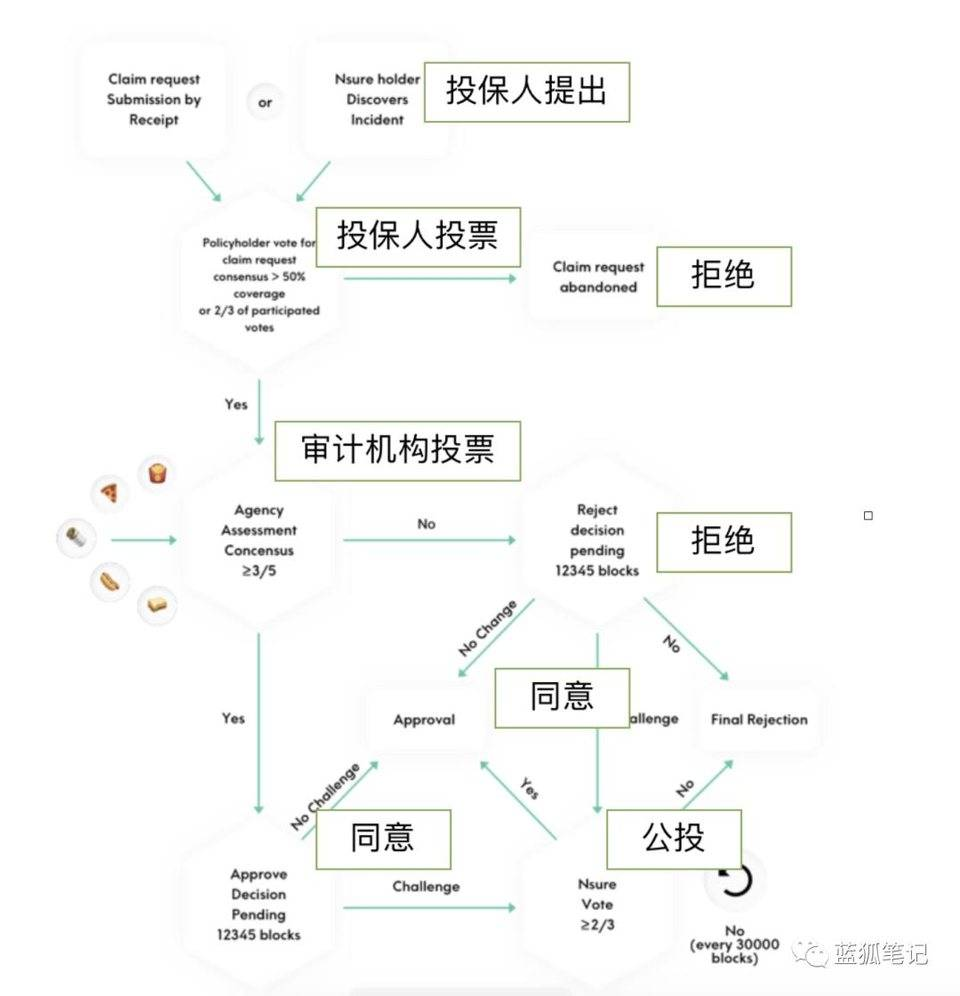

Nsure 的索赔

Nsure 的索赔流程可以用下图来进行理解,先是由投保人自行投票,接着是审计机构和持币人全员投票。当项目进行理赔时,50% 理赔金等值的质押 Nsure 将被销毁。

来源:蓝狐笔记

索赔是 Nsure 宣传比较多的一点,还有一个点是动态调价,这也是针对 Nexus Mutual 进行的优化,即保费会随着需求的增加而增加。动态调价这一点 Nexus Mutual 也在路线图中所有规划,而 Cover 通过市场化定价同样实现了动态定价。

四、总结

目前行业内的保险都是针对智能合约本身的漏洞进行承保的,其他任何原因造成的损失都不在其保障范围内。

比如最近频发发生的,通过操纵价格进行攻击而造成的损失,并不在保险的保障范围之内。只有像 Pickle Finance 这种因为自身合约漏洞造成的损失,才会进行赔付,这也是说目前的 DeFi 保险处于早期阶段的原因。

目前 Nexus Mutual 是发展最好的平台,但市场远未饱和,区哥相信一定会有更多新型保险平台的出现,为 DeFi 用户提供更好的保险产品。

参考资料

https://nexustracker.io/staking

https://medium.com/nexus-mutual/safe-mining-f2e6da2899a0

https://app.coverprotocol.com/app/marketplace

https://coverprotocol.medium.com/cover-revised-tokenomics-57dc5f9eb5f9

https://www.coverprotocol.com/Cover%20Product%20Paper.pdf

https://coverprotocol.com/Cover%20Protocol%20User%20Guide.pdf

https://medium.com/iearn/yearn-cover-merger-651142828c45

https://www.chainnews.com/articles/686826536473.htm

https://nsure-network.medium.com/introducing-nsure-network-4627abfde1f0

https://www.chainnews.com/articles/831205514634.htm

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...