文| Nancy编辑 | Tong出品 | PANews

作为当之无愧的去中心化金融(DeFi)第一网红,Andre Cronje(AC)的一举一动都在镁光灯之下,围绕着他的话题一直都不少,关于他的争议也从未断绝。

今年以来,“发币狂魔”AC一口气推出了5个项目。尽管多个新项目接连翻车,但有了YFI这个2个月打造千倍币而一战成名的“神话”,AC依旧是投资者心中的致富风向标。

新项目“未发先热”,翻车魔咒能否打破?

不得不说,AC的“带货能力”实在是太强了,放点新项目预告,山寨投资者们就在社群中惊呼“oh my god,买它!”。

11月23日,AC在推特上宣布即将推出多种功能衍生品交易平台Deriswap后,引发了各方关注。在上百条转发中,大部分网友都表达出强烈期待,甚至不少人都留言询问合约地址。

而AC的吸金能力也让各路骗子闻风而动。由于在Uniswap中,任何用户都可创建任何代币的交易流动性池,这使得假币泛滥成灾,Deriswap也不例外。在Deriswap尚处于审核阶段下,与Deriswap同名的假币已是满天飞。

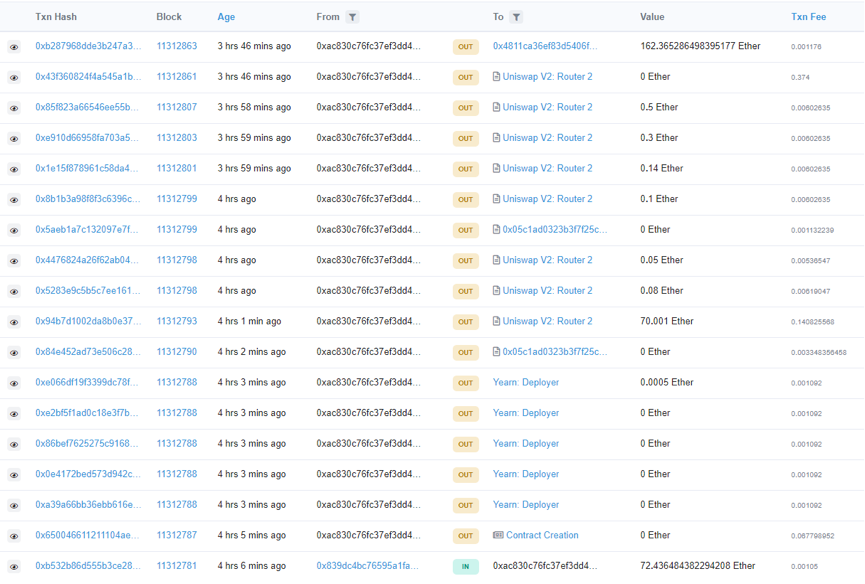

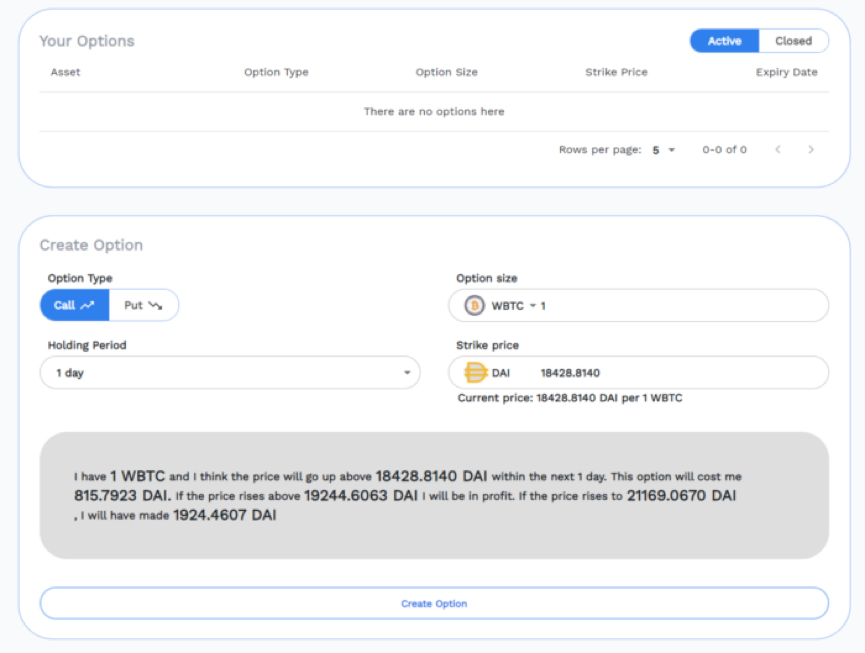

截至目前,市场中已出现至少30种虚假DWAP代币,且每个资金池都吸引了流动性。其中,为了让项目看上去更为正规,某个虚假项目甚至将假DWAP代币发送至“yearn:deployer”合约地址(如下图)。而为了进一步吸引投资者,该项目还向Uniswap池提供72.4ETH进行交易,并在20分钟左右内用162.3 ETH退出整个池。短短时间内,这个假项目净赚90.1 ETH,按目前价格来算,总价值超过54540美元。

仅半小时就获得逾5万美元的高收益背后,是外界对AC“点石成金”能力的期待。“就是买彩票的概率,你也不知道它会归零还是暴富。”有投资者对PANews表示。

显然,相较于Deriswap的项目价值,大部分投资者更关注价格涨幅带来的回报。毕竟,AC首个项目Yearn.Finance的治理代币YFI缔造了2020年的造富神话,曾带来了万倍涨幅。因此,谁也不能确定Deriswap治理代币的想象空间会有多大。

然而,热衷于项目创新实验的AC,却早已因多个新项目翻车而陷入争议漩涡。在将所有YFI代币交由社区后,AC于今年9月推出了基于Gamefi概念的多重宇宙游戏项目Eminence(EMV),由于Eminence未经测试,存在着漏洞,黑客利用闪电贷攻击盗走了1500万枚DAI,这使得EMV价格几乎归零。随后,这名黑客又将其中的800万美元打入至AC的合约地址中。一时间,躺枪的AC成为了矛盾焦点,甚至还收到DeFi社区的“死亡威胁”。

该事件也导致AC不在推特和以太坊地址上提及任何新项目。尽管如此,AC的下个项目Liquidity Income(LBI)也难逃暴跌的命运。今年10月,AC撰文介绍了新项目LBI,并称可通过流动性治理来消除套利损失。文章发出后,一群“科学家们”就通过调用AC文末贴出的合约地址早早入场,并将其价格不断推升,最高涨至200倍。正当不少散户开始进场时,LBI价格却一路暴跌,短短6个小时内,LBI币价归零。

项目的接连翻车,依旧未能阻挡一群投资者疯狂涌入。即便是有了前两个项目的前车之鉴,AC并未透露新项目Keep3r Network(KPR)的相关信息,但仍有人在其部署KPR合约时找到了该项目的地址,并不断买入。投机者的疯狂涌入,也致使KPR一度疯涨。但截至目前,CoinGecko数据显示,KPR较高点已跌了近94.2%。

由此来看,无论是EMV、LBI,还是KPR本都是一场去中心化实验,但却都逃不过沦为投机套利的工具。而集去中心化交易、期权和借贷三大概念为一体的Deriswap会是例外吗?从目前来看,Deriswap似乎也难逃被炒作的宿命。

迷上“资金效率”, Deriswap具有可持续性吗?

今年下半年以来,DeFi一直朝着开放金融的方向不断演进,生态和场景应用日益丰富。就连不少传统企业都开始探索利用DeFi来改善其服务,并创造新的收入流。

Crypto.com和BCG Platinion在通过对欧洲保险、银行和贸易领域的400多家金融公司进行调查后发现,传统机构对DeFi的兴趣不断增加,高达86%的公司已经在实施或评估基于DeFi的金融服务。他们不再将DeFi视为一种竞争威胁,而是将其视为一种提供更高效去中心化金融服务的宝贵工具。而在资产超过100亿英镑(129亿美元)的受访者中,超过70%的公司已经评估或实施了某种形式的DeFi。

也就是说,DeFi已受到主流圈的认可。但在AC看来,“资金效率“仍是DeFi面临的一大问题。他认为,现在DeFi平台的流动性是很片段式的,你只能选择其一:兑币平台 (Uniswap、SushiSwap、Bancor 等)、期权 (Deribit、Hegic、Opyn、Primitive 等)、借贷 (Aave、Compound、DyDx 等)。而Deriswap可有效提升资金利用率,该平台可将Swap 交易、期权、期货和借贷集中在单一个具有资金效率的智能合约中,允许任意两种资产进行互换、期权及借贷交互。

简单来讲,Deriswap是个集合主要DeFi玩法的综合平台,LP (流动性提供者)能够保持自己的风险敞口,并享受额外的费用和回报。

然而,对于大部分投资者而言,单个玩法的DeFi项目已是不小的门槛,而Deriswap将如此多功能聚合在一起,其复杂性不言而喻。若Deriswap要想真正落地,且成为类似YFI这样现象级产品,难度可想而知。而从前几个项目最终“夭折”来看,Deriswap 的发展前景仍需画上问号。

从技术边缘走向中心

在成为“DeFi之王”之前,AC只是个很少数人知道的工程师,当然,每个“神话”人物都会有超强大脑。可以说AC并非计算机科班出身,法学专业出身的他,本准备成为一名辩护律师。直到某天,由于送朋友去参加计算机科学的讲座,AC就顺便参加听讲,没想到自己竟对该课程产生了浓厚兴趣。随后,AC自学相关课程,并在顺利成为了一名讲师。

此后,AC在移动通信公司和大型零售公司工作,接触了大数据、神经网络、借贷、保险和零售平台等业务,但这显然不是AC想要的生活。2017年,AC与朋友一起开发了加密钱包 CryptoCurve,但最终不了了之。2018年伊始,AC在加密媒体 Crypto Briefing上开设了个人专栏,开始深度评审了诸多项目,如Cosmos、Grin、Holochain、IRIS Network、QuarkChain等项目。

随着AC的分享文章越来越多,其技术实力开始逐渐得到认可。而在研究以太坊和DeFi协议的过程中,AC一直在深入探索流动性可能带来的收益机会。他意识到,DeFi 的力量不是工具,不是贷款人,不是DEX(去中心化交易所),而是资产。他认为,货币乐高是许久以来出现的最酷的东西之一。

基于这些想法,2020年初,AC花了42467美元创立了iearn.finance(后更名为Yearn.Finance),且在审计和托管还花去了两倍的资金。而为了筹得这笔资金,AC不得不将自己的房子抵押,并背负了约2万美元的债务。

而在DeFi尚未爆发之前,Yearn的知名度可想而知。人怕出名猪怕壮,来自社区的指责,让AC一度想退出社区,他抱怨道,“DeFi 社区有毒。”直到今年7月,由于流动性挖矿的爆火,YFI在退出治理代币后名声大噪,自此AC被外界视为大神级别的人物。

而人一旦走红后,所有的行为都会被无限放大,因此AC的一举一动都被时刻关注着。尽管推特置顶了免责声明,但也这不应该成为一个接一个项目实验的保护伞。项目的轮番暴跌,最终只会将投资者的信任消耗殆尽。