作者 | 哈希派 - LucyCheng

一、总览

DeFi和预言机都是今年加密货币市场的顶流,前者带火了流动性挖矿概念,借助市场热度年内实现近20倍的锁仓量增长;后者明星项目Chainlink成功挤进市值排行榜前五,领域规模整体呈现增长趋势。而本月借着美国大选期间的空前关注度,加密预测市场也趁机小火了一把。

但不同于流动性挖矿和预言机爆火过后仍有余热的市场表现,同样具备投机性甚至是赌博性质的预测市场,在大选结束后迅速哑火,相关代币价格、项目交易量等等市场指标随即滞涨,转而下跌。本文哈希派将对去中心化预测平台进行分析,探讨该潜力市场一直发展不起来的内在原因。

二、热度稍纵即逝,预测市场半红不火

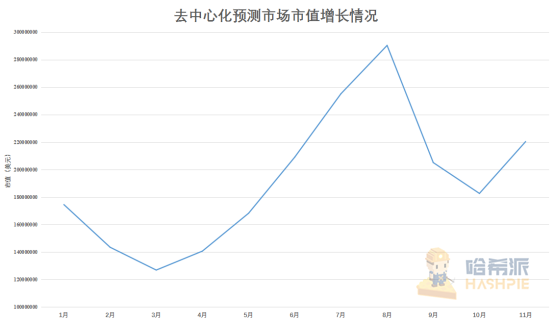

2020年美国大选吸引了全世界的目光,受此影响可用于对赌选举结果的加密预测市场借势上涨。据Coinmarketcap的统计数据显示,该领域的市场总值从10月份开始转跌为涨,相关数据当前约为2.26亿美元,与年初相比增长超19个百分点(数据截止:2020年11月19日)。

2020年以来去中心化预测市场的市值增长情况(数据源自:Coinmarketcap)

其中两个老牌去中心化预测项目Augur以及Gnosis相关代币价格涨势更佳,11月期间累计增幅分别为33%和42%。不过纵观这两个项目近一年的价格走势不难看出,这波热度带动的上涨幅度远不及今年Q3期间的增长水平,REP和GNO当前价格均未触及两者于九月期间到达的年内高点。而且值得一提的是,去中心化预测市场七月份到九月份期间市值水平能够实现大幅增长,很大一部分原因是预言机爆火及流动性挖矿热潮带动下的结果。

2020年以来去中心化预测项目Augur和Ploymarket的价格变化情况(数据源自:coinmetrics.io)

不过去中心化预测市场炒起的热度很快便散去,大选尘埃落定过后,该市场的增长趋势随即放缓,甚至出现较为明显的下滑迹象。紧跟其后,领域对于加密预测平台的关注度也同步冷却下来,除了以太坊创始人Vitalik Buterin等长期看好该领域的社区成员之外,鲜少有人提及。

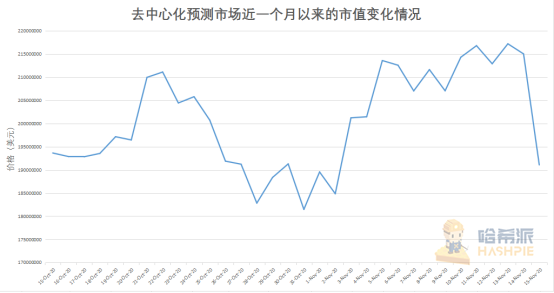

近一个月以来去中心化预测市场的市值增长情况(数据源自:Coinmarketcap)

另一方面,从链上数据出发还可发现,这波热度并没有给去中心化预测项目吸引更多的参与者。按照Coin Metrics的数据,步入今年第四季度以来,包括Augur、Gnosis在内的预测平台链上活跃用户数量及转账交易数都未表现出明显的增长趋势,相关数值甚至远低于Q3的平均水平。

2020年以来去中心化预测项目Augur和Ploymarket的链上交易情况(数据源自:coinmetrics.io)

三、预测未来的“天然赌场”,借助热点快速窜火

说到去中心化预测市场很容易就会联想到预言机,虽然两者都能实现现实世界与区块链世界的数据交互,但是他们的功能和目的存在着本质上的区别。预言机是为区块链网络提供外部信息的第三方数据代理商,旨在帮助智能合约搜集及调用链外信息;而预测平台则是根据未来可验证的清晰事实创建的衍生品交易市场。

由于智能合约无法主动获取外部数据的缘故,和绝大部分DeFi项目一样,去中心化预测平台也需要预言机的支持,为其提供客观事件的最终结果。理论上来说,只要保证数据的公开、可信及安全,万物都可以在加密预测市场进行对赌。小至广州明天会不会下雨、猪肉这个月会不会降价,大至我国GDP下一季度是否会增长、东京奥运明年能否正常举行都能成为交易市场;而且事件影响力越大,人们的参与度越高,比如近几个月时间牵动全球神经的2020美国大选。

与美国大选相关的交易代币(数据源自:Coingecko)

实际上,早在今年2月加密资产衍生品交易平台FTX就已推出与美国大选相关的合约交易板块,用户根据预测买入对应总统候选人的代币Trump2020或者Biden2020进行押注,便可参与交易。根据The Block发布的研究报告显示,临近大选结果出炉的11月初,FTX相关合约板块交易量剧增,当月首周就为该平台带去多达上百万美元的收入。而同为中心化预测平台的PredictIt,在整个大选预测过程中为25万注册用户处理了超1.17亿份交易股,市场火爆程度让该平台于11月6日出现了至少六小时的宕机故障。

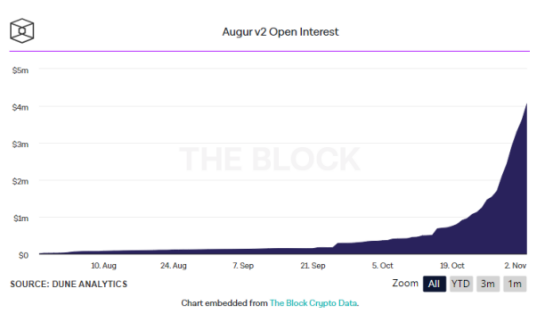

AugurV2未平仓合约快速突破400万美元(数据源自:T33he Block)

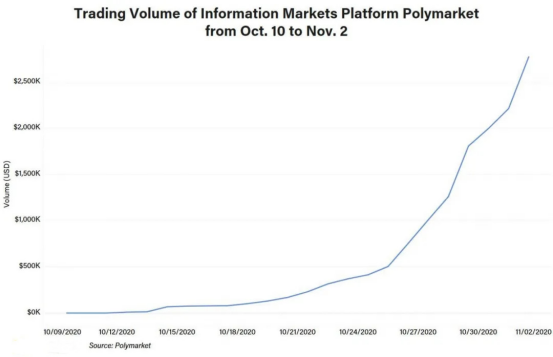

再看去中心化预测市场,Augur月初未平仓合约量突破400万美元,Ploymarket应用内单单与选举相关的交易量就达到$ 350万以上的水平,相当于该平台总交易量的91%。不仅如此,去中心化金融市场的预测版块也异常火爆,在DEX交易量下降超25个百分点的10月,DeFi预测市场却能逆势增长,一跃成为去中心化金融市场中增长最快的版块。

10月10日到11月2日期间Ploymarket的交易量走势图(数据源自:Ploymarket)

然而预测市场的火热并不是一天两天的事情,这种以预测为目的而产生的投机市场,20世纪末便已兴起。当时在爱荷华州电子市场上,群众通过押注的方式预测了1989年大选时老布什的得票率,最终结果与真实得票率相差不到1%。后来随着HSX的出现,投资者还开始对好莱坞新上线电影的首月票房进行下注预测,不过后来因为赌注过大,怕影响真实电影市场而被命令禁止。

从某种意义上来说,预测市场具有一定的现实意义,它相当于未来的数据库,可为人们提供具有参考作用的判断指标。以美国大选为例,从2004年到2008年甚至是2016年,预测市场得出的结果都非常准确;其中2008年那场大选,50个州内有49个的选举结果与预测完全一致,比民情调查局的数据要准确得多。当然相较于现实意义,天然的投机及对赌性质才是长久以来引起市场关注的主要原因。参与者不仅可以通过押注获利,还能将该市场当作风险对冲工具使用;比如说,生计依赖于降雨的农民可借由预测低降雨量来对冲干旱风险。

不过传统预测市场存在着封闭、交易成本高、投注上限低、被监管力度大等等局限,使得该领域的效能、信息收集及准确预测能力难以有效发挥。随着区块链技术的出现,衍生出的加密项目理论上可有效解决以及避免上述问题,凭借自身抗审查性、公平公开、信息透明等等属性,为预测市场的使用和创造提供较为完美的发展环境。

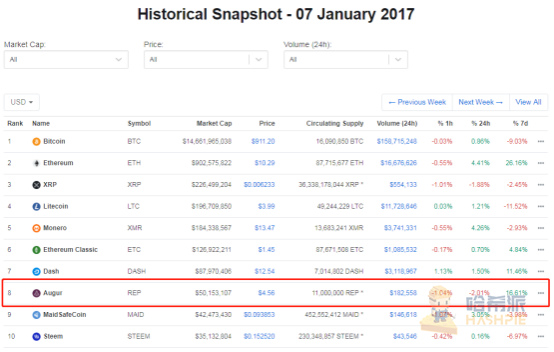

2017年1月7日加密货币领域市值排名截图(数据源自:Coinmarketcap)

为此2015年预测平台Augur出现的时候获得了领域的高度关注,项目通过1C0快速筹得超532万美元资金,其代币刚上线交易便跻身全球加密货币市值排行榜前十。紧随其后,尤其是2018年世界杯期间更多的预测项目陆续诞生;比如Gnosis、Stox、天算、SOC以及WICC;其中基于Augur和0x开发的预测平台Veil还未上线,已经获得Paradigm、红杉资本、1confirmation等等大型机构的支持。

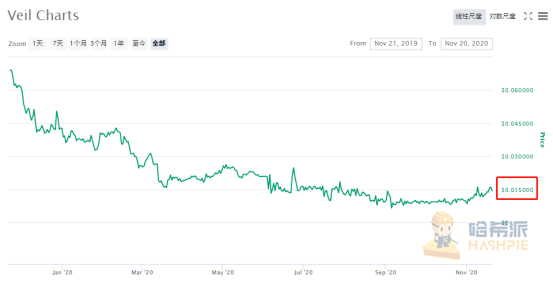

预测项目Veil的价格走势(数据源自:Coinmarketcap)

按照这种走势以及该市场自带的对赌属性,去中心化预测项目在投机氛围浓烈的加密货币市场理应具有爆红潜质;但在现实中这些平台的后续发展都不太理想。老牌项目Augur诞生至今依旧不温不火,上线即暴涨四倍的菩提在2019年的熊市阴霾下逐步归零,至于早前备受追捧的明星项目Veil则于去年七月直接宣布关停,成为首个遭遇滑铁卢的DeFi项目。

四、热度过后市场哑火,预测平台当前有潜力没能力

如上文所说区块链技术为预测市场提供了较为完美的发展环境,但两者的天然契合点没能充分发挥作用,去中心化预测市场所有新推出的项目都难以获得良好的流动性深度,领域从2015年出现至今,甚至连一款杀手级应用都未曾出现。即便该领域最近借着美国大选小火了一把,也未能逆转颓势,热度过后市场再次归于沉寂。

竞争力不足,中心化平台占据主场

从The Block给出的数据来看,投资者对于预测市场的需求有且不小,但是截至目前为止,预测市场仍旧是中心化平台的主场。比如当前唯一受CFTC允许合法运营的PredictIt,是美国大选期间最为火热的预测平台,整个大选期间处理了上亿美元的相关交易股,涉及金额接近去中心化预测市场内头部项目的总市值水平。

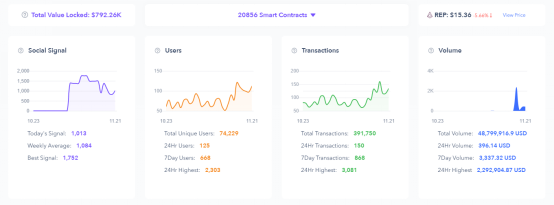

而且PredictIt的流量不仅仅集中在美国大选之上,该平台还拥有余200个涉及其他领域的投注场景,为去中心化预测应用Ploymarket所提供交易市场的10倍之多。反观去中心化预测市场,最近一段时间增长的交易量绝大部分源自于美国大选带来的热度;其中加密预测应用Ploymarket里面其余投注场景的交易份额在该平台占比不足10%。而老牌预测项目内虽然有较为丰富的交易市场(平台内有47个投注场景;数据源自:Augur项目官网),但用户日活量刚及百人,链上锁仓量也仅仅达到79万美元。

去中心化预测项目Augur的相关数据(数据源自:dapp.com)

此外值得一提的是,10月到11月份期间加密预测市场暴增的交易量同样集中在中心化衍生品交易所内。根据Coingecko平台的统计,交易平台FTX是美国大选期间流动性最强的市场之一,该时间段内特朗普合约24小时平均交易量高达800万美元,占据着该平台日均总交易量不到1%的份额。

赚钱效应不高,难以提高客户粘性

众所周知,整个加密货币领域还处于非常初期的阶段,存在着政策未知、普及度不高、用户量少、技术有待验证等等局限性;为此当前驱动行业发展、维持市场热度的归根结底还是金钱效应的诱惑。而当去中心化预测平台难以满足用户造富需求的情况下,便会出现难以提高流动性深度的困境。

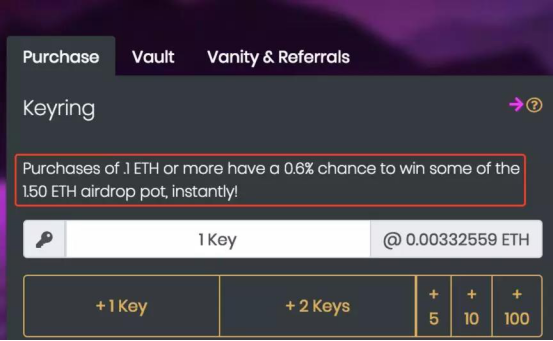

不同于创造出多个现象级应用的博彩游戏类DApp市场,去中心化预测市场的赚钱效应较为薄弱。以乐透游戏Fomo3D为例,该应用每轮游戏时间固定为24小时倒数计时,用户通过购买任意数量的“钥匙(KEY)”增加时间,同时在后续玩家加入的过程中赚取对于份额的钥匙分润。这种简单的资金盘式玩法,加上诱人的分红吸引了大批加密货币投注者进场;随着玩家及彩池资金的增多,钥匙变得越来越贵,早期持有者获得的分润亦随之蹭蹭上涨。最为重要的是,最后时刻购买到钥匙的投注者将能独享资金池内48%资产的巨额奖励,更是让投机者趋之若鹜。

而预测市场这种通过对事件押注进行双方对赌的形式,虽然同样具有强烈的投机及赌博特性,但是难以像博彩DApp那般形成不断炒高的市场氛围。用新兴预测市场Ploymarket为例,用户通过存入USDC获得入场资格,然后按照自身喜好选择相应的市场,输入购买份额便能在投注事件结果出炉后获得相应的收益。

比如2020美国大选期间以54.6美元买入65份额的“特朗普不能当选”的预测议题(单价0.84美元),在大选结束该购买份额将以1美元/股清算,最终可获得10.4美元的收益。而以同样的资金量计算,于2018年Fomo3d火热期间购入价值约0.1 ETH的Key,将有0.6%的机会获得1.5 ETH的空投奖励,折合美元约为$ 782。

截图源自:Fomo3d

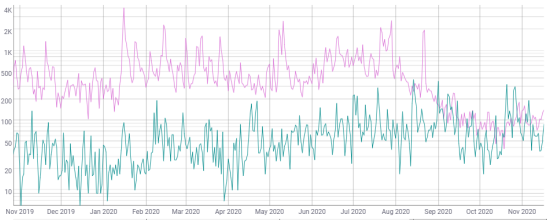

这种对赌方式简单直接,但收益形式较为单一,对大型投资者来说吸引力不高。另一方面,预测议题毕竟与现实世界挂钩,结果出炉时间存在着或长或短的等待期,除非存在备受大众高度关注的全球性事件,否则无法提高用户粘性,最后连散户投资者也难以留住。就像Augur、Gnosis、STOX等早期项目,平台最为活跃的时间大多集中在美国大选、世界杯或者是奥运会期间,其余时间用户日活量则少之又少。

Augur历年来链上活跃地址数量变化情况(数据源自:coinmetrics.io)

为了解决这个问题、给予用户更多的赚钱机会,Veil也做出了尝试,不仅采用0x协议以加快交易、降低用户交易成本,还在预测市场的对赌交易基础上,添加了其他衍生品甚至是保险交易市场。对于本来就缺少用户群体的去中心化预测市场而言,Veil整合了多种交易模式的做法在一定程度上分散了平台的流量,既不足以吸引有其他需求的新玩家,也无法为对标用户提供更为合适的预测服务;最后运行不到半年,只能以失败告终。

五、总结

哈希派认为,2020美国大选给予了去中心化预测市场大显身手的机会。但是受到技术普及度不高、用户量少、技术有待验证等等现状的局限,这波热度在大选结束后未能有效延续,截至目前为止预测市场依旧是中心化平台的主场。

换句话说,在区块链应用还未真正普及之前,赚钱效应相对薄弱的去中心化预测市场较难大规模发展。不过投资者对预测市场的需求及其自身潜力依旧是不可忽略的存在,凭借着天然的对赌特性,去中心化预测市场即便催生不出具备影响力的杀手级应用,也不至于在漫长的发展过程中被淘汰。