作者 /LongHash Joe Wang

来源 / LongHash

2020 年 11 月,随着比特币价格创 2018 年以来新高掀起整个数字货币板块剧烈波动,近日市场贪婪指数也达到了 2020 年最高点,据报告 2020 年 11 月 19 日该数值为 94 (极度贪婪)。

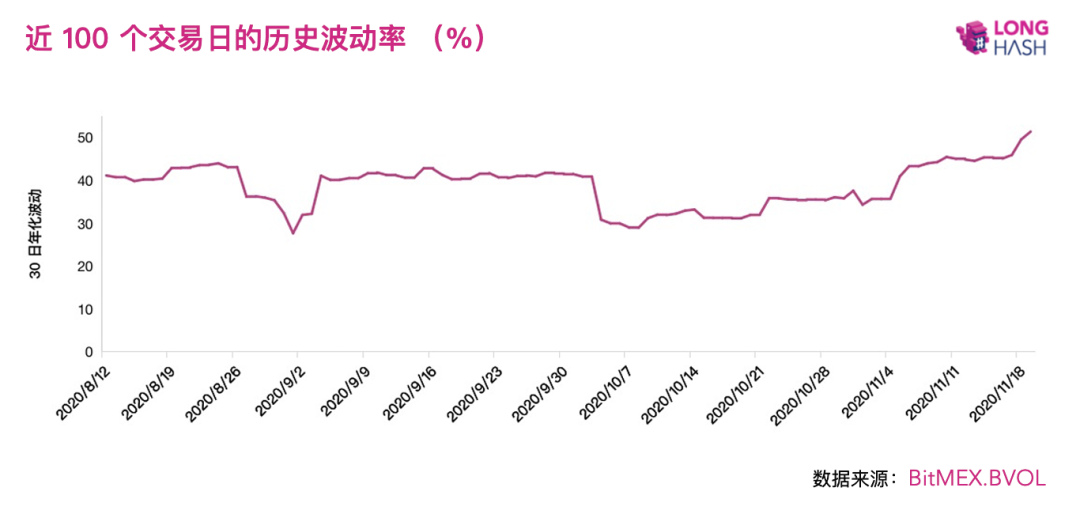

比特币 30 日年化历史波动率从 10 月初至今进入明显持续上升通道,加上 Covid-19、美国总统大选等诸多不确定因素影响着市场情绪,市场的波动更加剧烈。

使用期权衍生品可以进行波动率交易,随着市场进入波动周期,中心化比特币期权总持仓量不断突破历史新高,目前报约 38 亿美金,较年初增长近 10 倍。衍生品需求的激增代表着市场参与者(机构、散户)的日渐成熟。

数字货币期权 – 对冲风险的工具

与数字货币领域最流行的衍生品 -掉期合约不同,期权类衍生品更为“立体”,代表着买方在规定时间按约定价格(行权价)购买或出售一定数量的标的资产的权利,买方为获取这个权利需要支付卖方费用,称为权利金(premium)。

相较于数字货币常见的期货类衍生品交易中双方只能对现货价格和时间进行博弈,期权则可以对不同行权价格间距,以及不同到期时间进行权利义务互换,非常灵活。

市场参与者可以通过期权策略来实现自己的预期,例如,在无法判断涨跌方向时,可以组合勒式期权进行波动率交易,而无需像期货交易必须判断方向,尤其在近日“不确定性事件”频发的时期。

也有许多以太坊 DeFi 用户使用期权来保护自己的 ETH 兑 USD 的价格,他们会购买 ETH 认沽期权来防止价格下跌,这种情况在前段时间的 Yield Farming 流动性挖矿中很常见。由于用户在 DeFi 生态使用服务需要在一段时间内持有大量以太代币,有些用户通常会选择用等量认沽期权来对冲 ETH 价格下跌。

DeFi 期权 vs. CeFi 期权

相对于中心化 CeFi 期权,近日 TVL(总锁仓价值)大增的去中心化 DeFi 期权生态则更为多样。

根据 DeFiPulse 数据显示,衍生品总 TVL 达近 9 亿美金, 目前较为活跃的 DeFi 类期权产品如 Hegic 锁仓 5 千万美金、 opyn 250万 美金,近 30 日Hegic 锁仓增幅翻了 2 倍。

2020 年下半年相继出现了著名 VC 投资机构布局 DeFi 期权类产品,DeFi 生态进入下半场。

目前 DeFi 期权类产品众多,据 DeFiPulse 的衍生品 TVL 锁仓排名显示,前十的期权平台为 Hegic ,Opyn 和 Opium,其中 Hegic 是目前最为活跃的期权平台,锁定了近 5 万 ETH 在其流动池。

传统期权分为美式期权和欧式期权。欧式期权只能在到期时行权;美式期权可在到期之前的任何时候行权。

DeFi 期权通常设计为美式期权,原因是方便 DeFi 使用者更加灵活得执行合约,不需要等到规定的行权日期。

而每个产品都各具特点,这与中心化平台如 Deribit、CME 推出的欧式期权不一样,DeFi 类美式期权更为复杂且权利金通常高于欧式期权。

DeFi 类期权产品与传统金融的报价方式完全不同,例如 Hegic 可任意创建行权价(strike price),如带有小数点的(在其它平台不被允许的),定价根据 Black-Scholes 模型;而 Opyn 可支持多 DeFi 币种/指数期权,抵押币铸造的 oToken 可流通 Uniswap 交易,目前为美式合约但 Convexity 协议也可能扩展后支持欧式,V2 或加保证金交易,多币种抵押等。

所有的 DeFi 期权都必须在到期时手动执行,Opyn 与 Hegic 是两种完全不同的设计思路,就目前 TVL( DeFi 类期权的未平仓量 )来看,Hegic 大于 Opyn。

链上借贷、AMM 交易及衍生品逐渐成为去中心化金融三大支柱,而期权作为衍生品中的”明珠“,其竞争变得日益激烈。虽然 DeFi 参与者们使用期权管理风险变得普遍,近日期权平台 TVL 也出现了大幅增长,但是智能合约漏洞、频发的黑客攻击及晦涩的交互界面却阻挡了大规模用户使用。