DeFi新玩法|3分钟了解红薯保险协议UmbrellaProtocol

写在前面:还记得开创食物系DeFi流动性挖矿潮的红薯(Yam Finance)项目吗,今日,该项目团队又公布了一个新的保险协议项目Umbrella Protocol,截至目前,他们正在开发Umbrella协议的alpha版本代码,之后将继续在Yam社区进行内部测试,本文会对其进行一个简单介绍。

纵观DeFi的历史,智能合约的开发一直面临着威胁,快速的发展及可组合性表明,单靠审计并不能保证安全性。目前,智能合约保护的需求,无论是在覆盖方面还是创新方面,都没有得到充分的满足。

而最近一系列的DeFi黑客攻击事件,强调了生态系统需要新的风险管理解决方案。我们相信,这些新的解决方案应该是DeFi原生的,它利用了以太坊的独特功能,以开放和无需许可的方式运行,并平衡了去中心化治理和不变性。

Umbrella协议的设计考虑到了这些因素,其特点是永续ERC20 流式保险、不可变的保险覆盖池以及无需许可的factory池创建(允许随着时间的推移进行定制和迭代)。

Umbrella协议的构建,借鉴了Uniswap及Balancer开创的factory设计,Compound cToken的代币功能,以及加密永续期货市场的融资模式,这是一个新的实验结果。

功能概述

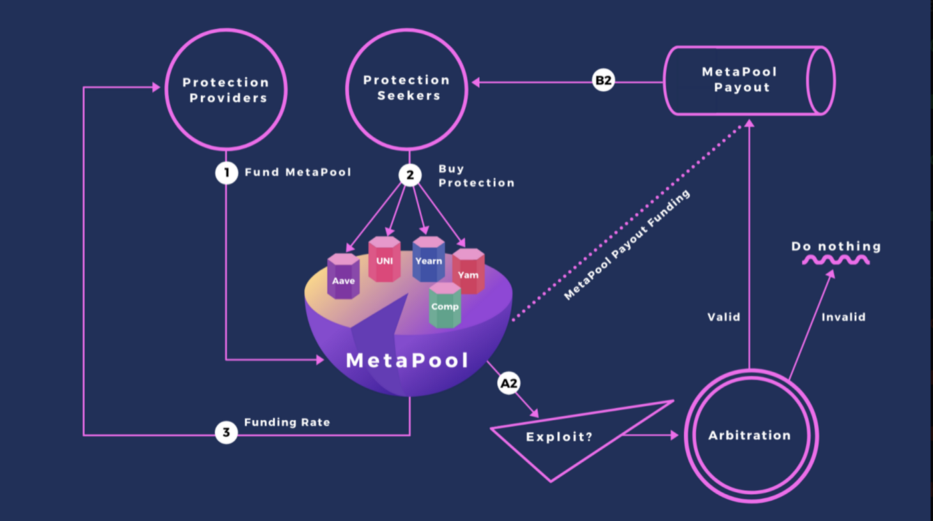

Umbrella协议的核心组成部分是MetaPool,其负责保管投保人存入的资金,并从投保人那里收取保险费用。

每个MetaPool都是由多个保险覆盖池组成的,每个保险池覆盖一个特定的协议或合约,投保人可单独为特定的协议或合约进行投保。

据悉,这些MetaPool是通过一个Factory创建的,其费用到资金利率都是高度可配置的,并且在创建之后便不可变。这种开放的可定制性,是迭代和创建新的DeFi乐高的关键,而不变性对于清晰和不可阻挡的保护至关重要。

为了获得保护,投保人需要将资金存入保险覆盖池,并接收跟踪其存款余额的ERC20代币。投保人的保护与他们在保险覆盖池中的质押资金总额和在MetaPool中提供的保护相对应。

融资利率函数是factory在创建池时设置的几个参数之一。在其最简单的形式中,它可以是一个利用率函数(保险覆盖池质押/MetaPool池质押)),尽管factory的开放性可以利用其他指标或数据源。

如果对MetaPool池所覆盖保护的某个协议进行攻击,则投保人可以向MetaPool的仲裁人提交索赔。仲裁人也是在创建池时设置的,并且必须根据MetaPool创建的参数主动确定索赔声明的有效性。如果仲裁人确定某项索赔有效,则MetaPool支付的金额等于该保险覆盖池中当前质押的资金加上MetaPool中其他保险池当前未使用的任何资金。

例如,以一个MetaPool为例子,投保人在其中质押了1000美元,他们在3个保险覆盖池中分别质押了100美元。如果其中有一个池子遭到黑客攻击,那么支付的金额为 100+(1000-300)=800美元。在发生攻击事件的情况下,另外两个池子将确保能够获得至少100%的质押资金。

下一步是什么

截至目前,项目方正在开发Umbrella协议的alpha版本代码,之后将继续在Yam社区进行内部测试。需要注意的是,目前该协议尚未定型,有可能开发者在测试后会对上述设计进行修改。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...