观点 | Bancor v2.1 弹性BNT供应真能解决无常损失?

本文来源: 链学园 ,作者:区块链Robin

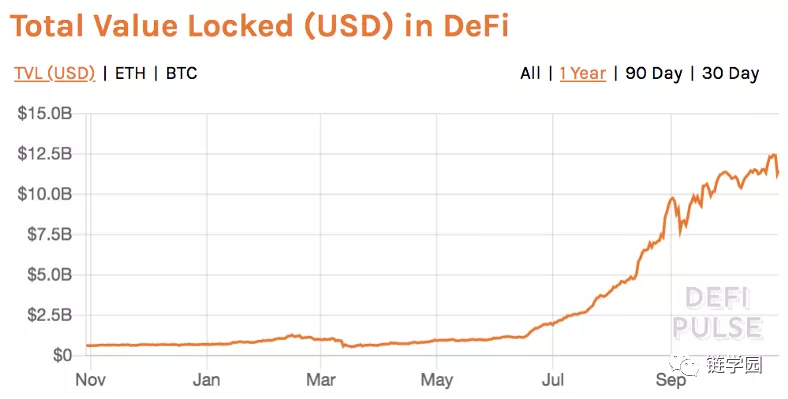

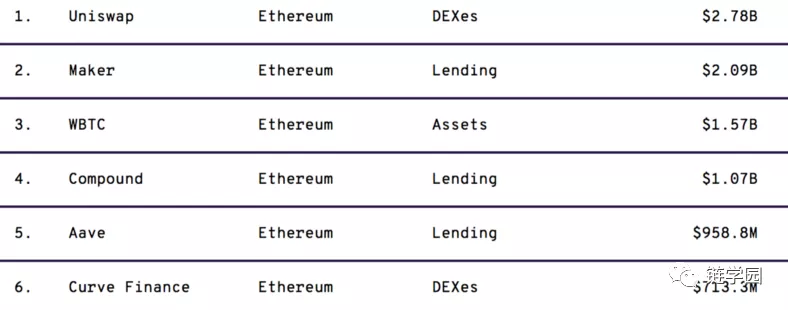

通过为用户提供开放的、无审查的金融服务,DeFi协议管理的资产(也称总价值锁定(TVL))飙升。

DeFiPulse

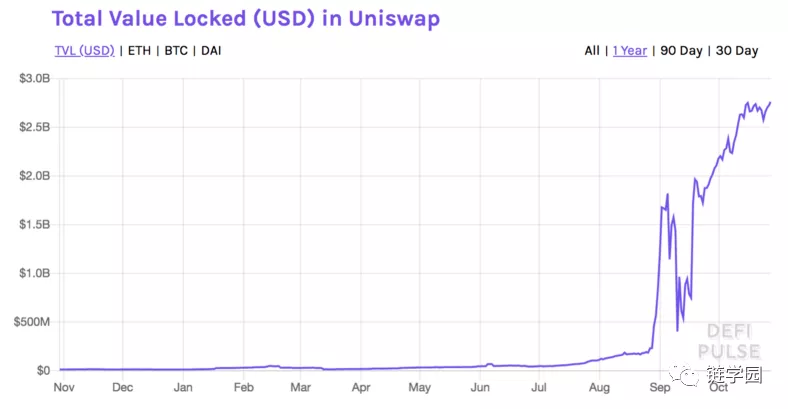

Uniswap是一个通过自动做市商(AMM)工作的去中心化交易所,是所有DeFi协议中通过TVL最成功的。

DeFiPulse

DeFiPulse

流动资金池快速入门

在Uniswap这样的去中心化交易所("DEXes"),流动性提供者或LP向特定的流动性池提供资金。作为向特定池子提供流动性的交换条件,Uniswap LPs将获得通过这些池子执行的每笔交易所产生的0.3%的交易费的奖励。这些费用由LP按其对流动性池的贡献比例分配。以下是Uniswap上流动性最高的10个池子。

最大的Uniswap流动资金池

在上图中,您还可以看到每个流动资金池在过去24小时内赚取的费用。将这24小时的费用乘以365,就得到了一个年化费用估计。而把这个年化费用估计值,除以总流动性,就得到了通过费用的估计年化收益率(最后一行绿色)。

然而,年化收益率并不能说明全部问题。事实上,只告诉投资者年化收益率,往往就像告诉人们那个晚上林肯去福特剧院看了《我们的美国表哥》,却没有提到他被暗杀的事实。

无常损失可能是一个杀手

当LP向Uniswap池提供流动性时,他们必须在两个代币池(如WBTC和ETH)中投入同等金额的代币。然而,当其中一个代币的涨跌幅度超过另一个代币时,当池子恢复到50/50平衡时,就会产生 "无常损失"("IL")。一般来说,移动幅度越大,IL越大。有时,IL是如此之大,以至于当减去通过费用赚取的收益率时,净收益率变成负数。

也难怪,IL是每个AMM的祸根。因此,每个AMM都试图通过算法解决或减轻IL。迄今为止,这些尝试都只取得了有限的成功。

现在,AMM的教父Bancor推出了Bancor v2.1,以一种新颖、简单、可能改变游戏规则的 "解决方案 "来解决无常损失。

Bancor v2.1--将无常损失从LP转移到协议上

在v2.1中,Bancor在v1的基础上做了三个非常简单的改变,这可能会对AMM产生深远的影响。

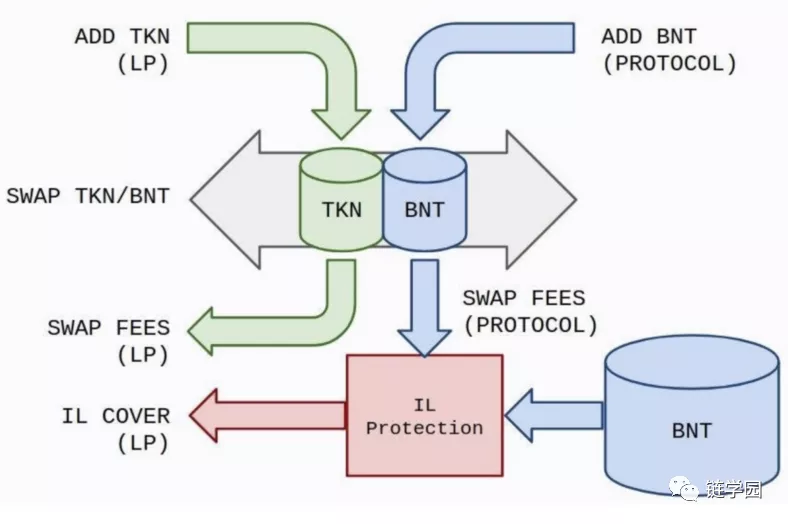

第一个变化是LP只需要将一个代币(我在这篇文章中使用一个通用的 "TKN "符号)放入流动性池。流动性池的另一半由Bancor协议提供,并以新发行的BNT(Bancor协议代币)的形式存在。

第二个变化是,费用并不是全部给LP们。由于LP们只在流动性池中投入了一半的价值,所以他们只收到一半的交易费。另一半归Bancor协议。这些费用最终会在解押时被烧掉。

第三个,也是最深刻的变化是,Bancor通过铸造新的BNT来补偿LPs的任何IL,以弥补损失。

因此,Bancor LPs能够在费用和奖励上获得更可靠的收益率,鉴于回报的稳定性,这使得LPs资金回报的波动降低。

对LP来说,这是一个更好的方案,但对BNT持有者来说是否更好?

鉴于收益率的确定性更高,Bancor的无常损失解决方案对流动性提供者来说是一个更好的方案。LP们有效地赚取了代币的交易费,而IL却没有减少他们的收益,和本金。

也就是说,自v2.1公布后的第一个小时BNT最初上涨16%以来,BNT已经下跌超过48%。因此,人们显然对v2.1的成功感到担忧。未知的是,还有多少BNT将被铸造来弥补所有不稳定的损失,以及有多少BNT将通过赚取费用被烧掉。

核心开发团队委托撰写了一份38页的报告,题为 "Bancor v2.1--经济和量化金融分析",对Bancor新模式的收费潜力进行了分析。" 基于Uniswap的数据,研究发现 "在足够长的时间范围内,费用有望主导期权价值"。作者将IL保险称为 "期权"--在LP提取流动性时支付给他们)。如果研究的分析是正确的,该协议将为BNT供应创造一个通货膨胀的环境,同时为流动性池提供较高的总净收益率与其他AMMs(如Uniswap和Balancer),因为IL不再是费用或流动性挖掘奖励对收益率的拖累。

我在2018年2月第一次写了关于Bancor的文章,标题是 "The Pundits Were Wrong, Bancor Solves A Big Problem, and is Scaling Rapidly"。虽然我说的没错,Bancor确实解决了一个大问题,但Uniswap最终以一种对LP更容易的方式解决了这个问题,仅仅是允许LP在流动性池中使用ETH,而非BNT。以给LINK代币提供流动性为例,Uniswap上的LP提供等值的LINK+ETH,而不是在Bancor上提供等值的LINK+BNT。而且因为以太坊上的大部分LP都持有ETH,所以这是一个更好的产品。

对此,Bancor的v2.1更进一步,取消了LP除了风险资产外还需要提供ETH或BNT的要求。现在LP只需自己提供一种ERC20资产(即只提供LINK或只提供YFI),就可以收取掉期费和流动性挖掘奖励。

所以,虽然Bancor在历史上使用LPs提供的BNT为其每个交易对提供的BNT相对于Uniswap使用ETH是一种负担,但现在,由于是协议提供的,使用BNT可以实现单一资产的风险暴露和无常损失保险等创新功能,这似乎为LPs提供了更高的收益率。

这可能预示着AMMs将迎来新的一天--在这里,LP们的摩擦更少,风险更小,利润也会持续提高。你可以按照这些方向自己尝试一下。

关键的未知数如下:1)Bancor池的回报率是否足够高,能否吸引LP们加入协议;2)协议的共同投资所产生的费用是否足以抵消保险成本。只有时间会告诉我们,但这是我愿意下的一个赌注 。