以太坊 2.0 启动在即,了解 Ankr 推出的流动性质押协议

Stkr 为用户提供简单灵活的

以太坊

2.0 质押服务,用户可以质押任意金额,并通过 aETH 获得收益和流动性

原文标题:《STKR: 简化质押-白皮书简版》

撰文:Chandler Song

翻译:朱霞菲

以太坊 2.0 即将推出。它代表了新一代的代币,并带来了一些令人兴奋的新功能,最主要的是权益证明(PoS)和分片(Sharding)。总体而言,新版本旨在提高可扩展性、吞吐量和安全性。

该项目分为一系列阶段,分别是:

0 阶段 :信标链(Beacon Chain)的推出,质押(Staking)的引入。时间:迫在眉睫。

第一阶段 :引入「分片链」(Shard Chains)--分片链就像位于以太坊内部的平行区块链,承担了一部分网络的处理工作。它们将把以太坊变成一条互联区块链的超级高速公路。时间:2021 年。

第二阶段 :完全成型的分片—分片将与智能合约兼容,它们将能够更自由地相互交流。这个阶段正在研究中。时间:2021 年以后。

Stkr 和第 0 阶段有关--它引入了一种名为 bETH (Beacon Chain Ethereum)的新代币。每个以太坊 2.0 节点只提供前 32 个 bETH 的质押奖励。根据市场体量,会有几十万的以太坊节点被托管,Stkr 节点托管前景广阔。

然而,即使是 32 bETH,对很多人来说也是一笔不小的数目--这使得 Eth 2.0 质押对绝大多数加密货币持有者来说遥不可及。

其次,质押可能会有一个相当长的锁定期,可能是 1-2 年。并非每个人都希望在这段时间内锁定其资金。

Stkr 能在此处发挥作用。

什么是 Stkr?

Stkr 是一个基于权益证明 (PoS) 的去中心化基础设施,致力于创建全球化的计算能力及存储市场。资源可被充分的分配利用,投入到所需要执行的 (如 : 处理能力、存储和带宽) 任务当中。Stkr 最初将用于以太坊 2.0 质押,值得一提的是,它引入了微池(Micropool)。

比较 Stkr 和普通 ETH 质押

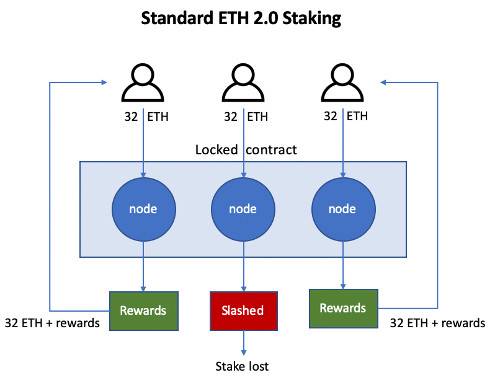

来看看传统的以太坊 V2.0 质押模式:

关键点是:质押者必须管理节点。每个节点需要质押 32 个 Eth。这些 Eth 是被锁定的,可能会被锁定多年。如果节点表现不好,会失去全部的资金。

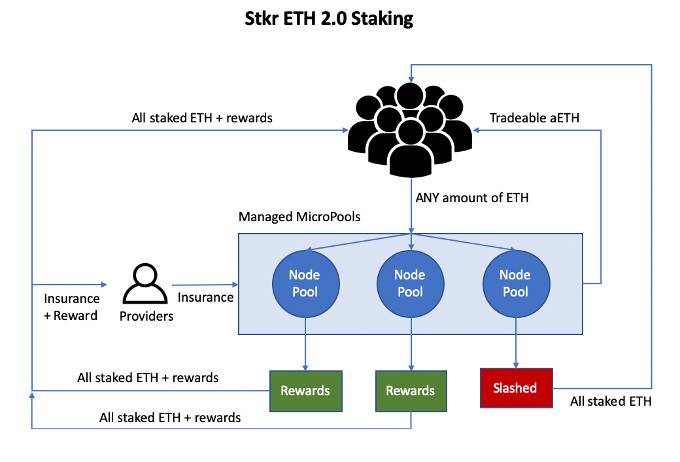

现在将其与 Stkr 进行对比:

关键点是:质押者不需要管理自己的节点。质押者可以投资任意金额。他们会收到 aETH 代币,作为他们质押 ETH 的回报,他们可以保留或交易 aETH (方便在市场中转移质押和收益的所有权)。节点性能不佳不会导致资金损失。

Stkr 为用户提供了非常灵活的质押服务,同时将风险降到最低。让我们来看看它是如何工作的。

微池(Micropool)介绍

微池是一个自动分配系统,帮助任意数目的 bETH 进行质押。Stkr 将节点与质押脱钩,用户无需质押 32 个 bETH 就可以运行节点,也允许用户在不运行节点的情况下质押任意金额的 bETH。

实现方式:我们将待质押资金收集在一起,从 0.5 bETH 到无限量,并将其分配到提供商运营的 32 bETH 节点池中。

微池是虚拟的--如果一个托管节点服务糟糕,我们可以将质押资金转移到另一个节点,赔偿金从提供商缴纳的保险基金自动支出。

要了解此处的关系,现在让我们看一下 Stkr 中的四个关键角色:

四个角色

在 Stkr 内基本上有四个不同的角色可供选择--每一个角色都需要进行质押--当然,你也可以从中获得奖励。

他们是:

提供商

提供者「提供」算力资源。通过算力资源,他们提供了「微池」,每个微池形成一个以太坊 2.0 节点。每个节点最多可以质押 32 个 ETH 2.0 (超过 32 个不会产生额外的奖励,因此这样做不是最优的)。算力资源可以是用户自己的硬件,也可以使用 app.ankr.com 设置 Stkr 节点。

每一个微池都需要提供商提供一笔保险金(以 Ankr 代币的形式),以防硬件性能不佳(如果硬件是用户自己的),或确保用户不撤回节点(如果是 Ankr 托管的)。保险资金是安全的(而且可以为提供商赚取奖励),但它也能在服务出现故障时对请求进行补偿。如果这个资金被耗尽,节点将自动失效,请求者的质押金会被自动转移到另一个节点,以确保持续的服务和奖励。

提供商可以选择质押 Ankr--并因此获得奖励。质押 Ankr 也可以提高提供者的信誉分數—他们质押的 Ankr 越多,分数就越高,获得更靠前的提供商排名,优先托管节点。

请求者

请求者是指向提供商请求质押服务的人。他们想质押以太坊,而不想自己托管一个节点。他们可以质押任何金额--从零点五个 ETH 到数千 ETH--无论哪种情况,质押都只需简单点击几下。所有的质押金都会自动分配到可用的池子中,根据提供商的分数进行优先级排序,并进行全面管理。

也可以手动分配,但如果您选择的节点不可用,您的质押金仍可能会被转移到其他地方。Stkr 会自动为您管理--始终保证请求者不会因为 Slashing 而损失任何原始投资;这将通过提供商保险来保证。

Ankr 质押者

这是一个希望通过质押 Ankr 来换取奖励的人。使用 Stkr 的使用者比如请求者和提供商可以轻松实现—可以质押的数量取决于使用者的使用量,奖励由系统平台费提供。

治理人

治理委员会将由能够为平台带来价值的用户组成。例如,来自 DeFi 领域的知名人士。治理者将承担与 Stkr 平台有关的责任,并将参与投票机制,做出关于收入明细、保险要求和构其他机制等的决定。

要想成为治理人,需要质押大量 Ankr,因为我们要求构成治理一部分的任何人都必须为平台的最佳利益行事-要求投资才能确保这一点。

治理人将角色会在未来加入平台,关于此的具体机制届时公布。

三大代币

现在已经了解角色,我们来看看模型中涉及的代币。我们有:

Ankr - 这是驱动 Stkr 平台的代币。

bETH --这是以太坊 2.0 的代币。

aETH -可以获取并立即进行交易的代币,直接与您所质押的 bETH 和最终奖励挂钩

重要提示:bETH 是以太坊的一部分--这个代币是该项目的一部分。Stkr 引入的唯一代币是 aETH,Stkr 平台也广泛利用了 Ankr 代币。

让我们来详细了解一下每一项,并介绍一下它们在 Stkr 平台中的使用场景 ......

Ankr

Ankr 代币在 Stkr 模型中的几个地方都有使用。首先,提供商必须为每个微池提供担保。保证金是 2 bETH,或者是最大池子大小的 5%,用 Ankr 代币表示。最大的池子大小是 32 个 bETH,所以其中的 5% 就是 1.6 个 bETH。这意味着,如果提供者希望选择最便宜的方案来运营池子,那么他们每建立一个微池,就必须投入总计 1.6 bETH 的 Ankr 代币(在池子创建时)。

这个担保额度的目的是为了确保请求人的本金 BETH 永远不会被削减;如果削减发生,任何因此而损失的微池 BETH 都将从担保中得到补偿。

如果提供者提供了一个运营良好的节点,没有被削减,他们用于担保的 Ankr 将获得奖励,就像质押 Ankr 一样。

Ankr 在 Stkr 系统中的第二个作用是质押。

用于支付奖励给 Ankr 质押者的 Ankr 从哪里来?它是用整体 bETH 奖励的一部分从市场上买回来的(利用 aETH,对抗不断增长的 bETH 奖励)。这意味着会定期进行持续的 Ankr 回购。

BETH

这很简单,我们只是用 bETH (来自 Beacon chain 的 ETH)这个词来区分 ETH1.0 代币和 ETH2.0 代币,bETH 是 2.0 的,可以进行质押。

aETH (Ankr 以太坊)

我们有了一个全新的代币,由 Stkr 平台提供。

背景:质押的 BETH 的问题是,至少在 Ethereum V2.5 发布之前它都是被锁定的。这可能是一年--也许是两年,这个时期是未知的。然而,很少有人希望在这段时间内将自己的代币完全锁定。aETH(Ankr Eth) 代币是一个绝妙的设计,尽管锁定存在,但还是可以交易质押的 bETH 和产生的奖励。

该代币由 bETH 质押者(请求者)通过向 Stkr 平台申请获得。然后,Stkr 按请求者质押的 bETH 金额以一定的比例向请求者发放 aETH,具体的比例由发放的 aETH 数量和所相关质押的 ETH 和产生奖励数量动态决定。

aETH 代表的是原始 bETH 金额加上相关奖励。这意味着从价值上看,1 个 aETH 应该比 1 个 bETH 更值钱,因为它还包括了未来的奖励额度。

交易 aETH 的请求者实际上是在交易他们的全部投资--包括他们的投资和他们预期的收益。

Stkr 模型

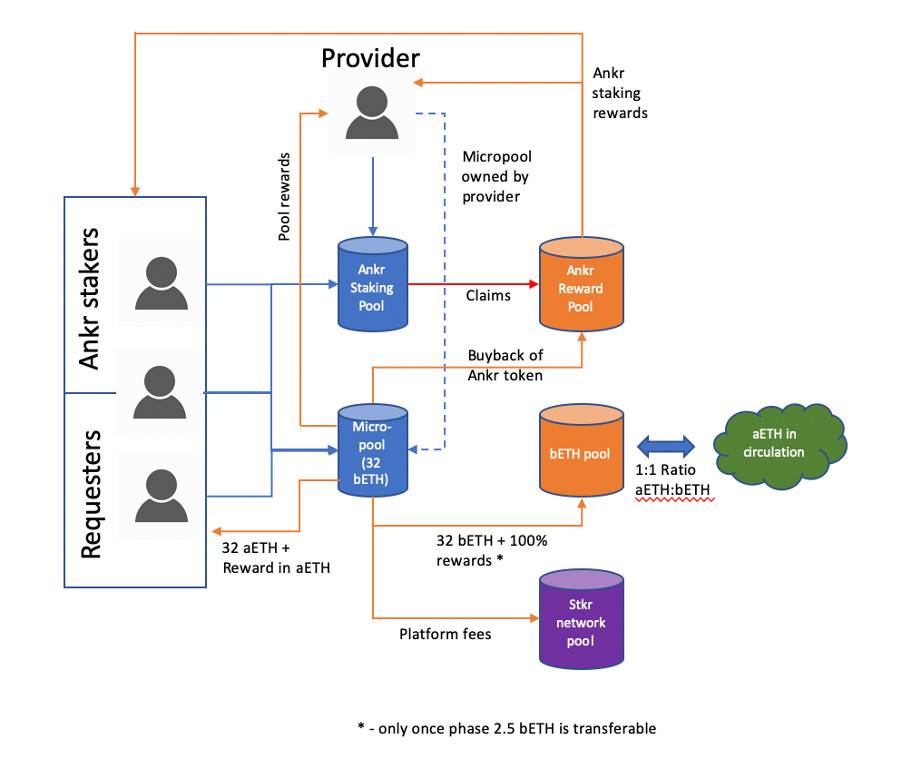

现在理解了角色和代币,就更容易解释整个 Stkr 模型。

上面这个图片中「1:1 Ratio aETH:bETH」需要改成「aETH:bETH Ratio」

各种奖励金额和平台成本将在下一节解释。目前,重要的是了解整体流程和模型的各个部分。

提供商的责任

对于任何考虑成为提供商的人来说,需要了解所涉及的风险。如果一个提供商提供的服务很差--无论是在性能还是可用性方面--在其上运行的节点将被以太坊 2.0 网络 Slash。Slash 是从节点中质押的 32 bETH 中收取罚款。 Slash 的任何金额都无法替换,并且如果节点由于 Slash 的罚款累积而降至 16 bETH 以下,则该节点会自动从网络中退出。

通常,这意味着质押者将损失他们质押的 bETH。然而,在 Stkr 中,任何 Slash 的损失会由提供商承担。这意味着,请求者永远不会失去他们质押的 bETH。

我们的做法是,要求供提供商将价值 2 bETH 或 1.6 bETH 的 Ankr 作为保险基金。如果发生 Slash,该基金将用于自动从市场上购买 aETH 并销毁来维持 aETH 的价值,以弥补请求者因 Slash 而产生的 aETH 减值而导致的亏损金额。然而,当这种情况发生时,产生的奖励也会减少,因此 Stkr 将监控每个微池,如果相关的保险金额低于潜在削减费用的 90%,微池将质押金自动转移到新的提供商,之前的提供商将失去他们的全部保险金额。

为了避免微池再出现问题,会将其转移到新的信誉度最高的提供商处。

这听起来似乎是成为提供商很困难,但是如果提供商提供了良好的服务,就不会被 Slash,因此他们的 Ankr 保险池将保持不变。他们将同时收到 Ankr 的奖励和运营微池的奖励。因此,一个坏的提供商会受到惩罚,但一个好的提供商会得到丰厚的奖励。

奖励的分配

当可以解锁质押的 bETH 时,Stkr 将自动管理并解锁所有 bETH,将其转移到 bETH 池中。然后,请求者(或 ETH 的持有者)可以通过 Stkr 平台用 aETH 从这个池子中按比例置换 bETH。

Stkr 奖励的细目

Stkr 中的奖励细分很简单。基本上,一切都由从以太坊 2.0 网络获得的奖励驱动。

· 77% 支付给请求者

· 12% 支付给提供商

· 10% 用于市场回购 Ankr,以奖励 Ankr 的质押者

· 1% 用于运行 Stkr 平台

Stkr 经济学

从奖励模型可以看出,运行 Stkr 的总收入是 bETH 奖励产生的 1%。这似乎是个小数目,然而请考虑:

将有数十万个以太坊 2.0 节点在运行。

我们假设 Stkr 捕获了其中的 10 万个,每个节点每年产生大约 5% 的收益。

我们还假设以太坊价格为 400 美元。

一个节点包含 32×400=12,800 美元。

其中 5% 是:640 美元。

其中 1% 是:6.4 美元

再乘以 10 万,我们一年就有 64 万美元的收入。

然而,这里还有其他因素在起作用。

Stkr 中的 Ankr 平台

我们拥有 Ankr 平台。Ankr 擅长为用户提供便宜易用的节点托管。我们也将在 Stkr 提供托管--这将是迄今为止用户成为提供商最简单的方式。

由此,我们通过向提供商出售托管来获得进一步的收入。

首先,使用 Ankr 代币是为微池提供保险的最便宜的方式(1.6 bETH 对比 2 bETH),在运营节点期间 Ankr 被锁定在合约中。其次,治理人需要质押大量的 Ankr 才能任职。最后就是 Ankr 质押本身。

所有这些机制都将减少 Ankr 的流通量,增加了代币在公开市场上的稀缺性。