原文标题:《2021 年,很可能是以太坊的「高光之年」》

撰文:一棵杨树

2019 年 11 月,灰度 比特币 信托(GBTC)首次向 SEC 申请注册,并在今年 1 月正式通过,成为首个符合美国证券交易委员会标准的数字资产工具。

10 月 12 日,加密货币资产管理公司灰度投资(Grayscale Investment)在美国证券交易委员会(SEC)提交的注册申请正式通过,其旗下的以太坊信托(ETHE)作为继比特币信托(GBTC)后,第二个在 SEC 获得申报公司地位的数字货币投资工具。

比特币和以太坊正全力「破圈」

作为目前为数不多的加密数字资产合规信托基金,灰度以太坊信托 (ETHE) 在 SEC 获得申报公司地位最直接的影响,就是将向更多的投资者开放——很多主流机构或投资者之前不偏好或不被允许投资没有经过 SEC 报备的信托产品。

这也可能是灰度向 SEC 提出申请的原因所在—— 灰度以太坊信托已成为世界上最大的以太坊投资工具 。截至 10 月 21 日的最新公开数据,灰度的加密货币管理规模(AUM)已高达 70 亿美元,其中比特币信托(GBTC)和以太坊信托(ETHE)就分别为 58 亿美元、9 亿美元,占了 95% 以上的份额。

之前白话区块链在《 灰度以太坊信托溢价高至 1000%,预示下半年市场或将彻底转暖? 》中就提到了 ETHE 的畸形高溢价,足见 市场对以太坊的强劲需求比以往任何时候都更加明显。

而在这次 SEC 申报地位获取后,投资者也将可以在六个月后出售其持有的信托基金份额,而不是之前规定的一年强制性持有期,这样的流动性松绑无疑也将进一步加大对投资者的吸引力。

不过大家也不能盲目乐观,在 具体信托份额生成过程中,灰度其实并非直接下场的「屯币巨鲸」,而只是一个资金管道 ——打通增量场外资金通过美股合规市场入场的渠道,且大多数都是在 BTC、ETH 与 GBTC、ETHE 之间进行时间差套利,最终背后买单的还是股票市场的普通投资者(上图可见目前灰度的信托产品都有 10% 左右甚至更高的溢价),灰度更多的是扮演抽水中间商的角色。

不过灰度虽然并非「屯币巨鲸」,但选择「买买屯」比特币的传统巨头公司却越来越多:

- 10 月 8 日,移动支付巨头 Square 宣布已向比特币(BTC)投资了 5000 万美元;

- 10 月 13 日,管理着超过 100 亿美元资产的资产管理公司 Stone Ridge Holdings 透露,作为其资产储备策略的一部分,该公司也已购买了 1 万多枚比特币(价值约 1.14 亿美元)。

根据不完全统计,目前上市公司的总比特币持有量已经达到 78.6 万枚(100 亿美元)的规模,已经占比特币总量的 3.74%。这也是目前加密资产「出圈」过程中的真实写照:如今以 BTC 为代表的数字资产,在伴随着期货、信托等合规投资渠道的逐步完善,也已越来越俘获传统金融巨头们的欢心。

10 月 21 日,PayPal 也正式宣布未来几周内允许美国账户持有人 通过其 PayPal 钱包买卖、持有比特币、以太坊及其他虚拟货币,2020 年末尾这些动作频频的「破圈」里程碑,可能就是开启新阶段的起点。

信托以后,下一步会是期货?

与灰度 GBTC、ETHE 相继通过 SEC 申报的节奏一致,比特币之后,Crypto 「出圈」步伐最稳健的,当属以太坊无疑。

截至 10 月 22 日,目前有 350 万枚 ETH (超过以太坊总量的 3%)每天通过发送到 Uniswap 为代表的 DeFi 应用之中——仅 Uniswap 接受的 ETH 数量,就已然比所有 CEX 的总和还要多。

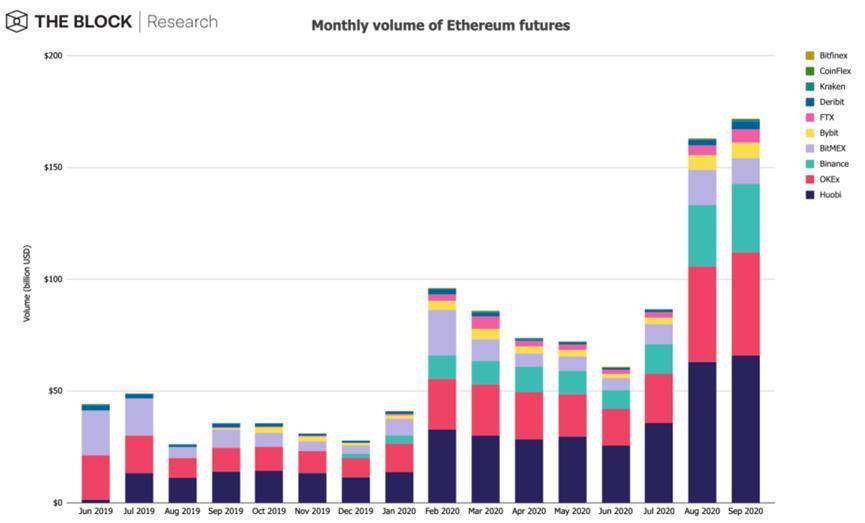

伴随着 DeFi 市场的扩张,以太坊的交易体量不断膨胀,9 月份的期货交易量也再度创历史新高:

9 月份以太坊期货市场的交易量达到 1631 亿美元,相比 8 月份刚刚创下历史记录的 1722 亿美元,增长了 5.3%,续创历史新高。

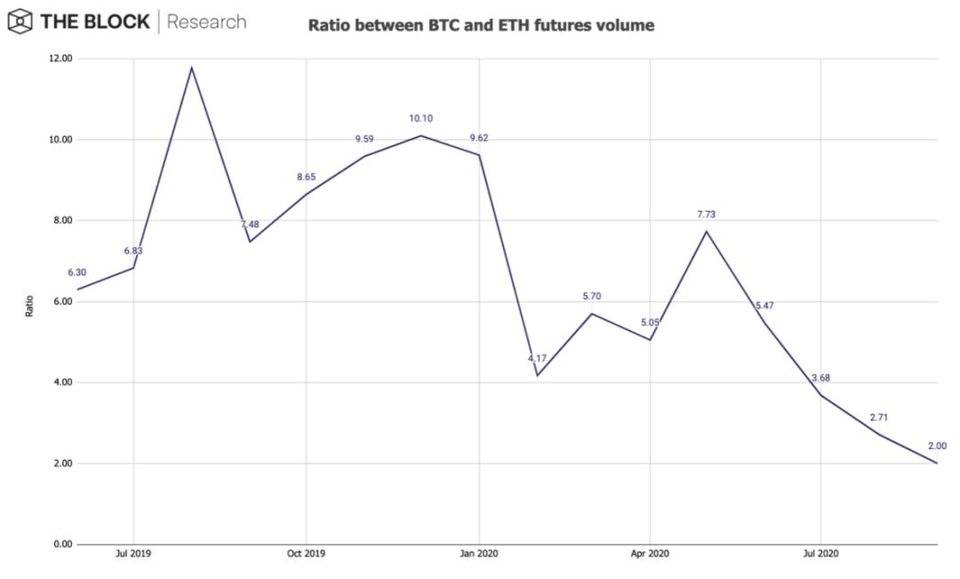

自 2020 年初以来, 以太坊期货交易量增长累计超过了 300%,需求不断膨胀 ,比特币和以太坊期货交易量的比例也跌至新低,从年初的 9.6 下降到 9 月份的 2。

不过目前的以太坊期货市场,依旧是 BitMEX、OKEx、火币、Binance 等场内交易平台为主,并没有像比特币一样有 CME、CFTC 等传统交易平台的涉及, 现在可能正是以太坊期货满足合法市场需求的绝佳时机。

也正因如此,CFTC 等传统交易市场上线以太坊期货成为接下来以太坊「破圈」的关键期待。今年 2 月美国 CFTC (商品期货交易委员会)主席 Heath Tarbert 就曾表示以太坊期货正在酝酿中:

「我们已经看到了以现金结算和实物交割的比特币期货。我的猜测是,我们还将看到以太坊期货」。

CME 即将推出以太坊期货的传闻最近也在推特上引发热议,最终上线似乎只是时间问题。无论能否赶上 2020 年的尾巴如愿以偿,以太坊似乎都在逐步成为新的 Crypto 焦点。

以太坊在加速奔跑

以太坊从 2017 年末以来,经历了整整两年的质疑与蛰伏,熬到了今年以来的 DeFi 生态大爆发。伴随着最近信托这类外部事件的同步回暖,技术层面的进展也开始看到了曙光,加速与其它「竞争者」拉大距离。

鉴于 Layer 2 的突破性进展,V 神 10 月 10 日直接发文《以 Rollup 为中心的以太坊路线图》,呼吁当下推进 ETH 1 的基础建设以支持 Rollups。目前 Rollup 方案也确实在一众扩容项目中脱颖而出,逐步成为以太坊生态中最具创新活力的版块。

其中在 OP-Rollup 方面,9 月 25 日 Optimism 团队就启动了 Optimism 的第一阶段测试网,Synthetix 专门提供了 20 万枚 SNX 作为测试奖励,并考虑逐步迁移到 Optimism 上,据悉 Uniswap 也在考虑 Optimism 作为交易吞吐的解决方案。

这两个 DeFi 世界的头部项目的抉择,无疑对 Optimism 及 Layer 2 接下来的发展影响深远:标杆效应之外, 在 Uniswap 和 Synthetix 已成为 DeFi 世界核心基础设施组件的背景下,此后的一众 DeFi 项目为了更好的可组合性,无疑也会被倒逼加速进入 Layer 2 的怀抱。

与此同时,Coinbase Wallet 10 月 14 日也官宣集成了 Optimism 测试网,这也是 Layer 2 落地生根加速拓展的关键一步。

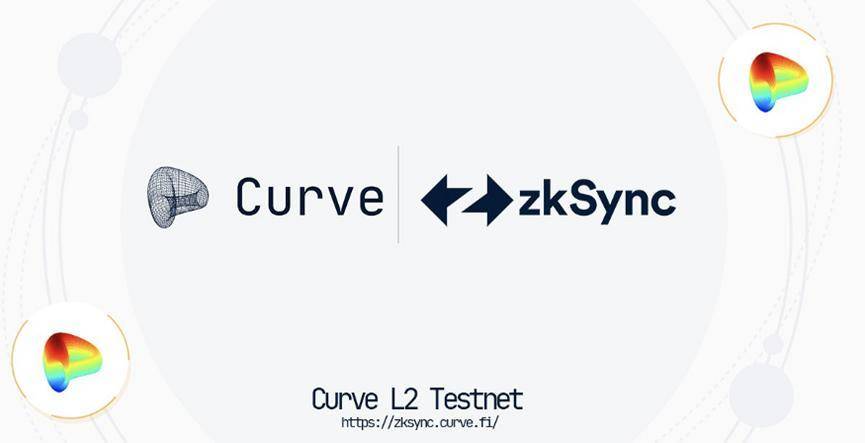

ZK Rollup 方面,10 月 10 日 Matter Lab 和 Curve 也似乎拿下重要一城——Curve 在 zkSync L2 测试网正式部署了第一个池子,虽然具体细节仍尚未可知,但 ZK-Rollup 在合约通用性方面可能比我们想象的来的要快,一旦有突破性进展,可能就会是颠覆性影响。

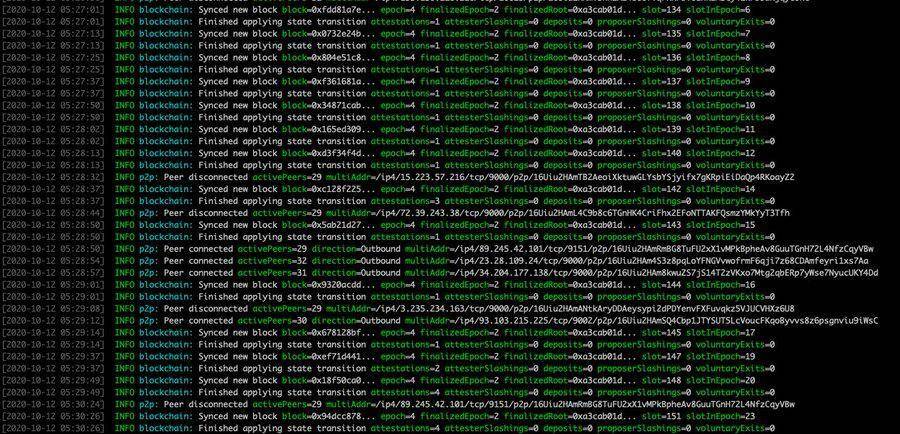

在灰度以太坊信托消息公布的 10 月 12 日,测试网 Zinken Testnet 也正式发布,且性能几乎完美,有 Zinken 测试网络的运营商甚至乐观表示信标链将在大约 6-8 周周左右启动。

作为 Phase 0 的最后一个测试网,大家心心念念(一鸽再鸽)的 ETH 2.0 似乎终于呼之欲出。

如果「犹抱琵琶半遮面」的 ETH 2.0,真的到了与大家见面的「最后一公里」,那么在即将到来的 2021 年,以太坊很可能将开始它的专场表演。

其实就在 BitMEX 被监管调查后,美国商品期货交易委员会(CFTC)主席 Heath Tarbert 就公开表示「SEC 会把以太坊 2.0 纳入证券管理,DeFi 理念是革命性的未来,十年内将加速发展,自己也支持 ETH 转 PoS」。

「Let me just basically say how impressed I am by Ethereum, full stop, period」,接下来的 2021 年,很可能将是以太坊高光之年。

特别声明

免责声明: 本文不代表CoinVoice立场,且不构成投资建议,请谨慎对待。