中场过后的坚冰和暗流:DeFi长期主义价值投资应该看什么?

有人说现在DeFi退烧了,但事实真是如此吗?

退烧的不是DeFi,而是FOMO

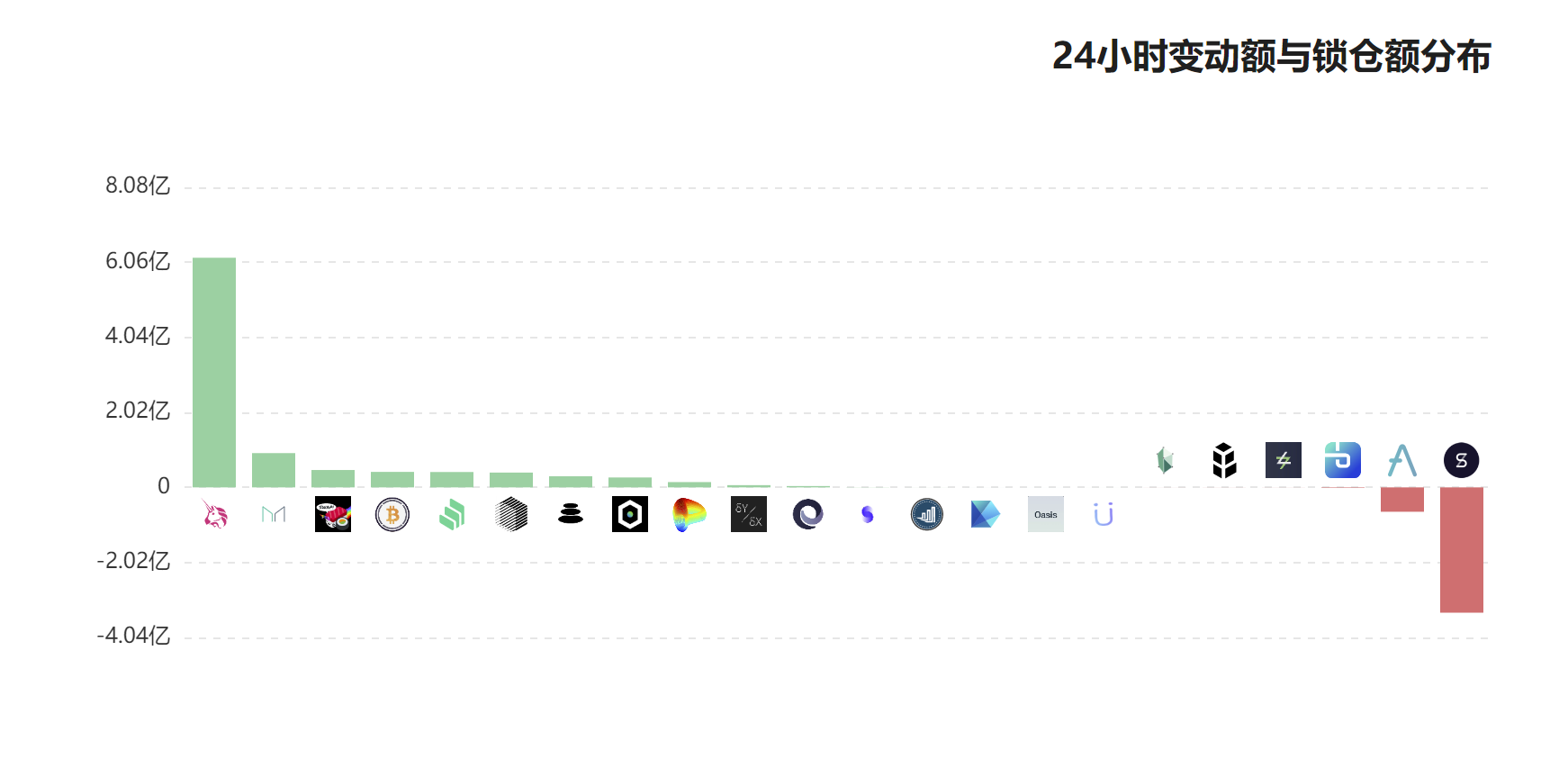

我们看到DeFi板块总锁定价值还在持续爬升,其中备受关注的DEX的龙头Uniswap V2的锁仓量更是在二十几天内增长了50%左右。

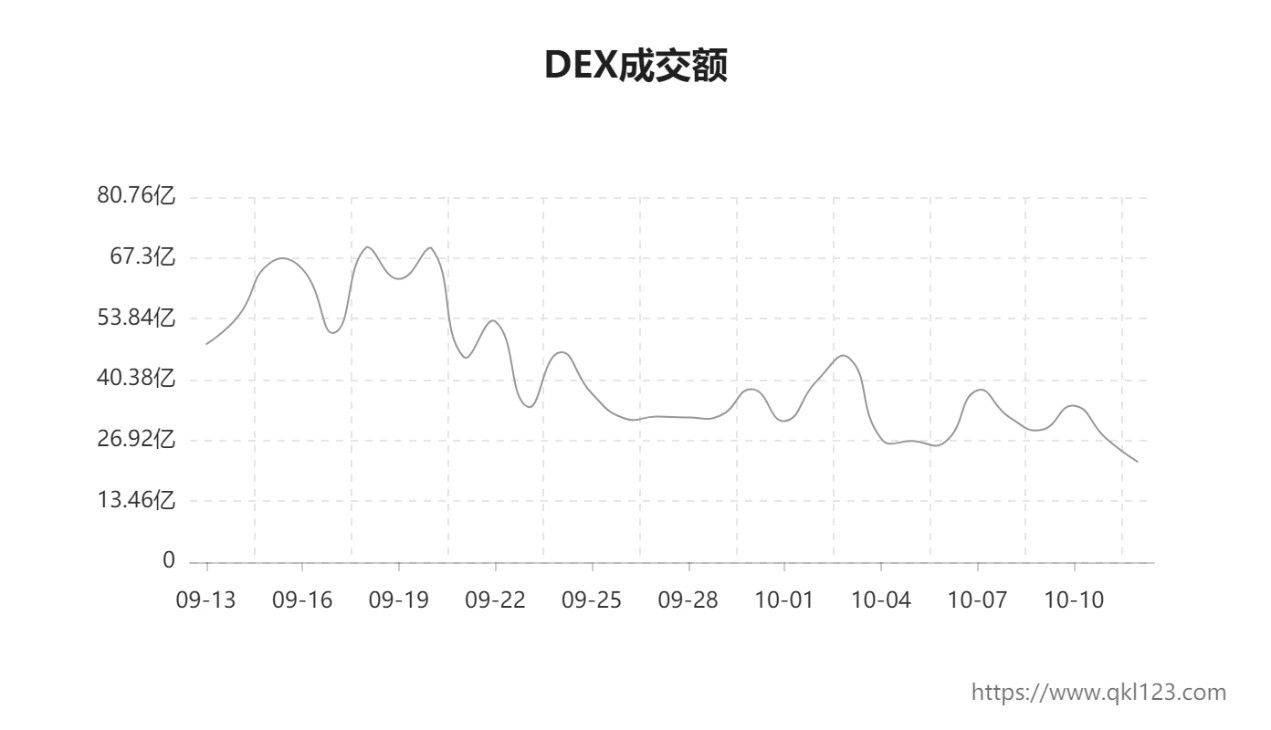

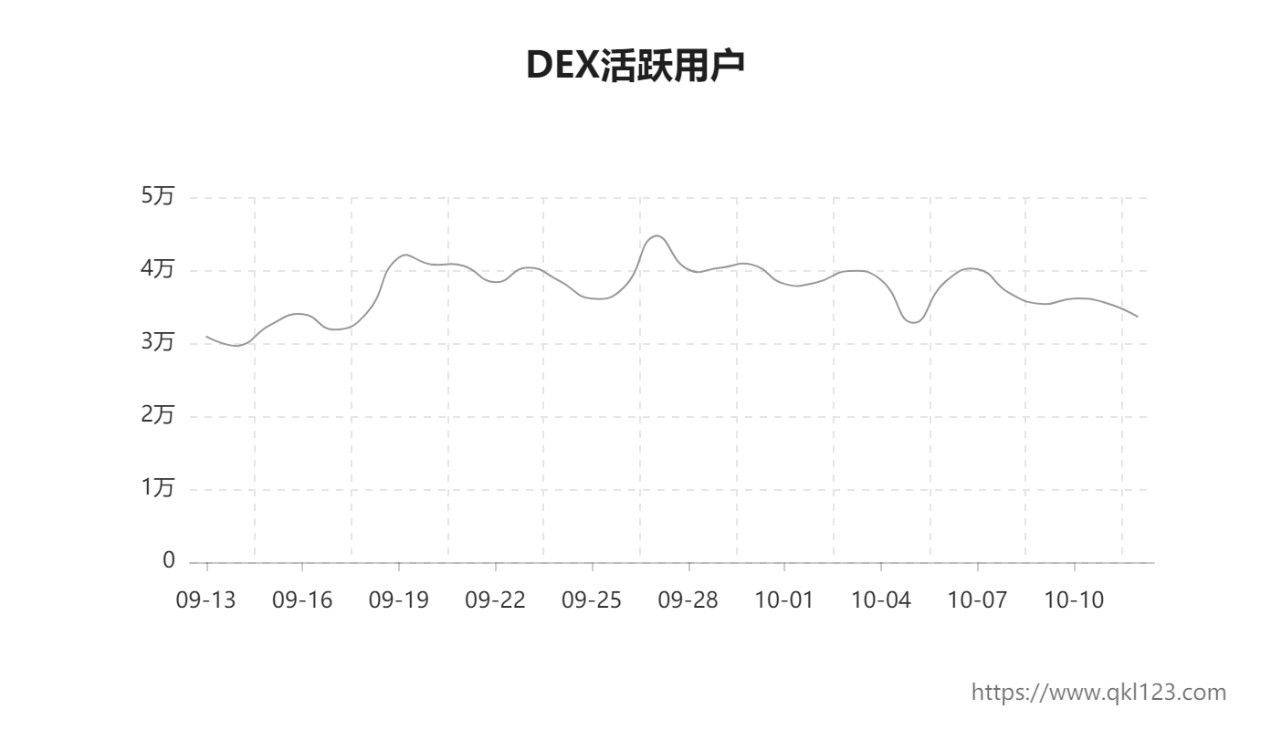

有意思的是我们看到DEX成交额在9月下旬有了大幅度的下跌,但是在这段时间里,DEX活跃用户数量在一个依旧很低的水平上向前蠕动甚至有一定量的下降。1confirmation的Richard Chen和The Block的Mika Honkasalo提供的数据显示,每日新增的DeFi地址有史以来首次连续超过6,000。

所以准确来讲,这里的DeFi退烧并不能说应该是DeFi本身在萎缩,而是此前的FOMO市场稍微正在逐渐退烧,FOMO的力量到头了或者说暂时告一段落,此前那些明星项目在经历了第一次的爆发后,糟糕的表现让用户慢慢冷静下来。

我们不能说FOMO不好,恰恰是FOMO才让DeFi完成了前期的冷启动,并且让更多人了解和使用DeFi,逐渐站稳了脚跟。但之前我们也屡次提到过,靠利益支撑起来的FOMO肯定是不会长久的,这点倒是和传统的互联网非常相像。

DeFi长期主义价值投资者看什么?

FOMO结束后,DeFi平台收益率持续下降,并且市场对于垃圾项目的判断力也大大提升,短视的投机者肯定会进入一个静默期或者选择暂时性退出,而对于那些选择留下来坚守的长期主义价值投资者来说,我们又要怎么去看待未来呢?

我们在这里提出一个大胆的理论,行业早期和极早期的发展路线还是要看开发者和建设者,用户需求只能作为这个领域启动的扳机,但不能作为长期发展最称职的贡献者,就像苹果才是开启了智能机和移动互联网时代的关键人物。 因此这些开发者和建设者努力的方向很大程度上代表了行业发展的走向。

节前WebX试验室作为重要的合作伙伴参加了火星区块链在深圳举办的POW’ER 2020 DeFi创新者大会,借助开发者和建设者的视角,我们能看到一些更为真实的信息。

“扩容”、“性能”仍然是DeFi最大的一块“坚冰”

自从DeFi火爆使得交易拥堵、天价手续费等这些问题出现后,公链扩容变得炙手可热,无论是ETH 2.0和Near的分片解决方案,还是大量Layer 2项目都在试图解决这一问题,但这种热度也仅仅持续了几个月,由于问题迟迟未能得到有效的解决,外界自然而然也产生了“审美疲劳”。FOMO情绪的驱动下,人们的注意力几乎全在“农场”和层出不穷的财富密码里。

不谈论不代表这个问题就不重要了。 事实上我们发现,开发者和建设者眼中,性能提升、扩容这些仍然是DeFi当前最迫切并且是长期去做的一个事情。 Neo创始人达鸿飞认为当前大部分的人都在努力做大DeFi的糖衣,但糖衣首先吃多了并不好, 现在DeFi真正要做的内核上的提升,也就是解决切实的性能、操作友好性、高Gas费门槛等基础性的刚需问题,而不是试图用更大更甜的糖衣去掩盖这些问题(只要糖衣足够丰盛,大家也能忍受天价手续费和拥堵的问题)。

市场总是低估长期价值的影响,而高估短期影响的价值。

在FTX创始人兼首席执行官Sam Bankman Fried(SBF)与火星财经及共识实验室发起人王峰开展的《王峰十问》中,SBF也肯定了性能瓶颈对DeFi发展的制约。火星投研负责人许波甚至认为只有把基础设施做好,DeFi的金融生态才能完整, 无非就是两个板块,一个是满足主权需求的安全性和满足逐利需求的性能 。

尴尬的是大家都知道DeFi的问题出在哪里,但是还没有一个很好的办法去解决,ETH 2.0的等待时间太长、波卡乃至跨链对于扩容的实质性效果还有待验证。而最可怕的是现在以太坊容量已经不够用了,ETH 2.0很有可能也不够用,因此有没有可能ETH 2.0一上线就落后是一个很严重的问题。

那么就会有人将目光放在更容易实现的Layer 2上,以太坊创建者 Vitalik 曾在 Twitter 表示:「项目方和用户应尽快迁移到采用 Rollup 类型的二层网络,而这可能会是下半年 DeFi 的一个趋势。」 例如国内的Conflux、Nervos做基于以太坊的Layer 2高性能公链,期望能吸引到DeFi用户和开发者;还有近期出现的EasyFi这样的Layer 2 DeFi,9 月 25 日,Synthetix 启动以太坊二层扩容方案 Optimistic 测试网,用户可以在二层网络上进行快速交易。包括Uniswap、Compound、AAVE、Curve等这些DeFi巨头都对外公开表明了自己的Layer 2意向。

但这造成了一种挑战,那就是DeFi最大的优势-可组合性将会受到挑战。就像 1inch联合创始人Sergej Kunz所说的Layer 2能解决性能和高额手续费问题。但也会导致DeFi在高自由组合度这一核心优势上的缺失。所以DeFi+Layer 2这种临时性的选择会不会只是昙花一现?

所以DeFi未来真正革命性的创新一定是出现在底层基础设施的突破上,在一切还未尘埃落定的时候,这其中仍然是DeFi这个领域最具有价值的空间。

泡沫破灭后的暗流:创新者们都在做什么?

除了前面提到的长期性方向,行业内的创新者也能够提前发掘这个行业更有价值的方向。 此次大会上,专门为创新者提供舞台的闪电路演环节是一个重头戏。14个新项目几乎占据了整整一天的时间。

综合来看这些行业的创新者主要聚焦在提升用户体验, 降低操作门槛、解决金融流动性、完善DeFi金融基础设施、加快DeFi资产端扩张 这几个方向。

在提升体验降低操作门槛这块,聚合器仍然是目前最有效的方向。 例如Ystar聚合借贷类资产、保险、DEX、预言机等头部数字资产技术和产品后,再通过结构化分类,推送给区块链市场用户。当前波卡上的新秀Zenlink,其DEX 聚合器可以链接 Polkadot上所有DEX DApp。用户不仅可以轻松快速地完成兑换,同时也能享受到低滑点的交易体验。

虽然流动性挖矿热潮过后一地鸡毛,但我们不能否认其重要性,流动性是经济活动的核心,对于金融来说更是重中之重,不管是在CeFi还是在DeFi内。 波卡DeFi项目Bifrost 是一个为 Staking 提供流动性的跨链网络,就是一种非常贴合市场原理的产品。此外像Wootrade这样的项目致力于为各个平台提供最优质、最便宜的流动性,可以让散户或者是大户,以最低成本的方式进出数字货币。其本质是把流动性集中,让不同的平台使用,最后获得的利润返回给贡献流动性的平台。

最重要的一个方向就是解决DeFi资产端孱弱的问题。 dForce创始人杨民道认为DeFi积木的最底层是资产端的稳定币,今年稳定币发行从20亿到200亿美金,这是DeFi爆发最基础的点。而当前DeFi资产端的单一是制约其进一步发展的一个重要原因。这也是闪电路演项目QIAN为什么想做稳定币的原因,这个方向的价值就在于稳定币把主流加密资产的价值传递到了所有的DeFi生态当中。包括Aegis、DerivaDEX、Flamingo这些项目希望能够将更多类型和更大体量的资产引入到DeFi生态中。此外我们看到像DAI、WBTC这种资产项目牢牢占据着DeFi项目市值的前两名,很容易就能判断DeFi现在最具有长期性价值的方向是什么。

最 后就是DeFi本身的完善上,相比于CeFi,DeFi在配套设施上做的还远远不够,流动性挖矿带来的火爆不能掩盖这个问题。 去中心化保险平台Nsure Network的兴起就是一个反映市场需求的例子。此外DerivaDEX这样的去中心化衍生品交易平台,也在会上受到了广泛的关注,本质上看,这些都是DeFi作为金融行业一分子的基础。

NFT可能是炒作,但其背后潜在的影响和作用不是

作为大型的行业峰会自然少不了对NFT讨论。很多人对这个热点的突然出现表示费解,其实NFT火爆背后的推手还是资本,市场需要持续不断的FOMO情绪来保持活跃度,NFT很显然就是一个出口。

《王峰十问》中SBF表示,现在大家看待NFT的态度上有一点本末倒置,NFT有可能会很酷,它其实就是代表着一些可收集的资产,但目前它并没有实际价值,它们只是一些图片,大家随意就可以下载,而且这些图片根本就不需要NFT。目前NFT有了一些技术性的测试样例,但是却没有实际有用的产品。 如果要让它未来有价值,需要看到更多有价值以及更有用的实际运用场景。而且更真实的情况是资本和大家仅仅是对其产生兴趣,同时进行一些投机性的活动,NFT的未来还需要一个更加具有市场契合点的产品或者场景。

诚然,现在市场对NFT的态度可能是一种炒作,但其背后的作用可能不是。现在NFT主要的介入领域是游戏、艺术品这些,但如果涉足到门票、证书、知识产权等领域那么NFT的想象空间就会变得异常巨大,因为其本质上是一种资产上线或者说资产数字化的一种途径,它很可能会解决DeFi在资产供给侧不足的问题。其一定程度上把现实的资产转化为链上可交易的资产,一方面给DeFi又开了一个资产流入的口子,另一方面,一旦NFT成熟,其将真实事物转化为资产的爆发能力是极其可怕的,因为理论上一切皆可资产。所以你可以看到,NFT开始作为一种重要资产涉足到流动性挖矿、交易等各项金融活动中。

在一个领域坚持做长期主义性的价值投资是一个很艰难的事情,特别是在区块链并且是DeFi这样一个领域。而支持一个长期主义者的真正价值往往是相信这个行业能够带来新的变化和正面的发展效应,DeFi本身就应该是如此的。而最大的障碍除了坚持那就是在利益诱惑面前找到具备长期主义价值的方向。