深度解读:香港虚拟资产集体投资计划及基金牌照出台

作者:陈柔笛 犇睿资本 政策法务研究员

世界范围内虚拟资产的发展在经历了“劣币驱逐良币”的野蛮生长阶段后,终于开始缓慢步入“物竞天择、适者生存、优胜劣汰”的合规发展阶段。

世界范围内,各国监管层对于虚拟资产的态度大致可以分为三类:(1)以中国政府为例的“一刀切”的禁止态度;(2)以日本政府为例的支持态度;(3)以美国政府为例的中立态度。而在大多数持中立的监管方针下,虚拟资产能否构成“证券”是虚拟资产是否落入监管范围的核心评判标准。

香港监管层在过去对于虚拟资产的监管亦是持该种中立的监管态度,但在监管实践中,香港证券及期货事务监察委员会(以下简称“SFC”)逐渐发现了该种监管方式的不足,率先推出施行全新的监管模式。

2018年11月01日,SFC发表了名为《有关针对虚拟资产投资组合的管理公司、基金分销商及交易平台营运者的监管框架》的声明。在这篇声明稿中,SFC重申了其对待虚拟资产的监管态度,同时提出了更加强有效的监管标准,本文主要针对此次声明及其附件进行解读。

一、 管理/分销非证券期货虚拟资产集体投资计划及相应投资组合基金纳入监管范围

2017年9月5日,SFC在其发表的名为《有关首次代币发行》的声明中,表明了香港监管层面对虚拟资产的监管态度,即若ICO发行的数码代币符合《证券及期货条例》项下“证券”定义,就该类数码代币提供交易服务或提供意见,或者管理或推广投资数码代币的基金,均可能构成“受规管活动”。从事“受规管活动”的人士或机构,不论是否位处香港,只要其业务活动是以香港公众为对象,便须获得SFC颁发的牌照或向SFC注册。

在原先的监管模式下,若持牌法团仅管理投资不构成“证券”或“期货合约”的虚拟资产,便无须为其提供的“资产管理服务”申请牌照或进行注册。虽然分销只投资于不构成“证券”或“期货合约”的基金的该类持牌法团需要申请证券交易的牌照或进行注册,但大部分投资者其实无法判断金融牌照之间的区别(即不同牌照下哪些执业范围是合法的),因此对于投资者来说仍具有很大的投资风险。

在此次颁布的监管标准指引下,SFC对监管对象进行了明确,即为管理或拟管理(i)投资目标为虚拟资产,或(ii)有意将投资组合中10%或以上的总资产价值投资于虚拟资产的投资组合的持牌法团(包括管理或拟管理只投资于非证券期货虚拟资产的集体投资计划,及在香港分销或拟分销该等集体投资计划的持牌法团)。

但此次颁布的监管标准不适用于以下主体:

(1) 持牌法团只管理投资于虚拟资产基金(即基金中的基金)的投资组合,该等持牌法团无论管理投资的相关基金是否完全或部分投资于非证券期货虚拟资产,都需申请“资产管理服务”牌照或进行注册;

(2) 持牌法团管理多个投资组合,而该等投资组合的投资目标是主要投资于证券及/或期货合约,但由于在一项或多于一项的投资组合所持的虚拟资产价格上涨,以致对虚拟资产的投资超出10%最低额豁免规定。然而,该持牌法团应采取一切合理措施,令投资组合对虚拟资产的投资可及时减少,从而将比例减至低于10%最低额豁免规定的水平。

图1 监管对象梳理

二、 此次颁布的监管标准简述

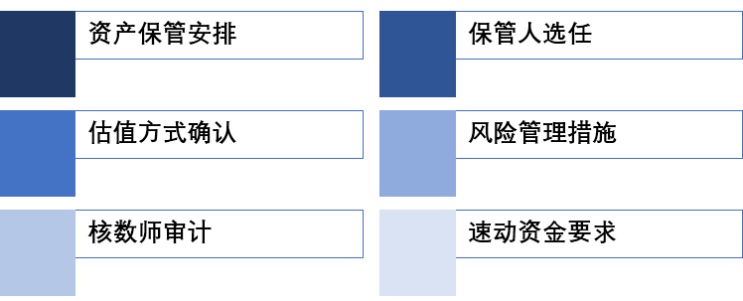

在《适用于管理虚拟资产投资组合的持牌法团的监管标准》一文中,SFC大致列明了获得相应牌照许可的监管标准:

(1) 选择合适的保管安排,即相应资产由法团自行保管还是存放于第三方保管人或交易所;

(2) 监察保管人选任的谨慎性,即该等保管人的保管经验及记录、监管状态、机构管理架构及高管背景、财务补偿能力及范围、营运能力及安排等;

(3) 合理的投资组合估值方式,并应向投资人披露估值方式;

(4) 风险管理措施,即应就投资组合所投资的每个产品或市场,以及投资组合对每个交易对手的风险承担设定适当的限制;

(5) 指定一名独立的核数师,以对其管理的财务报表进行审计;

(6) 速动资金要求,即(i)持有“客户资产”的法团,不少于300万元港币的速动资金;(ii)不持有“客户资产”的法团,不少于100,000元港币的速动资金。

属于上述监管范围内的持牌法团,只有符合《证券及期货条例》定义的专业投资者才获允许投资其任何虚拟资产投资组合(受最低额豁免规定所限)。

图2 监管标准梳理

三、 虚拟资产交易平台营运者或面临监管

SFC同时在该声明及《可能规管虚拟资产交易平台营运者的概念性框架》中,提出了建设性的虚拟资产交易平台监管框架,对于交易所运营商来说,能证明其致力于应达到的严格标准,便有可能被SFC纳入监管沙盒,从而有望率先取得SFC颁发的交易所牌照。虽然交易所牌照监管体系仍在试验阶段,但不失为交易所运营商占领先机的一个机遇。

SFC此次颁布的框架性的监管原则如下:

(1) 虚拟资产交易活动全部在单一法律实体下进行;

(2) 全部虚拟资产交易业务均须遵守适用的规则;

(3) 只向“专业投资者”提供服务;

(4) 对首次代币发行的代币在最初12个月的交易限制;

(5) 交易获预资,及不得有杠杆成分或买卖与虚拟资产有关的期货合约或其他衍生产品。

同时,该监管框架下,SFC还要求交易所运营商对其保管的虚拟资产进行投保,一般来说,SFC预期保单会就以线上存储方式持有的虚拟资产实现100%保障,以线下存储的虚拟资产实现绝大部分(如95%)保障。

不难看出,该等监管框架若实际推行,对现行交易所的运营体系会带来巨大的挑战。

四、 监管标准的解读

SFC此次监管标准的出台,无疑是对监管政策的进一步探索,但从本质上来说,SFC并未否定数字资产的价值,相反,SFC希望能够通过合理的监管措施将优质的项目方从鱼龙混杂的市场中凸显出来,从长远的角度来说,本次监管标准的施行将帮助优质项目方进一步扩大其社群基础。

孙子云:“故明君贤将,所以动而胜人,成功出于众者,先知也”。任何一个能最终在这场“战役”中胜出的项目方,一定是做到了先知先觉,始终能够在战略上掌握主动权的“明君贤者”。

ETHTaipei 2025:Vitalik参会,探索以太坊技术前沿与生态创新

ETHTaipei 2025将以技术为核心,激发创新潜能。从Vitalik的前瞻洞察,到黑客松的实践成果,这是知识的盛宴,是您一年一度与全球以太坊领导者、顶级项目和开发者社区建立联系的机会——所有这些都尽在ETHTaipei。

24H热门币种与要闻 | 攻击者利用Four.meme漏洞窃取池流动性;EOSNetwork宣布更名为Vaulta,进军Web3银行业务(3月19日)

Raydium将推出LaunchLab,与Pump.fun竞争Solana Meme币市场。

特朗普“政策迷雾”+ 鲍威尔难题,市场踌躇中

美联储政策声明和鲍威尔的讲话,无疑将为加密货币市场的短期走向定下基调。